-

![Płaca minimalna w 2020 wyższa o 350 zł [© lisssbetha - Fotolia.com] Płaca minimalna w 2020 wyższa o 350 zł]()

Płaca minimalna w 2020 wyższa o 350 zł

... „stare” standardowe koszty uzyskania przychodu, 18% stawkę PIT i kwotę wolną od podatku; bez uwzględniania PPK oraz zwolnienia od podatku dla osób do 26 roku życia). Koszt pracodawcy z tytułu zatrudnienia takiego pracownika to natomiast ok. 2 710 zł. W przyszłym roku przy wskazanych założeniach z wynagrodzenia minimalnego na ...

-

![Progi podatkowe: przekroczenie a zmiana stawki podatku [© anna - Fotolia.com] Progi podatkowe: przekroczenie a zmiana stawki podatku]()

Progi podatkowe: przekroczenie a zmiana stawki podatku

... . Płatnik musi zatem pamiętać o tym, aby przy ustalaniu zaliczki od wynagrodzenia pracownika zastosował właściwą stawkę podatku. Jest to szczególnie istotne w chwili ... mieści się poza miejscem jego zamieszkania, tym samym przysługują mu miesięczne koszty uzyskania przychodu w wysokości 139,06 zł. Pan Piotr złożył płatnikowi oświadczenie upoważniające ...

-

![Umowa o dzieło z nierezydentem a podatek dochodowy [© AVAVA - Fotolia.com] Umowa o dzieło z nierezydentem a podatek dochodowy]()

Umowa o dzieło z nierezydentem a podatek dochodowy

... 20% od wartości brutto wynagrodzenia i bez pomniejszania o koszty uzyskania przychodu? Odpowiedź: Z pytania wynika, że od należności wypłacanych na podstawie umowy o dzieło zawartej z nierezydentem, należy odprowadzić „polski” zryczałtowany podatek dochodowy w wysokości 20% przychodu, czyli bez pomniejszania o koszty uzyskania przychodu . Podatek ...

-

![Preferencje podatkowe dla nowych firm [© cirquedesprit - Fotolia.com] Preferencje podatkowe dla nowych firm]()

Preferencje podatkowe dla nowych firm

... razu w koszty Innym udogodnieniem dostępnym dla start-upów (i „małych podatników”) jest prawo do jednorazowego zaliczania całej wartości zakupionych środków trwałych w koszty uzyskania przychodu w ... na ubezpieczenia społeczne rozpoczynających działalność to 30% minimalnego wynagrodzenia, które w 2013 r. wynosi 1600 zł, a zatem podstawa wymiaru to ...

-

![Zapłata gotówką przy budowie środka trwałego [© Bartlomiej Zyczynski - Fotolia.com] Zapłata gotówką przy budowie środka trwałego]()

Zapłata gotówką przy budowie środka trwałego

... wynagrodzenia ... uzyskania przychodu przedsiębiorca powinien wyłączać tą część odpisu, która przypada na płatności gotówkowe? Ograniczenia w kosztach płatności gotówkowych Ustawa o podatku dochodowym od osób fizycznych mówi (art. 22p), że podatnicy prowadzący pozarolniczą działalność gospodarczą nie zaliczają do kosztów uzyskania ...

-

![Zaliczenie do kosztów podatkowych wartości pracy własnej wspólnika spółki osobowej [© andranik123 - Fotolia.com] Zaliczenie do kosztów podatkowych wartości pracy własnej wspólnika spółki osobowej]()

Zaliczenie do kosztów podatkowych wartości pracy własnej wspólnika spółki osobowej

... wynagrodzenia z tytułu świadczonych usług udokumentowane fakturami VAT będą stanowiły dla komplementariusza koszt uzyskania przychodu ...

-

![Jak zarobić na inwestycji w condohotel? Jak zarobić na inwestycji w condohotel?]()

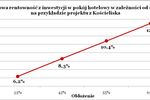

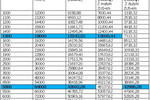

Jak zarobić na inwestycji w condohotel?

... hotelowe w okolicy, a także ocenić czy proponowany przez operatora sposób wynagrodzenia jest opłacalny. Kluczowy dla rentowości inwestycji będzie też sposób opodatkowania ... ponoszącym wysokie koszty uzyskania przychodu opłaca się wybór opodatkowania dochodu (czyli punkty 2 i 3). Kosztami uzyskania będą np. amortyzacja, koszty eksploatacyjne lokalu, ...

-

![Rozliczamy dochody z Anglii za rok 2007 [© anna - Fotolia.com] Rozliczamy dochody z Anglii za rok 2007]()

Rozliczamy dochody z Anglii za rok 2007

... gdzie otrzymywał miesięczne wynagrodzenie w wysokości 2000 zł brutto. Od wynagrodzenia tego płatnik pobierał zaliczkę oraz należne składki ZUS. Następnie Pan Piotr ... każdym miesiącu uzyskał wynagrodzenie brutto w wysokości 2 000 zł. Razem zarobił 10 000 zł. Koszty uzyskania przychodu wyniosły: 542,50 zł, składki ZUS: 1 871 zł, zdrowotne: 630 zł, ...

-

![Ulga prorodzinna: dochód dziecka to podstawa opodatkowania [© wawritto - Fotolia.com] Ulga prorodzinna: dochód dziecka to podstawa opodatkowania]()

Ulga prorodzinna: dochód dziecka to podstawa opodatkowania

... uzyskania osiągnięta w roku podatkowym. Stąd zdaniem fiskusa, przy badaniu dochodu dziecka należy brać pod uwagę jedynie przychód oraz koszty jego uzyskania. Nic poza tym. Tymczasem wynagrodzenia ... . Uzyskany przychód z tego tytułu wyniósł 3 873,12 zł. Płatnik pomniejszył go o koszty uzyskania przychodu w kwocie 417,18 zł, składkę na ubezpieczenie ...

-

![Refundacja za zatrudnienie bezrobotnego z podatkiem dochodowym [© Bits and Splits - Fotolia.com ] Refundacja za zatrudnienie bezrobotnego z podatkiem dochodowym]()

Refundacja za zatrudnienie bezrobotnego z podatkiem dochodowym

... wynagrodzenia za pracę obowiązującej w ostatnim dniu zatrudnienia każdego rozliczanego miesiąca i składek na ubezpieczenia społeczne od refundowanego wynagrodzenia (art. ... stanowią dla niego tutaj koszty uzyskania przychodu. Dofinansowanie pensji pracownika przy ryczałcie ewidencjonowanym W przypadku ryczałtowców koszty nie są rozliczane w rachunku ...

-

![Umowa najmu w podatku dochodowym oraz VAT [© Syda Productions - Fotolia.com] Umowa najmu w podatku dochodowym oraz VAT]()

Umowa najmu w podatku dochodowym oraz VAT

... . Jeżeli cena najmu za taki okres rozliczeniowy nie przekroczy 15.000 zł (brutto), najemca może płacić gotówką i rozpoznawać z tego tytułu koszty uzyskania przychodu. Przy umowie najmu zawartej na czas nieoznaczony jako jednorazową wartość transakcji należy rozumieć wynagrodzenie za przyjęty okres rozliczeniowy (por. interpretacja ...

-

![Amortyzacja degresywna i liniowa w podatkach [© anna - Fotolia.com] Amortyzacja degresywna i liniowa w podatkach]()

Amortyzacja degresywna i liniowa w podatkach

... odpisy amortyzacyjne w całości stanowią koszty uzyskania przychodu. Zanim przejdziemy do wyjaśnienia działania poszczególnych metod ... Koszty wytworzenia obejmują z kolei cenę nabycia zużytych do wytworzenia środków trwałych: rzeczowych składników majątku i wykorzystanych usług obcych, kosztów wynagrodzenia za prace wraz z pochodnymi i inne koszty ...

-

![Kaucja gwarancyjna a korekta kosztów w podatku dochodowym [© ahmet_ozgur - Fotolia.com] Kaucja gwarancyjna a korekta kosztów w podatku dochodowym]()

Kaucja gwarancyjna a korekta kosztów w podatku dochodowym

... uzyskania przychodu po upływie terminu wskazanego w ustawie, o kwotę wynagrodzenia przypadającą na zatrzymaną kaucję? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) O możliwości obciążenia podatkowych kosztów uzyskania ...

-

![Podróż służbowa: wypłacona delegacja w kosztach podatkowych [© berc - Fotolia.com] Podróż służbowa: wypłacona delegacja w kosztach podatkowych]()

Podróż służbowa: wypłacona delegacja w kosztach podatkowych

... wynagrodzenia, premie i nagrody oraz inne świadczenia pieniężne ponoszone na rzecz pracownika mogą stanowić koszt uzyskania przychodu ...

-

![Podatkowa księga przychodów i rozchodów firmy [© fotogestoeber - Fotolia.com] Podatkowa księga przychodów i rozchodów firmy]()

Podatkowa księga przychodów i rozchodów firmy

... koszty uzyskania przychodu, muszą zostać zapłacone. Niestety ustawodawca mocno skomplikował określenie momentu, w którym w ciężar kosztów można je odnieść. W przypadku składek opłacanych przez pracodawcę z tytułu wynagrodzeń swoich pracowników bowiem stanowią one koszty uzyskania ...

-

![Jak wypełnić listę płac pracowników w 2016 r.? [© thodonal - Fotolia.com] Jak wypełnić listę płac pracowników w 2016 r.?]()

Jak wypełnić listę płac pracowników w 2016 r.?

... koszty uzyskania przychodu. Pozostali mieszkają w tej samej miejscowości. Dla nich mają w związku z tym zastosowanie koszty ...

-

![Odpowiedzialność solidarna inwestora poza kosztami podatkowymi [© auremar - Fotolia.com] Odpowiedzialność solidarna inwestora poza kosztami podatkowymi]()

Odpowiedzialność solidarna inwestora poza kosztami podatkowymi

... koszty uzyskania przychodu? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z art. 15 ust. 1 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz. U. z 2019 r., poz. 865, z późn. zm., dalej: „updop”), kosztami uzyskania przychodów są koszty ... (generalnym wykonawcą) za zapłatę wynagrodzenia ...

-

![Odliczenia od dochodu/przychodu 2013: składki ZUS [© magdamosur - Fotolia.com] Odliczenia od dochodu/przychodu 2013: składki ZUS]()

Odliczenia od dochodu/przychodu 2013: składki ZUS

... potrącone z jego wynagrodzenia. Tylko te składki płatnik powinien wykazać w informacji PIT-11. Pracownicze składki ZUS w części finansowanej ze środków płatnika stanowią jego koszty uzyskania przychodu, które uwzględnia on w rachunku podatkowym (o ile oczywiście płaci podatek dochodowy od uzyskanego dochodu a nie przychodu). Co jest niezwykle ...

-

![To przepisy a nie spółka decyduje o rozliczeniu kosztów wynagrodzeń [© thodonal - Fotolia.com] To przepisy a nie spółka decyduje o rozliczeniu kosztów wynagrodzeń]()

To przepisy a nie spółka decyduje o rozliczeniu kosztów wynagrodzeń

... koszty uzyskania przychodów, inne niż koszty bezpośrednio związane z przychodami, są potrącalne w dacie ich poniesienia. Jeżeli koszty te dotyczą okresu przekraczającego rok podatkowy, a nie jest możliwe określenie, jaka ich część dotyczy danego roku podatkowego, w takim przypadku stanowią koszty uzyskania ...

-

![Odliczenie składek na ubezpieczenie społeczne w rocznym PIT 2017 [© Robson90 - Fotolia.com] Odliczenie składek na ubezpieczenie społeczne w rocznym PIT 2017]()

Odliczenie składek na ubezpieczenie społeczne w rocznym PIT 2017

... najpóźniej 28 lutego 2018 r. Informacja PIT-11 zawiera m.in. wartość wynagrodzenia brutto pracownika, zastosowane koszty uzyskania przychodu, uzyskany dochód, potrąconą zaliczkę na podatek oraz podlegające odliczeniu potrącone z wypłaconego wynagrodzenia składki zarówno na ubezpieczenie społeczne jak i ubezpieczenie zdrowotne. Przy wypełnianiu ...

-

![Optymalizacja kosztów zatrudnienia emeryta [© antiksu - Fotolia.com] Optymalizacja kosztów zatrudnienia emeryta]()

Optymalizacja kosztów zatrudnienia emeryta

... z emerytem umowy zlecenia. Od przychodu z takiej umowy należy jednak potrącić składki zarówno na ubezpieczenie emerytalno-rentowe, wypadkowe, jak i zdrowotne. Opodatkowanie wynagrodzenia z tytułu umowy zlecenia jest podobne jak w przypadku umowy o dzieło, tj. zleceniobiorcy przysługują 20% koszty uzyskania przychodu, a dochód należy opodatkować ...

-

![Składki na ubezpieczenie społeczne w zeznaniu rocznym PIT 2014 [© adam88xx - Fotolia.com] Składki na ubezpieczenie społeczne w zeznaniu rocznym PIT 2014]()

Składki na ubezpieczenie społeczne w zeznaniu rocznym PIT 2014

... od pracy) przekazać pracownikowi informację PIT-11, w której wykazuje zarówno wartość wynagrodzenia brutto pracownika, zastosowane koszty uzyskania przychodu, potrąconą zaliczkę na podatek oraz podlegające odliczeniu od wypłaconego wynagrodzenia składki zarówno na ubezpieczenie społeczne jak i ubezpieczenie zdrowotne. Przy wypełnianiu rocznego ...

-

![Kasowa i memoriałowa metoda rozliczania kosztów firmy [© anna - Fotolia.com] Kasowa i memoriałowa metoda rozliczania kosztów firmy]()

Kasowa i memoriałowa metoda rozliczania kosztów firmy

... koszty te dotyczą okresu przekraczającego rok podatkowy i nie jest możliwe określenie, jaka ich część dotyczy danego roku podatkowego, stanowią one koszty uzyskania przychodu ...

-

![Praca na wakacje czyli umowa zlecenie ze studentem [© Sergey - Fotolia.com] Praca na wakacje czyli umowa zlecenie ze studentem]()

Praca na wakacje czyli umowa zlecenie ze studentem

... umowa zlecenie zawierała taką kwotę wynagrodzenia oraz gdy umowa przewidywała wynagrodzenie godzinowe, zaś iloczyn przepracowanych godzin i stawki za godzinę pracy również dał wartość 200 zł. Umowa zlecenie opiewająca na wartość 200 zł – opodatkowanie ryczałtem. Wynagrodzenie: 200 zł Koszty uzyskania przychodu: 0 zł Podstawa opodatkowania: 200 ...

-

![Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować. [© 39939170_bzyxx - fotolia.com] Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować.]()

Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować.

... klasy średniej przy obliczaniu zaliczki na podatek od mojego wynagrodzenia? Nie musisz składać takiego wniosku. Pracodawca zastosuje tę ulgę przy ... średniej? Możesz z niej skorzystać, jeżeli osiągane przychody z tej działalności, pomniejszone o koszty uzyskania przychodu (z wyłączeniem składek na ubezpieczenia społeczne), mieszczą się w przedziale ...

-

![Wynagrodzenie za grudzień w PIT 2014 czy 2015? [© jaaff - Fotolia.com] Wynagrodzenie za grudzień w PIT 2014 czy 2015?]()

Wynagrodzenie za grudzień w PIT 2014 czy 2015?

... rozliczenia podatku przez podatnika (jak zastosowane koszty uzyskania przychodu, pobrane zaliczki na podatek czy odliczone składki na ubezpieczenie społeczne i zdrowotne). Warto tutaj dodać, że przedsiębiorca także zaliczy wartość wypłaconego wynagrodzenia do kosztów uzyskania przychodów miesiąca stycznia. Nieco inaczej sytuacja wyglądałaby ...

Tematy: koszty podatkowe, koszty uzyskania przychodu, koszty uzyskania przychodów, koszty pracownicze, wynagrodzenia, wynagrodzenie pracownika, wynagrodzenia pracowników, koszty pracodawcy, wypłata wynagrodzenia, wynagrodzenia grudniowe, zeznania roczne, zeznania podatkowe, zeznanie podatkowe, zeznanie roczne, PIT-y, rozliczenia roczne, rozliczenia podatkowe -

![Umowa ramowa na świadczenie usług: ważny rachunek bankowy znany fiskusowi [© limaje - Fotolia.com] Umowa ramowa na świadczenie usług: ważny rachunek bankowy znany fiskusowi]()

Umowa ramowa na świadczenie usług: ważny rachunek bankowy znany fiskusowi

... wynagrodzenia ... przychodu. W świetle powyższego, aby wydatek poniesiony przez podatnika stanowił dla niego koszt uzyskania przychodu, muszą być spełnione następujące warunki: • został poniesiony przez podatnika, tj. w ostatecznym rozrachunku musi on zostać pokryty z zasobów majątkowych podatnika (nie stanowią kosztu uzyskania przychodu ...

-

![Co powinna zawierać lista płac pracowników? Co powinna zawierać lista płac pracowników?]()

Co powinna zawierać lista płac pracowników?

... koszty uzyskania przychodów wynoszą 111,25 zł miesięcznie, a podwyższone – 139,06 zł miesięcznie. Podwyższone koszty nie przysługują z mocy prawa, co oznacza, że pracownik, chcąc z nich skorzystać, powinien złożyć pracodawcy oświadczenie. W przypadku niezłożenia oświadczenia pracownikowi, zostaną naliczone koszty uzyskania ...

-

![Polski Ład: 15 najczęstszych pytań i odpowiedzi dotyczących PIT i składki zdrowotnej [© apops - Fotolia.com] Polski Ład: 15 najczęstszych pytań i odpowiedzi dotyczących PIT i składki zdrowotnej]()

Polski Ład: 15 najczęstszych pytań i odpowiedzi dotyczących PIT i składki zdrowotnej

... koszty uzyskania przychodu, wynika z umowy o pracę. W takim przypadku ulgę dla klasy średniej stosuje się tak samo jak w przypadku pozostałych uprawnionych. Jeśli jednak 50% koszty uzyskania przychodu ...

Tematy: PIT-2, kwota wolna od podatku, podatek dochodowy, ulga dla klasy średniej, prawo do ulgi, wniosek o niestosowanie ulgi, odliczenia podatkowe, odliczenie ulgi, wspólne rozliczenia podatkowe małżonków, ulgi podatkowe, zaliczka na podatek dochodowy, kwota wolna, działalność gospodarcza, praca na etat, działalność gospodarcza i umowa o pracę, dwie umowy o pracę, zasiłek macierzyński, najem prywatny, składka na ubezpieczenie zdrowotne, składka zdrowotna, ubezpieczenie zdrowotne, Polski Ład, Nowy Ład, rok 2022 -

![Własna firma to większy dochód Własna firma to większy dochód]()

Własna firma to większy dochód

... (zaznaczenie na czerwono). Umowa o pracę to stałe koszty Podejmując pracę na podstawie standardowej umowy pracownik nie ma wpływu na koszty uzyskania przychodu. Pracodawca obliczając zaliczkę na podatek dochodowy będzie naliczał, bez względu na wielkość wynagrodzenia i etatu, stałe koszty. Miesięcznie wynoszą one 111,25zł. Rocznie nie mogą ...

-

![Lista płac pracowników [© Thomas Bethge - Fotolia.com] Lista płac pracowników]()

Lista płac pracowników

... koszty uzyskania przychodów wynoszą 111,25 zł miesięcznie, a podwyższone - 139,06 zł miesięcznie. Podwyższone koszty nie przysługują z mocy prawa, co oznacza, że pracownik, chcąc z nich skorzystać, powinien złożyć pracodawcy oświadczenie. W przypadku niezłożenia oświadczenia pracownikowi, zostaną naliczone koszty uzyskania ...

-

![Pomoc męża: lepsza własna firma niż umowa o pracę [© william87 - Fotolia.com] Pomoc męża: lepsza własna firma niż umowa o pracę]()

Pomoc męża: lepsza własna firma niż umowa o pracę

... ” przysługują także koszty uzyskania przychodu, niemniej w większości przypadków zapłaty podatku z tego tytułu uniknąć raczej się nie da. Powyższe w związku z tym oznacza, że przedsiębiorca wynagrodzenia wypłaconego zatrudnionemu w firmie małżonkowi nie zaliczy w ciężar kosztów uzyskania przychodu, zaś małżonek od tego wynagrodzenia będzie musiał ...

-

![Najem nieruchomości 2015: ryczałt, podatek liniowy lub skala podatkowa [© Syda Productions - Fotolia.com] Najem nieruchomości 2015: ryczałt, podatek liniowy lub skala podatkowa]()

Najem nieruchomości 2015: ryczałt, podatek liniowy lub skala podatkowa

... Ich katalog jest natomiast stosunkowo szeroki. Mieszczą się tutaj m.in. wynagrodzenia z pracy, umów cywilnoprawnych zawieranych poza działalnością gospodarczą, umów menedżerskich ... także koszty uzyskania przychodu. Aby zatem przy najmie prywatnym opodatkowanym na zasadach ogólnych wg skali podatkowej dany wydatek stał się kosztem uzyskania przychodu, ...

-

![Podatek o premii pieniężnej wypłaconej członkowi zarządu spółki [© Lina - Fotolia.com] Podatek o premii pieniężnej wypłaconej członkowi zarządu spółki]()

Podatek o premii pieniężnej wypłaconej członkowi zarządu spółki

... ponownie ustalać koszty uzyskania przychodu.” Stanowisko powyższe nie jest jednoznacznie prezentowane przez organy i sądy, jednak jego występowanie każe liczyć się z ryzykiem, że premie wypłacane z zysku mogą być przedmiotem zainteresowania organów podczas kontroli podatkowej. 4. Wynagrodzenie a zaliczka na podatek Wynagrodzenia (premia) wypłacona ...

-

![Zwrot kosztów w przypadku odwołania pracownika z urlopu w podatku dochodowym [© gkrphoto - Fotolia.com] Zwrot kosztów w przypadku odwołania pracownika z urlopu w podatku dochodowym]()

Zwrot kosztów w przypadku odwołania pracownika z urlopu w podatku dochodowym

... uzyskania przychodów należą wszystkie wydatki poniesione w celu uzyskania przychodów lub zachowania albo zabezpieczenia ich źródeł, z wyjątkiem tych, które zostały wprost wyłączone z kosztów podatkowych przez ustawodawcę. Aby zatem określony wydatek można było uznać za koszt uzyskania przychodu, między tym wydatkiem a osiągnięciem przychodu ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Płaca minimalna w 2020 wyższa o 350 zł [© lisssbetha - Fotolia.com] Płaca minimalna w 2020 wyższa o 350 zł](https://s3.egospodarka.pl/grafika2/minimalne-wynagrodzenie/Placa-minimalna-w-2020-wyzsza-o-350-zl-225403-150x100crop.jpg)

![Progi podatkowe: przekroczenie a zmiana stawki podatku [© anna - Fotolia.com] Progi podatkowe: przekroczenie a zmiana stawki podatku](https://s3.egospodarka.pl/grafika/stawka-podatkowa/Progi-podatkowe-przekroczenie-a-zmiana-stawki-podatku-skVsXY.jpg)

![Umowa o dzieło z nierezydentem a podatek dochodowy [© AVAVA - Fotolia.com] Umowa o dzieło z nierezydentem a podatek dochodowy](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Umowa-o-dzielo-z-nierezydentem-a-podatek-dochodowy-101940-150x100crop.jpg)

![Preferencje podatkowe dla nowych firm [© cirquedesprit - Fotolia.com] Preferencje podatkowe dla nowych firm](https://s3.egospodarka.pl/grafika2/maly-podatnik-w-PIT/Preferencje-podatkowe-dla-nowych-firm-126205-150x100crop.jpg)

![Zapłata gotówką przy budowie środka trwałego [© Bartlomiej Zyczynski - Fotolia.com] Zapłata gotówką przy budowie środka trwałego](https://s3.egospodarka.pl/grafika2/System-podatkowy/Zaplata-gotowka-przy-budowie-srodka-trwalego-197723-150x100crop.jpg)

![Zaliczenie do kosztów podatkowych wartości pracy własnej wspólnika spółki osobowej [© andranik123 - Fotolia.com] Zaliczenie do kosztów podatkowych wartości pracy własnej wspólnika spółki osobowej](https://s3.egospodarka.pl/grafika2/faktura/Zaliczenie-do-kosztow-podatkowych-wartosci-pracy-wlasnej-wspolnika-spolki-osobowej-216923-150x100crop.jpg)

![Rozliczamy dochody z Anglii za rok 2007 [© anna - Fotolia.com] Rozliczamy dochody z Anglii za rok 2007](https://s3.egospodarka.pl/grafika/PITy/Rozliczamy-dochody-z-Anglii-za-rok-2007-skVsXY.jpg)

![Ulga prorodzinna: dochód dziecka to podstawa opodatkowania [© wawritto - Fotolia.com] Ulga prorodzinna: dochód dziecka to podstawa opodatkowania](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Ulga-prorodzinna-dochod-dziecka-to-podstawa-opodatkowania-155527-150x100crop.jpg)

![Refundacja za zatrudnienie bezrobotnego z podatkiem dochodowym [© Bits and Splits - Fotolia.com ] Refundacja za zatrudnienie bezrobotnego z podatkiem dochodowym](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Refundacja-za-zatrudnienie-bezrobotnego-z-podatkiem-dochodowym-207640-150x100crop.jpg)

![Umowa najmu w podatku dochodowym oraz VAT [© Syda Productions - Fotolia.com] Umowa najmu w podatku dochodowym oraz VAT](https://s3.egospodarka.pl/grafika2/System-podatkowy/Umowa-najmu-w-podatku-dochodowym-oraz-VAT-201550-150x100crop.jpg)

![Amortyzacja degresywna i liniowa w podatkach [© anna - Fotolia.com] Amortyzacja degresywna i liniowa w podatkach](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-i-liniowa-w-podatkach-skVsXY.jpg)

![Kaucja gwarancyjna a korekta kosztów w podatku dochodowym [© ahmet_ozgur - Fotolia.com] Kaucja gwarancyjna a korekta kosztów w podatku dochodowym](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Kaucja-gwarancyjna-a-korekta-kosztow-w-podatku-dochodowym-130026-150x100crop.jpg)

![Podróż służbowa: wypłacona delegacja w kosztach podatkowych [© berc - Fotolia.com] Podróż służbowa: wypłacona delegacja w kosztach podatkowych](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Podroz-sluzbowa-wyplacona-delegacja-w-kosztach-podatkowych-230318-150x100crop.jpg)

![Podatkowa księga przychodów i rozchodów firmy [© fotogestoeber - Fotolia.com] Podatkowa księga przychodów i rozchodów firmy](https://s3.egospodarka.pl/grafika/metoda-kasowa/Podatkowa-ksiega-przychodow-i-rozchodow-firmy-Fm4aMY.jpg)

![Jak wypełnić listę płac pracowników w 2016 r.? [© thodonal - Fotolia.com] Jak wypełnić listę płac pracowników w 2016 r.?](https://s3.egospodarka.pl/grafika2/lista-plac/Jak-wypelnic-liste-plac-pracownikow-w-2016-r-175778-150x100crop.jpg)

![Odpowiedzialność solidarna inwestora poza kosztami podatkowymi [© auremar - Fotolia.com] Odpowiedzialność solidarna inwestora poza kosztami podatkowymi](https://s3.egospodarka.pl/grafika2/roboty-budowlane/Odpowiedzialnosc-solidarna-inwestora-poza-kosztami-podatkowymi-231719-150x100crop.jpg)

![Odliczenia od dochodu/przychodu 2013: składki ZUS [© magdamosur - Fotolia.com] Odliczenia od dochodu/przychodu 2013: składki ZUS](https://s3.egospodarka.pl/grafika2/odliczenia-podatkowe/Odliczenia-od-dochodu-przychodu-2013-skladki-ZUS-130093-150x100crop.jpg)

![To przepisy a nie spółka decyduje o rozliczeniu kosztów wynagrodzeń [© thodonal - Fotolia.com] To przepisy a nie spółka decyduje o rozliczeniu kosztów wynagrodzeń](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/To-przepisy-a-nie-spolka-decyduje-o-rozliczeniu-kosztow-wynagrodzen-196014-150x100crop.jpg)

![Odliczenie składek na ubezpieczenie społeczne w rocznym PIT 2017 [© Robson90 - Fotolia.com] Odliczenie składek na ubezpieczenie społeczne w rocznym PIT 2017](https://s3.egospodarka.pl/grafika2/odliczenia-podatkowe/Odliczenie-skladek-na-ubezpieczenie-spoleczne-w-rocznym-PIT-2017-201357-150x100crop.jpg)

![Optymalizacja kosztów zatrudnienia emeryta [© antiksu - Fotolia.com] Optymalizacja kosztów zatrudnienia emeryta](https://s3.egospodarka.pl/grafika2/prawo-do-emerytury/Optymalizacja-kosztow-zatrudnienia-emeryta-121144-150x100crop.jpg)

![Składki na ubezpieczenie społeczne w zeznaniu rocznym PIT 2014 [© adam88xx - Fotolia.com] Składki na ubezpieczenie społeczne w zeznaniu rocznym PIT 2014](https://s3.egospodarka.pl/grafika2/odliczenia-podatkowe/Skladki-na-ubezpieczenie-spoleczne-w-zeznaniu-rocznym-PIT-2014-147925-150x100crop.jpg)

![Kasowa i memoriałowa metoda rozliczania kosztów firmy [© anna - Fotolia.com] Kasowa i memoriałowa metoda rozliczania kosztów firmy](https://s3.egospodarka.pl/grafika/metoda-kasowa/Kasowa-i-memorialowa-metoda-rozliczania-kosztow-firmy-skVsXY.jpg)

![Praca na wakacje czyli umowa zlecenie ze studentem [© Sergey - Fotolia.com] Praca na wakacje czyli umowa zlecenie ze studentem](https://s3.egospodarka.pl/grafika2/podatek-zryczaltowany/Praca-na-wakacje-czyli-umowa-zlecenie-ze-studentem-160696-150x100crop.jpg)

![Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować. [© 39939170_bzyxx - fotolia.com] Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować.](https://s3.egospodarka.pl/grafika2/ulga-dla-klasy-sredniej/Ulga-dla-klasy-sredniej-Kto-na-niej-skorzysta-Jak-i-kiedy-zrezygnowac-242811-150x100crop.jpg)

![Wynagrodzenie za grudzień w PIT 2014 czy 2015? [© jaaff - Fotolia.com] Wynagrodzenie za grudzień w PIT 2014 czy 2015?](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Wynagrodzenie-za-grudzien-w-PIT-2014-czy-2015-149271-150x100crop.jpg)

![Umowa ramowa na świadczenie usług: ważny rachunek bankowy znany fiskusowi [© limaje - Fotolia.com] Umowa ramowa na świadczenie usług: ważny rachunek bankowy znany fiskusowi](https://s3.egospodarka.pl/grafika2/System-podatkowy/Umowa-ramowa-na-swiadczenie-uslug-wazny-rachunek-bankowy-znany-fiskusowi-228850-150x100crop.jpg)

![Polski Ład: 15 najczęstszych pytań i odpowiedzi dotyczących PIT i składki zdrowotnej [© apops - Fotolia.com] Polski Ład: 15 najczęstszych pytań i odpowiedzi dotyczących PIT i składki zdrowotnej](https://s3.egospodarka.pl/grafika2/PIT-2/Polski-Lad-15-najczestszych-pytan-i-odpowiedzi-dotyczacych-PIT-i-skladki-zdrowotnej-243479-150x100crop.jpg)

![Lista płac pracowników [© Thomas Bethge - Fotolia.com] Lista płac pracowników](https://s3.egospodarka.pl/grafika2/lista-plac/Lista-plac-pracownikow-115420-150x100crop.jpg)

![Pomoc męża: lepsza własna firma niż umowa o pracę [© william87 - Fotolia.com] Pomoc męża: lepsza własna firma niż umowa o pracę](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Pomoc-meza-lepsza-wlasna-firma-niz-umowa-o-prace-136731-150x100crop.jpg)

![Najem nieruchomości 2015: ryczałt, podatek liniowy lub skala podatkowa [© Syda Productions - Fotolia.com] Najem nieruchomości 2015: ryczałt, podatek liniowy lub skala podatkowa](https://s3.egospodarka.pl/grafika2/najem-lokalu/Najem-nieruchomosci-2015-ryczalt-podatek-liniowy-lub-skala-podatkowa-149203-150x100crop.jpg)

![Podatek o premii pieniężnej wypłaconej członkowi zarządu spółki [© Lina - Fotolia.com] Podatek o premii pieniężnej wypłaconej członkowi zarządu spółki](https://s3.egospodarka.pl/grafika2/umowa-o-prace/Podatek-o-premii-pienieznej-wyplaconej-czlonkowi-zarzadu-spolki-164679-150x100crop.jpg)

![Zwrot kosztów w przypadku odwołania pracownika z urlopu w podatku dochodowym [© gkrphoto - Fotolia.com] Zwrot kosztów w przypadku odwołania pracownika z urlopu w podatku dochodowym](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Zwrot-kosztow-w-przypadku-odwolania-pracownika-z-urlopu-w-podatku-dochodowym-196267-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Składka zdrowotna 2026: wyższe obciążenia dla przedsiębiorców i nowe zasady wyliczania [© wygenerowane przez AI] Składka zdrowotna 2026: wyższe obciążenia dla przedsiębiorców i nowe zasady wyliczania](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Skladka-zdrowotna-2026-wyzsze-obciazenia-dla-przedsiebiorcow-i-nowe-zasady-wyliczania-270001-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Ceny mieszkań zaskoczyły nawet ekspertów. Chodzi o taktykę deweloperów [© pexels] Ceny mieszkań zaskoczyły nawet ekspertów. Chodzi o taktykę deweloperów](https://s3.egospodarka.pl/grafika2/oferta-mieszkan/Ceny-mieszkan-zaskoczyly-nawet-ekspertow-Chodzi-o-taktyke-deweloperow-270404-150x100crop.jpg)

![10 zmian które czekają rynek mieszkaniowy w 2026 roku [© wygenerowane przez AI] 10 zmian które czekają rynek mieszkaniowy w 2026 roku](https://s3.egospodarka.pl/grafika2/stopy-procentowe/10-zmian-ktore-czekaja-rynek-mieszkaniowy-w-2026-roku-270380-150x100crop.jpg)

![Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT [© wygenerowane przez AI] Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT](https://s3.egospodarka.pl/grafika2/obowiazki-sprawozdawcze/Kwartalne-rozliczenie-VAT-w-2026-r-odracza-o-rok-obowiazek-JPK-PIT-i-JPK-CIT-270372-150x100crop.jpg)

![2026 rok bez tarcz osłonowych. Jakie zmiany czekają domowe budżety? [© wygenerowane przez AI] 2026 rok bez tarcz osłonowych. Jakie zmiany czekają domowe budżety?](https://s3.egospodarka.pl/grafika2/zamrozenie-cen-energii/2026-rok-bez-tarcz-oslonowych-Jakie-zmiany-czekaja-domowe-budzety-270371-150x100crop.jpg)