-

![Kiedy dochód z zagranicy w rocznym PIT? [© anna - Fotolia.com] Kiedy dochód z zagranicy w rocznym PIT?]()

Kiedy dochód z zagranicy w rocznym PIT?

... dochodowemu zapłaconemu w obcym państwie. Należy przy tym pamiętać, że odliczenie możliwe jest tylko do wysokości podatku przypadającego proporcjonalnie na dochód uzyskany w obcym państwie. Oznacza to, że od podatku należnego w Polsce podatnik może odliczyć tylko podatek związany z dochodami wypracowanymi za granicą. Obowiązek wpłacania ...

-

![Kiedy stypendium ze szkoły w rozliczeniu podatkowym [© MF - Fotolia.com] Kiedy stypendium ze szkoły w rozliczeniu podatkowym]()

Kiedy stypendium ze szkoły w rozliczeniu podatkowym

... inne placówki naukowe, zobowiązane będą w takim wypadku do poboru miesięcznych zaliczek jako płatnicy podatku. Podatek z tytułu otrzymanych stypendiów w części nieobjętej zwolnieniem stypendysta będzie musiał rozliczyć w rocznym zeznaniu podatkowym. Kiedy zerowe zaliczki w zeznaniu Jeśli podatnik uzyskiwał stypendia z dwóch różnych szkół, musi ich ...

-

![Wynagrodzenie za bezumowne korzystanie w podatku dochodowym [© ahmet_ozgur - Fotolia.com] Wynagrodzenie za bezumowne korzystanie w podatku dochodowym]()

Wynagrodzenie za bezumowne korzystanie w podatku dochodowym

... przychodzie podatkowym z innych źródeł należy mówić w każdym przypadku, kiedy u podatnika wystąpią realne korzyści majątkowe. (…) W związku z powyższym, z uwagi na wskazanie przez Wnioskodawczynię jako przedmiotu interpretacji indywidualnej przepisu art. 21 ust. 1 pkt 3b ustawy o podatku dochodowym od osób fizycznych, wyjaśnić należy, że stosownie ...

-

![Gospodarstwo rolne: wymiana barterowa bez podatku dochodowego? [© auremar - Fotolia.com] Gospodarstwo rolne: wymiana barterowa bez podatku dochodowego?]()

Gospodarstwo rolne: wymiana barterowa bez podatku dochodowego?

... celów określenia dochodów wolnych od podatku dochodowego na podstawie art. 17 ust. 1 pkt 4e. Dla celów podatku dochodowego od osób prawnych działalność rolniczą definiuje przepis ... przez oświadczenie złożone drugiej stronie. Oświadczenie ma moc wsteczną od chwili, kiedy potrącenie stało się możliwe". Skutkiem potrącenia w świetle przepisu art. 498 § ...

-

![Kiedy usługa prawnika czy doradcy podatkowego w koszty firmy? [© zinkevych - Fotolia.com] Kiedy usługa prawnika czy doradcy podatkowego w koszty firmy?]()

Kiedy usługa prawnika czy doradcy podatkowego w koszty firmy?

... mieć na uwadze zapis art. 16 ust. 1 pkt 17 ustawy o podatku dochodowym od osób prawnych, wyłączający z kosztów uzyskania przychodów koszty egzekucyjne ... mowa wyżej, są przychodem należnym stosownie do postanowień art. 12 ust. 3 ustawy o podatku dochodowym od osób prawnych. Ponadto, u wierzyciela koszty sądowe oraz koszty zastępstwa procesowego ...

-

![Dekret Bieruta: odzyskanie i sprzedaż domu w podatku PIT [© vege - Fotolia.com] Dekret Bieruta: odzyskanie i sprzedaż domu w podatku PIT]()

Dekret Bieruta: odzyskanie i sprzedaż domu w podatku PIT

... Odpowiedź na to pytanie zaś uzależniona jest od innego – mianowicie kiedy właściwie weszli w posiadanie nieruchomości. Miasto oddało po 70 latach Z ... wpływy ze sprzedaży nie stanowią już przychodu podlegającego opodatkowaniu. Przydatne narzędzia: Kalkulator podatku od sprzedaży nieruchomosci Spadkobierca tak jak spadkodawca Ale jeśli idzie o sam ...

-

![Który urząd skarbowy właściwy dla podatku VAT w 2016 r.? [© whitelook - Fotolia.com] Który urząd skarbowy właściwy dla podatku VAT w 2016 r.?]()

Który urząd skarbowy właściwy dla podatku VAT w 2016 r.?

... związanego ze zmianą właściwości miejscowej urzędów skarbowych, jeśli chodzi o rozliczenia z tytułu podatku od towarów i usług. W niektórych urzędach pracownicy nie potrafili udzielić ... VAT-owskie regulują kwestię właściwości miejscowej już tylko w dwóch przypadkach, tj. kiedy przedsiębiorca nie ma stałego miejsca zamieszkania lub siedziby firmy na ...

-

![Jak nie zapłacić podatku od darowizny w rodzinie [© Adam Machocki - Fotolia.com] Jak nie zapłacić podatku od darowizny w rodzinie]()

Jak nie zapłacić podatku od darowizny w rodzinie

... zobowiązany do złożenia odpowiedniej deklaracji podatkowej oraz zapłaty podatku. Wysokość podatku ustala skarbówka i powiadamia nas o niej w formie decyzji. ... podatku od spadków i darowizn wartości darowizny, do wysokości których obdarowany nie musi w ogóle przejmować się podatkiem. Innymi słowy, fiskus ściąga podatek od darowizn dopiero wtedy, kiedy ...

-

![Kiedy zwrot składki AC nie jest przychodem firmy? [© thodonal - Fotolia.com] Kiedy zwrot składki AC nie jest przychodem firmy?]()

Kiedy zwrot składki AC nie jest przychodem firmy?

... AC przez leasingobiorcę, która nie trafiła do kosztów podatkowych - jest przychodem podatkowym? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(...) Ustawa o podatku dochodowym od osób prawnych nie zawiera legalnej definicji przychodu podatkowego. Ustawodawca ograniczył się w tym zakresie do wskazania w art. 12 ust ...

-

![Oddelegowanie a podróż służbowa w podatku dochodowym [© Tomasz Zajda - Fotolia.com] Oddelegowanie a podróż służbowa w podatku dochodowym]()

Oddelegowanie a podróż służbowa w podatku dochodowym

... pracy. Dlatego tak istotne jest, aby wiedzieć, kiedy mamy do czynienia z podróżą służbową, a kiedy z oddelegowaniem pracownika. Błędne zidentyfikowanie oddelegowania jako ... widzenia przedsiębiorcy wszelkie wydatki na podróże służbowe pracowników, w tym zwolnione z podatku diety oraz zwrot kosztów: przejazdów, dojazdów środkami komunikacji ...

-

![Kiedy urząd skarbowy nie informuje o wszczęciu kontroli podatkowej [© Eisenhans - Fotolia] Kiedy urząd skarbowy nie informuje o wszczęciu kontroli podatkowej]()

Kiedy urząd skarbowy nie informuje o wszczęciu kontroli podatkowej

... przekraczać kolejnych 24 godzin liczonych od chwili rozpoczęcia tych czynności. Kiedy urząd skarbowy nie musi informować o wszczęciu kontroli? W określonych ... wszczęcia kontroli, jeśli: dotyczy możliwych nieprawidłowości przy zwrotach różnicy podatku lub zwrotach podatku VAT naliczonego, ma zostać wszczęta na żądanie organu prowadzącego postępowanie ...

Tematy: urzędy skarbowe, organy podatkowe, urzędy celne, służba celna, skarbówka, reforma aparatu fiskalnego, KAS, Krajowa Administracja Skarbowa, rok 2018, kontrola podatkowa, kontrola skarbowa, kodeks karny skarbowy, przepisy karne skarbowe, przestępstwa skarbowe, odpowiedzialność karna skarbowa, kks -

![Brak faktury: rozliczenie podatku VAT i dochodowego [© Andrey Popov - Fotolia.com] Brak faktury: rozliczenie podatku VAT i dochodowego]()

Brak faktury: rozliczenie podatku VAT i dochodowego

... wpłacenie takiej przedpłaty nie wpływa na rozliczenie VAT. Powstanie przychodu w podatku dochodowym W podatku dochodowym reguła ogólna jest bardzo zbliżona do tej w VAT. Otóż ... przychodu jest ostatni dzień przyjętego okresu rozliczeniowego (bez względu na to, kiedy wystawiono fakturę bądź jaki przyjęto termin płatności). W efekcie, skoro strony ...

-

![Nagrody otrzymane w związku ze sprzedażą premiową w podatku dochodowym [© Kenishirotie - Fotolia.com] Nagrody otrzymane w związku ze sprzedażą premiową w podatku dochodowym]()

Nagrody otrzymane w związku ze sprzedażą premiową w podatku dochodowym

... do końca stycznia roku podatkowego następującego po roku, w którym wydano premię. Ponadto, płatnik dokonuje wpłaty pobranego zryczałtowanego podatku na konto organu podatkowego. Jednakże, w ustawie o podatku dochodowym od osób fizycznych (dalej jako ustawa o PDOF) zawarto zwolnienie dla przychodów osiąganych przez określoną kategorię podatników ...

-

![Najem prywatny: 2022 to ostatni rok podatkowy, kiedy można odliczyć koszty [© apops - Fotolia.com] Najem prywatny: 2022 to ostatni rok podatkowy, kiedy można odliczyć koszty]()

Najem prywatny: 2022 to ostatni rok podatkowy, kiedy można odliczyć koszty

... przedsiębiorcę nie wpływają na podstawę opodatkowania, a tym samym na ostateczną wysokość podatku od wynajmu. Jego stawka przy najmie wynosi 8,5%, a po przekroczeniu progu przychodu na ... ,5%. Skala podatkowa stała się w tym roku atrakcyjnym sposobem opodatkowania. Kwota wolna od podatku wynosi na niej obecnie 30 000 zł, a kolejne 90 000 zł. jest ...

Tematy: wynajem mieszkania, podatek od najmu, ryczałt od przychodów ewidencjonowanych, ryczałt od przychodów z najmu, skala podatkowa, zasady ogólne opodatkowania, podatek od wynajmu mieszkania, forma opodatkowania, najem prywatny, koszty podatkowe, koszty uzyskania przychodu, wydatki a koszty, Polski Ład, rok 2022, rok 2023 -

![Kiedy rozliczyć przychód i koszty ze sprzedaży gazet? [© FikMik - Fotolia.com] Kiedy rozliczyć przychód i koszty ze sprzedaży gazet?]()

Kiedy rozliczyć przychód i koszty ze sprzedaży gazet?

... należy traktować jako generalną zasadę określającą moment powstania przychodów dla celów podatku dochodowego od osób fizycznych. Wyjątek od tak skonstruowanej zasady wprowadza art. ... powstania przychodu dla celów podatku dochodowego od osób fizycznych należy określić zgodnie z cytowanym powyżej art. 14 ust. 1c ustawy o podatku dochodowym od osób ...

-

![Założenie firmy za granicą = oszczędności w podatku dochodowym i ZUS [© promesaartstudio - Fotolia.com] Założenie firmy za granicą = oszczędności w podatku dochodowym i ZUS]()

Założenie firmy za granicą = oszczędności w podatku dochodowym i ZUS

... odwrotnie działają te Państwa, do których przedsiębiorcy emigrują najczęściej. Wielka Brytania systematycznie, o kilkaset funtów rocznie, podnosi kwoty wolne od podatku, a kiedy ze swoimi liberalnymi przepisami podatkowymi do wspólnoty dołączyły Cypr i Malta, Holandia i Luksemburg natychmiast zareagowały obniżeniem podatków, zatrzymując u siebie ...

-

![Dochody z prostytucji bez podatku dochodowego [© Fred - Fotolia.com] Dochody z prostytucji bez podatku dochodowego]()

Dochody z prostytucji bez podatku dochodowego

... bardzo różne, uzależnione od wielu czynników. Zdarzają się także miesiące, kiedy nie pracuje i nie zarabia. Zadała pytanie, czy dochody z płatnych usług seksualnych ( ... ustawodawcę spod działania ustawy o podatku dochodowym od osób fizycznych, na podstawie art. 2 ust. 1 pkt 4 tej ustawy. W ustawie o podatku dochodowym od osób fizycznych brak ...

-

![Zapłata podatku od sprzedaży środków trwałych po likwidacji firmy [© fox17 - Fotolia.com] Zapłata podatku od sprzedaży środków trwałych po likwidacji firmy]()

Zapłata podatku od sprzedaży środków trwałych po likwidacji firmy

... biznesem. Niestety nie będzie tak w przypadku, kiedy znajdzie się kupiec na dawny firmowy majątek. Podatek od polikwidacyjnej sprzedaży firmowej maszyny Polikwidacyjna sprzedaż elementów majątku działalności gospodarczej pozostałych na dzień jej likwidacji nie powoduje żadnych skutków w podatku od towarów i usług, ponieważ przedsiębiorca rozlicza ...

-

![Darowizna/przekazanie udziałów spółki jawnej w podatku VAT [© shake_pl - Fotolia.com] Darowizna/przekazanie udziałów spółki jawnej w podatku VAT]()

Darowizna/przekazanie udziałów spółki jawnej w podatku VAT

... podatnikowi przysługiwało, w całości lub w części, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego przy nabyciu tych towarów; 2. nieodpłatne świadczenie ... są związane z możliwością korzystania przez podatnika z prawa do odliczeń wówczas, kiedy z samym posiadaniem akcji (udziałów) i uczestnictwem w zarządzie spółki związane są ...

-

![Ubezpieczenie OC: kiedy zapłacimy mniej? [© savanasony - Fotolia.com] Ubezpieczenie OC: kiedy zapłacimy mniej?]()

Ubezpieczenie OC: kiedy zapłacimy mniej?

... , delikatnie mówiąc, niezadowalające. Jednak czarę goryczy przelał rok 2015 kiedy to ujemny wynik techniczny tej grupy ubezpieczeń wyniósł ponad jeden miliard złotych ( ... komunikacyjne OC, jako ubezpieczenie obowiązkowe, to dla większości Polaków rodzaj dodatkowego podatku, a jak wiadomo im niższe podatki tym lepiej. Ponadto jakość obsługi też ...

-

![Kiedy dochody na wypłatę dywidendy wolne od podatku? [© aquarius83men - Fotolia.com] Kiedy dochody na wypłatę dywidendy wolne od podatku?]()

Kiedy dochody na wypłatę dywidendy wolne od podatku?

... gęsi i kaczek, 3. 6 tygodni - w przypadku pozostałego drobiu rzeźnego, 4. 2 miesiące - w przypadku pozostałych zwierząt - licząc od dnia nabycia. Z powyższych przepisów wynika, że ustawa o podatku dochodowym od osób prawnych wyraźnie określa, co dla celów opodatkowania tym podatkiem, rozumie się pod pojęciem działalności rolniczej. Przy czym ...

-

![Koszty podatkowe: kiedy wykluczone transakcje gotówkowe? [© jaaff - Fotolia.com] Koszty podatkowe: kiedy wykluczone transakcje gotówkowe?]()

Koszty podatkowe: kiedy wykluczone transakcje gotówkowe?

... fiskusa. Art. 15d ust. 1 ustawy o podatku dochodowym od osób prawnych i odpowiednio art. 22p ust. 1 ustawy o podatku dochodowym od osób fizycznych wskazują, że ... na stronie internetowej resortu rozwoju (www.biznes.gov.pl) pokazała się informacja, kiedy nie można pominąć rachunku płatniczego, aby rozpoznać koszty z tytułu dokonanego zakupu ...

-

![Przekształcenie spółki komandytowej w jawną a uniknięcie podatku CIT Przekształcenie spółki komandytowej w jawną a uniknięcie podatku CIT]()

Przekształcenie spółki komandytowej w jawną a uniknięcie podatku CIT

... o podatnikach podatku dochodowego od osób fizycznych oraz podatku dochodowego od osób prawnych, posiadających, bezpośrednio lub za pośrednictwem podmiotów niebędących podatnikami podatku dochodowego, ... i złożyć stosowną informację jeszcze w grudniu 2020 r., a więc w okresie kiedy przepisy nowelizacji nie weszły jeszcze w życie. Oczywiście dla ...

-

![Zagraniczna pożyczka bez podatku od czynności cywilnoprawnych? [© Kristin Gründler - Fotolia.com] Zagraniczna pożyczka bez podatku od czynności cywilnoprawnych?]()

Zagraniczna pożyczka bez podatku od czynności cywilnoprawnych?

... : „(…) Zgodnie z art. 1 ust. 1 pkt 1 lit. b) ustawy z dnia 9 września 2000 r. o podatku od czynności cywilnoprawnych (Dz.U. z 2020 r., poz. 815, ze ... tej samej jakości. W myśl art. 4 pkt 7 ustawy o podatku od czynności cywilnoprawnych obowiązek podatkowy w podatku od czynności cywilnoprawnych ciąży, przy umowie pożyczki, na biorącym pożyczkę ...

-

![Prezent dla pracownika bez podatku - w tym roku wyższy limit [© artur gabrysiak - fotolia.com] Prezent dla pracownika bez podatku - w tym roku wyższy limit]()

Prezent dla pracownika bez podatku - w tym roku wyższy limit

... pracownika na pobranie z wynagrodzenia zaliczki na podatek dochodowy. Wyjątkiem jest sytuacja, kiedy wartość upominków nie przekracza 100 zł w roku podatkowym – podpowiada ... ZFŚS – niezależnie od wartości vouchera – wiąże się zatem z koniecznością opłacenia podatku dochodowego, choć zwolnione są ze składek na ubezpieczenia społeczne. – Rozwiązaniem ...

Tematy: prezenty dla pracowników, podatek dochodowy, przychód pracownika, świadczenia na rzecz pracowników, obowiązek podatkowy, powstanie obowiązku podatkowego, świadczenia rzeczowe, koszty firmy, świadczenia z ZFŚS, świadczenia pozapłacowe, środki obrotowe, ZFŚS, bony towarowe, paczki świąteczne, bony, voucher, karty przedpłacone -

![Ryczałt od przychodów ewidencjonowanych. Kiedy się opłaca? [© Brian Jackson - Fotolia.com] Ryczałt od przychodów ewidencjonowanych. Kiedy się opłaca?]()

Ryczałt od przychodów ewidencjonowanych. Kiedy się opłaca?

... podstawę opodatkowania ryczałtem Kto może wybrać ryczałt Jak zostać ryczałtowcem Kiedy opłaca się wybrać ryczałt ewidencjonowany Na co zwrócić uwagę zanim ... Polskiej Klasyfikacji Wyrobów i Usług w Ustawie z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz. U. 1998 Nr 144 poz. ...

Tematy: ryczałt ewidencjonowany, forma opodatkowania, zmiana formy opodatkowania, podatek dochodowy, działalność gospodarcza, podatek od firmy, formy opodatkowania, podatek dochodowy od osób fizycznych, podatek PIT, stawki ryczałtu, PKWiU, stawki ryczałtu ewidencjonowanego, ryczałt od przychodów ewidencjonowanych -

![Zwrot podatku VAT - terminy nie mogą być dowolnie przedłużane przez fiskusa [© Nuthawut - Fotolia.com] Zwrot podatku VAT - terminy nie mogą być dowolnie przedłużane przez fiskusa]()

Zwrot podatku VAT - terminy nie mogą być dowolnie przedłużane przez fiskusa

... restrykcyjnego przestrzegania przez organy warunków obwarowujących możliwość przedłużania terminów zwrotu podatku przedsiębiorcom trafnie wyjaśnił NSA w wyroku z 23 kwietnia 2018 r. (sygn. ... Sprawa znalazła swój finał dopiero 11 października 2022 r. kiedy wyrokiem NSA została ostatecznie oddalona – relacjonuje reprezentujący spółkę adwokat Paweł ...

-

![Gdzie po lokaty bez podatku Belki? Gdzie po lokaty bez podatku Belki?]()

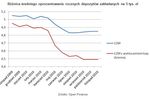

Gdzie po lokaty bez podatku Belki?

... podstawy opodatkowania (odsetek), jak i należnego podatku. Ostatecznie instytucje finansowe spowodowały, że do fiskusa trafia mniej wpływów z podatku Belki, mimo wzrostu wartości depozytów ... że pozostałe koszty nie wzrosły. W celu uniknięcia zapłacenia podatku, kwota zdeponowanych środków rzadko kiedy może przekroczyć 20 tys. zł, dlatego przyrost ...

-

![Kiedy trzeba wystawić fakturę VAT? [© sbiro77 - Fotolia.com] Kiedy trzeba wystawić fakturę VAT?]()

Kiedy trzeba wystawić fakturę VAT?

... to jeden z podstawowych dokumentów, który jest niezbędny do realizacji prawa do odliczenia podatku naliczonego. Kwotę podatku naliczonego, o jaki można zmniejszyć zobowiązanie wobec fiskusa z tytułu VAT-u stanowi bowiem m. in. suma kwot podatku naliczonego określonych w fakturach otrzymanych przez przedsiębiorcę z tytułu nabycia towarów i usług ...

-

![Umorzenie pożyczki jako przychód w podatku dochodowym [© Torbz - Fotolia.com] Umorzenie pożyczki jako przychód w podatku dochodowym]()

Umorzenie pożyczki jako przychód w podatku dochodowym

... Ostatecznym terminem rozliczenia umorzonej pożyczki jest styczeń 2014 r., kiedy to spółka musi złożyć Funduszowi dokumenty potwierdzających osiągnięcie planowanego ... środków na rachunkach bankowych - w bankach. Natomiast na podstawie art. 12 ust. 4 pkt 8 ustawy o podatku dochodowym od osób prawnych, do przychodów nie zalicza się kwot stanowiących ...

-

![Likwidacja działalności a spis z natury w podatku dochodowym [© apops - Fotolia.com] Likwidacja działalności a spis z natury w podatku dochodowym]()

Likwidacja działalności a spis z natury w podatku dochodowym

... , które nie zostały sprzedane, w ostatecznym rozrachunku może wystąpić dochód z firmy, który będzie powodował konieczność zapłaty podatku, jako że niesprzedane towary docelowo nie staną się kosztem uzyskania przychodu. Kiedy spis z natury? Zgodnie z §27 rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów ...

-

![WNT towaru: zbiorcza faktura korygująca w podatku VAT [© Syda Productions - Fotolia.com] WNT towaru: zbiorcza faktura korygująca w podatku VAT]()

WNT towaru: zbiorcza faktura korygująca w podatku VAT

... winien zmniejszyć VAT należny i naliczony z tytułu WNT towarów, a jeśli tak to kiedy? Na wstępie przypomnijmy, że obecnie przyznanie opustów czy premii ... także stosownego zmniejszania wykazanych pierwotnie kwot, i to zarówno po stronie podatku należnego jak i naliczonego, z tytułu wewnątrzwspólnotowego nabycia towarów od tego kontrahenta. ...

-

![Kiedy przedawnia się ponowna korekta w uldze na złe długi w VAT? [© sitthiphong - Fotolia.com] Kiedy przedawnia się ponowna korekta w uldze na złe długi w VAT?]()

Kiedy przedawnia się ponowna korekta w uldze na złe długi w VAT?

... w fakturze i swoim działaniem nie wpływa na zobowiązanie podatkowe za okres rozliczeniowy, w którym była wystawiona faktura, rodzi bowiem obowiązek dokonania korekty podatku naliczonego na bieżąco i tym samym zastosowanie tego przepisu ma wpływ na "bieżące” zobowiązanie podatkowe. (...)” Zobowiązanie podatkowe z punktu widzenia przepisów ulgi ...

Tematy: ustawa o podatku od towarów i usług, VAT, ustawa o VAT, rozliczenie VAT, opodatkowanie VAT, obowiązek podatkowy VAT, deklaracje VAT, ulga na złe długi, ulgi, ulga, korekta podatku należnego, podatnik VAT, VAT należny, podatek od towarów i usługi, zobowiązania podatkowe, ordynacja podatkowa, przedawnienie zobowiązań podatkowych -

![Ryczałt samochodowy za jazdy lokalne w podatku dochodowym [© F8studio - Fotolia.com ] Ryczałt samochodowy za jazdy lokalne w podatku dochodowym]()

Ryczałt samochodowy za jazdy lokalne w podatku dochodowym

... 1 595,62 zł. Kiedy podatek i w jakiej wysokości? Ryczałt za jazdy lokalne stanowi dla pracownika przychód z pracy, o którym mowa w art. 12 ust. 1 ustawy o podatku dochodowym od ... przez pracownika. Fiskus uznaje, że opisany ryczałt może korzystać ze zwolnienia z podatku tylko wtedy, gdy prawo do zwrotu tych kosztów wynika z innych ustaw, którymi są: ...

-

![CIT. Skutki konwersji wierzytelności na udziały w podatku dochodowym [© yurolaitsalbert - Fotolia.com] CIT. Skutki konwersji wierzytelności na udziały w podatku dochodowym]()

CIT. Skutki konwersji wierzytelności na udziały w podatku dochodowym

... jest kapitał zakładowy Zgodnie z art. 12 ust. 4 pkt 4 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz. U. 2018 poz. 1036 z póź. zm., dalej jako ... NSA) w wyroku z 02.12.2015 r., sygn. akt II FSK 2494/13, w sytuacji kiedy podmiot obejmuje udziały w spółce za przysługujące mu wierzytelności dochodzi do zrzeczenia się ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Kiedy dochód z zagranicy w rocznym PIT? [© anna - Fotolia.com] Kiedy dochód z zagranicy w rocznym PIT?](https://s3.egospodarka.pl/grafika/PIT-y/Kiedy-dochod-z-zagranicy-w-rocznym-PIT-skVsXY.jpg)

![Kiedy stypendium ze szkoły w rozliczeniu podatkowym [© MF - Fotolia.com] Kiedy stypendium ze szkoły w rozliczeniu podatkowym](https://s3.egospodarka.pl/grafika2/stypendia/Kiedy-stypendium-ze-szkoly-w-rozliczeniu-podatkowym-114477-150x100crop.jpg)

![Wynagrodzenie za bezumowne korzystanie w podatku dochodowym [© ahmet_ozgur - Fotolia.com] Wynagrodzenie za bezumowne korzystanie w podatku dochodowym](https://s3.egospodarka.pl/grafika2/odszkodowanie/Wynagrodzenie-za-bezumowne-korzystanie-w-podatku-dochodowym-133671-150x100crop.jpg)

![Gospodarstwo rolne: wymiana barterowa bez podatku dochodowego? [© auremar - Fotolia.com] Gospodarstwo rolne: wymiana barterowa bez podatku dochodowego?](https://s3.egospodarka.pl/grafika2/barter/Gospodarstwo-rolne-wymiana-barterowa-bez-podatku-dochodowego-156027-150x100crop.jpg)

![Kiedy usługa prawnika czy doradcy podatkowego w koszty firmy? [© zinkevych - Fotolia.com] Kiedy usługa prawnika czy doradcy podatkowego w koszty firmy?](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Kiedy-usluga-prawnika-czy-doradcy-podatkowego-w-koszty-firmy-165115-150x100crop.jpg)

![Dekret Bieruta: odzyskanie i sprzedaż domu w podatku PIT [© vege - Fotolia.com] Dekret Bieruta: odzyskanie i sprzedaż domu w podatku PIT](https://s3.egospodarka.pl/grafika2/dekret-Bieruta/Dekret-Bieruta-odzyskanie-i-sprzedaz-domu-w-podatku-PIT-168170-150x100crop.jpg)

![Który urząd skarbowy właściwy dla podatku VAT w 2016 r.? [© whitelook - Fotolia.com] Który urząd skarbowy właściwy dla podatku VAT w 2016 r.?](https://s3.egospodarka.pl/grafika2/urzad-skarbowy/Ktory-urzad-skarbowy-wlasciwy-dla-podatku-VAT-w-2016-r-170545-150x100crop.jpg)

![Jak nie zapłacić podatku od darowizny w rodzinie [© Adam Machocki - Fotolia.com] Jak nie zapłacić podatku od darowizny w rodzinie](https://s3.egospodarka.pl/grafika2/podatek-od-spadkow-i-darowizn/Jak-nie-zaplacic-podatku-od-darowizny-w-rodzinie-179289-150x100crop.jpg)

![Kiedy zwrot składki AC nie jest przychodem firmy? [© thodonal - Fotolia.com] Kiedy zwrot składki AC nie jest przychodem firmy?](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Kiedy-zwrot-skladki-AC-nie-jest-przychodem-firmy-194970-150x100crop.jpg)

![Oddelegowanie a podróż służbowa w podatku dochodowym [© Tomasz Zajda - Fotolia.com] Oddelegowanie a podróż służbowa w podatku dochodowym](https://s3.egospodarka.pl/grafika2/podroz-sluzbowa/Oddelegowanie-a-podroz-sluzbowa-w-podatku-dochodowym-198947-150x100crop.jpg)

![Kiedy urząd skarbowy nie informuje o wszczęciu kontroli podatkowej [© Eisenhans - Fotolia] Kiedy urząd skarbowy nie informuje o wszczęciu kontroli podatkowej](https://s3.egospodarka.pl/grafika2/urzedy-skarbowe/Kiedy-urzad-skarbowy-nie-informuje-o-wszczeciu-kontroli-podatkowej-208779-150x100crop.jpg)

![Brak faktury: rozliczenie podatku VAT i dochodowego [© Andrey Popov - Fotolia.com] Brak faktury: rozliczenie podatku VAT i dochodowego](https://s3.egospodarka.pl/grafika2/faktura-VAT/Brak-faktury-rozliczenie-podatku-VAT-i-dochodowego-209015-150x100crop.jpg)

![Nagrody otrzymane w związku ze sprzedażą premiową w podatku dochodowym [© Kenishirotie - Fotolia.com] Nagrody otrzymane w związku ze sprzedażą premiową w podatku dochodowym](https://s3.egospodarka.pl/grafika2/sprzedaz-premiowa/Nagrody-otrzymane-w-zwiazku-ze-sprzedaza-premiowa-w-podatku-dochodowym-211107-150x100crop.jpg)

![Najem prywatny: 2022 to ostatni rok podatkowy, kiedy można odliczyć koszty [© apops - Fotolia.com] Najem prywatny: 2022 to ostatni rok podatkowy, kiedy można odliczyć koszty](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2022-to-ostatni-rok-podatkowy-kiedy-mozna-odliczyc-koszty-249873-150x100crop.jpg)

![Kiedy rozliczyć przychód i koszty ze sprzedaży gazet? [© FikMik - Fotolia.com] Kiedy rozliczyć przychód i koszty ze sprzedaży gazet?](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Kiedy-rozliczyc-przychod-i-koszty-ze-sprzedazy-gazet-ZKDwv5.jpg)

![Założenie firmy za granicą = oszczędności w podatku dochodowym i ZUS [© promesaartstudio - Fotolia.com] Założenie firmy za granicą = oszczędności w podatku dochodowym i ZUS](https://s3.egospodarka.pl/grafika2/przedstawicielstwo/Zalozenie-firmy-za-granica-oszczednosci-w-podatku-dochodowym-i-ZUS-150876-150x100crop.jpg)

![Dochody z prostytucji bez podatku dochodowego [© Fred - Fotolia.com] Dochody z prostytucji bez podatku dochodowego](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Dochody-z-prostytucji-bez-podatku-dochodowego-156342-150x100crop.jpg)

![Zapłata podatku od sprzedaży środków trwałych po likwidacji firmy [© fox17 - Fotolia.com] Zapłata podatku od sprzedaży środków trwałych po likwidacji firmy](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Zaplata-podatku-od-sprzedazy-srodkow-trwalych-po-likwidacji-firmy-168325-150x100crop.jpg)

![Darowizna/przekazanie udziałów spółki jawnej w podatku VAT [© shake_pl - Fotolia.com] Darowizna/przekazanie udziałów spółki jawnej w podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Darowizna-przekazanie-udzialow-spolki-jawnej-w-podatku-VAT-174469-150x100crop.jpg)

![Ubezpieczenie OC: kiedy zapłacimy mniej? [© savanasony - Fotolia.com] Ubezpieczenie OC: kiedy zapłacimy mniej?](https://s3.egospodarka.pl/grafika2/ubezpieczenie-OC/Ubezpieczenie-OC-kiedy-zaplacimy-mniej-182656-150x100crop.jpg)

![Kiedy dochody na wypłatę dywidendy wolne od podatku? [© aquarius83men - Fotolia.com] Kiedy dochody na wypłatę dywidendy wolne od podatku?](https://s3.egospodarka.pl/grafika2/wyplata-dywidendy/Kiedy-dochody-na-wyplate-dywidendy-wolne-od-podatku-193927-150x100crop.jpg)

![Koszty podatkowe: kiedy wykluczone transakcje gotówkowe? [© jaaff - Fotolia.com] Koszty podatkowe: kiedy wykluczone transakcje gotówkowe?](https://s3.egospodarka.pl/grafika2/System-podatkowy/Koszty-podatkowe-kiedy-wykluczone-transakcje-gotowkowe-209206-150x100crop.jpg)

![Zagraniczna pożyczka bez podatku od czynności cywilnoprawnych? [© Kristin Gründler - Fotolia.com] Zagraniczna pożyczka bez podatku od czynności cywilnoprawnych?](https://s3.egospodarka.pl/grafika2/PCC/Zagraniczna-pozyczka-bez-podatku-od-czynnosci-cywilnoprawnych-235863-150x100crop.jpg)

![Prezent dla pracownika bez podatku - w tym roku wyższy limit [© artur gabrysiak - fotolia.com] Prezent dla pracownika bez podatku - w tym roku wyższy limit](https://s3.egospodarka.pl/grafika2/prezenty-dla-pracownikow/Prezent-dla-pracownika-bez-podatku-w-tym-roku-wyzszy-limit-242197-150x100crop.jpg)

![Ryczałt od przychodów ewidencjonowanych. Kiedy się opłaca? [© Brian Jackson - Fotolia.com] Ryczałt od przychodów ewidencjonowanych. Kiedy się opłaca?](https://s3.egospodarka.pl/grafika2/ryczalt-ewidencjonowany/Ryczalt-od-przychodow-ewidencjonowanych-Kiedy-sie-oplaca-243638-150x100crop.jpg)

![Zwrot podatku VAT - terminy nie mogą być dowolnie przedłużane przez fiskusa [© Nuthawut - Fotolia.com] Zwrot podatku VAT - terminy nie mogą być dowolnie przedłużane przez fiskusa](https://s3.egospodarka.pl/grafika2/podatek-VAT/Zwrot-podatku-VAT-terminy-nie-moga-byc-dowolnie-przedluzane-przez-fiskusa-250132-150x100crop.jpg)

![Kiedy trzeba wystawić fakturę VAT? [© sbiro77 - Fotolia.com] Kiedy trzeba wystawić fakturę VAT?](https://s3.egospodarka.pl/grafika2/podatek-VAT/Kiedy-trzeba-wystawic-fakture-VAT-110087-150x100crop.jpg)

![Umorzenie pożyczki jako przychód w podatku dochodowym [© Torbz - Fotolia.com] Umorzenie pożyczki jako przychód w podatku dochodowym](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Umorzenie-pozyczki-jako-przychod-w-podatku-dochodowym-112722-150x100crop.jpg)

![Likwidacja działalności a spis z natury w podatku dochodowym [© apops - Fotolia.com] Likwidacja działalności a spis z natury w podatku dochodowym](https://s3.egospodarka.pl/grafika2/spis-z-natury/Likwidacja-dzialalnosci-a-spis-z-natury-w-podatku-dochodowym-136791-150x100crop.jpg)

![WNT towaru: zbiorcza faktura korygująca w podatku VAT [© Syda Productions - Fotolia.com] WNT towaru: zbiorcza faktura korygująca w podatku VAT](https://s3.egospodarka.pl/grafika2/transakcje-wewnatrzwspolnotowe/WNT-towaru-zbiorcza-faktura-korygujaca-w-podatku-VAT-139794-150x100crop.jpg)

![Kiedy przedawnia się ponowna korekta w uldze na złe długi w VAT? [© sitthiphong - Fotolia.com] Kiedy przedawnia się ponowna korekta w uldze na złe długi w VAT?](https://s3.egospodarka.pl/grafika2/ustawa-o-podatku-od-towarow-i-uslug/Kiedy-przedawnia-sie-ponowna-korekta-w-uldze-na-zle-dlugi-w-VAT-196717-150x100crop.jpg)

![Ryczałt samochodowy za jazdy lokalne w podatku dochodowym [© F8studio - Fotolia.com ] Ryczałt samochodowy za jazdy lokalne w podatku dochodowym](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Ryczalt-samochodowy-za-jazdy-lokalne-w-podatku-dochodowym-206378-150x100crop.jpg)

![CIT. Skutki konwersji wierzytelności na udziały w podatku dochodowym [© yurolaitsalbert - Fotolia.com] CIT. Skutki konwersji wierzytelności na udziały w podatku dochodowym](https://s3.egospodarka.pl/grafika2/kapital-zakladowy/CIT-Skutki-konwersji-wierzytelnosci-na-udzialy-w-podatku-dochodowym-219024-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Wynajem mieszkania czy kredyt? Gdzie rata jest tańsza niż czynsz? [© pexels] Wynajem mieszkania czy kredyt? Gdzie rata jest tańsza niż czynsz? [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-najmu/Wynajem-mieszkania-czy-kredyt-Gdzie-rata-jest-tansza-niz-czynsz-270870-50x33crop.jpg) Wynajem mieszkania czy kredyt? Gdzie rata jest tańsza niż czynsz?

Wynajem mieszkania czy kredyt? Gdzie rata jest tańsza niż czynsz?

![Wojna w Iranie i wzrost cen ropy mogą zjeść zyski firm transportowych [© wygenerowane przez AI] Wojna w Iranie i wzrost cen ropy mogą zjeść zyski firm transportowych](https://s3.egospodarka.pl/grafika2/Iran/Wojna-w-Iranie-i-wzrost-cen-ropy-moga-zjesc-zyski-firm-transportowych-270933-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-150x100crop.jpg)

![Faktura VAT w 2026: zasady wystawiania, KSeF, korekty, paragon z NIP, zaliczki i waluty obce. Kompletny przewodnik [© wygenerowane przez AI] Faktura VAT w 2026: zasady wystawiania, KSeF, korekty, paragon z NIP, zaliczki i waluty obce. Kompletny przewodnik](https://s3.egospodarka.pl/grafika2/faktura-VAT/Faktura-VAT-w-2026-zasady-wystawiania-KSeF-korekty-paragon-z-NIP-zaliczki-i-waluty-obce-Kompletny-przewodnik-270930-150x100crop.jpg)

![Błędy w dokumentacji przetargowej kosztują miliony. Jak skutecznie przygotować inwestycję publiczną? [© wygenerowane przez AI] Błędy w dokumentacji przetargowej kosztują miliony. Jak skutecznie przygotować inwestycję publiczną?](https://s3.egospodarka.pl/grafika2/procedury-zamowien-publicznych/Bledy-w-dokumentacji-przetargowej-kosztuja-miliony-Jak-skutecznie-przygotowac-inwestycje-publiczna-270901-150x100crop.jpg)

![Co może windykator a co komornik? Różnice i uprawnienia [© pexels] Co może windykator a co komornik? Różnice i uprawnienia](https://s3.egospodarka.pl/grafika2/komornik/Co-moze-windykator-a-co-komornik-Roznice-i-uprawnienia-270905-150x100crop.jpg)