-

![Polska gospodarka: podsumowanie 2022 i prognozy na 2023 [© pixabay.com] Polska gospodarka: podsumowanie 2022 i prognozy na 2023]()

Polska gospodarka: podsumowanie 2022 i prognozy na 2023

... – nie tylko oparta o nową formułę i niepodlegająca odliczeniu od podatku składka zdrowotna zaczęła ograniczać indywidualną przedsiębiorców (o czym świadczy m.in. wzrost liczby zamykanych ... w sposób proaktywny, przeciwdziałając powstawaniu problemów, zamiast wkraczać do działania dopiero, kiedy pojawią się one na dużą skalę. 9) Zastój w budownictwie ...

-

![Ustawa o fundacji rodzinnej: propozycje zmian podatkowych postulowane przez Lewiatan [© contrastwerkstatt - Fotolia.com] Ustawa o fundacji rodzinnej: propozycje zmian podatkowych postulowane przez Lewiatan]()

Ustawa o fundacji rodzinnej: propozycje zmian podatkowych postulowane przez Lewiatan

... . Zgłosiliśmy pięć postulatów dotyczących m.in. podatku od przychodów z budynku, czy poboru i wpłaty podatku dochodowego przez fundację rodzinną – mówi Paweł Tomczykowski, ... w stosunku do drugiego, a nawet już trzeciego pokolenia. Nierzadko można więc spotkać sytuacje, kiedy wspólnikami są już kuzyni lub też wujowie i ciotki oraz bratankowie i ...

-

![Co dalej z podatkiem od zrzutek? Głosowanie Sejmu już na najbliższym posiedzeniu. [© syda productions - fotolia.com] Co dalej z podatkiem od zrzutek? Głosowanie Sejmu już na najbliższym posiedzeniu.]()

Co dalej z podatkiem od zrzutek? Głosowanie Sejmu już na najbliższym posiedzeniu.

... zmianę, dzięki której zrzutki miałyby być bez podatku. W jaki sposób? Nowela tej ustawy o VAT nie ma zawierać zbiorczych limitów w podatku od spadków i darowizn, które wprowadza ... cała zebrana kwota jest przeznaczona dla potrzebujących, co jest niezwykle ważne w przypadkach, kiedy liczy się dosłownie każda złotówka - na przykład na operację ...

Tematy: zbiórka pieniędzy, crowdfunding, finansowanie społecznościowe, akcje charytatywne, darowizna, podatek od darowizny, darowizna pieniężna, podatek od spadków i darowizn, kwota wolna od podatku, grupy podatkowe, III grupa podatkowa, zwolnienia podatkowe, obowiązek podatkowy, zbiórka pieniędzy przez internet -

![Składka zdrowotna 2024 i podatek liniowy - ile wynosi, jaki limit odliczenia [© apops - Fotolia.com] Składka zdrowotna 2024 i podatek liniowy - ile wynosi, jaki limit odliczenia]()

Składka zdrowotna 2024 i podatek liniowy - ile wynosi, jaki limit odliczenia

... .600 zł. Limit ten został podniesiony o 1.400 zł względem 2023 roku, kiedy wynosił 10.200 zł. Z uwagi na zapisy o ustaleniu podstawy składki ... zaliczka na podatek dochodowy bezpłatny kalkulator). Minimalna składka zdrowotna w 2024 r. Składka zdrowotna dla podatku liniowego nie może być niższa niż 9% minimalnego wynagrodzenia. W 2024 r. minimalne ...

-

![PIT-y 2024: ostatni moment na rozliczenie [© sakura - Fotolia.com] PIT-y 2024: ostatni moment na rozliczenie]()

PIT-y 2024: ostatni moment na rozliczenie

... od 141,40 zł do 56 560 zł. W wyjątkowych sytuacjach, kiedy odpowiednie organy stwierdzą istnienie nieprawidłowości w zeznaniu, podatnik może liczyć się nawet z ... może stracić możliwość skorzystania z niektórych ulg, co w efekcie może zwiększyć kwotę należnego podatku. Musimy pamiętać również, że oprócz indywidualnie wyliczanych kar za każdy ...

-

![4 kluczowe powody, dla których warto założyć fundację rodzinną [© gpointstudio na Freepik] 4 kluczowe powody, dla których warto założyć fundację rodzinną]()

4 kluczowe powody, dla których warto założyć fundację rodzinną

... może być reinwestowany wewnątrz fundacji bądź wypłacany beneficjentom z opodatkowaniem na preferencyjnych warunkach. Istnieje też możliwość odroczenia podatku od zysków inwestycyjnych w momencie, kiedy są reinwestowane. Elastyczność w zarządzaniu majątkiem Alokowanie majątku w ramach fundacji rodzinnych jest wygodne, gdyż daje dużą elastyczność ...

-

![14 zmian w prawie dla biznesu. Nie wszystkie ucieszą przedsiębiorców [© Freepik] 14 zmian w prawie dla biznesu. Nie wszystkie ucieszą przedsiębiorców]()

14 zmian w prawie dla biznesu. Nie wszystkie ucieszą przedsiębiorców

... – rodzimych przedsiębiorstw - start-upów, deep techów, przedsiębiorstw chmurowych), do których miałaby trafić część środków z tego podatku w formie wsparcia rządowego. Pytanie tylko czy będzie to skuteczna redystrybucja i kiedy ona nastąpi. Wśród regulacji utrudniających prowadzenie biznesu w Polskim Barometrze TMF Group znalazły się również ...

-

![Rozliczenia roczne 2006: jakie ulgi i odliczenia podatkowe [© anna - Fotolia.com] Rozliczenia roczne 2006: jakie ulgi i odliczenia podatkowe]()

Rozliczenia roczne 2006: jakie ulgi i odliczenia podatkowe

... udzielenia kredytu jest data podpisania umowy kredytowej, bez względu na to, kiedy bank przeleje pierwsze środki. Z ulgi będzie można korzystać do końca 2027 ... obliczenia podatku. Limit odliczeń od dochodu wynosi 189 000 zł Odliczenia od podatku 1% wpłat na rzecz organizacji pożytku publicznego Każdy podatnik może przeznaczyć 1 proc. podatku ...

-

![Kasy fiskalne: likwidacja a zwrot ulgi [© anna - Fotolia.com] Kasy fiskalne: likwidacja a zwrot ulgi]()

Kasy fiskalne: likwidacja a zwrot ulgi

... podatku kwotę wydatkowaną na zakup każdej z kas rejestrujących zgłoszonych na dzień rozpoczęcia (powstania obowiązku) ewidencjonowania w wysokości 50 % jej ceny zakupu (bez podatku), nie więcej jednak niż 2.500 zł. Dotyczy to zarówno czynnych podatników VAT jak i zwolnionych. Ustawa o VAT przewiduje jednak sytuacje, kiedy ...

-

![Obniżenie składki zdrowotnej do wysokości zaliczki [© endostock - Fotolia.com] Obniżenie składki zdrowotnej do wysokości zaliczki]()

Obniżenie składki zdrowotnej do wysokości zaliczki

... osobom, przychód ubezpieczonego wolny od podatku dochodowego na podstawie art. 21 ust. 1 pkt 74 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych, od ... 1-4 składkę obliczoną za poszczególne miesiące obniża się do wysokości 0 zł. Kiedy płatnik ma do czynienia z obniżaniem składki? Z praktycznym zastosowaniem zasady polegającej na ...

-

![Rozwiązanie umowy o pracę = PIT-11 w ciągu roku [© FikMik - Fotolia.com] Rozwiązanie umowy o pracę = PIT-11 w ciągu roku]()

Rozwiązanie umowy o pracę = PIT-11 w ciągu roku

... W kwietniu 2007 r. ustało zatrudnienie jednego z pracowników. W związku z powyższym zadała pytanie do kiedy powinna wystawić na tego pracownika informację PIT-11: do końca ... Panią termin przekazania informacji PIT – 11 wynikający z art. 39 ust. 2 ustawy o podatku dochodowym od osób fizycznych, t. j. do 15 dnia miesiąca następującego po miesiącu, ...

-

![Umorzona pożyczka dla pracownika a podatek spadkobiercy [© FikMik - Fotolia.com] Umorzona pożyczka dla pracownika a podatek spadkobiercy]()

Umorzona pożyczka dla pracownika a podatek spadkobiercy

... „(…) Zgodnie z art. 9 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t. j. Dz. U. z 2000 r., Nr 14, ... kiedy dochodzi do umorzenia pożyczki lub jej części. Przy czym w przypadku umorzenia pożyczki za życia pracownika wartość umorzonej pożyczki stanowi przychód pracownika, o którym mowa w art. 12 ust. 1 ustawy o podatku ...

-

![Przerwanie umowy leasingu a przychody i koszty podatkowe [© FikMik - Fotolia.com] Przerwanie umowy leasingu a przychody i koszty podatkowe]()

Przerwanie umowy leasingu a przychody i koszty podatkowe

... wnioskodawcy natomiast jest następujące: „(…) Na podstawie art. 17b ust. 1 ustawy o podatku dochodowym od osób prawnych opłaty ustalone w umowie leasingu, ponoszone przez korzystającego ... kiedy umowa leasingu nie wygaśnie lub nie zostanie wypowiedziana lub rozwiązana, spełnia ona warunki, o których mowa w art. 17b ust. 1 ustawy o podatku dochodowym ...

-

![Odliczenia od dochodu 2008: ulga odsetkowa [© anna - Fotolia.com] Odliczenia od dochodu 2008: ulga odsetkowa]()

Odliczenia od dochodu 2008: ulga odsetkowa

... kredytu jest data podpisania umowy kredytowej, bez względu na to, kiedy bank przeleje pierwsze środki. Z ulgi będzie można korzystać w ramach praw ... wysokości wydatków udokumentowanych fakturami wystawionymi przez podatników podatku od towarów i usług niekorzystających ze zwolnienia od tego podatku, odsetki: a) zostały faktycznie zapłacone, a ...

-

![Niezamortyzowana inwestycja w obcym środku trwałym [© FikMik - Fotolia.com] Niezamortyzowana inwestycja w obcym środku trwałym]()

Niezamortyzowana inwestycja w obcym środku trwałym

... odnosić do sytuacji, kiedy w trakcie realizacji powziętego przez siebie przedsięwzięcia inwestycyjnego, Podatnik z niego rezygnuje. Nakłady inwestycyjne, o których mowa we wniosku, zostały poczynione i zakończone, należy wobec tego przyjąć, że nie zachodzą tutaj przesłanki, wynikające z art. 15 ust. 4f ustawy o podatku dochodowym od osób ...

-

![Likwidacja działalności: remanent likwidacyjny w VAT [© anna - Fotolia.com] Likwidacja działalności: remanent likwidacyjny w VAT]()

Likwidacja działalności: remanent likwidacyjny w VAT

... dostawy towarów, w stosunku do których przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego (art. 14 ust. 4 ustawy). W takiej sytuacji podatnik jest ... przypadków jest korzystniejszy dla podatników w stosunku do jego poprzedniego brzmienia (kiedy to z reguły należało stosować wartość historyczną). Zakupiony kilka lat ...

-

![Strata podatkowa i dywidenda a kapitały pieniężne [© anna - Fotolia.com] Strata podatkowa i dywidenda a kapitały pieniężne]()

Strata podatkowa i dywidenda a kapitały pieniężne

... zgodnie z art. 17 ust. 1 pkt 5 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t. j. z 2000 r. Dz. U. Nr 14, poz. 176 ze ... wykazania uzyskanego dochodu, bowiem pobranie zryczałtowanego podatku powoduje wygaśnięcie zobowiązania podatkowego. Wyjątek stanowi sytuacja, kiedy podatek nie został pobrany przez płatnika. Wówczas ...

-

![Otrzymana kara umowna a koszty uzyskania przychodu [© FikMik - Fotolia.com] Otrzymana kara umowna a koszty uzyskania przychodu]()

Otrzymana kara umowna a koszty uzyskania przychodu

... wymienione wprost w przepisie art. 20 ust. 1 ustawy. O przychodzie podatkowym z innych źródeł należy mówić w każdym przypadku, kiedy u podatnika wystąpią realne korzyści majątkowe. W myśl art. 11 ust. 1 ustawy o podatku dochodowym od osób fizycznych przychodami, z zastrzeżeniem art. 14-15, art. 17 ust. 1 pkt 6, 9 i 10 w zakresie realizacji ...

-

![Miejsce świadczenia w VAT a wynajem pracowników [© FikMik - Fotolia.com] Miejsce świadczenia w VAT a wynajem pracowników]()

Miejsce świadczenia w VAT a wynajem pracowników

... jednak podkreślić, iż ww. przepis odnosi się wyłącznie do sytuacji, kiedy przedmiotowe usługi są świadczone na rzecz podmiotów niebędących podatnikami. Dlatego też ... b) osobę prawną niebędącą podatnikiem na podstawie lit. a, która jest zidentyfikowana do celów podatku lub podatku od wartości dodanej; 2. podatnika, który prowadzi również działalność ...

-

![Posiłki profilaktyczne a przychód pracownika [© anna - Fotolia.com] Posiłki profilaktyczne a przychód pracownika]()

Posiłki profilaktyczne a przychód pracownika

... art. 21 ust. 1 pkt 11 ustawy o podatku dochodowym od osób fizycznych mówi, że wolne od tego podatku są świadczenia rzeczowe i ekwiwalenty za te świadczenia, ... produktów Z przytoczonego przepisu wynikają dwie podstawowe kwestie. Pierwsza z nich mówi, kiedy możliwe jest zastosowanie zastępczej formy dostarczania posiłków profilaktycznych, tj. wtedy, ...

-

![Sprzedaż nieruchomości (działka i dom) a podatek [© FikMik - Fotolia.com] Sprzedaż nieruchomości (działka i dom) a podatek]()

Sprzedaż nieruchomości (działka i dom) a podatek

... . Ustawa o podatku dochodowym ... kiedy to nastąpiło.(…) Mając na uwadze powyższe, stwierdzić należy, iż kwota uzyskana ze sprzedaży nieruchomości nabytej w 2003 r. – nie stanowi źródła przychodu, o którym mowa w art. 10 ust. 1 pkt 8 lit. a)-c) ustawy o podatku dochodowym od osób fizycznych. Zatem Wnioskodawca nie jest zobowiązany do zapłaty podatku ...

-

![Spółka europejska: podatek dochodowy [© whitelook - Fotolia.com] Spółka europejska: podatek dochodowy]()

Spółka europejska: podatek dochodowy

... drugą metodę unikania podwójnego opodatkowania, tzw. metodę stopy procentowej. Jednak w przypadku podatku dochodowego od osób prawnych (dalej: CIT), metoda ta prowadzi do pełnego ... w kraju, w którym znajduje się jej siedziba. Należy jednak pamiętać, że w przypadku kiedy dochody są osiągane na terytorium innych państw Unii Europejskiej, to mogą tam ...

-

![Pułapki samozatrudnienia [© nyul - Fotolia.com] Pułapki samozatrudnienia]()

Pułapki samozatrudnienia

... podatnik VAT, składania deklaracji oraz wpłacania podatku należnego. Wprawdzie mają oni możliwość skorzystania ze zwolnienia podmiotowego od podatku VAT, które jest przewidziane dla ... , do których należy odzież ochronna, okulary korygujące, badania lekarskie, itp. Kiedy pracownik zdecyduje się na samozatrudnienie traci prawo do tych przywilejów. ...

-

![Faktury VAT i noty korygujące [© whitelook - Fotolia.com] Faktury VAT i noty korygujące]()

Faktury VAT i noty korygujące

... adresach, a także wartościach wyrażonych liczbowo. Jest on stosowany w sytuacji, kiedy korekta dotyczy udzielenia rabatu po wystawieniu faktury pierwotnej, podwyższenia ceny po wystawieniu faktury lub w razie stwierdzenia pomyłki w cenie, stawce lub kwocie podatku, a także w jakiejkolwiek innej pozycji faktury. Elementy faktury korygującej Elementy ...

-

![IKZE a oszczędzanie na emeryturę [© denphumi - Fotolia.com] IKZE a oszczędzanie na emeryturę]()

IKZE a oszczędzanie na emeryturę

... o różnice podatkowe, to zaletą IKE jest zwolnienie z 19-proc. podatku od zysków kapitałowych, czyli tzw. podatku Belki. Taką możliwość uzyskuje się w chwili ukończenia 60. roku ... od podstawy opodatkowania. Ale – co chcemy jeszcze raz wyraźnie podkreślić – kiedy już przyjdzie moment wypłaty, uzyskane w ten sposób środki będą potraktowane jak dodatkowy ...

-

![Amortyzacja mieszkania zmniejsza podatek dochodowy [© anna - Fotolia.com] Amortyzacja mieszkania zmniejsza podatek dochodowy]()

Amortyzacja mieszkania zmniejsza podatek dochodowy

... krótszy niż dziesięć lat. Mieszkanie można amortyzować ponad 60 lat… Kiedy mamy do czynienia z budynkiem lub lokalem niemieszkalnym? Za taki uważa ... można zaoszczędzić na podatku dzięki amortyzacji mieszkania? Zakładając, że jego wartość początkowa wynosi 500 tys. zł, a przedsiębiorca na podatku liniowym korzysta z 1,5-proc. stawki amortyzacji, ...

-

![Zapis windykacyjny a podatek od spadku [© whitelook - Fotolia.com] Zapis windykacyjny a podatek od spadku]()

Zapis windykacyjny a podatek od spadku

... wierzytelności wynikających z nabycia tych praw. Zwolnienie od podatku od spadków i darowizn Zwolnieniu od podatku podlega nabycie w drodze spadku lub zapisu windykacyjnego ... , jeżeli nabywca zabezpiecza je i konserwuje zgodnie z obowiązującymi przepisami. Kiedy powstaje obowiązek podatkowy Zgodnie z nowymi przepisami obowiązek podatkowy powstaje ...

-

![Ordynacja podatkowa: sprawa w urzędzie z metryką [© whitelook - Fotolia.com] Ordynacja podatkowa: sprawa w urzędzie z metryką]()

Ordynacja podatkowa: sprawa w urzędzie z metryką

... upoważniona. Dzięki metryce nawet po długim czasie będzie można ustalić kto, kiedy i w jakim zakresie brał udział w postępowaniu podatkowym. Znana będzie nie tylko osoba ... z działów specjalnych produkcji rolnej ustalenie wysokości podatku dochodowego w formie karty podatkowej ustalenie wysokości podatku dochodowego w formie ryczałtu od przychodów ...

-

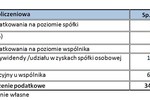

![Spółka z o.o. i komandytowa: która korzystniejsza? Spółka z o.o. i komandytowa: która korzystniejsza?]()

Spółka z o.o. i komandytowa: która korzystniejsza?

... umowy (statutu), kiedy powstaje tzw. spółka w organizacji (art. 161 i 323 KSH). Spółka w organizacji może podjąć działalność gospodarczą przed uzyskaniem wpisu do rejestru przedsiębiorców. Spółka z o.o. w organizacji jest również podatnikiem podatku dochodowego od osób prawnych. Spółka komandytowa nie jest jednak podatnikiem podatku dochodowego od ...

-

![Prawo podatkowe: podwyżka akcyzy i PIT od rolników [© kwakier - Fotolia.com] Prawo podatkowe: podwyżka akcyzy i PIT od rolników]()

Prawo podatkowe: podwyżka akcyzy i PIT od rolników

... nas stopniowe, ale coroczne podwyżki akcyzy na papierosy. Z dokumnetu nie wynika jasno, od kiedy trzeba będzie zapłacić więcej za papierosy, można jednak spodziewać się, że ... krajowych regulacji do wymogów dyrektywy Rady UE w sprawie wspólnego systemu podatku od wartości dodanej w odniesieniu do przepisów dotyczących fakturowania. Plany w PIT bez ...

-

![Podatek VAT: spis z natury gdy śmierć wspólnika? [© Kurhan - Fotolia.com] Podatek VAT: spis z natury gdy śmierć wspólnika?]()

Podatek VAT: spis z natury gdy śmierć wspólnika?

... , od których przysługiwało spółce prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego. Ale dotyczy to tylko czynnych podatników VAT. Warto ... spadkobiercy zajmą miejsce nieżyjącego wspólnika Zupełnie inaczej sprawa wygląda w sytuacji, kiedy umowa spółki wyraźnie określa, że w razie śmierci jednego z tworzących ją wspólników ...

-

![Budowa domu: zwrot VAT w budownictwie [© sculpies - Fotolia.com] Budowa domu: zwrot VAT w budownictwie]()

Budowa domu: zwrot VAT w budownictwie

... podatku VAT od zakupionych materiałów budowlanych. Ale nie wszystkich – zwrot dotyczy tylko tych materiałów, dla których podatek VAT wzrósł w 2004 r. z 7% do 22%, w związku z wejściem Polski do Unii Europejskiej. Kiedy ... 791,47 zł (55,23 proc. zapłaconego i udokumentowanego fakturami 23-proc. podatku VAT, ale nie więcej niż 9,959 proc. kwoty ...

-

![Usługi niepodlegające opodatkowaniu: zaliczka a VAT [© plus69free - Fotolia] Usługi niepodlegające opodatkowaniu: zaliczka a VAT]()

Usługi niepodlegające opodatkowaniu: zaliczka a VAT

... w prowadzonej ewidencji podać nazwę usługi, wartość usługi bez podatku od wartości dodanej lub podatku o podobnym charakterze, uwzględniając moment powstania obowiązku podatkowego określany dla ... Niemniej data wystawienia faktury do otrzymanej zaliczki nie wpływa na to, kiedy winna ona zostać wykazana w deklaracji VAT (jako że obowiązek podatkowy z ...

-

![Likwidacja środka trwałego w koszty firmy? [© Jaroslav Machacek - Fotolia.com] Likwidacja środka trwałego w koszty firmy?]()

Likwidacja środka trwałego w koszty firmy?

... prowadzonej działalności gospodarczej i ma związek z przychodami w rozumieniu art. 15 ust. 1 ustawy o podatku dochodowym od osób prawnych Likwidacja środka trwałego jest co do ... to powstała strata będzie zawsze kosztem uzyskania przychodów. Oczywiście powstaje pytanie kiedy środek trwały utraci swoją przydatność gospodarczą. Na ten aspekt ustawowej ...

-

![W jakiej dacie kara umowna w koszty firmy? [© kaparulin - Fotolia.com] W jakiej dacie kara umowna w koszty firmy?]()

W jakiej dacie kara umowna w koszty firmy?

... iż przepis art. 22 ust. 1 ww. ustawy, nie określa terminu, kiedy dla ustalenia dochodu podlegającego opodatkowaniu, można potrącić koszty. Kwestia związana z ... uzyskania przychodów w momencie poniesienia, zgodnie z art. 22 ust. 5d ustawy o podatku dochodowym od osób fizycznych, który stanowi data zaksięgowania (ujęcia) noty obciążeniowej ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Polska gospodarka: podsumowanie 2022 i prognozy na 2023 [© pixabay.com] Polska gospodarka: podsumowanie 2022 i prognozy na 2023](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Polska-gospodarka-podsumowanie-2022-i-prognozy-na-2023-249968-150x100crop.png)

![Ustawa o fundacji rodzinnej: propozycje zmian podatkowych postulowane przez Lewiatan [© contrastwerkstatt - Fotolia.com] Ustawa o fundacji rodzinnej: propozycje zmian podatkowych postulowane przez Lewiatan](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Ustawa-o-fundacji-rodzinnej-propozycje-zmian-podatkowych-postulowane-przez-Lewiatan-250043-150x100crop.jpg)

![Co dalej z podatkiem od zrzutek? Głosowanie Sejmu już na najbliższym posiedzeniu. [© syda productions - fotolia.com] Co dalej z podatkiem od zrzutek? Głosowanie Sejmu już na najbliższym posiedzeniu.](https://s3.egospodarka.pl/grafika2/zbiorka-pieniedzy/Co-dalej-z-podatkiem-od-zrzutek-Glosowanie-Sejmu-juz-na-najblizszym-posiedzeniu-251915-150x100crop.jpg)

![Składka zdrowotna 2024 i podatek liniowy - ile wynosi, jaki limit odliczenia [© apops - Fotolia.com] Składka zdrowotna 2024 i podatek liniowy - ile wynosi, jaki limit odliczenia](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Skladka-zdrowotna-2024-i-podatek-liniowy-ile-wynosi-jaki-limit-odliczenia-257283-150x100crop.jpg)

![PIT-y 2024: ostatni moment na rozliczenie [© sakura - Fotolia.com] PIT-y 2024: ostatni moment na rozliczenie](https://s3.egospodarka.pl/grafika2/rozliczenia-z-urzedem-skarbowym/PIT-y-2024-ostatni-moment-na-rozliczenie-259317-150x100crop.jpg)

![4 kluczowe powody, dla których warto założyć fundację rodzinną [© gpointstudio na Freepik] 4 kluczowe powody, dla których warto założyć fundację rodzinną](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/4-kluczowe-powody-dla-ktorych-warto-zalozyc-fundacje-rodzinna-262192-150x100crop.jpg)

![14 zmian w prawie dla biznesu. Nie wszystkie ucieszą przedsiębiorców [© Freepik] 14 zmian w prawie dla biznesu. Nie wszystkie ucieszą przedsiębiorców](https://s3.egospodarka.pl/grafika2/zmiany-w-prawie/14-zmian-w-prawie-dla-biznesu-Nie-wszystkie-uciesza-przedsiebiorcow-266290-150x100crop.jpg)

![Rozliczenia roczne 2006: jakie ulgi i odliczenia podatkowe [© anna - Fotolia.com] Rozliczenia roczne 2006: jakie ulgi i odliczenia podatkowe](https://s3.egospodarka.pl/grafika/odliczenia-od-podatku/Rozliczenia-roczne-2006-jakie-ulgi-i-odliczenia-podatkowe-skVsXY.jpg)

![Kasy fiskalne: likwidacja a zwrot ulgi [© anna - Fotolia.com] Kasy fiskalne: likwidacja a zwrot ulgi](https://s3.egospodarka.pl/grafika/kasa-fiskalna/Kasy-fiskalne-likwidacja-a-zwrot-ulgi-skVsXY.jpg)

![Obniżenie składki zdrowotnej do wysokości zaliczki [© endostock - Fotolia.com] Obniżenie składki zdrowotnej do wysokości zaliczki](https://s3.egospodarka.pl/grafika/ubezpieczenie-zdrowotne/Obnizenie-skladki-zdrowotnej-do-wysokosci-zaliczki-r420Ug.jpg)

![Rozwiązanie umowy o pracę = PIT-11 w ciągu roku [© FikMik - Fotolia.com] Rozwiązanie umowy o pracę = PIT-11 w ciągu roku](https://s3.egospodarka.pl/grafika/PIT-y/Rozwiazanie-umowy-o-prace-PIT-11-w-ciagu-roku-ZKDwv5.jpg)

![Umorzona pożyczka dla pracownika a podatek spadkobiercy [© FikMik - Fotolia.com] Umorzona pożyczka dla pracownika a podatek spadkobiercy](https://s3.egospodarka.pl/grafika/pozyczki-dla-pracownikow/Umorzona-pozyczka-dla-pracownika-a-podatek-spadkobiercy-ZKDwv5.jpg)

![Przerwanie umowy leasingu a przychody i koszty podatkowe [© FikMik - Fotolia.com] Przerwanie umowy leasingu a przychody i koszty podatkowe](https://s3.egospodarka.pl/grafika/leasing/Przerwanie-umowy-leasingu-a-przychody-i-koszty-podatkowe-ZKDwv5.jpg)

![Odliczenia od dochodu 2008: ulga odsetkowa [© anna - Fotolia.com] Odliczenia od dochodu 2008: ulga odsetkowa](https://s3.egospodarka.pl/grafika/ulgi-podatkowe/Odliczenia-od-dochodu-2008-ulga-odsetkowa-skVsXY.jpg)

![Niezamortyzowana inwestycja w obcym środku trwałym [© FikMik - Fotolia.com] Niezamortyzowana inwestycja w obcym środku trwałym](https://s3.egospodarka.pl/grafika/Amortyzacja/Niezamortyzowana-inwestycja-w-obcym-srodku-trwalym-ZKDwv5.jpg)

![Likwidacja działalności: remanent likwidacyjny w VAT [© anna - Fotolia.com] Likwidacja działalności: remanent likwidacyjny w VAT](https://s3.egospodarka.pl/grafika/likwidacja-dzialalnosci/Likwidacja-dzialalnosci-remanent-likwidacyjny-w-VAT-skVsXY.jpg)

![Strata podatkowa i dywidenda a kapitały pieniężne [© anna - Fotolia.com] Strata podatkowa i dywidenda a kapitały pieniężne](https://s3.egospodarka.pl/grafika/strata-podatkowa/Strata-podatkowa-i-dywidenda-a-kapitaly-pieniezne-skVsXY.jpg)

![Otrzymana kara umowna a koszty uzyskania przychodu [© FikMik - Fotolia.com] Otrzymana kara umowna a koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika/PIT-y/Otrzymana-kara-umowna-a-koszty-uzyskania-przychodu-ZKDwv5.jpg)

![Miejsce świadczenia w VAT a wynajem pracowników [© FikMik - Fotolia.com] Miejsce świadczenia w VAT a wynajem pracowników](https://s3.egospodarka.pl/grafika/miejsce-swiadczenia-uslug/Miejsce-swiadczenia-w-VAT-a-wynajem-pracownikow-ZKDwv5.jpg)

![Posiłki profilaktyczne a przychód pracownika [© anna - Fotolia.com] Posiłki profilaktyczne a przychód pracownika](https://s3.egospodarka.pl/grafika/przychod-pracownika/Posilki-profilaktyczne-a-przychod-pracownika-skVsXY.jpg)

![Sprzedaż nieruchomości (działka i dom) a podatek [© FikMik - Fotolia.com] Sprzedaż nieruchomości (działka i dom) a podatek](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Sprzedaz-nieruchomosci-dzialka-i-dom-a-podatek-ZKDwv5.jpg)

![Spółka europejska: podatek dochodowy [© whitelook - Fotolia.com] Spółka europejska: podatek dochodowy](https://s3.egospodarka.pl/grafika/spolka-europejska/Spolka-europejska-podatek-dochodowy-JbjmWj.jpg)

![Pułapki samozatrudnienia [© nyul - Fotolia.com] Pułapki samozatrudnienia](https://s3.egospodarka.pl/grafika/prowadzenie-dzialalnosci-gospodarczej/Pulapki-samozatrudnienia-l6V7zj.jpg)

![Faktury VAT i noty korygujące [© whitelook - Fotolia.com] Faktury VAT i noty korygujące](https://s3.egospodarka.pl/grafika/nota-korygujaca/Faktury-VAT-i-noty-korygujace-JbjmWj.jpg)

![IKZE a oszczędzanie na emeryturę [© denphumi - Fotolia.com] IKZE a oszczędzanie na emeryturę](https://s3.egospodarka.pl/grafika/oszczedzanie-na-emeryture/IKZE-a-oszczedzanie-na-emeryture-iQjz5k.jpg)

![Amortyzacja mieszkania zmniejsza podatek dochodowy [© anna - Fotolia.com] Amortyzacja mieszkania zmniejsza podatek dochodowy](https://s3.egospodarka.pl/grafika/srodki-trwale/Amortyzacja-mieszkania-zmniejsza-podatek-dochodowy-skVsXY.jpg)

![Zapis windykacyjny a podatek od spadku [© whitelook - Fotolia.com] Zapis windykacyjny a podatek od spadku](https://s3.egospodarka.pl/grafika/podatek-od-spadkow-i-darowizn/Zapis-windykacyjny-a-podatek-od-spadku-JbjmWj.jpg)

![Ordynacja podatkowa: sprawa w urzędzie z metryką [© whitelook - Fotolia.com] Ordynacja podatkowa: sprawa w urzędzie z metryką](https://s3.egospodarka.pl/grafika/ordynacja-podatkowa/Ordynacja-podatkowa-sprawa-w-urzedzie-z-metryka-JbjmWj.jpg)

![Prawo podatkowe: podwyżka akcyzy i PIT od rolników [© kwakier - Fotolia.com] Prawo podatkowe: podwyżka akcyzy i PIT od rolników](https://s3.egospodarka.pl/grafika2/zmiany-w-podatkach/Prawo-podatkowe-podwyzka-akcyzy-i-PIT-od-rolnikow-93800-150x100crop.jpg)

![Podatek VAT: spis z natury gdy śmierć wspólnika? [© Kurhan - Fotolia.com] Podatek VAT: spis z natury gdy śmierć wspólnika?](https://s3.egospodarka.pl/grafika2/likwidacja-dzialalnosci/Podatek-VAT-spis-z-natury-gdy-smierc-wspolnika-94102-150x100crop.jpg)

![Budowa domu: zwrot VAT w budownictwie [© sculpies - Fotolia.com] Budowa domu: zwrot VAT w budownictwie](https://s3.egospodarka.pl/grafika2/Zwrot-VAT-od-materialow-budowlanych/Budowa-domu-zwrot-VAT-w-budownictwie-101385-150x100crop.jpg)

![Usługi niepodlegające opodatkowaniu: zaliczka a VAT [© plus69free - Fotolia] Usługi niepodlegające opodatkowaniu: zaliczka a VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Uslugi-niepodlegajace-opodatkowaniu-zaliczka-a-VAT-101661-150x100crop.jpg)

![Likwidacja środka trwałego w koszty firmy? [© Jaroslav Machacek - Fotolia.com] Likwidacja środka trwałego w koszty firmy?](https://s3.egospodarka.pl/grafika2/amortyzacja/Likwidacja-srodka-trwalego-w-koszty-firmy-102067-150x100crop.jpg)

![W jakiej dacie kara umowna w koszty firmy? [© kaparulin - Fotolia.com] W jakiej dacie kara umowna w koszty firmy?](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/W-jakiej-dacie-kara-umowna-w-koszty-firmy-102180-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025 [© Freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-sierpniu-2025-268073-150x100crop.jpg)

![Jaki podatek od nieruchomości zapłacą w 2026 r. mieszkańcy największych miast? [© wygenerowane przez AI] Jaki podatek od nieruchomości zapłacą w 2026 r. mieszkańcy największych miast?](https://s3.egospodarka.pl/grafika2/wymiar-podatku-od-nieruchomosci/Jaki-podatek-od-nieruchomosci-zaplaca-w-2026-r-mieszkancy-najwiekszych-miast-269875-150x100crop.jpg)

![Wynajem mieszkania czy kredyt? Gdzie rata jest tańsza niż czynsz? [© pexels] Wynajem mieszkania czy kredyt? Gdzie rata jest tańsza niż czynsz? [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-najmu/Wynajem-mieszkania-czy-kredyt-Gdzie-rata-jest-tansza-niz-czynsz-270870-50x33crop.jpg) Wynajem mieszkania czy kredyt? Gdzie rata jest tańsza niż czynsz?

Wynajem mieszkania czy kredyt? Gdzie rata jest tańsza niż czynsz?

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-150x100crop.jpg)

![Faktura VAT w 2026: zasady wystawiania, KSeF, korekty, paragon z NIP, zaliczki i waluty obce. Kompletny przewodnik [© wygenerowane przez AI] Faktura VAT w 2026: zasady wystawiania, KSeF, korekty, paragon z NIP, zaliczki i waluty obce. Kompletny przewodnik](https://s3.egospodarka.pl/grafika2/faktura-VAT/Faktura-VAT-w-2026-zasady-wystawiania-KSeF-korekty-paragon-z-NIP-zaliczki-i-waluty-obce-Kompletny-przewodnik-270930-150x100crop.jpg)

![Błędy w dokumentacji przetargowej kosztują miliony. Jak skutecznie przygotować inwestycję publiczną? [© wygenerowane przez AI] Błędy w dokumentacji przetargowej kosztują miliony. Jak skutecznie przygotować inwestycję publiczną?](https://s3.egospodarka.pl/grafika2/procedury-zamowien-publicznych/Bledy-w-dokumentacji-przetargowej-kosztuja-miliony-Jak-skutecznie-przygotowac-inwestycje-publiczna-270901-150x100crop.jpg)

![Co może windykator a co komornik? Różnice i uprawnienia [© pexels] Co może windykator a co komornik? Różnice i uprawnienia](https://s3.egospodarka.pl/grafika2/komornik/Co-moze-windykator-a-co-komornik-Roznice-i-uprawnienia-270905-150x100crop.jpg)

![Kiedy zakup nieruchomości w Hiszpanii może uczynić Cię rezydentem podatkowym i jakie podatki zapłacisz? [© wygenerowane przez AI] Kiedy zakup nieruchomości w Hiszpanii może uczynić Cię rezydentem podatkowym i jakie podatki zapłacisz?](https://s3.egospodarka.pl/grafika2/rezydencja-podatkowa/Kiedy-zakup-nieruchomosci-w-Hiszpanii-moze-uczynic-Cie-rezydentem-podatkowym-i-jakie-podatki-zaplacisz-270891-150x100crop.jpg)

![Podział udziałów w spółce. Dlaczego model 50/50 może być pułapką i jak jej uniknąć? [© wygenerowane przez AI] Podział udziałów w spółce. Dlaczego model 50/50 może być pułapką i jak jej uniknąć?](https://s3.egospodarka.pl/grafika2/wspolnicy-spolki/Podzial-udzialow-w-spolce-Dlaczego-model-50-50-moze-byc-pulapka-i-jak-jej-uniknac-270887-150x100crop.jpg)