-

![Dotacje UE: oferta unijna polskich banków [© denphumi - Fotolia.com] Dotacje UE: oferta unijna polskich banków]()

Dotacje UE: oferta unijna polskich banków

... unijne wymagają od przedsiębiorcy ... środków unijnych w ramach programów operacyjnych zatwierdzonych przez UE specjalną unijnej ofertę, w skład której wchodzą m.in.: rachunek projektu (oparty na funkcjonującym w BGK rachunku pomocniczym), kredyty inwestycyjne (na projekty unijne oraz z Europejskiego Banku Inwestycyjnego), kredyt obrotowy na podatek ...

-

![Samochód osobowy: najem z zagranicy a VAT [© anna - Fotolia.com] Samochód osobowy: najem z zagranicy a VAT]()

Samochód osobowy: najem z zagranicy a VAT

... okresy miesięczne. Jak polski przedsiębiorca powinien rozliczyć podatek VAT z tytułu tego najmu? Samochód wynajmowany jest od kontrahenta zagranicznego. Konieczne zatem jest w ... zawartym w art. 28j ustawy o VAT. Otóż zgodnie z nim miejscem świadczenia usług krótkoterminowego wynajmu środków transportu jest miejsce, w którym te środki transportu są ...

-

![Wierzytelności nieściągalne jako koszty podatkowe [© FikMik - Fotolia.com] Wierzytelności nieściągalne jako koszty podatkowe]()

Wierzytelności nieściągalne jako koszty podatkowe

... podatek od towarów i usług. W świetle ww. przepisów, jeżeli w kwocie nieściągalnej wierzytelności zawarty jest podatek od towarów i usług, to do kosztów uzyskania przychodów można zaliczyć wyłącznie wierzytelność w kwocie netto (tj. kwocie pomniejszonej o ten podatek). Należny podatek od ...

-

![Środki trwałe: wartość początkowa a różnice kursowe [© anna - Fotolia.com] Środki trwałe: wartość początkowa a różnice kursowe]()

Środki trwałe: wartość początkowa a różnice kursowe

... podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od ...

-

![Śmierć pracownika: wieniec a koszty podatkowe [© FikMik - Fotolia.com] Śmierć pracownika: wieniec a koszty podatkowe]()

Śmierć pracownika: wieniec a koszty podatkowe

... nie definiuje terminu ”poniesienie kosztu", w związku z czym uznanie, że dotyczy ono pokrycia danego wydatku ze środków majątkowych podatnika zostało wypracowane w doktrynie i orzecznictwie (Marciniuk J. (red.) Podatek dochodowy od osób prawnych Warszawa 2007, str. 343; Kubacki R. Koszty uzyskania przychodów w podatkach dochodowych, Wrocław 2008 ...

-

![Współwłasność samochodu: wykup a amortyzacja [© anna - Fotolia.com] Współwłasność samochodu: wykup a amortyzacja]()

Współwłasność samochodu: wykup a amortyzacja

... podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od ...

-

![Jaki lokal na działalność gospodarczą? Jaki lokal na działalność gospodarczą?]()

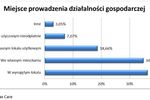

Jaki lokal na działalność gospodarczą?

... mają także środków na wynajęcie ... podatek. Pocieszające jest jednak to, że ustawodawca przewidział zwolnienie w takich przypadkach jednak ogranicza się ono do grona najbliższej rodziny. Zgodnie z ustawą o PIT (art. 21 ust 1 pkt 125), zwalnia się od podatku dochodowego wartość świadczeń w naturze i innych nieodpłatnych świadczeń otrzymanych od ...

-

![Leasing operacyjny i finansowy: który wybrać? [© whitelook - Fotolia.com] Leasing operacyjny i finansowy: który wybrać?]()

Leasing operacyjny i finansowy: który wybrać?

... środków trwałych firmy leasingowej) i codzienne koszty użytkowania, ale nie może zaliczyć w koszty całej raty leasingowej, tylko odsetki od takiej raty. VAT z góry lub w każdej racie Trzeba także pamiętać, że w przypadku leasingu finansowego podatek VAT należy zapłacić od ...

-

![Niepopularne konto oszczędnościowe [© denphumi - Fotolia.com] Niepopularne konto oszczędnościowe]()

Niepopularne konto oszczędnościowe

... finansowe coraz mocniej komplikują ofertę. Warto wspomnieć choćby o kapitalizacji odsetek tylko w dni robocze, wysokiej stawce tylko dla nowych środków, czy konieczności założenia ROR-u. Wyeliminowanie depozytów z kapitalizacją dzienną, które omijają 19-proc. podatek od zysków kapitałowych również może spowolnić rozwój kont oszczędnościowych.

-

![Firmy płatnicze odpowiadają za przekazanie podatku [© whitelook - Fotolia.com] Firmy płatnicze odpowiadają za przekazanie podatku]()

Firmy płatnicze odpowiadają za przekazanie podatku

... najczęściej działają biura usług płatniczych. Podatek, np. od spadków i darowizn czy dochodowy od osób fizycznych, można więc ... od 20 tys. euro do 125 tys. euro (w zależności od zakresu usług) dysponuje funduszami odpowiednimi do podejmowanego ryzyka w pewnych wypadkach musi posiadać ubezpieczenie lub gwarancję bankową zapewniającą wypłatę środków ...

-

![Kłopotliwe zwolnienie świadczeń socjalnych [© anna - Fotolia.com] Kłopotliwe zwolnienie świadczeń socjalnych]()

Kłopotliwe zwolnienie świadczeń socjalnych

... są wolne od podatku łącznie do wysokości 380 zł. Gdy w roku podatkowym łączna wartość przekazanych pracownikowi świadczeń rzeczowych i pieniężnych sfinansowanych ze środków ... od związku zawodowego informacji PIT-8C, powinien wykazać w zeznaniu rocznym PIT-36, łącznie z innymi przychodami opodatkowanymi według skali podatkowej. Podatek niezależny od ...

-

![Amortyzacja jednorazowa samochodu w leasingu? [© anna - Fotolia.com] Amortyzacja jednorazowa samochodu w leasingu?]()

Amortyzacja jednorazowa samochodu w leasingu?

... warunki: musi być zawarta na czas oznaczony; suma ustalonych w umowie leasingu opłat, pomniejszona o należny podatek od towarów i usług, powinna odpowiadać co najmniej wartości początkowej środków trwałych lub wartości niematerialnych i prawnych; powinna zawierać postanowienie, że w podstawowym okresie umowy leasingu odpisów amortyzacyjnych ...

-

![Pierwsza Komunia: skromna oferta banków [© Tramper2 - Fotolia.com] Pierwsza Komunia: skromna oferta banków]()

Pierwsza Komunia: skromna oferta banków

... życia (dziecko jest wówczas właścicielem środków, a opiekun występuje jako posiadacz ustawowy), to ... podatek Gdy nasze dziecko otrzyma bardziej wartościowe prezenty trzeba uważać na podatek od spadków i darowizn. Są określone kwoty tzw. wolne od podatku, do których przekroczenia nie trzeba kontaktować się z fiskusem. Ich wysokość jest uzależniona od ...

-

![Szybka amortyzacja domku kempingowego [© Sergej Razvodovskij - Fotolia.com] Szybka amortyzacja domku kempingowego]()

Szybka amortyzacja domku kempingowego

... wprowadza do ewidencji środków trwałych. Domek kempingowy ... podatek od towarów i usług, z wyjątkiem przypadków, gdy zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od ...

-

![Ulga na złe długi w podatku dochodowym? [© lagom - Fotolia.com] Ulga na złe długi w podatku dochodowym?]()

Ulga na złe długi w podatku dochodowym?

... ) o kwotę niezapłaconej przez dłużnika wierzytelności pomniejszonej o należny podatek od towarów i usług. Może to nastąpić po upływie 30-dniowego terminu płatności ... podatnika (dłużnika) do kosztów uzyskania przychodów lub zwiększyła wartość początkową środków trwałych lub wartości niematerialnych i prawnych. Opóźnienie jest, ale bez wezwania Projekt ...

-

![Pomoc rodziny w firmie a koszty podatkowe [© auremar - Fotolia.com] Pomoc rodziny w firmie a koszty podatkowe]()

Pomoc rodziny w firmie a koszty podatkowe

... związane z używaniem na potrzeby firmy samochodu osobowego niewprowadzonego do ewidencji środków trwałych, wydatki na świadczenia zdrowotne obowiązkowego oraz dobrowolne (np. szczepienia ... . Czy od wynagrodzenia członka rodziny zatrudnionego na umowę zlecenia zawsze pobiera się zaliczkę na podatek? NIE. Sposób poboru podatku od wynagrodzenia z umowy ...

-

![Ustawa deregulacyjna poprawi płynność finansową firm [© stokkete - Fotolia.com] Ustawa deregulacyjna poprawi płynność finansową firm]()

Ustawa deregulacyjna poprawi płynność finansową firm

... podatek VAT dopiero po faktycznym otrzymaniu zapłaty za fakturę. Według ekspertów nie tylko poprawia to płynność finansową przedsiębiorstw, ale również powoduje, że więcej środków ... Lokata Przedsiębiorcza). W przypadku trzech miesięcy analogicznie oferty przedstawiają się następująco: od 1,30% (PKO BP) do 5,10% (Idea Bank). Poniżej przedstawiamy ...

-

![Zmiany w podatkach stłamszą rozwój gospodarczy? [© sergign - Fotolia.com] Zmiany w podatkach stłamszą rozwój gospodarczy?]()

Zmiany w podatkach stłamszą rozwój gospodarczy?

... zaliczek na podatek oraz podatku za dany rok podatkowy powstają niezależnie od otrzymania dywidendy ze spółki komandytowo-akcyjnej, oraz niezależnie od podjęcia uchwały o ... niezgodnych z przepisami Konstytucji. Powstaje pytanie, czy chęć przysporzenia budżetowi dodatkowych środków (choć, jak zostało to wykazane powyżej, uchwalenie nowelizacji może ...

-

![Amortyzacja środka trwałego wykupionego z leasingu [© sergign - Fotolia.com] Amortyzacja środka trwałego wykupionego z leasingu]()

Amortyzacja środka trwałego wykupionego z leasingu

... prowizji. Cenę nabycia obniża się przy tym o podatek VAT, z wyjątkiem przypadków, ... od tego, z jakim środkiem trwałym mamy do czynienia. Przykładowo w przypadku środków transportu minimalny okres amortyzacji przy zastosowaniu indywidualnej stawki amortyzacyjnej wynosi 30 miesięcy. Dla środków trwałych zaliczonych do grupy 3-6 i 8 Klasyfikacji Środków ...

-

![Różnice kursowe a działalność zwolniona i opodatkowana PIT [© Sergey Nivens - Fotolia.com] Różnice kursowe a działalność zwolniona i opodatkowana PIT]()

Różnice kursowe a działalność zwolniona i opodatkowana PIT

... . Z tytułu obrotów na tym rachunku będą powstawać różnice kursowe od środków własnych. Wnioskodawca zamierza stosować podatkową metodę rozliczania różnic kursowych. Zadał ... podatek obliczony od dochodu osiąganego wyłącznie z działalności prowadzonej na terenie strefy na podstawie właściwego zezwolenia. Wielkość tego zwolnienia jest uzależniona od ...

-

![Dotacja na środki trwałe: bieżąca korekta amortyzacji w kosztach [© Picture-Factory - Fotolia.com] Dotacja na środki trwałe: bieżąca korekta amortyzacji w kosztach]()

Dotacja na środki trwałe: bieżąca korekta amortyzacji w kosztach

... środków trwałych. Przykładem jest tutaj chociażby interpretacja indywidualna Dyrektora Izby Skarbowej w Poznaniu z dnia 11.05.2013 r. nr ILPB1/415-969/13-2/AMN. Oczywiście działanie takie, polegające na wstecznej korekcie kosztów, powoduje bardzo często zwiększenie dochodu, czego skutkiem jest natomiast zaniżona zaliczka na podatek ... dochodowym od ...

-

![Sprzedaż nieruchomości i cele mieszkaniowe: kolejność czynności [© Africa Studio - Fotolia.com] Sprzedaż nieruchomości i cele mieszkaniowe: kolejność czynności]()

Sprzedaż nieruchomości i cele mieszkaniowe: kolejność czynności

... podatek (19%) wraz z odsetkami od zaległości podatkowych. Odsetki nalicza się od następnego dnia po upływie terminu płatności do dnia zapłaty podatku włącznie – tj. od 1 maja roku, w którym złożyliśmy zeznanie PIT-39. Wysokość odsetek jest zmienna, bowiem uzależniona jest od ...

-

![Ryczałt ewidencjonowany z najmu: przychód a opłaty eksploatacyjne [© Kenishirotie - Fotolia.com] Ryczałt ewidencjonowany z najmu: przychód a opłaty eksploatacyjne]()

Ryczałt ewidencjonowany z najmu: przychód a opłaty eksploatacyjne

... podatek od przychodów z wynajmu mieszkań czy nieruchomości – o ile podatnik nie zajmuje się tym w ramach działalności gospodarczej - można zapłacić według stawki zryczałtowanej. Wynosi ona, jak mówi ustawa o zryczałtowanym podatku dochodowym od ... tych środków na koszty eksploatacyjne i czynsz właściwy, będzie musiał zapłacić podatek od pełnej ...

-

![VAT 2015: zakup samochodu z UE bez VAT-24 i VAT-25, ale z VAT-23 [© Syda Productions - Fotolia.com] VAT 2015: zakup samochodu z UE bez VAT-24 i VAT-25, ale z VAT-23]()

VAT 2015: zakup samochodu z UE bez VAT-24 i VAT-25, ale z VAT-23

... podatek z tego tytułu należało zapłacić w terminie 14 dni od ...

-

![Zasiłek chorobowy w rozliczeniu rocznym PIT-37/PIT-36 2015 [© resket - Fotolia.com] Zasiłek chorobowy w rozliczeniu rocznym PIT-37/PIT-36 2015]()

Zasiłek chorobowy w rozliczeniu rocznym PIT-37/PIT-36 2015

... zasiłek taki w każdym przypadku pochodzi ze środków ZUS-u, zakład pracy jest tutaj jedynie pośrednikiem. W zależności od tego, kto zasiłek taki wypłaca oraz z jakiego ... pośrednictwa płatnika. A ponieważ wypłacający taki zasiłek zleceniodawca nie pobrał od niego zaliczki na podatek, w rocznym PIT ta nie zostanie wykazana. To z kolei może wiązać ...

-

![Minister Finansów: Motocykl bez amortyzacji jednorazowej [© alepvfoto - Fotolia.com] Minister Finansów: Motocykl bez amortyzacji jednorazowej]()

Minister Finansów: Motocykl bez amortyzacji jednorazowej

... pozwala istotnie obniżyć podatek. Większy odpis amortyzacyjny to bowiem większe koszty. Preferencja taka ma zastosowanie do większości składników majątku zaliczanych do środków trwałych, w tym do środków transportu. Wyłączone z niej zostały jednakże samochody osobowe. Całe zamieszanie jest w tym, iż ustawa o podatku dochodowym od osób fizycznych ...

-

![Handel kryptowalutą Bitcoin jako prawa majątkowe w PIT-36 [© adrianbysiak - Fotolia.com] Handel kryptowalutą Bitcoin jako prawa majątkowe w PIT-36]()

Handel kryptowalutą Bitcoin jako prawa majątkowe w PIT-36

... na fakt, że ustawa o podatku dochodowym od osób fizycznych nie zawiera definicji waluty, banknotów i monet jako środków płatniczych, należy odnieść się do niżej wymienionych przepisów ... będzie miała miejsce sprzedaż Bitcoinów i w tym samym terminie wpłacić należny podatek. Wnioskodawczyni nie będzie mogła wykazać w zeznaniu kosztów uzyskania przychodu ...

-

![Handel licencjami na programy komputerowe bez podatku u źródła [© monsitj - Fotolia] Handel licencjami na programy komputerowe bez podatku u źródła]()

Handel licencjami na programy komputerowe bez podatku u źródła

... jako płatnicy pobierać, z zastrzeżeniem ust. 2, 2b i 2d, w dniu dokonania wypłaty zryczałtowany podatek dochodowy od tych wypłat, z uwzględnieniem odliczeń przewidzianych w art. 22 ust. 1a-1e. Zastosowanie ... , posłużył się porządkującym kryterium przedmiotu twórczości i użytych w niej środków wyrazu. Oznacza to, że niektóre dzieła chronione mogą ...

-

![Sprzedaż rodzinnego ogródka działkowego bez podatku dochodowego [© Christina Kohnen - Fotolia] Sprzedaż rodzinnego ogródka działkowego bez podatku dochodowego]()

Sprzedaż rodzinnego ogródka działkowego bez podatku dochodowego

... działki i jego charakter od prawa własności nasadzeń, obiektów i urządzeń wykonanych lub nabytych ze środków finansowych działkowca. W efekcie wynagrodzenie ze sprzedaży ... Chodzi tutaj o podatek od czynności cywilnoprawnych, który płaci się w wysokości 2% wartości transakcji, gdy przekracza ona 1 000 zł. Podatek reguluje nabywca w terminie 14 dni od ...

-

![Polskie firmy finansują wzrost PKB, ale na nim nie korzystają [© Jakub Jirsák - Fotolia.com] Polskie firmy finansują wzrost PKB, ale na nim nie korzystają]()

Polskie firmy finansują wzrost PKB, ale na nim nie korzystają

... ze środków z części VAT, które sama otrzymała z drugiej strony od odbiorców ... podatek od nieruchomości komercyjnych (podatek zapłacą właściciele nieruchomości generujących przychody z najmu lub dzierżawy). Dodatkowo na horyzoncie pojawiają się PPK i niejasna ustawa o daninie solidarnościowej, które prawdopodobnie zwiększą klin podatkowy. Ponadto od ...

-

![W której kolumnie księgi podatkowej remont mieszkania? [© photo 5000 - Fotolia.com] W której kolumnie księgi podatkowej remont mieszkania?]()

W której kolumnie księgi podatkowej remont mieszkania?

... składniki majątku, pomniejszoną o podatek od towarów i usług, podlegający odliczeniu zgodnie z odrębnymi przepisami, a przy imporcie powiększoną o należne cło, podatek akcyzowy oraz opłaty ... , c.o., opłatę za telefon, zakup paliw, wydatki dotyczące remontów, amortyzację środków trwałych, składki na ubezpieczenie emerytalne i rentowe pracowników w ...

-

![Zakup usług hotelowych i gastronomicznych bez odliczenia VAT [© skvalval - Fotolia.com] Zakup usług hotelowych i gastronomicznych bez odliczenia VAT]()

Zakup usług hotelowych i gastronomicznych bez odliczenia VAT

... zadał pytanie, czy może od tych usług odliczyć podatek VAT? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: ... środków mających służyć jego realizacji został pozostawiony swobodnej decyzji państw członkowskich. Do dziś Rada Unii Europejskiej nie podjęła decyzji, jakie wydatki nie będą uprawniały do odliczenia podatku od ...

-

![Ile kosztuje zamiana mieszkania? [© gukodo - Fotolia.com] Ile kosztuje zamiana mieszkania?]()

Ile kosztuje zamiana mieszkania?

... aktualnego mieszkania, zwykle oczekuje w zamian tylko ustalonej sumy pieniędzy. Część takich środków może zostać wykorzystana do spłaty kredytu mieszkaniowego. Niekiedy mamy jednak ... o wiele mniejszy koszt niż na przykład taksa notarialna lub podatek od czynności cywilnoprawnych (PCC). Mowa o sądowych opłatach za wpis nowego prawa własności do ...

-

![Wsparcie dla firm w ramach Tarczy Finansowej (PFR) a skutki w podatku dochodowym [© ewakubiak - Fotolia.com] Wsparcie dla firm w ramach Tarczy Finansowej (PFR) a skutki w podatku dochodowym]()

Wsparcie dla firm w ramach Tarczy Finansowej (PFR) a skutki w podatku dochodowym

... , aby od umorzonej części zapłacić podatek. Przypomina o tym fiskus, choć nie wyklucza, że w przyszłości zostanie wprowadzenie zwolnienie ... kosztów uzyskania przychodów na ogólnych zasadach. Wszystkie wydatki, które zostały pokryte ze środków przekazanych przez PFR, podlegają zaliczeniu do kosztów podatkowych, jeżeli spełniają ogólne przesłanki ...

-

![Ulga mieszkaniowa w PIT w okresie epidemii koronawirusa [© Fantasista - Fotolia.com] Ulga mieszkaniowa w PIT w okresie epidemii koronawirusa]()

Ulga mieszkaniowa w PIT w okresie epidemii koronawirusa

... od ich nabycia (liczonymi od końca roku nabycia), musi się z takich transakcji rozliczyć z fiskusem. Podatek od takiej sprzedaży wynosi 19% i jest liczony od uzyskanego dochodu. Dochód ustala się tutaj w różny sposób, w zależności od ... spytał, czy planowane jest wydłużenie terminu wydatkowania środków na własne cele mieszkaniowe? Ministerstwo Finansów ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Dotacje UE: oferta unijna polskich banków [© denphumi - Fotolia.com] Dotacje UE: oferta unijna polskich banków](https://s3.egospodarka.pl/grafika/kredyty-technologiczne/Dotacje-UE-oferta-unijna-polskich-bankow-iQjz5k.jpg)

![Samochód osobowy: najem z zagranicy a VAT [© anna - Fotolia.com] Samochód osobowy: najem z zagranicy a VAT](https://s3.egospodarka.pl/grafika/import-uslug/Samochod-osobowy-najem-z-zagranicy-a-VAT-skVsXY.jpg)

![Wierzytelności nieściągalne jako koszty podatkowe [© FikMik - Fotolia.com] Wierzytelności nieściągalne jako koszty podatkowe](https://s3.egospodarka.pl/grafika/podatek-od-firmy/Wierzytelnosci-niesciagalne-jako-koszty-podatkowe-ZKDwv5.jpg)

![Środki trwałe: wartość początkowa a różnice kursowe [© anna - Fotolia.com] Środki trwałe: wartość początkowa a różnice kursowe](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Srodki-trwale-wartosc-poczatkowa-a-roznice-kursowe-skVsXY.jpg)

![Śmierć pracownika: wieniec a koszty podatkowe [© FikMik - Fotolia.com] Śmierć pracownika: wieniec a koszty podatkowe](https://s3.egospodarka.pl/grafika/smierc-pracownika/Smierc-pracownika-wieniec-a-koszty-podatkowe-ZKDwv5.jpg)

![Współwłasność samochodu: wykup a amortyzacja [© anna - Fotolia.com] Współwłasność samochodu: wykup a amortyzacja](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Wspolwlasnosc-samochodu-wykup-a-amortyzacja-skVsXY.jpg)

![Leasing operacyjny i finansowy: który wybrać? [© whitelook - Fotolia.com] Leasing operacyjny i finansowy: który wybrać?](https://s3.egospodarka.pl/grafika/leasing/Leasing-operacyjny-i-finansowy-ktory-wybrac-JbjmWj.jpg)

![Niepopularne konto oszczędnościowe [© denphumi - Fotolia.com] Niepopularne konto oszczędnościowe](https://s3.egospodarka.pl/grafika/oszczednosci/Niepopularne-konto-oszczednosciowe-iQjz5k.jpg)

![Firmy płatnicze odpowiadają za przekazanie podatku [© whitelook - Fotolia.com] Firmy płatnicze odpowiadają za przekazanie podatku](https://s3.egospodarka.pl/grafika/zobowiazanie-podatkowe/Firmy-platnicze-odpowiadaja-za-przekazanie-podatku-JbjmWj.jpg)

![Kłopotliwe zwolnienie świadczeń socjalnych [© anna - Fotolia.com] Kłopotliwe zwolnienie świadczeń socjalnych](https://s3.egospodarka.pl/grafika/swiadczenia-socjalne/Klopotliwe-zwolnienie-swiadczen-socjalnych-skVsXY.jpg)

![Amortyzacja jednorazowa samochodu w leasingu? [© anna - Fotolia.com] Amortyzacja jednorazowa samochodu w leasingu?](https://s3.egospodarka.pl/grafika/samochod-firmowy/Amortyzacja-jednorazowa-samochodu-w-leasingu-skVsXY.jpg)

![Pierwsza Komunia: skromna oferta banków [© Tramper2 - Fotolia.com] Pierwsza Komunia: skromna oferta banków](https://s3.egospodarka.pl/grafika2/Pierwsza-Komunia-Swieta/Pierwsza-Komunia-skromna-oferta-bankow-93414-150x100crop.jpg)

![Szybka amortyzacja domku kempingowego [© Sergej Razvodovskij - Fotolia.com] Szybka amortyzacja domku kempingowego](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Szybka-amortyzacja-domku-kempingowego-102600-150x100crop.jpg)

![Ulga na złe długi w podatku dochodowym? [© lagom - Fotolia.com] Ulga na złe długi w podatku dochodowym?](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Ulga-na-zle-dlugi-w-podatku-dochodowym-107645-150x100crop.jpg)

![Pomoc rodziny w firmie a koszty podatkowe [© auremar - Fotolia.com] Pomoc rodziny w firmie a koszty podatkowe](https://s3.egospodarka.pl/grafika2/osoba-wspolpracujaca/Pomoc-rodziny-w-firmie-a-koszty-podatkowe-108773-150x100crop.jpg)

![Ustawa deregulacyjna poprawi płynność finansową firm [© stokkete - Fotolia.com] Ustawa deregulacyjna poprawi płynność finansową firm](https://s3.egospodarka.pl/grafika2/ustawa-deregulacyjna/Ustawa-deregulacyjna-poprawi-plynnosc-finansowa-firm-111679-150x100crop.jpg)

![Zmiany w podatkach stłamszą rozwój gospodarczy? [© sergign - Fotolia.com] Zmiany w podatkach stłamszą rozwój gospodarczy?](https://s3.egospodarka.pl/grafika2/zmiany-w-podatkach/Zmiany-w-podatkach-stlamsza-rozwoj-gospodarczy-115222-150x100crop.jpg)

![Amortyzacja środka trwałego wykupionego z leasingu [© sergign - Fotolia.com] Amortyzacja środka trwałego wykupionego z leasingu](https://s3.egospodarka.pl/grafika2/srodki-trwale/Amortyzacja-srodka-trwalego-wykupionego-z-leasingu-120657-150x100crop.jpg)

![Różnice kursowe a działalność zwolniona i opodatkowana PIT [© Sergey Nivens - Fotolia.com] Różnice kursowe a działalność zwolniona i opodatkowana PIT](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Roznice-kursowe-a-dzialalnosc-zwolniona-i-opodatkowana-PIT-127414-150x100crop.jpg)

![Dotacja na środki trwałe: bieżąca korekta amortyzacji w kosztach [© Picture-Factory - Fotolia.com] Dotacja na środki trwałe: bieżąca korekta amortyzacji w kosztach](https://s3.egospodarka.pl/grafika2/amortyzacja/Dotacja-na-srodki-trwale-biezaca-korekta-amortyzacji-w-kosztach-133134-150x100crop.jpg)

![Sprzedaż nieruchomości i cele mieszkaniowe: kolejność czynności [© Africa Studio - Fotolia.com] Sprzedaż nieruchomości i cele mieszkaniowe: kolejność czynności](https://s3.egospodarka.pl/grafika2/sprzedaz-nieruchomosci/Sprzedaz-nieruchomosci-i-cele-mieszkaniowe-kolejnosc-czynnosci-137382-150x100crop.jpg)

![Ryczałt ewidencjonowany z najmu: przychód a opłaty eksploatacyjne [© Kenishirotie - Fotolia.com] Ryczałt ewidencjonowany z najmu: przychód a opłaty eksploatacyjne](https://s3.egospodarka.pl/grafika2/najem-lokalu/Ryczalt-ewidencjonowany-z-najmu-przychod-a-oplaty-eksploatacyjne-149021-150x100crop.jpg)

![VAT 2015: zakup samochodu z UE bez VAT-24 i VAT-25, ale z VAT-23 [© Syda Productions - Fotolia.com] VAT 2015: zakup samochodu z UE bez VAT-24 i VAT-25, ale z VAT-23](https://s3.egospodarka.pl/grafika2/zaswiadczenie/VAT-2015-zakup-samochodu-z-UE-bez-VAT-24-i-VAT-25-ale-z-VAT-23-149124-150x100crop.jpg)

![Zasiłek chorobowy w rozliczeniu rocznym PIT-37/PIT-36 2015 [© resket - Fotolia.com] Zasiłek chorobowy w rozliczeniu rocznym PIT-37/PIT-36 2015](https://s3.egospodarka.pl/grafika2/zasilek-chorobowy/Zasilek-chorobowy-w-rozliczeniu-rocznym-PIT-37-PIT-36-2015-174178-150x100crop.jpg)

![Minister Finansów: Motocykl bez amortyzacji jednorazowej [© alepvfoto - Fotolia.com] Minister Finansów: Motocykl bez amortyzacji jednorazowej](https://s3.egospodarka.pl/grafika2/srodki-trwale/Minister-Finansow-Motocykl-bez-amortyzacji-jednorazowej-177611-150x100crop.jpg)

![Handel kryptowalutą Bitcoin jako prawa majątkowe w PIT-36 [© adrianbysiak - Fotolia.com] Handel kryptowalutą Bitcoin jako prawa majątkowe w PIT-36](https://s3.egospodarka.pl/grafika2/podatki/Handel-kryptowaluta-Bitcoin-jako-prawa-majatkowe-w-PIT-36-191093-150x100crop.jpg)

![Handel licencjami na programy komputerowe bez podatku u źródła [© monsitj - Fotolia] Handel licencjami na programy komputerowe bez podatku u źródła](https://s3.egospodarka.pl/grafika2/podatek-u-zrodla/Handel-licencjami-na-programy-komputerowe-bez-podatku-u-zrodla-195422-150x100crop.jpg)

![Sprzedaż rodzinnego ogródka działkowego bez podatku dochodowego [© Christina Kohnen - Fotolia] Sprzedaż rodzinnego ogródka działkowego bez podatku dochodowego](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-rodzinnego-ogrodka-dzialkowego-bez-podatku-dochodowego-195545-150x100crop.jpg)

![Polskie firmy finansują wzrost PKB, ale na nim nie korzystają [© Jakub Jirsák - Fotolia.com] Polskie firmy finansują wzrost PKB, ale na nim nie korzystają](https://s3.egospodarka.pl/grafika2/gospodarka-polska/Polskie-firmy-finansuja-wzrost-PKB-ale-na-nim-nie-korzystaja-209729-150x100crop.jpg)

![W której kolumnie księgi podatkowej remont mieszkania? [© photo 5000 - Fotolia.com] W której kolumnie księgi podatkowej remont mieszkania?](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/W-ktorej-kolumnie-ksiegi-podatkowej-remont-mieszkania-212644-150x100crop.jpg)

![Zakup usług hotelowych i gastronomicznych bez odliczenia VAT [© skvalval - Fotolia.com] Zakup usług hotelowych i gastronomicznych bez odliczenia VAT](https://s3.egospodarka.pl/grafika2/faktura-VAT/Zakup-uslug-hotelowych-i-gastronomicznych-bez-odliczenia-VAT-215004-150x100crop.jpg)

![Ile kosztuje zamiana mieszkania? [© gukodo - Fotolia.com] Ile kosztuje zamiana mieszkania?](https://s3.egospodarka.pl/grafika2/zamiana-mieszkania/Ile-kosztuje-zamiana-mieszkania-225121-150x100crop.jpg)

![Wsparcie dla firm w ramach Tarczy Finansowej (PFR) a skutki w podatku dochodowym [© ewakubiak - Fotolia.com] Wsparcie dla firm w ramach Tarczy Finansowej (PFR) a skutki w podatku dochodowym](https://s3.egospodarka.pl/grafika2/tarcza-antykryzysowa/Wsparcie-dla-firm-w-ramach-Tarczy-Finansowej-PFR-a-skutki-w-podatku-dochodowym-229538-150x100crop.jpg)

![Ulga mieszkaniowa w PIT w okresie epidemii koronawirusa [© Fantasista - Fotolia.com] Ulga mieszkaniowa w PIT w okresie epidemii koronawirusa](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Ulga-mieszkaniowa-w-PIT-w-okresie-epidemii-koronawirusa-230170-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku? [© katemangostar na Freepik] Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku?](https://s3.egospodarka.pl/grafika2/skladka-zdrowotna/Skladka-zdrowotna-co-sie-zmieni-po-1-stycznia-2025-roku-262018-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Farmy wiatrowe i fotowoltaika - co powinien wiedzieć właściciel gruntu przed podpisaniem umowy OZE? [© wygenerowane przez AI] Farmy wiatrowe i fotowoltaika - co powinien wiedzieć właściciel gruntu przed podpisaniem umowy OZE?](https://s3.egospodarka.pl/grafika2/OZE/Farmy-wiatrowe-i-fotowoltaika-co-powinien-wiedziec-wlasciciel-gruntu-przed-podpisaniem-umowy-OZE-270902-150x100crop.jpg)

![Wojna w Iranie i wzrost cen ropy mogą zjeść zyski firm transportowych [© wygenerowane przez AI] Wojna w Iranie i wzrost cen ropy mogą zjeść zyski firm transportowych](https://s3.egospodarka.pl/grafika2/Iran/Wojna-w-Iranie-i-wzrost-cen-ropy-moga-zjesc-zyski-firm-transportowych-270933-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-150x100crop.jpg)

![Faktura VAT w 2026: zasady wystawiania, KSeF, korekty, paragon z NIP, zaliczki i waluty obce. Kompletny przewodnik [© wygenerowane przez AI] Faktura VAT w 2026: zasady wystawiania, KSeF, korekty, paragon z NIP, zaliczki i waluty obce. Kompletny przewodnik](https://s3.egospodarka.pl/grafika2/faktura-VAT/Faktura-VAT-w-2026-zasady-wystawiania-KSeF-korekty-paragon-z-NIP-zaliczki-i-waluty-obce-Kompletny-przewodnik-270930-150x100crop.jpg)

![Błędy w dokumentacji przetargowej kosztują miliony. Jak skutecznie przygotować inwestycję publiczną? [© wygenerowane przez AI] Błędy w dokumentacji przetargowej kosztują miliony. Jak skutecznie przygotować inwestycję publiczną?](https://s3.egospodarka.pl/grafika2/procedury-zamowien-publicznych/Bledy-w-dokumentacji-przetargowej-kosztuja-miliony-Jak-skutecznie-przygotowac-inwestycje-publiczna-270901-150x100crop.jpg)