-

![Fundusze w portfelu Fundusze w portfelu]()

Fundusze w portfelu

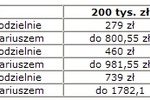

... funduszu do drugiego funduszu zarządzanego przez inne TFI wówczas zapłacimy podatek od już wypracowanego zysku oraz opłatę za wejście do nowego funduszu. ... niewyczerpane źródło środków finansowych (które wcześniej czy później – w zależności od początkowej wielkości – ulegną wyczerpaniu) a fundusz będzie generował zysk w zależności od sytuacji ...

-

![Paczki i bony dla pracowników a podatki i składki [© anna - Fotolia.com] Paczki i bony dla pracowników a podatki i składki]()

Paczki i bony dla pracowników a podatki i składki

... zostaną sfinansowane ze środków pracodawcy, ale ich rozdział pomiędzy pracowników zostanie dokonany według kryteriów socjalnych, określonych w art. 2 pkt 1 ustawy o ZFŚS, wydatek nie będzie mógł zostać zaliczony do kosztów uzyskania przychodów. W tym przypadku należy również ustalić pracownikowi odpowiedni przychód. Podatek VAT od paczek i bonów ...

-

![Hipoteka: ile tak naprawdę kosztuje? Hipoteka: ile tak naprawdę kosztuje?]()

Hipoteka: ile tak naprawdę kosztuje?

... kosztów ustanowienia hipoteki. Bez zabezpieczenia kredytu hipoteką bank nie udostępni nam środków. Dodatkowe koszty są więc nieuniknione - podaje Bankier.pl. Nie każdy wie, ... : uwzględniony został koszt założenia księgi wieczystej, jak przy nowej nieruchomości. Podatek PCC od hipoteki zwykłej 0,1 proc. sumy kredytu, kaucyjnej 19 zł. Opłaty sądowe ...

-

![Obniżenie składki zdrowotnej do wysokości zaliczki [© endostock - Fotolia.com] Obniżenie składki zdrowotnej do wysokości zaliczki]()

Obniżenie składki zdrowotnej do wysokości zaliczki

... od osób fizycznych, od którego płatnik nie oblicza zaliczki na ten podatek, - składkę na ubezpieczenie zdrowotne płatnik oblicza na zasadach ogólnych. W przypadku nieobliczania zaliczki na podatek dochodowy od osób fizycznych przez płatnika od ...

-

![Wartość początkowa budynku mieszkalnego a modernizacja [© anna - Fotolia.com] Wartość początkowa budynku mieszkalnego a modernizacja]()

Wartość początkowa budynku mieszkalnego a modernizacja

... od której są naliczane odpisy amortyzacyjne i za pośrednictwem tych odpisów modernizacja ta jest odnoszona w koszty podatkowe. Powyższe jednak nie ma zastosowania w każdej sytuacji. Rozpatrzmy następującą sytuację: Podatnik wynajmuje budynek mieszkalny. Z tego tytułu płaci podatek ...

-

![Stara ulga mieszkaniowa a nabycie domu Niemczech [© FikMik - Fotolia.com] Stara ulga mieszkaniowa a nabycie domu Niemczech]()

Stara ulga mieszkaniowa a nabycie domu Niemczech

... została sprzedana w roku 2008 z przeznaczeniem otrzymanych środków na zakup mieszkania. Zatem dokonując oceny skutków prawnych przedstawionego zdarzenia przyszłego należy stosować przepisy ustawy o podatku dochodowym od osób fizycznych w brzmieniu obowiązującym przed dniem 1 stycznia 2007 r. Podatek od przychodów wymienionych w art. 10 ust. 1 pkt ...

-

![Leasing samochodu: wykup i sprzedaż [© anna - Fotolia.com] Leasing samochodu: wykup i sprzedaż]()

Leasing samochodu: wykup i sprzedaż

... środków trwałych jego wartość początkową ustala się według ogólnych zasad. Zgodnie z tymi zasadami za wartość początkową środka trwałego w przypadku odpłatnego jego nabycia uważa się cenę nabycia, do której zaliczą się cenę należną zbywcy, powiększoną o koszty związane z zakupem, a także o podatek ... znacznie odbiegała od wartości rynkowej sprzedanego ...

-

![Zwolnienie podmiotowe: utrata a VAT należny [© whitelook - Fotolia.com] Zwolnienie podmiotowe: utrata a VAT należny]()

Zwolnienie podmiotowe: utrata a VAT należny

... zwolnionych od podatku, a także towarów, które na podstawie przepisów o podatku dochodowym są zaliczane przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych ... obrotów dopiero po wystawieniu takiego rachunku. W takiej sytuacji od nadwyżki ponad limit należy obliczyć podatek VAT metodą „w stu”. Załóżmy, że ostatnie zlecenie ...

-

![Firmowy samochód osobowy o niskiej wartości [© anna - Fotolia.com] Firmowy samochód osobowy o niskiej wartości]()

Firmowy samochód osobowy o niskiej wartości

... . Bez względu na wartość samochodu warto go jednak zaliczyć do środków trwałych. W przeciwnym razie łatwo narazić się na dodatkowe obowiązki. Ustawodawca aż tak restrykcyjny nie był w stosunku do podmiotów płacących podatek dochodowy od osób prawnych. W przypadku nabycia składnika majątku o wartości początkowej nieprzekraczającej kwoty ...

-

![Ryczałt ewidencjonowany: środki trwałe [© anna - Fotolia.com] Ryczałt ewidencjonowany: środki trwałe]()

Ryczałt ewidencjonowany: środki trwałe

... zmiany formy opodatkowania na tą, w której podatek ustala się od dochodu. Otóż art. 15 ust. 1 ustawy o ryczałcie ewidencjonowanym mówi, że podatnicy oraz spółki, których wspólnicy są opodatkowani w formie ryczałtu od przychodów ewidencjonowanych, są obowiązani m.in. prowadzić wykaz środków trwałych oraz wartości niematerialnych i prawnych. To ...

-

![Zakup nieruchomości: amortyzacja tylko budynku [© anna - Fotolia.com] Zakup nieruchomości: amortyzacja tylko budynku]()

Zakup nieruchomości: amortyzacja tylko budynku

... cena nabycia Wartością początkową środków trwałych w razie ... podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od ...

-

![Stypendium unijne zwolnione z podatku [© anna - Fotolia.com] Stypendium unijne zwolnione z podatku]()

Stypendium unijne zwolnione z podatku

... od nich pobrać zaliczkę na podatek dochodowy od osób fizycznych. W tym miejscu należy podkreślić, że zgodnie z art. 21 ust. 1 pkt 46 ustawy o podatku dochodowym od osób fizycznych (dalej: ustawa o PIT) wolne od podatku dochodowego są dochody otrzymane przez podatnika, jeżeli: a) pochodzą od ...

-

![Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D? [© anna - Fotolia.com] Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D?]()

Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D?

... rozliczenia podatku od towarów i usług jest deklaracja VAT-7K. Dokument ten przeznaczony jest dla tak zwanych małych podatników, rozliczających podatek za okresy kwartalne. ... Stanowi ona podstawę dla rozliczenia podatku przy wewnątrzwspólnotowym nabyciu nowych środków transportu. Jeśli nabywca nie prowadzi działalności gospodarczej i dokonał takiego ...

-

![Wsparcie finansowe z UE: koszty i przychody podatkowe [© FikMik - Fotolia.com] Wsparcie finansowe z UE: koszty i przychody podatkowe]()

Wsparcie finansowe z UE: koszty i przychody podatkowe

... od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od ...

-

![1% podatku to nie darowizna [© whitelook - Fotolia.com] 1% podatku to nie darowizna]()

1% podatku to nie darowizna

... od 2004 roku) zdarzały się interpretacje organów podatkowych, które uznawały, że wpłata 1% podatku na subkonto to darowizna, a ściślej mówiąc polecenie darczyńcy. Pogląd ten został jednak wyparty przez zasadniczy argument – podatek, jaki wynika z zeznania nie jest majątkiem podatnika, chociaż z jego środków ...

-

![Kiedy szkolenia zwolnione z podatku VAT [© Dron - Fotolia.com] Kiedy szkolenia zwolnione z podatku VAT]()

Kiedy szkolenia zwolnione z podatku VAT

... tego rodzaju szkolenia firma zdecydowała się nabyć usługę szkoleniową od innego podmiotu (specjalizującego się w tym zakresie) i odsprzedać ją swojemu klientowi. ... podatek VAT według stawki 23%. Trzeba jednak wspomnieć, iż w orzecznictwie Sądów Administracyjnych można również spotkać się ze stanowiskiem, że zapis "finansowane w całości ze środków ...

-

![Darowizna firmy a korekta podatku VAT [© Ruff - Fotolia.com] Darowizna firmy a korekta podatku VAT]()

Darowizna firmy a korekta podatku VAT

... od zakupu środków trwałych nabytych w latach 2009 i 2010. Wnioskodawczyni natomiast korzysta ze zwolnienia podmiotowego VAT. Zadała pytanie, czy od przejętych od męża środków ... ustawy stanowi iż, w przypadku zmiany prawa do obniżenia podatku należnego o podatek naliczony od towarów i usług, innych niż wymienione w ust. 7a i 7b, w szczególności ...

-

![Podatki w firmie: płatności nie tylko przelewem [© bluebat - Fotolia.com] Podatki w firmie: płatności nie tylko przelewem]()

Podatki w firmie: płatności nie tylko przelewem

... : podatek jest pobierany przez płatników lub inkasentów, zapłata podatku jest dokonywana papierami wartościowymi lub znakami akcyzy, podatek nie jest związany z prowadzoną działalnością gospodarczą, jeśli nie jest to podatek, tylko opłata skarbowa. W przypadku podatków, które stanowią dochody budżetu gminy (np. podatek od nieruchomości, od środków ...

-

![Spółka z o.o. przekształcona w jawną: płatnik i niepodzielony zysk [© Petr Kurgan - Fotolia.com] Spółka z o.o. przekształcona w jawną: płatnik i niepodzielony zysk]()

Spółka z o.o. przekształcona w jawną: płatnik i niepodzielony zysk

... wspólników. Takim innym celem może być, np. przekazanie środków na inne fundusze (rezerwowe, zapasowe), utworzenie funduszy amortyzacyjnych (umorzeniowych w celu wypłat ... od którego Spółka jawna powstała w wyniku przekształcenia, jako płatnik, pobierze zryczałtowany podatek dochodowy, zgodnie z treścią art. 41 ust. 4c ustawy o podatku dochodowym od ...

-

![Karawan i bankowóz jako pojazdy specjalne w podatku VAT [© Thaut Images - Fotolia.com] Karawan i bankowóz jako pojazdy specjalne w podatku VAT]()

Karawan i bankowóz jako pojazdy specjalne w podatku VAT

... podatek VAT, należy zapoznać się z ustawą oraz z dodatkowymi rozporządzeniami. Na te ostatnie uwagę powinni zwrócić przede wszystkim ci, którzy w ramach swoich działalności wykorzystują karawany oraz bankowozy. Karawan i bankowóz jako pojazdy specjalne Do pełnego odliczenia podatku VAT od nabycia pojazdu oraz od ...

-

![Lewiatan a ustawa budżetowa na 2015 r. [© Comugnero Silvana - Fotolia.com] Lewiatan a ustawa budżetowa na 2015 r.]()

Lewiatan a ustawa budżetowa na 2015 r.

... Podatek akcyzowy – o 0,9% Podatek od gier – bez zmian CIT – o 5,5% PIT – o 3,2% Wśród dochodów niepodatkowych, dywidendy i wypłaty z zysku mają wzrosnąć 6,245 mld zł (wzrost o 51,3% w stosunku do prognozowanego wykonania w 2014). Nie licząc wpłaty od ... zł deficyt: 46,1 mld zł ujemny wynik budżetu środków europejskich: 3,4 mld zł Konfederacja Lewiatan ...

-

![Remont samochodu we własnym warsztacie samochodowym z korektą VAT [© minicel73 - Fotolia.com] Remont samochodu we własnym warsztacie samochodowym z korektą VAT]()

Remont samochodu we własnym warsztacie samochodowym z korektą VAT

... Polską do stosowania środków stanowiących odstępstwo od art. 26 ust. 1 lit. a) i art. 168 Dyrektywy 2006/112/WE w sprawie wspólnego systemu podatku od wartości dodanej (Dz. Urz. ... odliczyć. Wnioskodawca powinien odliczyć podatek od części wykorzystanych do własnych samochodów zgodnie z końcowym wykorzystaniem tych części, w zależności od tego w ...

-

![Dochód dziecka a prawo do ulgi prorodzinnej w rocznym PIT [© czarny_bez - Fotolia.com] Dochód dziecka a prawo do ulgi prorodzinnej w rocznym PIT]()

Dochód dziecka a prawo do ulgi prorodzinnej w rocznym PIT

... podatek oraz stawki podatku, określonych w ... środków podatnika, z tym że w przypadku podatnika osiągającego przychody określone w art. 12 ust. 6, tylko w części obliczonej, w sposób określony w art. 33 ust. 4, od przychodu podlegającego opodatkowaniu -odliczenie nie dotyczy składek, których podstawę wymiaru stanowi dochód (przychód) zwolniony od ...

-

![Dochody zagraniczne ważne przy uldze prorodzinnej [© MasterSergeant - Fotolia.com] Dochody zagraniczne ważne przy uldze prorodzinnej]()

Dochody zagraniczne ważne przy uldze prorodzinnej

... od podatku na podstawie umów o unikaniu podwójnego opodatkowania lub innych umów międzynarodowych – podatek określa się w następujący sposób: 1. do dochodów podlegających opodatkowaniu podatkiem dochodowym dodaje się dochody zwolnione od tego podatku i od sumy tych dochodów oblicza się podatek ...

-

![Cesja (przejęcie) umowy leasingu operacyjnego w podatku dochodowym [© thodonal - Fotolia.com] Cesja (przejęcie) umowy leasingu operacyjnego w podatku dochodowym]()

Cesja (przejęcie) umowy leasingu operacyjnego w podatku dochodowym

... jej przedmiotem są podlegające odpisom amortyzacyjnym nieruchomości, suma ustalonych opłat w umowie leasingu, pomniejszona o należny podatek od towarów i usług, odpowiada co najmniej wartości początkowej środków trwałych lub wartości niematerialnych i prawnych, a w przypadku zawarcia przez finansującego następnej umowy leasingu środka trwałego ...

-

![15% stawka CIT: pojęcie przychodu jest bardzo szerokie [© CIT_114816084_shake_pl - Fotolia.com] 15% stawka CIT: pojęcie przychodu jest bardzo szerokie]()

15% stawka CIT: pojęcie przychodu jest bardzo szerokie

... od podatku dochodowego, z wyłączeniem przychodów osiąganych z innego tytułu niż sprzedaż, np. uzyskane odszkodowania, odsetki od środków finansowych na rachunku bankowym, dotacje, dopłaty lub refundacje kosztów. Ponadto, ustawa o podatku dochodowym od ... a inne w ustawie o VAT”. Podatek VAT oraz podatek dochodowy od osób prawnych to dwa różne podatki ...

-

![Działalność nierejestrowana - na czym polega i z czym się wiąże? [© StockRocket - Fotolia.com] Działalność nierejestrowana - na czym polega i z czym się wiąże?]()

Działalność nierejestrowana - na czym polega i z czym się wiąże?

... podatek dochodowy. Przychody uzyskane z prowadzenia działalności nierejestrowanej są wykazywane dopiero w zeznaniu rocznym podatnika, które składane jest na formularzu PIT-36, w części “Inne źródła”, ponieważ przychody te są opodatkowane na zasadach ogólnych na podstawie skali podatkowej (18%, a od ... środków trwałych podlegających amortyzacji, c) ...

Tematy: ulgi dla firm, działalność nierejestrowa, ułatwienia dla przedsiębiorców, Ministerstwo Rozwoju, Konstytucja dla Biznesu, prowadzenie działalności gospodarczej, działalność gospodarcza, ustawa o swobodzie działalności gospodarczej, rok 2018, składki ZUS, podatek dochodowy od osób fizycznych, rozliczenie VAT -

![Wynajem i sprzedaż wybudowanych mieszkań to działalność gospodarcza [© Dagmar Breu - Fotolia.com] Wynajem i sprzedaż wybudowanych mieszkań to działalność gospodarcza]()

Wynajem i sprzedaż wybudowanych mieszkań to działalność gospodarcza

... się przychód pomniejszony o należny podatek od towarów i usług. Zgodnie z art. 14 ust. 2 pkt 1 ww. ustawy, przychodem z działalności gospodarczej są również przychody z odpłatnego zbycia składników majątku będących: a. środkami trwałymi albo wartościami niematerialnymi i prawnymi, podlegającymi ujęciu w ewidencji środków trwałych oraz wartości ...

-

![Przebudowa i sprzedaż nieruchomości wspólników spółki cywilnej [© Jürgen Fälchle - Fotolia.com] Przebudowa i sprzedaż nieruchomości wspólników spółki cywilnej]()

Przebudowa i sprzedaż nieruchomości wspólników spółki cywilnej

... podatek od towarów i usług. Z kolei, przepis art. 14 ust. 2 pkt 1 ustawy o podatku dochodowym od osób fizycznych stanowi, że przychodem z działalności gospodarczej są również przychody z odpłatnego zbycia składników majątku będących: a. środkami trwałymi albo wartościami niematerialnymi i prawnymi, podlegającymi ujęciu w ewidencji środków trwałych ...

Tematy: sprzedaż nieruchomości, podatek od sprzedaży nieruchomości, sprzedaż gruntu, źródła przychodów podatkowych, przychody podatkowe, podatek od firmy, koszty podatkowe, środki trwałe, amortyzacja środków trwałych, stawki amortyzacji, preferencyjna metoda amortyzacji, amortyzacja nieruchomości, inwestycje w obcych środkach trwałych -

![Korekta stawki VAT do sprzedaży udokumentowanej paragonem z kasy fiskalnej [© Gina Sanders - Fotolia.com] Korekta stawki VAT do sprzedaży udokumentowanej paragonem z kasy fiskalnej]()

Korekta stawki VAT do sprzedaży udokumentowanej paragonem z kasy fiskalnej

... w kwocie wynikającej z deklaracji podatkowej, chyba że organ podatkowy określi je w innej wysokości. Podatek od towarów i usług należy do grupy podatków powstających z mocy prawa, ... nadpłacenia podatku lub nienależnego zapłacenia podatku, na skutek skorzystania z dostępnych środków prawnych uniknął poniesienia ekonomicznego ciężaru opodatkowania (a ...

-

![Lokata czy fundusz? Lokata czy fundusz?]()

Lokata czy fundusz?

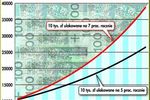

... – oszczędzanie długoterminowe jest zatem w funduszach bardziej efektywne. Przypominamy, że w każdym przypadku należy jeszcze od zysku odliczyć 20 proc. podatek. W przypadku funduszy różnica jest zasadnicza, gdyż podatek pobierany jest przy wycofywaniu środków z funduszu (co może nastąpić nawet za 20 lat), podczas gdy w przypadku lokaty bankowej ...

-

![Zaliczka na zakup środka trwałego a odliczenie VAT [© anna - Fotolia.com] Zaliczka na zakup środka trwałego a odliczenie VAT]()

Zaliczka na zakup środka trwałego a odliczenie VAT

... środków trwałych) nie wpływa na dalsze rozliczenie podatku VAT. Jeżeli natomiast wpłacona zaliczka pokrywała jedynie część ceny, podatnik odlicza podatek VAT co najmniej w dwóch etapach (w zależności od ...

-

![Konta oszczędnościowe coraz popularniejsze [© denphumi - Fotolia.com] Konta oszczędnościowe coraz popularniejsze]()

Konta oszczędnościowe coraz popularniejsze

... zaokrąglenia podatek od zysków wynosi… zero złotych. Takie rozwiązanie oprócz Eurobanku wprowadził Kredyt Bank, i BPH, a ostatnio Polbank, który zresztą oferuje najwyższe na rynku oprocentowanie, bo aż 6,5 proc. To co przyciąga klientów do kont oszczędnościowych, to oprócz oprocentowania dość swobodny dostęp do zgromadzonych środków ...

-

![Wydatki inwestycyjne a wartość początkowa środka trwałego [© whitelook - Fotolia.com] Wydatki inwestycyjne a wartość początkowa środka trwałego]()

Wydatki inwestycyjne a wartość początkowa środka trwałego

... , opłaty za użytkowanie gruntu i ubezpieczenia obiektu w czasie budowy, podatek od nieruchomości od działek nabytych wyłącznie w celach prowadzenia inwestycji oraz inne ... środków trwałych. Tym samym wszelkie koszty dające się zaliczyć do wartości wytworzonych środków trwałych (czyli wszelkie nakłady inwestycyjne ponoszone na ten cel, począwszy od ...

-

![Czynności zwolnione i opodatkowane a odliczenie VAT [© FikMik - Fotolia.com] Czynności zwolnione i opodatkowane a odliczenie VAT]()

Czynności zwolnione i opodatkowane a odliczenie VAT

... realizować inwestycję polegającą na wykonaniu docieplenia w Przychodni Rejonowej ze środków Wojewódzkiego Funduszu Ochrony Środowiska. Budynek ten będzie służył wykonywaniu ... podatku naliczonego przysługuje wyłącznie podatnikom podatku od towarów i usług, w sytuacji gdy towary i usługi, z których nabyciem podatek został naliczony, są wykorzystywane ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Paczki i bony dla pracowników a podatki i składki [© anna - Fotolia.com] Paczki i bony dla pracowników a podatki i składki](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Paczki-i-bony-dla-pracownikow-a-podatki-i-skladki-skVsXY.jpg)

![Obniżenie składki zdrowotnej do wysokości zaliczki [© endostock - Fotolia.com] Obniżenie składki zdrowotnej do wysokości zaliczki](https://s3.egospodarka.pl/grafika/ubezpieczenie-zdrowotne/Obnizenie-skladki-zdrowotnej-do-wysokosci-zaliczki-r420Ug.jpg)

![Wartość początkowa budynku mieszkalnego a modernizacja [© anna - Fotolia.com] Wartość początkowa budynku mieszkalnego a modernizacja](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Wartosc-poczatkowa-budynku-mieszkalnego-a-modernizacja-skVsXY.jpg)

![Stara ulga mieszkaniowa a nabycie domu Niemczech [© FikMik - Fotolia.com] Stara ulga mieszkaniowa a nabycie domu Niemczech](https://s3.egospodarka.pl/grafika/sprzedaz-nieruchomosci/Stara-ulga-mieszkaniowa-a-nabycie-domu-Niemczech-ZKDwv5.jpg)

![Leasing samochodu: wykup i sprzedaż [© anna - Fotolia.com] Leasing samochodu: wykup i sprzedaż](https://s3.egospodarka.pl/grafika/leasing/Leasing-samochodu-wykup-i-sprzedaz-skVsXY.jpg)

![Zwolnienie podmiotowe: utrata a VAT należny [© whitelook - Fotolia.com] Zwolnienie podmiotowe: utrata a VAT należny](https://s3.egospodarka.pl/grafika/zwolnienia-podatkowe/Zwolnienie-podmiotowe-utrata-a-VAT-nalezny-JbjmWj.jpg)

![Firmowy samochód osobowy o niskiej wartości [© anna - Fotolia.com] Firmowy samochód osobowy o niskiej wartości](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Firmowy-samochod-osobowy-o-niskiej-wartosci-skVsXY.jpg)

![Ryczałt ewidencjonowany: środki trwałe [© anna - Fotolia.com] Ryczałt ewidencjonowany: środki trwałe](https://s3.egospodarka.pl/grafika/ryczalt-od-przychodow-ewidencjonowanych/Ryczalt-ewidencjonowany-srodki-trwale-skVsXY.jpg)

![Zakup nieruchomości: amortyzacja tylko budynku [© anna - Fotolia.com] Zakup nieruchomości: amortyzacja tylko budynku](https://s3.egospodarka.pl/grafika/Amortyzacja/Zakup-nieruchomosci-amortyzacja-tylko-budynku-skVsXY.jpg)

![Stypendium unijne zwolnione z podatku [© anna - Fotolia.com] Stypendium unijne zwolnione z podatku](https://s3.egospodarka.pl/grafika/zwolnienie-przedmiotowe/Stypendium-unijne-zwolnione-z-podatku-skVsXY.jpg)

![Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D? [© anna - Fotolia.com] Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D?](https://s3.egospodarka.pl/grafika/deklaracje-VAT/Dla-kogo-deklaracja-VAT-7-VAT-7K-i-VAT-7D-skVsXY.jpg)

![Wsparcie finansowe z UE: koszty i przychody podatkowe [© FikMik - Fotolia.com] Wsparcie finansowe z UE: koszty i przychody podatkowe](https://s3.egospodarka.pl/grafika/dofinansowanie-ze-srodkow-Unii-Europejskiej/Wsparcie-finansowe-z-UE-koszty-i-przychody-podatkowe-ZKDwv5.jpg)

![1% podatku to nie darowizna [© whitelook - Fotolia.com] 1% podatku to nie darowizna](https://s3.egospodarka.pl/grafika/PIT-y/1-podatku-to-nie-darowizna-JbjmWj.jpg)

![Kiedy szkolenia zwolnione z podatku VAT [© Dron - Fotolia.com] Kiedy szkolenia zwolnione z podatku VAT](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Kiedy-szkolenia-zwolnione-z-podatku-VAT-97826-150x100crop.jpg)

![Darowizna firmy a korekta podatku VAT [© Ruff - Fotolia.com] Darowizna firmy a korekta podatku VAT](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Darowizna-firmy-a-korekta-podatku-VAT-114954-150x100crop.jpg)

![Podatki w firmie: płatności nie tylko przelewem [© bluebat - Fotolia.com] Podatki w firmie: płatności nie tylko przelewem](https://s3.egospodarka.pl/grafika2/podatki/Podatki-w-firmie-platnosci-nie-tylko-przelewem-115299-150x100crop.jpg)

![Spółka z o.o. przekształcona w jawną: płatnik i niepodzielony zysk [© Petr Kurgan - Fotolia.com] Spółka z o.o. przekształcona w jawną: płatnik i niepodzielony zysk](https://s3.egospodarka.pl/grafika2/przeksztalcenie-spolki/Spolka-z-o-o-przeksztalcona-w-jawna-platnik-i-niepodzielony-zysk-130622-150x100crop.jpg)

![Karawan i bankowóz jako pojazdy specjalne w podatku VAT [© Thaut Images - Fotolia.com] Karawan i bankowóz jako pojazdy specjalne w podatku VAT](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Karawan-i-bankowoz-jako-pojazdy-specjalne-w-podatku-VAT-138735-150x100crop.jpg)

![Lewiatan a ustawa budżetowa na 2015 r. [© Comugnero Silvana - Fotolia.com] Lewiatan a ustawa budżetowa na 2015 r.](https://s3.egospodarka.pl/grafika2/projekt-budzetu-panstwa/Lewiatan-a-ustawa-budzetowa-na-2015-r-143694-150x100crop.jpg)

![Remont samochodu we własnym warsztacie samochodowym z korektą VAT [© minicel73 - Fotolia.com] Remont samochodu we własnym warsztacie samochodowym z korektą VAT](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Remont-samochodu-we-wlasnym-warsztacie-samochodowym-z-korekta-VAT-147173-150x100crop.jpg)

![Dochód dziecka a prawo do ulgi prorodzinnej w rocznym PIT [© czarny_bez - Fotolia.com] Dochód dziecka a prawo do ulgi prorodzinnej w rocznym PIT](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Dochod-dziecka-a-prawo-do-ulgi-prorodzinnej-w-rocznym-PIT-166398-150x100crop.jpg)

![Dochody zagraniczne ważne przy uldze prorodzinnej [© MasterSergeant - Fotolia.com] Dochody zagraniczne ważne przy uldze prorodzinnej](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Dochody-zagraniczne-wazne-przy-uldze-prorodzinnej-179281-150x100crop.jpg)

![Cesja (przejęcie) umowy leasingu operacyjnego w podatku dochodowym [© thodonal - Fotolia.com] Cesja (przejęcie) umowy leasingu operacyjnego w podatku dochodowym](https://s3.egospodarka.pl/grafika2/leasing/Cesja-przejecie-umowy-leasingu-operacyjnego-w-podatku-dochodowym-190319-150x100crop.jpg)

![15% stawka CIT: pojęcie przychodu jest bardzo szerokie [© CIT_114816084_shake_pl - Fotolia.com] 15% stawka CIT: pojęcie przychodu jest bardzo szerokie](https://s3.egospodarka.pl/grafika2/maly-podatnik-w-PIT/15-stawka-CIT-pojecie-przychodu-jest-bardzo-szerokie-207124-150x100crop.jpg)

![Działalność nierejestrowana - na czym polega i z czym się wiąże? [© StockRocket - Fotolia.com] Działalność nierejestrowana - na czym polega i z czym się wiąże?](https://s3.egospodarka.pl/grafika2/ulgi-dla-firm/Dzialalnosc-nierejestrowana-na-czym-polega-i-z-czym-sie-wiaze-208993-150x100crop.jpg)

![Wynajem i sprzedaż wybudowanych mieszkań to działalność gospodarcza [© Dagmar Breu - Fotolia.com] Wynajem i sprzedaż wybudowanych mieszkań to działalność gospodarcza](https://s3.egospodarka.pl/grafika2/podatek-od-firmy/Wynajem-i-sprzedaz-wybudowanych-mieszkan-to-dzialalnosc-gospodarcza-212290-150x100crop.jpg)

![Przebudowa i sprzedaż nieruchomości wspólników spółki cywilnej [© Jürgen Fälchle - Fotolia.com] Przebudowa i sprzedaż nieruchomości wspólników spółki cywilnej](https://s3.egospodarka.pl/grafika2/sprzedaz-nieruchomosci/Przebudowa-i-sprzedaz-nieruchomosci-wspolnikow-spolki-cywilnej-226258-150x100crop.jpg)

![Korekta stawki VAT do sprzedaży udokumentowanej paragonem z kasy fiskalnej [© Gina Sanders - Fotolia.com] Korekta stawki VAT do sprzedaży udokumentowanej paragonem z kasy fiskalnej](https://s3.egospodarka.pl/grafika2/paragon-fiskalny/Korekta-stawki-VAT-do-sprzedazy-udokumentowanej-paragonem-z-kasy-fiskalnej-232928-150x100crop.jpg)

![Zaliczka na zakup środka trwałego a odliczenie VAT [© anna - Fotolia.com] Zaliczka na zakup środka trwałego a odliczenie VAT](https://s3.egospodarka.pl/grafika/zaliczka/Zaliczka-na-zakup-srodka-trwalego-a-odliczenie-VAT-skVsXY.jpg)

![Konta oszczędnościowe coraz popularniejsze [© denphumi - Fotolia.com] Konta oszczędnościowe coraz popularniejsze](https://s3.egospodarka.pl/grafika/konta-oszczednosciowe/Konta-oszczednosciowe-coraz-popularniejsze-iQjz5k.jpg)

![Wydatki inwestycyjne a wartość początkowa środka trwałego [© whitelook - Fotolia.com] Wydatki inwestycyjne a wartość początkowa środka trwałego](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Wydatki-inwestycyjne-a-wartosc-poczatkowa-srodka-trwalego-JbjmWj.jpg)

![Czynności zwolnione i opodatkowane a odliczenie VAT [© FikMik - Fotolia.com] Czynności zwolnione i opodatkowane a odliczenie VAT](https://s3.egospodarka.pl/grafika/proporcja-VAT/Czynnosci-zwolnione-i-opodatkowane-a-odliczenie-VAT-ZKDwv5.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025 [© wygenerowane przez AI] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-listopadzie-2025-269450-150x100crop.png)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku? [© katemangostar na Freepik] Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku?](https://s3.egospodarka.pl/grafika2/skladka-zdrowotna/Skladka-zdrowotna-co-sie-zmieni-po-1-stycznia-2025-roku-262018-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Farmy wiatrowe i fotowoltaika - co powinien wiedzieć właściciel gruntu przed podpisaniem umowy OZE? [© wygenerowane przez AI] Farmy wiatrowe i fotowoltaika - co powinien wiedzieć właściciel gruntu przed podpisaniem umowy OZE?](https://s3.egospodarka.pl/grafika2/OZE/Farmy-wiatrowe-i-fotowoltaika-co-powinien-wiedziec-wlasciciel-gruntu-przed-podpisaniem-umowy-OZE-270902-150x100crop.jpg)

![Wojna w Iranie i wzrost cen ropy mogą zjeść zyski firm transportowych [© wygenerowane przez AI] Wojna w Iranie i wzrost cen ropy mogą zjeść zyski firm transportowych](https://s3.egospodarka.pl/grafika2/Iran/Wojna-w-Iranie-i-wzrost-cen-ropy-moga-zjesc-zyski-firm-transportowych-270933-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-150x100crop.jpg)

![Faktura VAT w 2026: zasady wystawiania, KSeF, korekty, paragon z NIP, zaliczki i waluty obce. Kompletny przewodnik [© wygenerowane przez AI] Faktura VAT w 2026: zasady wystawiania, KSeF, korekty, paragon z NIP, zaliczki i waluty obce. Kompletny przewodnik](https://s3.egospodarka.pl/grafika2/faktura-VAT/Faktura-VAT-w-2026-zasady-wystawiania-KSeF-korekty-paragon-z-NIP-zaliczki-i-waluty-obce-Kompletny-przewodnik-270930-150x100crop.jpg)

![Błędy w dokumentacji przetargowej kosztują miliony. Jak skutecznie przygotować inwestycję publiczną? [© wygenerowane przez AI] Błędy w dokumentacji przetargowej kosztują miliony. Jak skutecznie przygotować inwestycję publiczną?](https://s3.egospodarka.pl/grafika2/procedury-zamowien-publicznych/Bledy-w-dokumentacji-przetargowej-kosztuja-miliony-Jak-skutecznie-przygotowac-inwestycje-publiczna-270901-150x100crop.jpg)