-

![Wynajem samochodu: podróż służbowa a koszty firmy [© anna - Fotolia.com] Wynajem samochodu: podróż służbowa a koszty firmy]()

Wynajem samochodu: podróż służbowa a koszty firmy

... przebiegu pojazdu? W przypadku najmu samochodu osobowego nawet na jeden dzień, podatnik wykorzystuje w swojej działalności samochód niebędący jego własnością, a co za tym idzie, powinien prowadzić ewidencję przebiegu ... publikacji znajdziesz rozwiązania dotyczące rozliczania kosztów w firmie z punktu widzenia 3 dziedzin: podatków dochodowych, VAT ...

-

![Tajemnica handlowa a koszty podatkowe firmy [© anna - Fotolia.com] Tajemnica handlowa a koszty podatkowe firmy]()

Tajemnica handlowa a koszty podatkowe firmy

... związku z przychodem. Związek ten nie musi wynikać z jednego dokumentu, czyli np. faktury VAT, ale wynikać może z zespołu dokumentów, np. wymiana korespondencji, zaproszenie ... że wydatek udokumentowany tą fakturą w istocie dotyczył reklamy spółki, a nie tylko działalności marketingowej. Poza omawianymi wydatkami (reklama) ma to nawet większe znaczenie ...

-

![Samochód z kratką: amortyzacja jednorazowa? [© FikMik - Fotolia.com] Samochód z kratką: amortyzacja jednorazowa?]()

Samochód z kratką: amortyzacja jednorazowa?

... zaświadczenie wydaje się w oparciu art. 86 ust. 4 pkt 1 ustawy o podatku VAT, a nie na podstawie art. 5a ustawy o podatku dochodowym. Powstała wątpliwość, czy ... 7 ustawy o podatku dochodowym od osób fizycznych, podatnicy, w roku podatkowym, w którym rozpoczęli prowadzenie działalności gospodarczej, z zastrzeżeniem ust. 11, oraz mali podatnicy, mogą ...

-

![Ryczałt od najmu: refaktura a przychód [© FikMik - Fotolia.com] Ryczałt od najmu: refaktura a przychód]()

Ryczałt od najmu: refaktura a przychód

... . Od przychodów z tego tytułu opłaca podatek zryczałtowany. Na czynsz wystawia faktury VAT. Zgodnie z umową, wystawia ona także refaktury kosztowe za gaz, ... umów o podobnym charakterze, jeżeli umowy te nie są zawierane w ramach prowadzonej działalności gospodarczej, mogą opłacać ryczałt od przychodów ewidencjonowanych. Stosownie do zapisu art. ...

-

![Ulga odsetkowa tylko na cele mieszkaniowe [© FikMik - Fotolia.com] Ulga odsetkowa tylko na cele mieszkaniowe]()

Ulga odsetkowa tylko na cele mieszkaniowe

... na roboty budowlane wykończeniowe nabytej nieruchomości, co zostało udokumentowane fakturami VAT. Cała inwestycja zakończyła się w roku 2006 i w rozliczeniu składanym w roku 2007 ... budynku od gminy albo od osoby, która wybudowała ten budynek w wykonywaniu działalności gospodarczej, albo 4. nadbudową lub rozbudową budynku na cele mieszkalne lub ...

-

![Duże firmy gotowe na inwestycje Duże firmy gotowe na inwestycje]()

Duże firmy gotowe na inwestycje

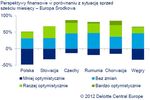

... proc. przebadanych firm uznaje swoje inwestycje w nowe technologie za strategiczne dla działalności. Jednak same twierdzą, że to nie jest wystarczające – tylko 36 proc. ... podatku VAT, więc firmy nie mogły uwzględniać ewentualnych skutków tych decyzji dla popytu na rynku polskim) oraz zmienność regulacji prawnych, które są podstawą ich działalności ( ...

-

![Aport nieruchomości: sprzedaż a koszty firmy [© FikMik - Fotolia.com] Aport nieruchomości: sprzedaż a koszty firmy]()

Aport nieruchomości: sprzedaż a koszty firmy

... rzecz dzieci. Grunty te nigdy nie były wykorzystywane w prowadzonej przez wnioskodawcę działalności gospodarczej. Wnioskodawca wskazał także, że nie posiada, ani nie posiadał wcześniej statusu rolnika ryczałtowego, nie jest czynnym podatnikiem VAT, a nieruchomości nie były odpłatnie ani nieodpłatnie udostępniane innym osobom. Na dzień ...

-

![Sprzedaż rolnej nieruchomości a podatek [© FikMik - Fotolia.com] Sprzedaż rolnej nieruchomości a podatek]()

Sprzedaż rolnej nieruchomości a podatek

... wieczystego użytkowania gruntów * jeżeli odpłatne zbycie nie następuje w wykonywaniu działalności gospodarczej i zostało dokonane przed upływem pięciu lat, licząc od ... ustawy wysokość nakładów, o których mowa powyżej, ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie ...

-

![Nowe oferty pracy X 2010 Nowe oferty pracy X 2010]()

Nowe oferty pracy X 2010

... sektora usług rynkowych (obsługa nieruchomości, wynajem i usługi związane z obsługą działalności gospodarczej). Dodatkowo, polscy przedsiębiorcy coraz gorzej oceniają warunki prowadzenia działalności w Polsce. Za najbardziej uciążliwe przepisy prawa uznają ustawę o podatku VAT, na drugim miejscu wskazują Kodeks Pracy. Pracodawcy twierdzą, że rynek ...

-

![Zamiana i sprzedaż działek a dochód w PIT [© FikMik - Fotolia.com] Zamiana i sprzedaż działek a dochód w PIT]()

Zamiana i sprzedaż działek a dochód w PIT

... oraz udziału w nieruchomości, jeżeli odpłatne zbycie nie następuje w wykonaniu działalności gospodarczej i zostało dokonane przed upływem pięciu lat, licząc od końca roku ... ustawy wysokość nakładów, o których mowa powyżej, ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających ...

-

![Restrukturyzacja przedsiębiorstw: raje podatkowe Restrukturyzacja przedsiębiorstw: raje podatkowe]()

Restrukturyzacja przedsiębiorstw: raje podatkowe

... opodatkowują dochodów osób zagranicznych, bywa także że w ogóle nie stosują podatku VAT. Jednakże sam aspekt podatkowy nie jest wystarczający do uznania określonego ... być atrakcyjne dla podmiotów zagranicznych z perspektywy redukcji kosztów bieżącej działalności, która może być przeniesiona na ich terytoria. Koszty związane z pracownikami, ...

-

![Polska: wydarzenia tygodnia 12/2011 [© RVNW - Fotolia.com] Polska: wydarzenia tygodnia 12/2011]()

Polska: wydarzenia tygodnia 12/2011

... podatnicy VAT czynni. Otóż czynnością czynnością zwolnioną z obowiązku ewidencjonowania (co wynika z poz. 34 załącznika do rozporządzenia Ministra Finansów z dnia 26 lipca 2010 r. w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących) jest świadczenie usług na rzecz osób fizycznych nieprowadzących działalności ...

-

![Kasy fiskalne dla lekarzy i prawników [© whitelook - Fotolia.com] Kasy fiskalne dla lekarzy i prawników]()

Kasy fiskalne dla lekarzy i prawników

... podatnicy VAT czynni. Otóż czynnością czynnością zwolnioną z obowiązku ewidencjonowania (co wynika z poz. 34 załącznika do rozporządzenia Ministra Finansów z dnia 26 lipca 2010 r. w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących) jest świadczenie usług na rzecz osób fizycznych nieprowadzących działalności ...

-

![Roczne sprawozdanie finansowe [© kartos - Fotolia.com] Roczne sprawozdanie finansowe]()

Roczne sprawozdanie finansowe

... akcjonariuszom lub członkom rocznego sprawozdania finansowego i sprawozdania z działalności jednostki (art. 68 uor). Uczestnicy zgromadzenia zatwierdzającego muszą mieć ... korespondencyjny (jeżeli występuje), nazwę i adres firmy, na który należy wystawić fakturę VAT, NIP, numery REGON, PKD, telefon kontaktowy. Informacje dotyczące Dziennika Urzędowego ...

-

![Opłaty za media a przychody z najmu [© FikMik - Fotolia.com] Opłaty za media a przychody z najmu]()

Opłaty za media a przychody z najmu

... płatność za czynsz, na które wystawia ona osobne faktury VAT. Powstała wątpliwość czy opłaty ponoszone przez najemcę za media w takiej ... . 1 pkt 6 ustawy o podatku dochodowym od osób fizycznych, a więc najmu niestanowiącego pozarolniczej działalności gospodarczej, należy dokonywać w oparciu o postanowienia ww. art. 11 ustawy. Zgodnie z art. 659 § 1 ...

-

![Sprzedaż nieruchomości: zwolnienia podatkowe [© FikMik - Fotolia.com] Sprzedaż nieruchomości: zwolnienia podatkowe]()

Sprzedaż nieruchomości: zwolnienia podatkowe

... nie był w powyższej nieruchomości zameldowany. Sprzedaż nie nastąpiła w ramach działalności gospodarczej. Wnioskodawca zadał pytanie jak powinien ustalić podatek od tej ... ustawy wysokość nakładów, o których mowa w ust. 6c, ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających ...

-

![Program Rozwoju Obszarów Wiejskich PROW 312 [© Minerva Studio - Fotolia.com] Program Rozwoju Obszarów Wiejskich PROW 312]()

Program Rozwoju Obszarów Wiejskich PROW 312

... obejmują niektórych rodzajów wydatków, a wśród nich: podatku od towarów i usług (VAT) nabycia nieruchomości, rzeczy używanych budowy budynków mieszkalnych zakupu samochodów ... Centrum Analiz i Ekspertyz Ekonomicznych. Działanie 312 obejmuje wiele rodzajów działalności gospodarczej, szczegółową listę można znaleźć w broszurze informacyjnej, która ...

-

![Przepisy prawne: najważniejsze zmiany IX 2011 [© zimmytws-Fotolia.com] Przepisy prawne: najważniejsze zmiany IX 2011]()

Przepisy prawne: najważniejsze zmiany IX 2011

... działalności gospodarczej lub nie są zarejestrowanymi podatnikami podatku od towarów i usług. DZIAŁALNOŚĆ LOBBINGOWA Dnia 1 września 2011 r. weszła w życie nowelizacja ustawy o działalności ... z wydzieloną działką wynosi … zł (słownie ... ). Do ceny należy doliczyć podatek VAT w wysokości ... %” stanowi nieuczciwą praktyką rynkową; uznano za praktykę ...

-

![Amortyzacja jednorazowa: de minimis od 2012 r. [© anna - Fotolia.com] Amortyzacja jednorazowa: de minimis od 2012 r.]()

Amortyzacja jednorazowa: de minimis od 2012 r.

... 12.2007). Jednorazowo odpisów amortyzacyjnych mogą dokonywać podatnicy, którzy w roku podatkowym rozpoczęli prowadzenie działalności gospodarczej, oraz mali podatnicy. Limit w 2012 r. Odpisów amortyzacyjnych ... organowi podatkowemu: dokument zakupu środka trwałego (kserokopia faktury VAT, rachunku) wraz z dowodem zapłaty, ewidencję środków trwałych, ...

-

![Podatek CIT: Powstanie przychodu podatkowego [© whitelook - Fotolia.com] Podatek CIT: Powstanie przychodu podatkowego]()

Podatek CIT: Powstanie przychodu podatkowego

... ciągu 7 dni po zakończeniu okresu rozliczeniowego spółka wystawiała dla partnerów faktury VAT, dokumentujące wykonaną na ich rzecz usługę. Opłata za usługę była ... spółkę usługi nie są usługami o charakterze ciągłym, gdyż z łatwością w przypadku działalności spółki można wskazać kolejne etapy wykonywania usługi i czynności późniejszych. Jednocześnie, ...

-

![Forma opodatkowania 2012: zasady ogólne Forma opodatkowania 2012: zasady ogólne]()

Forma opodatkowania 2012: zasady ogólne

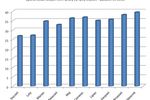

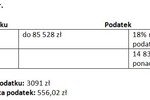

... jest tzw. małym podatnikiem (jego przychody ze sprzedaży wraz z podatkiem VAT nie przekraczają w jednym roku równowartości 1 mln 200 tys. euro lub ... , a w przypadku jednoosobowych działalności jednocześnie znacznie obciążało budżet domowy. Od 2012 r. podwójne zaliczki na podatek nie są już stosowane. Dochody z działalności gospodarczej łączy się z w ...

-

![Rozwiązanie umowy najmu: nakłady w koszty firmy? [© whitelook - Fotolia.com] Rozwiązanie umowy najmu: nakłady w koszty firmy?]()

Rozwiązanie umowy najmu: nakłady w koszty firmy?

... muszą następujące przesłanki: musi nastąpić utrata przydatności gospodarczej z przyczyn innych niż zmiana rodzaju działalności; musi zaistnieć strata związana z likwidacją, musi nastąpić likwidacja nie w pełni umorzonego środka trwałego ( ... rozwiązania dotyczące rozliczania kosztów w firmie z punktu widzenia 3 dziedzin: podatków dochodowych, VAT ...

-

![Małe firmy mniej optymistyczne Małe firmy mniej optymistyczne]()

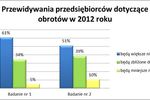

Małe firmy mniej optymistyczne

... przydatnych w prowadzeniu działalności gospodarczej, uciążliwe kontrole skarbowe oraz uciążliwa procedura rejestracyjna działalności gospodarczej. W nieco ... kwotę podatku, jaki mają zapłacić. Dotyczy to zarówno podatku dochodowego, jak i VAT. Okresem, w którym kiedy drobni przedsiębiorcy najwięcej myślą o inwestowaniu. jest ostatni kwartał. W ...

-

![Zeznanie roczne PIT 2011: o czym pamiętać? [© whitelook - Fotolia.com] Zeznanie roczne PIT 2011: o czym pamiętać?]()

Zeznanie roczne PIT 2011: o czym pamiętać?

... które są objęte rejestrem PESEL, nie prowadzą działalności gospodarczej, nie są zarejestrowane jako podatnicy VAT, nie są płatnikami podatków lub składek ZUS. ... ale zamknęli je w poprzednim lub bieżącym roku. Dokumenty podatkowe dotyczące działalności gospodarczej trzeba - zgodnie z wytycznymi resortu finansów - opatrywać identyfikatorem podatkowym, ...

-

![Podatek dochodowy: amortyzacja jednorazowa motocykla [© arc Xavier - Fotolia.com] Podatek dochodowy: amortyzacja jednorazowa motocykla]()

Podatek dochodowy: amortyzacja jednorazowa motocykla

... jest podatnik, u którego w 2011 r. wartość przychodu ze sprzedaży, wraz z kwotą należnego VAT, nie przekroczyła 5.324.000 zł. Z treści wniosku wynika, iż Wnioskodawca, prowadzący indywidualnie działalność gospodarczą dla celów (na potrzeby) prowadzonej działalności zakupił motocykl. Wnioskodawca wskazał również, że posiada status „małego podatnika ...

-

![Kasy fiskalne 2013 - planowane zmiany [© uwimages - Fotolia.com] Kasy fiskalne 2013 - planowane zmiany]()

Kasy fiskalne 2013 - planowane zmiany

... działalności gospodarczej lub rolników ryczałtowych. Jednocześnie w związku z delegacją Minister Finansów, może zwolnić z tego obowiązku, na czas określony, niektóre grupy podatników oraz niektóre czynności, w drodze rozporządzenia mając na uwadze interes publiczny, w szczególności sytuację budżetu państwa (art. 111 ust. 8 ustawy o VAT ...

-

![Tanie konto firmowe nie zawsze zarabia [© buchachon - Fotolia.com] Tanie konto firmowe nie zawsze zarabia]()

Tanie konto firmowe nie zawsze zarabia

... mikroprzedsiębiorców. Firmowe konto dla najmniejszych firm, obejmujących głównie jednoosobowe działalności gospodarcze, jest już standardem praktycznie w każdym banku, co potwierdzają ... firmy wykonuje ponadto dwa przelewy do urzędu skarbowego (podatek dochodowy i VAT), 10 przelewów do innego banku i 4 przelewy stałe. Do tego dwukrotnie w miesiącu ...

-

![Łączne sprawozdanie finansowe spółek [© apops - Fotolia.com] Łączne sprawozdanie finansowe spółek]()

Łączne sprawozdanie finansowe spółek

... , gdzie zarejestrowała się w tamtejszym urzędzie do celów podatkowych. Podatek dochodowy i VAT będzie płacony w Niemczech z tytułu działalności prowadzonej na terenie Niemiec, natomiast do polskiego urzędu będzie płacony podatek z tytułu działalności prowadzonej w Polsce. Na koniec roku obrachunkowego bilans zrobiony w Niemczech będzie łączony ...

-

![Wywłaszczenie nieruchomości: przepisy do zmiany [© Roy Pedersen - Fotolia.com] Wywłaszczenie nieruchomości: przepisy do zmiany]()

Wywłaszczenie nieruchomości: przepisy do zmiany

... której np. siedziba jest wywłaszczona musi zapłacić podatek dochodowy, a niekiedy także i VAT od otrzymanego odszkodowania, co jeszcze bardziej pomniejsza jego wartość ... w ustawie o gospodarce nieruchomościami odszkodowanie nie uwzględnia szkód wynikających z zakłócenia działalności gospodarczej. To oznacza, że prawo polskie nie zapewnia możliwości ...

-

![Zadatek za sprzedaż nieruchomości a cele mieszkaniowe [© Nunnicha Supagrit - Fotolia.com] Zadatek za sprzedaż nieruchomości a cele mieszkaniowe]()

Zadatek za sprzedaż nieruchomości a cele mieszkaniowe

... roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie i nie następuje w wykonaniu działalności gospodarczej. (…) Mając na uwadze fakt, iż 1/3 część z połowy działki Wnioskodawczyni ... art. 22 ust. 6e tej ustawy, ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie ...

-

![Podatek dochodowy: sprzedaż gospodarstwa rolnego [© manfredxy - Fotolia.com] Podatek dochodowy: sprzedaż gospodarstwa rolnego]()

Podatek dochodowy: sprzedaż gospodarstwa rolnego

... art. 22 ust. 6e tej ustawy, ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie opłat ... i zakrzewione na użytkach rolnych, z wyjątkiem gruntów zajętych na prowadzenie działalności gospodarczej innej niż działalność rolnicza, o łącznej powierzchni przekraczającej 1 ha lub ...

-

![Polskie firmy: nacisk na wzrost przychodów Polskie firmy: nacisk na wzrost przychodów]()

Polskie firmy: nacisk na wzrost przychodów

... wzrost kosztów działalności (11 proc.), presję cenową (10 proc., po raz pierwszy we wskazaniach), oraz problemy z płynnością (9 proc.). Największą przeszkodę w działalności biznesowej menedżerowie zarządzający finansami upatrują zaś w podatkach (86 proc.). Aż 67 proc. najpoważniejszą barierę administracyjną widzi w podatku VAT i życzyłoby sobie ...

-

![Sprzedaż i zakup gruntu a podatek dochodowy [© zmijak - Fotolia.com] Sprzedaż i zakup gruntu a podatek dochodowy]()

Sprzedaż i zakup gruntu a podatek dochodowy

... od końca miesiąca, w którym nastąpiło nabycie lub wybudowanie i nie następuje w wykonaniu działalności gospodarczej. Przepis art. 10 ust. 1 pkt 8 ww. ustawy, formułuje generalną ... i darowizn. Wysokość tych nakładów, ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie ...

-

![Praca kontraktowa w branży IT [© LVDESIGN - Fotolia.com] Praca kontraktowa w branży IT]()

Praca kontraktowa w branży IT

... zaliczyć „wrzucanie” w koszty określonych wydatków związanych z pracą, możliwość odliczenia podatku VAT przy dokonywanych zakupach, czy też wybranie opłacalnych dla nas ... jeszcze osobowości prawnej na danym terenie, a zależy im na prężnym rozpoczęciu działalności. Pracodawcami, którzy korzystają z kontraktowej formy współpracy są również firmy, które ...

-

![Zasady amortyzacji praw majątkowych [© apops - Fotolia.com] Zasady amortyzacji praw majątkowych]()

Zasady amortyzacji praw majątkowych

... ceny ich nabycia, powiększonej o wszelkie koszty związane z zakupem, obniżonej natomiast o wartość podatku VAT. Amortyzacja rozpoczyna się od pierwszego miesiąca po miesiącu, w którym wartość niematerialną i prawną wprowadzono do działalności, a kończy się w miesiącu, w którym ma miejsce zrównanie się odpisów amortyzacyjnych z wartością początkową ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Wynajem samochodu: podróż służbowa a koszty firmy [© anna - Fotolia.com] Wynajem samochodu: podróż służbowa a koszty firmy](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Wynajem-samochodu-podroz-sluzbowa-a-koszty-firmy-skVsXY.jpg)

![Tajemnica handlowa a koszty podatkowe firmy [© anna - Fotolia.com] Tajemnica handlowa a koszty podatkowe firmy](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Tajemnica-handlowa-a-koszty-podatkowe-firmy-skVsXY.jpg)

![Samochód z kratką: amortyzacja jednorazowa? [© FikMik - Fotolia.com] Samochód z kratką: amortyzacja jednorazowa?](https://s3.egospodarka.pl/grafika/srodki-trwale/Samochod-z-kratka-amortyzacja-jednorazowa-ZKDwv5.jpg)

![Ryczałt od najmu: refaktura a przychód [© FikMik - Fotolia.com] Ryczałt od najmu: refaktura a przychód](https://s3.egospodarka.pl/grafika/najem-lokalu/Ryczalt-od-najmu-refaktura-a-przychod-ZKDwv5.jpg)

![Ulga odsetkowa tylko na cele mieszkaniowe [© FikMik - Fotolia.com] Ulga odsetkowa tylko na cele mieszkaniowe](https://s3.egospodarka.pl/grafika/ulgi/Ulga-odsetkowa-tylko-na-cele-mieszkaniowe-ZKDwv5.jpg)

![Aport nieruchomości: sprzedaż a koszty firmy [© FikMik - Fotolia.com] Aport nieruchomości: sprzedaż a koszty firmy](https://s3.egospodarka.pl/grafika/srodki-trwale/Aport-nieruchomosci-sprzedaz-a-koszty-firmy-ZKDwv5.jpg)

![Sprzedaż rolnej nieruchomości a podatek [© FikMik - Fotolia.com] Sprzedaż rolnej nieruchomości a podatek](https://s3.egospodarka.pl/grafika/sprzedaz-gruntu/Sprzedaz-rolnej-nieruchomosci-a-podatek-ZKDwv5.jpg)

![Zamiana i sprzedaż działek a dochód w PIT [© FikMik - Fotolia.com] Zamiana i sprzedaż działek a dochód w PIT](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Zamiana-i-sprzedaz-dzialek-a-dochod-w-PIT-ZKDwv5.jpg)

![Polska: wydarzenia tygodnia 12/2011 [© RVNW - Fotolia.com] Polska: wydarzenia tygodnia 12/2011](https://s3.egospodarka.pl/grafika/gospodarka/Polska-wydarzenia-tygodnia-12-2011-vgmzEK.jpg)

![Kasy fiskalne dla lekarzy i prawników [© whitelook - Fotolia.com] Kasy fiskalne dla lekarzy i prawników](https://s3.egospodarka.pl/grafika/kasy-fiskalne/Kasy-fiskalne-dla-lekarzy-i-prawnikow-JbjmWj.jpg)

![Roczne sprawozdanie finansowe [© kartos - Fotolia.com] Roczne sprawozdanie finansowe](https://s3.egospodarka.pl/grafika/sprawozdanie-finansowe/Roczne-sprawozdanie-finansowe-9ABtnB.jpg)

![Opłaty za media a przychody z najmu [© FikMik - Fotolia.com] Opłaty za media a przychody z najmu](https://s3.egospodarka.pl/grafika/najem-lokalu/Oplaty-za-media-a-przychody-z-najmu-ZKDwv5.jpg)

![Sprzedaż nieruchomości: zwolnienia podatkowe [© FikMik - Fotolia.com] Sprzedaż nieruchomości: zwolnienia podatkowe](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Sprzedaz-nieruchomosci-zwolnienia-podatkowe-ZKDwv5.jpg)

![Program Rozwoju Obszarów Wiejskich PROW 312 [© Minerva Studio - Fotolia.com] Program Rozwoju Obszarów Wiejskich PROW 312](https://s3.egospodarka.pl/grafika/Program-Rozwoju-Obszarow-Wiejskich/Program-Rozwoju-Obszarow-Wiejskich-PROW-312-iG7AEZ.jpg)

![Przepisy prawne: najważniejsze zmiany IX 2011 [© zimmytws-Fotolia.com] Przepisy prawne: najważniejsze zmiany IX 2011](https://s3.egospodarka.pl/grafika/dzialalnosc-lobbingowa/Przepisy-prawne-najwazniejsze-zmiany-IX-2011-SCMgVG.jpg)

![Amortyzacja jednorazowa: de minimis od 2012 r. [© anna - Fotolia.com] Amortyzacja jednorazowa: de minimis od 2012 r.](https://s3.egospodarka.pl/grafika/srodki-trwale/Amortyzacja-jednorazowa-de-minimis-od-2012-r-skVsXY.jpg)

![Podatek CIT: Powstanie przychodu podatkowego [© whitelook - Fotolia.com] Podatek CIT: Powstanie przychodu podatkowego](https://s3.egospodarka.pl/grafika/obowiazek-podatkowy/Podatek-CIT-Powstanie-przychodu-podatkowego-JbjmWj.jpg)

![Rozwiązanie umowy najmu: nakłady w koszty firmy? [© whitelook - Fotolia.com] Rozwiązanie umowy najmu: nakłady w koszty firmy?](https://s3.egospodarka.pl/grafika/amortyzacja/Rozwiazanie-umowy-najmu-naklady-w-koszty-firmy-JbjmWj.jpg)

![Zeznanie roczne PIT 2011: o czym pamiętać? [© whitelook - Fotolia.com] Zeznanie roczne PIT 2011: o czym pamiętać?](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Zeznanie-roczne-PIT-2011-o-czym-pamietac-92386-150x100crop.jpg)

![Podatek dochodowy: amortyzacja jednorazowa motocykla [© arc Xavier - Fotolia.com] Podatek dochodowy: amortyzacja jednorazowa motocykla](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Podatek-dochodowy-amortyzacja-jednorazowa-motocykla-99935-150x100crop.jpg)

![Kasy fiskalne 2013 - planowane zmiany [© uwimages - Fotolia.com] Kasy fiskalne 2013 - planowane zmiany](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Kasy-fiskalne-2013-planowane-zmiany-102849-150x100crop.jpg)

![Tanie konto firmowe nie zawsze zarabia [© buchachon - Fotolia.com] Tanie konto firmowe nie zawsze zarabia](https://s3.egospodarka.pl/grafika2/oferta-bankow/Tanie-konto-firmowe-nie-zawsze-zarabia-106821-150x100crop.jpg)

![Łączne sprawozdanie finansowe spółek [© apops - Fotolia.com] Łączne sprawozdanie finansowe spółek](https://s3.egospodarka.pl/grafika2/sprawozdanie-finansowe/Laczne-sprawozdanie-finansowe-spolek-107965-150x100crop.jpg)

![Wywłaszczenie nieruchomości: przepisy do zmiany [© Roy Pedersen - Fotolia.com] Wywłaszczenie nieruchomości: przepisy do zmiany](https://s3.egospodarka.pl/grafika2/wywlaszczenie-nieruchomosci/Wywlaszczenie-nieruchomosci-przepisy-do-zmiany-108643-150x100crop.jpg)

![Zadatek za sprzedaż nieruchomości a cele mieszkaniowe [© Nunnicha Supagrit - Fotolia.com] Zadatek za sprzedaż nieruchomości a cele mieszkaniowe](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Zadatek-za-sprzedaz-nieruchomosci-a-cele-mieszkaniowe-109246-150x100crop.jpg)

![Podatek dochodowy: sprzedaż gospodarstwa rolnego [© manfredxy - Fotolia.com] Podatek dochodowy: sprzedaż gospodarstwa rolnego](https://s3.egospodarka.pl/grafika2/sprzedaz-gruntu/Podatek-dochodowy-sprzedaz-gospodarstwa-rolnego-109277-150x100crop.jpg)

![Sprzedaż i zakup gruntu a podatek dochodowy [© zmijak - Fotolia.com] Sprzedaż i zakup gruntu a podatek dochodowy](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Sprzedaz-i-zakup-gruntu-a-podatek-dochodowy-109987-150x100crop.jpg)

![Praca kontraktowa w branży IT [© LVDESIGN - Fotolia.com] Praca kontraktowa w branży IT](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-kontraktowa-w-branzy-IT-111272-150x100crop.jpg)

![Zasady amortyzacji praw majątkowych [© apops - Fotolia.com] Zasady amortyzacji praw majątkowych](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Zasady-amortyzacji-praw-majatkowych-111673-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Bezpłatny bagaż dziecka w Ryanair - sprawdzamy szczegóły [© pexels] Bezpłatny bagaż dziecka w Ryanair - sprawdzamy szczegóły](https://s3.egospodarka.pl/grafika2/Ryanair/Bezplatny-bagaz-dziecka-w-Ryanair-sprawdzamy-szczegoly-270198-150x100crop.jpg)

![Lokaty i konta oszczędnościowe w grudniu: rekord popularności mimo spadającego oprocentowania [© pexels] Lokaty i konta oszczędnościowe w grudniu: rekord popularności mimo spadającego oprocentowania](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Lokaty-i-konta-oszczednosciowe-w-grudniu-rekord-popularnosci-mimo-spadajacego-oprocentowania-270197-150x100crop.jpg)

![Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku [© wygenerowane przez AI] Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku](https://s3.egospodarka.pl/grafika2/zmiany-w-podatkach/Co-czeka-firmy-od-1-stycznia-Kalendarium-najwazniejszych-dat-dla-mikro-i-malych-firm-na-poczatek-2026-roku-270199-150x100crop.png)

![Płaca minimalna 4.806 zł od 2026 r. Jak wzrost wynagrodzeń uderzy w koszty firm [© wygenerowane przez AI] Płaca minimalna 4.806 zł od 2026 r. Jak wzrost wynagrodzeń uderzy w koszty firm](https://s3.egospodarka.pl/grafika2/placa-minimalna/Placa-minimalna-4-806-zl-od-2026-r-Jak-wzrost-wynagrodzen-uderzy-w-koszty-firm-270186-150x100crop.jpg)

![COVID-19 i AI zmieniły branżę IT na zawsze [© wygenerowane przez AI] COVID-19 i AI zmieniły branżę IT na zawsze](https://s3.egospodarka.pl/grafika2/branza-IT/COVID-19-i-AI-zmienily-branze-IT-na-zawsze-270037-150x100crop.jpg)

![Mercedes-Benz E 300 de 4MATIC Kombi: Hybryda plug-in, 313 KM i 90 km na prądzie. Czy to kombi bez wad? [© Wojciech Krzemiński] Mercedes-Benz E 300 de 4MATIC Kombi: Hybryda plug-in, 313 KM i 90 km na prądzie. Czy to kombi bez wad?](https://s3.egospodarka.pl/grafika2/Mercedes-Benz-E-300-de-4MATIC-Kombi/Mercedes-Benz-E-300-de-4MATIC-Kombi-Hybryda-plug-in-313-KM-i-90-km-na-pradzie-Czy-to-kombi-bez-wad-269933-150x100crop.jpg)