-

![Przekroczony limit to utrata prawa do 9% stawki CIT [© shake_pl - Fotolia.com] Przekroczony limit to utrata prawa do 9% stawki CIT]()

Przekroczony limit to utrata prawa do 9% stawki CIT

... zastąpiona stawką 9%, z czego spółka zdecydowała się skorzystać i od stycznia 2019 r. rozliczała podatek wg obniżonej stawki podatku. W sierpniu 2019 r. wysokość obrotów ... to podatnika, u którego wartość przychodu ze sprzedaży (wraz z kwotą należnego podatku od towarów i usług) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty ...

-

![Kiedy fiskus szacuje sprzedaż na potrzeby podatku VAT? [© bankrx - Fotolia.com] Kiedy fiskus szacuje sprzedaż na potrzeby podatku VAT?]()

Kiedy fiskus szacuje sprzedaż na potrzeby podatku VAT?

... interesie leży, aby w sytuacji, gdy w związku z naruszeniem obowiązków ewidencyjnych w podatku od towarów i usług to on, a nie organ podatkowy był uprawniony do oszacowania sprzedaży ... tego tytułu kwotę VAT. W razie braku możliwości określenia przedmiotu opodatkowania należny podatek ustala się, stosując stawkę VAT 22% (chodzi o stawkę podstawową ...

-

![Jak wycofać z firmy środki trwałe? [© morganka - Fotolia.com] Jak wycofać z firmy środki trwałe?]()

Jak wycofać z firmy środki trwałe?

... gospodarczej będzie musiał zapłacić podatek od towarów i usług. Nie ma obecnie znaczenia, czy podatnik miał prawo odliczyć od zakupu VAT w całości, czy też tylko w części. Przykład: Podatnik w prowadzonej przez siebie działalności gospodarczej wykorzystywał samochód osobowy wprowadzony do firmy z majątku prywatnego. Od nabycia tego pojazdu nie ...

Tematy: samochód osobowy w podatkach, samochód w firmie, przekazania na potrzeby osobiste, samochód dla firmy, samochody używane, ewidencja środków trwałych, amortyzacja, amortyzacja samochodu, ubezpieczenie samochodu, koszty podatkowe, koszty uzyskania przychodu, koszty uzyskania przychodów, opodatkowanie VAT, rozliczenie VAT -

![Fiskus musi dowieść, że podatnik wystawiał puste faktury [© apops - Fotolia.com] Fiskus musi dowieść, że podatnik wystawiał puste faktury]()

Fiskus musi dowieść, że podatnik wystawiał puste faktury

... skarbowego określił przedsiębiorcy na nowo zobowiązanie w podatku od towarów i usług, odbierając mu prawo do odliczenia VAT wykazanego na zakwestionowanych fakturach nabycia. Jednocześnie, powołując się na art. 108 ust. 1 ustawy o VAT, zobowiązał przedsiębiorcę do zapłaty podatku od towarów i usług z wystawionych przez niego fikcyjnych faktur jako ...

-

![Sprzedaż nieruchomości w PIT-39 za 2020 r. [© kwakier - Fotolia.com] Sprzedaż nieruchomości w PIT-39 za 2020 r.]()

Sprzedaż nieruchomości w PIT-39 za 2020 r.

... . wynagrodzenie notariusza, podatek od czynności cywilnoprawnych czy płacone odsetki od kredytu. Nakłady, ... od roku następującego po roku, w którym nastąpiło nabycie lub wytworzenie zbywanych nieruchomości i praw majątkowych, do roku poprzedzającego rok podatkowy, w którym nastąpiło ich zbycie, w stopniu odpowiadającym wskaźnikowi wzrostu cen towarów ...

Tematy: PIT-39, sprzedaż mieszkania, sprzedaż domu, cele mieszkaniowe, sprzedaż nieruchomości przed upływem 5 lat, podatek od sprzedaży mieszkania lub domu, podatek od sprzedaży nieruchomości, podatek od sprzedaży mieszkań i domów, zeznania roczne, zeznania podatkowe, zeznanie podatkowe, zeznanie roczne, PIT-y, ulgi podatkowe, ulga mieszkaniowa, PIT 2020, rozliczenie roczne 2020, podatki 2020, rozliczenie roczne -

![Zaniechana inwestycja nie pozbawia odliczenia VAT [© nanantachoke - Fotolia.com] Zaniechana inwestycja nie pozbawia odliczenia VAT]()

Zaniechana inwestycja nie pozbawia odliczenia VAT

... od towarów i usług powstaje w momencie, gdy podlegający odliczeniu podatek staje się wymagalny. Zatem o istnieniu prawa do odliczenia decyduje jedynie to, czy w danym dniu dana osoba posiada przymiot podatnika tego podatku oraz czy działa w takim charakterze. Zatem od ...

-

![Usługi gastronomiczne w podatku VAT: fiskus przeczy sam sobie [© pixabay.com] Usługi gastronomiczne w podatku VAT: fiskus przeczy sam sobie]()

Usługi gastronomiczne w podatku VAT: fiskus przeczy sam sobie

... niewłaściwe kryterium dla identyfikacji tych czynności. Dlatego zasadny jest pogląd o konieczności uwzględniania "kontekstu unijnego" przy dokonywaniu wykładni przepisów regulujących podatek od towarów i usług. Nie sposób również odmówić racji stanowisku, co do funkcji interpretacji indywidualnej przepisów prawa podatkowego…” (wyrok WSA w Poznaniu ...

-

![Podatki 2007: jakie zmiany dla firm [© anna - Fotolia.com] Podatki 2007: jakie zmiany dla firm]()

Podatki 2007: jakie zmiany dla firm

... prowadzoną działalnością. Podobne zmiany przewiduje także projekt nowelizacji ustawy o podatku od towarów i usług. Aby wykluczyć określone działania z zakresu działalności gospodarczej dla ... wpłacać w ciągu roku podatkowego zaliczki na podatek dochodowy oraz w terminach wpłacenia zaliczki miesięcznej na podatek muszą złożyć deklarację miesięczną. Po ...

-

![Zakup motocykla a odliczenie podatku VAT [© FikMik - Fotolia.com] Zakup motocykla a odliczenie podatku VAT]()

Zakup motocykla a odliczenie podatku VAT

... podatek VAT od paliwa przeznaczonego do napędu motocykla? W przedmiotowej sprawie urząd skarbowy zajął następujące stanowisko: „(…) Zgodnie z przepisem art. 86 ust. 1 ustawy z dnia 11 marca 2004r. o podatku od towarów ... Z uwagi na fakt, iż cytowana ustawa o podatku od towarów i usług nie definiuje pojęcia pojazdu samochodowego, należy odnieść się do ...

-

![Zakupy sfinansowane z dotacji a odliczenie VAT [© anna - Fotolia.com] Zakupy sfinansowane z dotacji a odliczenie VAT]()

Zakupy sfinansowane z dotacji a odliczenie VAT

... samym VAT od takich zakupów nie może być odliczony? Zgodnie z ogólną zasadą zawartą w art. 86 ustawy o podatku od towarów i usług, w zakresie w jakim ... wykonywania czynności opodatkowanych podatkiem VAT. Należy więc stwierdzić, że podatek naliczony od zakupu towarów i usług sfinansowanych z dotacji, mimo braku możliwości zaliczenia ich do kosztów ...

-

![Zakupy na raty a odliczenie podatku VAT [© anna - Fotolia.com] Zakupy na raty a odliczenie podatku VAT]()

Zakupy na raty a odliczenie podatku VAT

... którą płatność dokona w kilku ratach. Kiedy zatem będzie mógł odliczyć podatek VAT wynikający z faktur dokumentujących taki zakup? Art. 86 ust. 1 ustawy o podatku VAT ... Istnieje wyjątek Zgodnie z przepisami ustawy o podatku od towarów i usług, podatnik nabywający usługi i towary od małego podatnika rozliczającego się metodą kasową, otrzymuje na tę ...

-

![Roczna korekta VAT a przychody i koszty podatkowe [© anna - Fotolia.com] Roczna korekta VAT a przychody i koszty podatkowe]()

Roczna korekta VAT a przychody i koszty podatkowe

... o podatku dochodowym od osób prawnych oraz art. 23 ust. 2 pkt 43 lit. c) ustawy o podatku dochodowym od osób fizycznych, kosztem uzyskania przychodów jest kwota podatku od towarów i ... 400 zł 1 000 zł – 1 400 zł = - 400 zł Kwota w wysokości 400 zł powiększy podatek naliczony w deklaracji za styczeń 2009 r. i jednocześnie stanie się przychodem w ...

-

![Sprzedaż gruntów rolnych a VAT [© anna - Fotolia.com] Sprzedaż gruntów rolnych a VAT]()

Sprzedaż gruntów rolnych a VAT

... i odprowadzić do urzędu skarbowego podatek VAT? Podatkiem VAT jest opodatkowana m.in. odpłatna dostawa towarów. Przez towary należy natomiast rozumieć rzeczy ruchome, jak również wszelkie postacie energii, budynki i budowle lub ich części, będące przedmiotem czynności podlegających opodatkowaniu podatkiem od towarów i usług, które są wymienione ...

-

![Aport do spółki komandytowej a PCC [© FikMik - Fotolia.com] Aport do spółki komandytowej a PCC]()

Aport do spółki komandytowej a PCC

... od czynności cywilnoprawnych podatkowi nie podlegają czynności cywilnoprawne, jeżeli przynajmniej jedna ze stron z tytułu dokonania tych czynności jest: a. opodatkowana podatkiem od towarów i usług, b. zwolniona z podatku od towarów ...

-

![Leasing samochodu: wykup a odliczenie VAT [© anna - Fotolia.com] Leasing samochodu: wykup a odliczenie VAT]()

Leasing samochodu: wykup a odliczenie VAT

... jednak będzie mógł od tak dokonanej transakcji odliczyć podatek VAT? Odpowiadając na powyższe pytanie, musimy w pierwszej kolejności ustalić, co jest opodatkowane podatkiem od towarów i usług. Otóż zgodnie z art. 5 ust. 1 pkt 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, opodatkowaniu podlegają: odpłatna dostawa towarów i odpłatne ...

-

![Kontrola podatkowa a korekta deklaracji VAT [© anna - Fotolia.com] Kontrola podatkowa a korekta deklaracji VAT]()

Kontrola podatkowa a korekta deklaracji VAT

... deklaracji nie przysługuje po zakończeniu kontroli podatkowej, jeżeli dotyczyła ona podatku od towarów i usług. Dodajmy w tym miejscu, że Ministerstwo Finansów dokonało wyjaśnień ... miesiąc. Sam zauważył on jednak, że błędnie rozliczył podatek także w lipcu – zaniżył podatek naliczony. Po korekcie tej deklaracji zwiększyła się kwota nadwyżki ...

-

![Błędna faktura VAT [© anna - Fotolia.com] Błędna faktura VAT]()

Błędna faktura VAT

... od towarów i usług obowiązuje już kilka lat, to wciąż jednak faktury VAT wystawiane przez podatników zawierają liczne ... stosunku do momentu otrzymania tej faktury. W przypadku, gdy np. firma otrzymała fakturę korygującą, która obniża jej podatek naliczony, jej zwrot niczego nie zmienia i tak trzeba dokonać obniżenia VAT naliczonego. Odesłanie faktury ...

-

![Zaniechane inwestycje a odliczenie VAT [© FikMik - Fotolia.com] Zaniechane inwestycje a odliczenie VAT]()

Zaniechane inwestycje a odliczenie VAT

... towarów i usług z czynnościami opodatkowanymi. Należy zauważyć, że ww. związek z czynnościami opodatkowanymi musi być znany z momencie nabycia danych towarów lub usług. Jest to związane z ustanowioną w ustawie o podatku od towarów ... planowaną inwestycją usługi pośrednictwa i notarialne, od których odliczyła podatek naliczony. Z powodu konieczności ...

-

![Faktura VAT RR: odliczenie VAT [© anna - Fotolia.com] Faktura VAT RR: odliczenie VAT]()

Faktura VAT RR: odliczenie VAT

... od rolników ryczałtowych. Został tutaj określony odrębny tryb wystawiania dokumentów transakcje te dokumentujących, inna stawka podatku oraz rygorystyczne zasady jego odliczania. Zdaniem NSA część z nich jest nazbyt rygorystyczna. Jak wskazuje art. 116 ust. 1 ustawy o podatku od towarów i usług, w przypadku zakupu produktów rolnych od ... podatek VAT z ...

-

![Usługi ubezpieczeniowe a import usług w VAT [© anna - Fotolia.com] Usługi ubezpieczeniowe a import usług w VAT]()

Usługi ubezpieczeniowe a import usług w VAT

... od kontrahentów unijnych. Transport taki odbywa się w różnych krajach UE. Na każde zlecenie transportowe wykupuje polisę ubezpieczeniową od firmy znajdującej się w kraju, w którym transport ma miejsce. Czy z tego tytułu powinien wykazać import usług? Zgodnie z obowiązującym od początku 2010 r. art. 28b ustawy o podatku od towarów ...

-

![Środki trwałe: sprzedaż a korekta VAT [© anna - Fotolia.com] Środki trwałe: sprzedaż a korekta VAT]()

Środki trwałe: sprzedaż a korekta VAT

... podatek wynikający z faktury zakupu. Czy z uwagi na to, że samochód ten jest sprzedawany w okresie tzw. korekty VAT, podatnik będzie musiał skorygować wcześniej odliczony podatek? Zgodnie z art. 86 ust. 1 ustawy o podatku od towarów ... to z przykładu podanego we wstępie, odliczył cały podatek naliczony od zakupu tego pojazdu. Co się zaś tyczy korekty ...

-

![Ulga na złe długi: ostateczny termin rozliczenia [© anna - Fotolia.com] Ulga na złe długi: ostateczny termin rozliczenia]()

Ulga na złe długi: ostateczny termin rozliczenia

... od towarów i usług, tj. w zakresie rozliczenia podatku w odniesieniu do nieściągalnych wierzytelności, muszą pamiętać o terminie, który należy zachować, aby ulga przysługiwała. Z przepisów ustawy wynika, że w odniesieniu do faktur z 2008 r. z ulgi na złe długi można skorzystać jedynie do końca 2010 r. Przypomnijmy, podatnik może skorygować podatek ...

-

![Korekta WNT: faktura wewnętrzna [© anna - Fotolia.com] Korekta WNT: faktura wewnętrzna]()

Korekta WNT: faktura wewnętrzna

... od towarów i usług rozliczenia WNT dokonuje się nie na podstawie faktury od kontrahenta zagranicznego, a faktury wewnętrznej, którą do takiej faktury polski podatnik powinien wystawić (art. 106 ust. 7 ustawy o VAT). Podatek ...

-

![Jak oszczędzać gdy rosną podatki i inflacja? Jak oszczędzać gdy rosną podatki i inflacja?]()

Jak oszczędzać gdy rosną podatki i inflacja?

... się do wzrostu cen wielu towarów i usług. A to jeszcze bardziej napędza ... podatek od zysków po nowemu Jakby tego było mało, Ministerstwo Finansów zakłada zmiany w sposobie naliczania podatku od zysków kapitałowych. Teraz jest tak: jeśli odsetki wynoszą 2,49 zł, to podatek jest mniejszy niż 50 groszy. Zgodnie z zasadą zaokrąglania w dół, podatek ...

-

![Przepisy podatkowe: VAT i PIT zbyt skomplikowane Przepisy podatkowe: VAT i PIT zbyt skomplikowane]()

Przepisy podatkowe: VAT i PIT zbyt skomplikowane

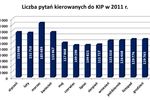

... w ostatnich tygodniach terminowego złożenia rocznego PIT. Procedura rozmowy z KIP Po powitaniu podatnik wybiera jedną z siedmiu kategorii podatkowych (np. podatek dochodowy od osób fizycznych, podatek od towarów i usług itd.), po czym następuje połączenie z konsultantem. Jeśli podczas rozmowy nie uda się znaleźć odpowiedzi na pytanie, następuje ...

-

![Stawka ryczałtu gdy przychód z nieodpłatnych świadczeń [© detailblick - Fotolia.com] Stawka ryczałtu gdy przychód z nieodpłatnych świadczeń]()

Stawka ryczałtu gdy przychód z nieodpłatnych świadczeń

... nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Art. 14 ust. 2 pkt 8 updof doprecyzowuje tutaj ...

-

![Zmiany 2013: W której deklaracji VAT ulga na złe długi? [© Ruff - Fotolia.com] Zmiany 2013: W której deklaracji VAT ulga na złe długi?]()

Zmiany 2013: W której deklaracji VAT ulga na złe długi?

... podatek VAT zapłacony do budżetu państwa od tych transakcji, za które nie otrzymał zapłaty od swoich dłużników. Mechanizm ten jest stosunkowo prosty, niemniej ... udzieliło Ministerstwo Finansów w broszurze informacyjnej „Najważniejsze zmiany w podatku od towarów i usług od dnia 1 stycznia 2013 r.”. Czytamy w niej, że „(…) Zgodnie z nowymi przepisami ...

-

![Ulga na złe długi w 2013 r. gdy firma w likwidacji? [© adam88xx - Fotolia.com] Ulga na złe długi w 2013 r. gdy firma w likwidacji?]()

Ulga na złe długi w 2013 r. gdy firma w likwidacji?

... od towarów i usług od dnia 1 stycznia 2013 r.”) omawianą ulgę przy tym można wykazać tylko w deklaracji za ten okres, w którym wierzytelność została uprawdopodobniona (a więc upłynęło 150 dni od ...

-

![Sprzedaż nieruchomości: przychód w dacie aktu notarialnego [© Constantinos - Fotolia.com] Sprzedaż nieruchomości: przychód w dacie aktu notarialnego]()

Sprzedaż nieruchomości: przychód w dacie aktu notarialnego

... , choćby nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Stosownie do przepisu art. 14 ust. 1c ...

-

![Stała zabudowa meblowa z obniżoną stawką podatku VAT [© Kadmy - Fotolia.com] Stała zabudowa meblowa z obniżoną stawką podatku VAT]()

Stała zabudowa meblowa z obniżoną stawką podatku VAT

... od towarów i usług na podstawie art. 41 ust. 12 w związku z ust. 2 ustawy z dnia 11 marca 2004 r. o podatku od towarów ...

-

![Zakupy online za granicą są tańsze [© djile - Fotolia.com] Zakupy online za granicą są tańsze]()

Zakupy online za granicą są tańsze

... 48%), oraz większy wybór towarów (45%). PayPal sprawdził, ... Podatek od wartości dodanej (którym w Polsce jest VAT) z reguły rozliczy tutaj sprzedawca (przy czym ten nie zawsze musi wystąpić, w zależności od statusu sprzedawcy). Sprowadzając towar spoza UE natomiast w Polsce za zakupy poniżej 150 euro (ok. 630 zł) nie zapłacimy cła, a jedynie podatek ...

-

![Samochód ciężarowy przerobiony na osobowy a korekta VAT [© wojtek - Fotolia.com] Samochód ciężarowy przerobiony na osobowy a korekta VAT]()

Samochód ciężarowy przerobiony na osobowy a korekta VAT

... Firma chciała wiedzieć, czy po takich przeróbkach samochodu trzeba skorygować podatek naliczony. Jej zdaniem niema takiego obowiązku. Przeciwnego zdania był ... zawarte w art. 3 ust. 4 ustawy z 16 grudnia 2010 roku o zmianie ustawy o podatku od towarów i usług oraz o transporcie drogowym (które miały zastosowanie w rozpatrywanej sprawie) powinny ...

-

![Darowizna firmy córce bez podatku dochodowego [© ahmet_ozgur - Fotolia.com] Darowizna firmy córce bez podatku dochodowego]()

Darowizna firmy córce bez podatku dochodowego

... wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Zgodnie z art. 14 ust. 2 pkt 1 ww. ustawy o podatku dochodowym od osób fizycznych, przychodem ...

-

![Zwrot wydatków nieuznanych za koszty firmy nie jest przychodem [© Rostislav Sedlacek - Fotolia.com] Zwrot wydatków nieuznanych za koszty firmy nie jest przychodem]()

Zwrot wydatków nieuznanych za koszty firmy nie jest przychodem

... nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Literalna wykładnia powołanego powyżej przepisu ...

-

![Zwrot ulgi na zakup kasy fiskalnej a zawieszenie i likwidacja firmy [© milatas - Fotolia.com] Zwrot ulgi na zakup kasy fiskalnej a zawieszenie i likwidacja firmy]()

Zwrot ulgi na zakup kasy fiskalnej a zawieszenie i likwidacja firmy

... wynika z art. 111 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (t.j. Dz. U. z 2011 r. Nr 177 poz. 1054 ze zm.) i ... zwrotu, jeżeli podatnik rozlicza podatek za okresy miesięczne, b. kwartale, w którym powstały okoliczności uzasadniające dokonanie takiego zwrotu, jeżeli podatnik rozlicza podatek za okresy kwartalne; ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Przekroczony limit to utrata prawa do 9% stawki CIT [© shake_pl - Fotolia.com] Przekroczony limit to utrata prawa do 9% stawki CIT](https://s3.egospodarka.pl/grafika2/maly-podatnik/Przekroczony-limit-to-utrata-prawa-do-9-stawki-CIT-226476-150x100crop.jpg)

![Kiedy fiskus szacuje sprzedaż na potrzeby podatku VAT? [© bankrx - Fotolia.com] Kiedy fiskus szacuje sprzedaż na potrzeby podatku VAT?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Kiedy-fiskus-szacuje-sprzedaz-na-potrzeby-podatku-VAT-228674-150x100crop.jpg)

![Jak wycofać z firmy środki trwałe? [© morganka - Fotolia.com] Jak wycofać z firmy środki trwałe?](https://s3.egospodarka.pl/grafika2/samochod-osobowy-w-podatkach/Jak-wycofac-z-firmy-srodki-trwale-231489-150x100crop.jpg)

![Fiskus musi dowieść, że podatnik wystawiał puste faktury [© apops - Fotolia.com] Fiskus musi dowieść, że podatnik wystawiał puste faktury](https://s3.egospodarka.pl/grafika2/deklaracje-podatkowe/Fiskus-musi-dowiesc-ze-podatnik-wystawial-puste-faktury-232237-150x100crop.jpg)

![Sprzedaż nieruchomości w PIT-39 za 2020 r. [© kwakier - Fotolia.com] Sprzedaż nieruchomości w PIT-39 za 2020 r.](https://s3.egospodarka.pl/grafika2/PIT-39/Sprzedaz-nieruchomosci-w-PIT-39-za-2020-r-235546-150x100crop.jpg)

![Zaniechana inwestycja nie pozbawia odliczenia VAT [© nanantachoke - Fotolia.com] Zaniechana inwestycja nie pozbawia odliczenia VAT](https://s3.egospodarka.pl/grafika2/korekta-VAT/Zaniechana-inwestycja-nie-pozbawia-odliczenia-VAT-236274-150x100crop.jpg)

![Usługi gastronomiczne w podatku VAT: fiskus przeczy sam sobie [© pixabay.com] Usługi gastronomiczne w podatku VAT: fiskus przeczy sam sobie](https://s3.egospodarka.pl/grafika2/stawka-podatku/Uslugi-gastronomiczne-w-podatku-VAT-fiskus-przeczy-sam-sobie-241018-150x100crop.jpg)

![Podatki 2007: jakie zmiany dla firm [© anna - Fotolia.com] Podatki 2007: jakie zmiany dla firm](https://s3.egospodarka.pl/grafika/podatki/Podatki-2007-jakie-zmiany-dla-firm-skVsXY.jpg)

![Zakup motocykla a odliczenie podatku VAT [© FikMik - Fotolia.com] Zakup motocykla a odliczenie podatku VAT](https://s3.egospodarka.pl/grafika/odliczenie-podatku-VAT/Zakup-motocykla-a-odliczenie-podatku-VAT-ZKDwv5.jpg)

![Zakupy sfinansowane z dotacji a odliczenie VAT [© anna - Fotolia.com] Zakupy sfinansowane z dotacji a odliczenie VAT](https://s3.egospodarka.pl/grafika/odliczenie-VAT/Zakupy-sfinansowane-z-dotacji-a-odliczenie-VAT-skVsXY.jpg)

![Zakupy na raty a odliczenie podatku VAT [© anna - Fotolia.com] Zakupy na raty a odliczenie podatku VAT](https://s3.egospodarka.pl/grafika/odliczenie-podatku-VAT/Zakupy-na-raty-a-odliczenie-podatku-VAT-skVsXY.jpg)

![Roczna korekta VAT a przychody i koszty podatkowe [© anna - Fotolia.com] Roczna korekta VAT a przychody i koszty podatkowe](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Roczna-korekta-VAT-a-przychody-i-koszty-podatkowe-skVsXY.jpg)

![Sprzedaż gruntów rolnych a VAT [© anna - Fotolia.com] Sprzedaż gruntów rolnych a VAT](https://s3.egospodarka.pl/grafika/podatek-VAT/Sprzedaz-gruntow-rolnych-a-VAT-skVsXY.jpg)

![Aport do spółki komandytowej a PCC [© FikMik - Fotolia.com] Aport do spółki komandytowej a PCC](https://s3.egospodarka.pl/grafika/aport/Aport-do-spolki-komandytowej-a-PCC-ZKDwv5.jpg)

![Leasing samochodu: wykup a odliczenie VAT [© anna - Fotolia.com] Leasing samochodu: wykup a odliczenie VAT](https://s3.egospodarka.pl/grafika/leasing/Leasing-samochodu-wykup-a-odliczenie-VAT-skVsXY.jpg)

![Kontrola podatkowa a korekta deklaracji VAT [© anna - Fotolia.com] Kontrola podatkowa a korekta deklaracji VAT](https://s3.egospodarka.pl/grafika/kontrola-podatkowa/Kontrola-podatkowa-a-korekta-deklaracji-VAT-skVsXY.jpg)

![Błędna faktura VAT [© anna - Fotolia.com] Błędna faktura VAT](https://s3.egospodarka.pl/grafika/faktura-VAT/Bledna-faktura-VAT-skVsXY.jpg)

![Zaniechane inwestycje a odliczenie VAT [© FikMik - Fotolia.com] Zaniechane inwestycje a odliczenie VAT](https://s3.egospodarka.pl/grafika/korekta-VAT/Zaniechane-inwestycje-a-odliczenie-VAT-ZKDwv5.jpg)

![Faktura VAT RR: odliczenie VAT [© anna - Fotolia.com] Faktura VAT RR: odliczenie VAT](https://s3.egospodarka.pl/grafika/VAT-naliczony/Faktura-VAT-RR-odliczenie-VAT-skVsXY.jpg)

![Usługi ubezpieczeniowe a import usług w VAT [© anna - Fotolia.com] Usługi ubezpieczeniowe a import usług w VAT](https://s3.egospodarka.pl/grafika/podatek-VAT/Uslugi-ubezpieczeniowe-a-import-uslug-w-VAT-skVsXY.jpg)

![Środki trwałe: sprzedaż a korekta VAT [© anna - Fotolia.com] Środki trwałe: sprzedaż a korekta VAT](https://s3.egospodarka.pl/grafika/korekta-VAT/Srodki-trwale-sprzedaz-a-korekta-VAT-skVsXY.jpg)

![Ulga na złe długi: ostateczny termin rozliczenia [© anna - Fotolia.com] Ulga na złe długi: ostateczny termin rozliczenia](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Ulga-na-zle-dlugi-ostateczny-termin-rozliczenia-skVsXY.jpg)

![Korekta WNT: faktura wewnętrzna [© anna - Fotolia.com] Korekta WNT: faktura wewnętrzna](https://s3.egospodarka.pl/grafika/transakcje-wewnatrzwspolnotowe/Korekta-WNT-faktura-wewnetrzna-skVsXY.jpg)

![Stawka ryczałtu gdy przychód z nieodpłatnych świadczeń [© detailblick - Fotolia.com] Stawka ryczałtu gdy przychód z nieodpłatnych świadczeń](https://s3.egospodarka.pl/grafika2/nieodplatne-swiadczenia/Stawka-ryczaltu-gdy-przychod-z-nieodplatnych-swiadczen-96056-150x100crop.jpg)

![Zmiany 2013: W której deklaracji VAT ulga na złe długi? [© Ruff - Fotolia.com] Zmiany 2013: W której deklaracji VAT ulga na złe długi?](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Zmiany-2013-W-ktorej-deklaracji-VAT-ulga-na-zle-dlugi-116002-150x100crop.jpg)

![Ulga na złe długi w 2013 r. gdy firma w likwidacji? [© adam88xx - Fotolia.com] Ulga na złe długi w 2013 r. gdy firma w likwidacji?](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-w-2013-r-gdy-firma-w-likwidacji-118001-150x100crop.jpg)

![Sprzedaż nieruchomości: przychód w dacie aktu notarialnego [© Constantinos - Fotolia.com] Sprzedaż nieruchomości: przychód w dacie aktu notarialnego](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Sprzedaz-nieruchomosci-przychod-w-dacie-aktu-notarialnego-118899-150x100crop.jpg)

![Stała zabudowa meblowa z obniżoną stawką podatku VAT [© Kadmy - Fotolia.com] Stała zabudowa meblowa z obniżoną stawką podatku VAT](https://s3.egospodarka.pl/grafika2/stawki-VAT/Stala-zabudowa-meblowa-z-obnizona-stawka-podatku-VAT-122794-150x100crop.jpg)

![Zakupy online za granicą są tańsze [© djile - Fotolia.com] Zakupy online za granicą są tańsze](https://s3.egospodarka.pl/grafika2/zakupy-za-granica/Zakupy-online-za-granica-sa-tansze-133601-150x100crop.jpg)

![Samochód ciężarowy przerobiony na osobowy a korekta VAT [© wojtek - Fotolia.com] Samochód ciężarowy przerobiony na osobowy a korekta VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Samochod-ciezarowy-przerobiony-na-osobowy-a-korekta-VAT-133739-150x100crop.jpg)

![Darowizna firmy córce bez podatku dochodowego [© ahmet_ozgur - Fotolia.com] Darowizna firmy córce bez podatku dochodowego](https://s3.egospodarka.pl/grafika2/darowizna/Darowizna-firmy-corce-bez-podatku-dochodowego-141976-150x100crop.jpg)

![Zwrot wydatków nieuznanych za koszty firmy nie jest przychodem [© Rostislav Sedlacek - Fotolia.com] Zwrot wydatków nieuznanych za koszty firmy nie jest przychodem](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodu/Zwrot-wydatkow-nieuznanych-za-koszty-firmy-nie-jest-przychodem-142141-150x100crop.jpg)

![Zwrot ulgi na zakup kasy fiskalnej a zawieszenie i likwidacja firmy [© milatas - Fotolia.com] Zwrot ulgi na zakup kasy fiskalnej a zawieszenie i likwidacja firmy](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Zwrot-ulgi-na-zakup-kasy-fiskalnej-a-zawieszenie-i-likwidacja-firmy-143570-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Co każda firma powinna wiedzieć o KSeF? Wyjaśniamy najważniejsze zasady i pułapki dotyczące e-faktur [© wygenerowane przez AI] Co każda firma powinna wiedzieć o KSeF? Wyjaśniamy najważniejsze zasady i pułapki dotyczące e-faktur](https://s3.egospodarka.pl/grafika2/zasady-wystawiania-faktur/Co-kazda-firma-powinna-wiedziec-o-KSeF-Wyjasniamy-najwazniejsze-zasady-i-pulapki-dotyczace-e-faktur-271070-150x100crop.jpg)

![Droższe paliwo, transport i kredyty. Jak konflikt na Bliskim Wschodzie może odbić się na polskich firmach? [© wygenerowane przez AI] Droższe paliwo, transport i kredyty. Jak konflikt na Bliskim Wschodzie może odbić się na polskich firmach?](https://s3.egospodarka.pl/grafika2/Bliski-Wschod/Drozsze-paliwo-transport-i-kredyty-Jak-konflikt-na-Bliskim-Wschodzie-moze-odbic-sie-na-polskich-firmach-271069-150x100crop.jpg)

![SENT obejmie odzież i obuwie. Nowe obowiązki dla branży retail i e-commerce [© pexels] SENT obejmie odzież i obuwie. Nowe obowiązki dla branży retail i e-commerce](https://s3.egospodarka.pl/grafika2/SENT/SENT-obejmie-odziez-i-obuwie-Nowe-obowiazki-dla-branzy-retail-i-e-commerce-271059-150x100crop.jpg)

![Czy samozatrudniony może wziąć urlop? Praktyczny poradnik dla prowadzących JDG [© wygenerowane przez AI] Czy samozatrudniony może wziąć urlop? Praktyczny poradnik dla prowadzących JDG](https://s3.egospodarka.pl/grafika2/umowa-B2B/Czy-samozatrudniony-moze-wziac-urlop-Praktyczny-poradnik-dla-prowadzacych-JDG-271054-150x100crop.jpg)