-

![Sprzedaż premiowa a podatki [© anna - Fotolia.com] Sprzedaż premiowa a podatki]()

Sprzedaż premiowa a podatki

... części. W takim przypadku (z nielicznymi wyjątkami dotyczącymi produktów spożywczych) podstawą opodatkowania jest cena nabycia towarów (bez podatku); gdy zaś nie ma ceny nabycia, koszt wytworzenia, określone w momencie dostawy tych towarów (art. 29 ust. 10 ustawy o podatku VAT ... VAT od powyższych towarów lub ich części podlegał w całości tub w części ...

-

![Likwidacja firmy: lokal użytkowy także w spisie z natury [© ArTo - Fotolia.com] Likwidacja firmy: lokal użytkowy także w spisie z natury]()

Likwidacja firmy: lokal użytkowy także w spisie z natury

... lub ich części, po ich: 1. ... VAT. W świetle wykładni językowej, jak i celowościowej systemu VAT, w ocenie NSA, należy więc przyjąć, że jeżeli podatnik użytkował dany budynek, budowlę lub ich części i spełnia warunek korzystania z budynku, budowli lub ich części przez wymagany czas, to do sprzedaży prawa własności tego budynku, budowli lub ich części ...

-

![Zamieszanie w rozliczaniu firmowych samochodów osobowych [© Sergey - Fotolia.com] Zamieszanie w rozliczaniu firmowych samochodów osobowych]()

Zamieszanie w rozliczaniu firmowych samochodów osobowych

... VAT w części, której zgodnie z prawem podatnik nie może odliczyć. W Polsce podatnicy przy zakupie pojazdu samochodowego mogą co do zasady odliczyć jedynie połowę zapłaconego VAT. Oznacza to, że pozostała część VAT ...

-

![Optymalizacja opodatkowania nieruchomości gruntowobudynkowej [© anna - Fotolia.com] Optymalizacja opodatkowania nieruchomości gruntowobudynkowej]()

Optymalizacja opodatkowania nieruchomości gruntowobudynkowej

... stanowi odrębną nieruchomość. W razie wyodrębnienia własności lokali, grunt oraz wszelkie części budynku i inne urządzenia, które nie służą wyłącznie do użytku ... zamian za otrzymanie zapłaty (wkładu budowlanego), która powoduje powstanie obowiązku podatkowego w VAT u developera z chwilą otrzymania zapłaty za dokonanie w/w czynności, zgodnie z art. 19 ...

-

![Firma w mieszkaniu: wydatki a koszty podatkowe [© drfotografie - Fotolia.com] Firma w mieszkaniu: wydatki a koszty podatkowe]()

Firma w mieszkaniu: wydatki a koszty podatkowe

... są faktury VAT, w szczególności faktury VAT marża, faktury VAT RR, faktury VAT MP, dokumenty celne, rachunki oraz faktury korygujące i noty korygujące, odpowiadające warunkom określonym w odrębnych przepisach. W celu udokumentowania wydatków związanych z opłatami za czynsz, energię elektryczną, telefon, wodę, gaz i centralne ogrzewanie, w części ...

-

![Koszty samochodu osobowego w firmie w 2020 roku [© Pio Si - Fotolia.com] Koszty samochodu osobowego w firmie w 2020 roku]()

Koszty samochodu osobowego w firmie w 2020 roku

... VAT, także w podatku dochodowym postanowił pozbawić podatników części ... części do części odsetkowej raty czy ubezpieczenia OC. Co ciekawe – przepisy zdają się dawać uprzywilejowaną pozycję podatnikom korzystającym ze zwolnienia z VAT. Ci bowiem nie rozliczają tego podatku, w związku z czym nie stosują także przepisów odnoszących się do odliczania VAT ...

-

![Sprzedaż towaru: odwrotne obciążenie na usługę transportową [© Minerva Studio - Fotolia.com] Sprzedaż towaru: odwrotne obciążenie na usługę transportową]()

Sprzedaż towaru: odwrotne obciążenie na usługę transportową

... powyższym orzeczeniu, TSUE uznał, że: „w celu ustalenia, dla celów VAT, czy świadczenie usług obejmujące kilka części składowych należy traktować jako jedno świadczenie, czy też ... do nieprawidłowości w funkcjonowaniu systemu podatku VAT. Pojedyncze świadczenie ma miejsce wtedy, gdy jedną lub więcej części składowych uznaje się za usługę zasadniczą, ...

-

![Datio in solutum: przychód w podatku dochodowym 2015 [© carballo - Fotolia.com] Datio in solutum: przychód w podatku dochodowym 2015]()

Datio in solutum: przychód w podatku dochodowym 2015

... w przypadku gdy podatnik przez wykonanie świadczenia niepieniężnego reguluje w całości lub w części zobowiązanie, w tym z tytułu zaciągniętej pożyczki (kredytu), dywidendy, umorzenia albo ... kwota, w jakiej dłużnik zostanie zwolniony ze zobowiązania będzie zawierać należny podatek VAT. Wierzyciel zatem uiści kwotę podatku należnego poprzez zwolnienie ...

-

![Odwrotnym obciążeniem objęta usługa budowlana i materiały budowlane Odwrotnym obciążeniem objęta usługa budowlana i materiały budowlane]()

Odwrotnym obciążeniem objęta usługa budowlana i materiały budowlane

... stosownie do art. 2 pkt 6 ww. ustawy o VAT, przez towary rozumie się rzeczy oraz ich części, a także wszelkie postacie energii. Z kolei przez świadczenie usług, ... VAT. Stanowisko takie przedstawił również TSUE w wyroku z dnia 25 lutego 1999 r., C-349/96 stwierdzając, że: „Pojedyncze świadczenie ma miejsce zwłaszcza wtedy, gdy jedną lub więcej części ...

-

![Leasing i wykup samochodu osobowego: limit w podatku dochodowym [© Mario Lopes - Fotolia.com] Leasing i wykup samochodu osobowego: limit w podatku dochodowym]()

Leasing i wykup samochodu osobowego: limit w podatku dochodowym

... ,98 zł. Samochód służy zarówno prowadzonej działalności gospodarczej (opodatkowanej podatkiem VAT) jak i celom prywatnym. Na wartość samochodu składa się: • opłata wstępna ... powyższy limit 150 000 zł ma zastosowanie do tej części opłaty, która stanowi spłatę wartości samochodu osobowego – części kapitałowej raty leasingowej. Należy wskazać, że w ...

-

![Faktura korygująca na sprzedaż która nie doszła do skutku [© apops - Fotolia.com] Faktura korygująca na sprzedaż która nie doszła do skutku]()

Faktura korygująca na sprzedaż która nie doszła do skutku

... czy opisane faktury mogą zostać skorygowane w oparciu o art. 106j ust. 1 pkt 5) ustawy o VAT - tj. stwierdzenie pomyłki w pozycji fakturze, a na skutek dokonanej korekty podatnikowi ... rzecz podmiotu innego niż wskazany w pkt 1; 4) otrzymanie przez niego całości lub części zapłaty przed dokonaniem czynności, o których mowa w pkt 1 i 2, z wyjątkiem ...

-

![Budżet środków pieniężnych Budżet środków pieniężnych]()

Budżet środków pieniężnych

... (składki ubezpieczeniowe, zaliczka na podatek dochodowy za pracowników) podatek VAT niezbędne wypłaty dla właścicieli raty leasingowe raty kredytowe polisy ubezpieczeniowe ( ... z odroczonym terminem płatności. Poza tym musisz liczyć się z utratą części należności od klientów i zmniejszyć nieco przychody zabudżetowane w budżecie przychodów i kosztów ...

-

![Podatek od licencji know-how [© anna - Fotolia.com] Podatek od licencji know-how]()

Podatek od licencji know-how

... działalności gospodarczej lub stałego miejsca prowadzenia działalności, obowiązek rozliczenia VAT przejmie nabywca (podatnik polski), który powinien wystawić fakturę wewnętrzną i ... jednak, jeżeli Spółka przed wskazanymi powyżej terminami dokonuje płatności całości lub części należności licencyjnej, to opłaty te dla potrzeb podatku od towarów i ...

-

![Środki trwałe: plac, ogrodzenie i budynek [© sinuswelle - Fotolia.com] Środki trwałe: plac, ogrodzenie i budynek]()

Środki trwałe: plac, ogrodzenie i budynek

... części dotyczącej tych czynności; faktury, faktury korygujące wystawione przez nabywcę zgodnie z odrębnymi przepisami nie zostały zaakceptowane przez sprzedającego. Tak więc, jeżeli opisywane wydatki będą związane z prowadzoną przez spółkę działalnością gospodarczą, a jednocześnie nie wystąpią przesłanki wyłączające możliwość odliczenia podatku VAT ...

-

![Wartość początkowa gdy leasing finansowy [© Kautz15 - Fotolia.com] Wartość początkowa gdy leasing finansowy]()

Wartość początkowa gdy leasing finansowy

... od finansującego fakturę VAT, gdzie podstawa opodatkowania obejmuje sumę wszystkich opłat leasingowych wynikających z umowy (zarówno w części przypadającej na spłatę kapitału jak i odsetek), od której następnie obliczany jest podatek VAT wg właściwej stawki. Zgodnie z zawieranymi umowami leasingu operacyjnego zapłata podatku VAT z tak wystawionej ...

-

![Podatek dochodowy: nie warto budować przed zniesieniem współwłasności [© rayman7 - Fotolia.com] Podatek dochodowy: nie warto budować przed zniesieniem współwłasności]()

Podatek dochodowy: nie warto budować przed zniesieniem współwłasności

... w czasie ich posiadania, których wysokość ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie opłat administracyjnych oraz • kwotę zapłaconego podatku od spadków i darowizn w takiej części, w jakiej wartość zbywanej rzeczy lub prawa przyjęta do opodatkowania podatkiem ...

-

![Co Gabinet Cieni BCC rekomenduje rządowi? [© Ivan - Fotolia.com] Co Gabinet Cieni BCC rekomenduje rządowi?]()

Co Gabinet Cieni BCC rekomenduje rządowi?

... miesiąc wcześniej obciążono małe firmy budowlane odwróconym podatkiem VAT i amortyzacja tylko w małej części naprawi zmniejszenie ich płynności. W IV kw. ub. ... świetle decyzji MON-u o zakupie śmigłowców wielozadaniowych opartych na trzech platformach, otrzymają, w znaczącej części, po rozstrzygnięciu wyboru, odpowiednie zamówienie na ich produkcję ...

-

![Biznes nie boi się dobrej zmiany [© elen31 - Fotolia.com] Biznes nie boi się dobrej zmiany]()

Biznes nie boi się dobrej zmiany

... ZIPSEE bardzo mocno zaangażował się z walkę z oszustwami w VAT. Proszę powiedzieć, dlaczego przedsiębiorców interesuje VAT i walka z oszustwami? Jaką ten podatek ma wagę dla ... wyższy poziom. Według najnowszego rankingu Bloomberga jesteśmy najbardziej innowacyjną gospodarką w tej części Europy, co tylko potwierdza, że wkraczamy na zupełnie inny poziom ...

-

![Split payment, czyli mechanizm utrudniania przedsiębiorczości? [© momius - Fotolia.com] Split payment, czyli mechanizm utrudniania przedsiębiorczości?]()

Split payment, czyli mechanizm utrudniania przedsiębiorczości?

... VAT. Brak możliwości swobodnego dysponowania tymi pieniędzmi może mocno wpłynąć na płynność finansową wielu mikroprzedsiębiorców. – W mojej ocenie wprowadzenie tego rozwiązania może wymusić na części przedsiębiorców znalezienie nowych sposobów finansowania działalności, a na części ...

-

![Działalność nierejestrowana - na czym polega i z czym się wiąże? [© StockRocket - Fotolia.com] Działalność nierejestrowana - na czym polega i z czym się wiąże?]()

Działalność nierejestrowana - na czym polega i z czym się wiąże?

... części “Inne źródła”, ponieważ przychody te są opodatkowane na zasadach ogólnych na podstawie skali podatkowej (18%, a od nadwyżki 85 525 zł – 32%). VAT Opodatkowanie VAT w działalności nierejestrowanej następuje w ten sam sposób, jak w działalności gospodarczej. Podmiotowe zwolnienie z VAT ... lub ich części, w przypadkach, o których mowa w art. 43 ust ...

Tematy: ulgi dla firm, działalność nierejestrowa, ułatwienia dla przedsiębiorców, Ministerstwo Rozwoju, Konstytucja dla Biznesu, prowadzenie działalności gospodarczej, działalność gospodarcza, ustawa o swobodzie działalności gospodarczej, rok 2018, składki ZUS, podatek dochodowy od osób fizycznych, rozliczenie vat -

![Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej [© grejak - Fotolia.com] Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej]()

Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej

... jednak zaostrzono sakncje za niedochowanie jej warunków (art. 33a ust. 7 ustawy o VAT). Zgodnie z projektowaną nowelizacją, jeżeli podatnik nie rozliczy podatku VAT w całości lub w części w danym okresie rozliczeniowym, straci prawo do rozliczania VAT bezpośrednio w deklaracji podatkowej na okres 12 miesięcy począwszy od okresu rozliczeniowego ...

-

![Leasing samochodu osobowego 2021 [© pixabay.com] Leasing samochodu osobowego 2021]()

Leasing samochodu osobowego 2021

... Musimy przy tym pamiętać, że w wartości tej mieści się również nieodliczony VAT (w tej części w której podatnik nie może go odliczyć). Ważne! Samochody osobowe dają ... różne w zależności od sytuacji w podatku VAT. Ważne Limit z podatku dochodowego stosuje się proporcjonalnie do tej części raty leasingowej, która stanowi spłatę wartości początkowej ...

-

![Samochód osobowy: limitowanie opłat leasingowych w kosztach podatkowych [© Laurent Hamels - Fotolia.com] Samochód osobowy: limitowanie opłat leasingowych w kosztach podatkowych]()

Samochód osobowy: limitowanie opłat leasingowych w kosztach podatkowych

... na potrzeby omawianego ograniczenia, stanowi wartość netto wynikająca z umowy leasingu, powiększona o niepodlegający odliczeniu VAT (tj. VAT, który nie stanowi dla korzystającego podatku naliczonego oraz VAT w tej części, w której korzystającemu nie przysługuje prawo do jego obniżenia lub zwrotu). Zgodnie z resortowymi objaśnieniami, wartość ...

-

![Transport w UE i krajowy: przeliczanie walut [© anna - Fotolia.com] Transport w UE i krajowy: przeliczanie walut]()

Transport w UE i krajowy: przeliczanie walut

... lub części zapłaty (przy czym otrzymanie części zapłaty generuje obowiązek podatkowy w tej części), nie później niż 30. dnia od dnia wykonania usługi (art. 19 ust. 13 pkt 2 lit. a) w zw. z ust. 15 ustawy) w przypadku transportu unijnego, co do zasady z chwilą wykonania usługi (art. 19 ust. 19a w zw. z art. 109 ust. 3a ustawy) Faktury VAT ...

-

![Finanse publiczne w Polsce wg PKPP Lewiatan Finanse publiczne w Polsce wg PKPP Lewiatan]()

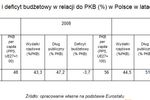

Finanse publiczne w Polsce wg PKPP Lewiatan

... przejrzystości i jednoznaczności przepisów dotyczących VAT generuje ryzyko i wysokie koszty obsługi tego podatku. Koszty zmniejszą się również po stronie administracji publicznej. 3. Likwidacja ulgi podatkowej na dzieci, której nie mogą wykorzystać rodziny o najniższych dochodach i przeznaczenie części oszczędności na wsparcie rodzin wielodzietnych ...

-

![Kasa fiskalna: nieodpłatne przekazania towarów [© barbacane - Fotolia.com] Kasa fiskalna: nieodpłatne przekazania towarów]()

Kasa fiskalna: nieodpłatne przekazania towarów

... części do aparatów i urządzeń do operowania dźwiękiem i obrazem, anten (PKWiU ex 26 i ex 27.90), sprzętu fotograficznego, z wyłączeniem części i akcesoriów do sprzętu i wyposażenia fotograficznego (PKWiU ex 26.70.1), wyrobów z metali szlachetnych lub z udziałem tych metali, która nie może korzystać ze zwolnienia podmiotowego z VAT ...

-

![Prywatny użytek samochodu osobowego: jak określić koszty podatkowe? [© anyaberkut - Fotolia.com] Prywatny użytek samochodu osobowego: jak określić koszty podatkowe?]()

Prywatny użytek samochodu osobowego: jak określić koszty podatkowe?

... odpowiednio 75% i 95% wartości netto oraz 75% i 95% tej części podatku VAT, która nie podlegała odliczeniu. Co się natomiast tyczy samochodów ciężarowych, wydatki ... koszty uzyskania przychodów w takiej części w jakiej ich poniesienie jest związane z prowadzoną działalnością gospodarczą. Również kwota podatku VAT naliczonego od ww. wydatków, tj. ...

-

![VAT-26 z korektą odliczenia podatku naliczonego od samochodu [© Laurent Hamels - Fotolia.com] VAT-26 z korektą odliczenia podatku naliczonego od samochodu]()

VAT-26 z korektą odliczenia podatku naliczonego od samochodu

... VAT powyższe trzeba będzie wykazać w dwóch pozycjach (50% VAT w części ...

-

![Odwrotne obciążenie na (kompleksowe) usługi budowlane [© Kzenon - Fotolia.com] Odwrotne obciążenie na (kompleksowe) usługi budowlane]()

Odwrotne obciążenie na (kompleksowe) usługi budowlane

... 19a ust. 12 określono termin powstania obowiązku podatkowego z chwilą otrzymania całości lub części zapłaty – wyrazy „metoda kasowa”; 17. w przypadku faktur, o których mowa w art. 106d ust ... który dla zastosowania mechanizmu odwrotnego obciążenia ma być podatnikiem VAT czynnym. Tym samym, w obu tych przypadkach zastosowanie znajdzie podstawowa stawka ...

-

![Fiskus wyjaśnia: leasing samochodu osobowego w świetle zmian w 2019 r. [© Mario Lopes - Fotolia.com] Fiskus wyjaśnia: leasing samochodu osobowego w świetle zmian w 2019 r.]()

Fiskus wyjaśnia: leasing samochodu osobowego w świetle zmian w 2019 r.

... obejmuje także podatek VAT, który zgodnie z przepisami o podatku od towarów i usług nie stanowi podatku naliczonego, oraz naliczony podatek VAT, w tej części, w której zgodnie z ... takiej wartości samochodu należy brać pod uwagę niepodlegający odliczeniu VAT tylko od części kapitałowej, czy również odsetkowej raty leasingowej. Rozliczenie składek AC ...

-

![Podzielona płatność: przepisy przejściowe [© kenary820 - Fotolia.com] Podzielona płatność: przepisy przejściowe]()

Podzielona płatność: przepisy przejściowe

... VAT, podatnik na rzecz którego dokonano dostawy towarów, o których mowa w załączniku nr 13 do ustawy, odpowiada solidarnie wraz z podmiotem dokonującym tej dostawy za jego zaległości podatkowe w części ...

-

![Korekta błędnej sprzedaży na kasie fiskalnej on-line [© Photographee.eu - Fotolia.com] Korekta błędnej sprzedaży na kasie fiskalnej on-line]()

Korekta błędnej sprzedaży na kasie fiskalnej on-line

... VAT również obowiązek podatkowy. Odnosząc się do sposobu skorygowania kwoty ujętej na paragonach fiskalnych, należy zauważyć, że przepisy rozporządzenia w sprawie kas rejestrujących wskazują na obowiązek prowadzenia odrębnej ewidencji, jednakże wyłącznie w przypadku zwrotów towarów i uznanych reklamacji, które skutkują zwrotem całości albo części ...

-

![Zagraniczny podatek od wartości dodanej w podatku dochodowym [© apops - Fotolia.com] Zagraniczny podatek od wartości dodanej w podatku dochodowym]()

Zagraniczny podatek od wartości dodanej w podatku dochodowym

... towarów i usług; kosztem uzyskania przychodów nie jest jednak podatek należny w części przekraczającej kwotę podatku od nabycia tych towarów i usług, która mogłaby stanowić podatek naliczony ... wyjątkiem terytorium Irlandii Północnej)”. Powyższe skutkuje tym, że brytyjski podatek VAT po wystąpieniu Wielkiej Brytanii z Unii Europejskiej i zakończeniu ...

-

![Urząd Skarbowy - co powinieneś wiedzieć [© endostock - Fotolia.com] Urząd Skarbowy - co powinieneś wiedzieć]()

Urząd Skarbowy - co powinieneś wiedzieć

... , a prowadzony przez Ciebie sklep znajduje się w Otwocku, to podatek VAT zapłacisz w urzędzie skarbowym w Otwocku (a podatek dochodowy - w Warszawie). Jeśli prowadzisz ... albo w części i w tym zakresie orzec co do istoty sprawy - jeśli w całości lub w części uwzględni Twoje postulaty, - uchylić decyzję urzędu skarbowego w całości albo w części i ...

-

![Użyczony samochód a koszty firmy [© FikMik - Fotolia.com] Użyczony samochód a koszty firmy]()

Użyczony samochód a koszty firmy

... Zadał pytanie, czy wydatki na eksploatację tego samochodu (w tym nieodliczony podatek VAT) będzie mógł zaliczyć do kosztów uzyskania przychodów do wysokości limitu określonego ... wynika z powołanego przepisu kosztem uzyskania przychodów jest podatek naliczony w tej części, w której zgodnie z przepisami ustawy o podatku od towarów i usług podatnikowi ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Sprzedaż premiowa a podatki [© anna - Fotolia.com] Sprzedaż premiowa a podatki](https://s3.egospodarka.pl/grafika/sprzedaz-premiowa/Sprzedaz-premiowa-a-podatki-skVsXY.jpg)

![Likwidacja firmy: lokal użytkowy także w spisie z natury [© ArTo - Fotolia.com] Likwidacja firmy: lokal użytkowy także w spisie z natury](https://s3.egospodarka.pl/grafika2/likwidacja-dzialalnosci/Likwidacja-firmy-lokal-uzytkowy-takze-w-spisie-z-natury-213438-150x100crop.jpg)

![Zamieszanie w rozliczaniu firmowych samochodów osobowych [© Sergey - Fotolia.com] Zamieszanie w rozliczaniu firmowych samochodów osobowych](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Zamieszanie-w-rozliczaniu-firmowych-samochodow-osobowych-216058-150x100crop.jpg)

![Optymalizacja opodatkowania nieruchomości gruntowobudynkowej [© anna - Fotolia.com] Optymalizacja opodatkowania nieruchomości gruntowobudynkowej](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Optymalizacja-opodatkowania-nieruchomosci-gruntowobudynkowej-skVsXY.jpg)

![Firma w mieszkaniu: wydatki a koszty podatkowe [© drfotografie - Fotolia.com] Firma w mieszkaniu: wydatki a koszty podatkowe](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Firma-w-mieszkaniu-wydatki-a-koszty-podatkowe-99887-150x100crop.jpg)

![Koszty samochodu osobowego w firmie w 2020 roku [© Pio Si - Fotolia.com] Koszty samochodu osobowego w firmie w 2020 roku](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Koszty-samochodu-osobowego-w-firmie-w-2020-roku-225443-150x100crop.jpg)

![Sprzedaż towaru: odwrotne obciążenie na usługę transportową [© Minerva Studio - Fotolia.com] Sprzedaż towaru: odwrotne obciążenie na usługę transportową](https://s3.egospodarka.pl/grafika2/sprzedaz-zlomu/Sprzedaz-towaru-odwrotne-obciazenie-na-usluge-transportowa-134376-150x100crop.jpg)

![Datio in solutum: przychód w podatku dochodowym 2015 [© carballo - Fotolia.com] Datio in solutum: przychód w podatku dochodowym 2015](https://s3.egospodarka.pl/grafika2/opodatkowanie-podatkiem-dochodowym/Datio-in-solutum-przychod-w-podatku-dochodowym-2015-148431-150x100crop.jpg)

![Leasing i wykup samochodu osobowego: limit w podatku dochodowym [© Mario Lopes - Fotolia.com] Leasing i wykup samochodu osobowego: limit w podatku dochodowym](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Leasing-i-wykup-samochodu-osobowego-limit-w-podatku-dochodowym-238302-150x100crop.jpg)

![Faktura korygująca na sprzedaż która nie doszła do skutku [© apops - Fotolia.com] Faktura korygująca na sprzedaż która nie doszła do skutku](https://s3.egospodarka.pl/grafika2/faktura-VAT/Faktura-korygujaca-na-sprzedaz-ktora-nie-doszla-do-skutku-242092-150x100crop.jpg)

![Podatek od licencji know-how [© anna - Fotolia.com] Podatek od licencji know-how](https://s3.egospodarka.pl/grafika/licencje/Podatek-od-licencji-know-how-skVsXY.jpg)

![Środki trwałe: plac, ogrodzenie i budynek [© sinuswelle - Fotolia.com] Środki trwałe: plac, ogrodzenie i budynek](https://s3.egospodarka.pl/grafika2/Amortyzacja/Srodki-trwale-plac-ogrodzenie-i-budynek-92208-150x100crop.jpg)

![Wartość początkowa gdy leasing finansowy [© Kautz15 - Fotolia.com] Wartość początkowa gdy leasing finansowy](https://s3.egospodarka.pl/grafika2/leasing-finansowy/Wartosc-poczatkowa-gdy-leasing-finansowy-108152-150x100crop.jpg)

![Podatek dochodowy: nie warto budować przed zniesieniem współwłasności [© rayman7 - Fotolia.com] Podatek dochodowy: nie warto budować przed zniesieniem współwłasności](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Podatek-dochodowy-nie-warto-budowac-przed-zniesieniem-wspolwlasnosci-176860-150x100crop.jpg)

![Co Gabinet Cieni BCC rekomenduje rządowi? [© Ivan - Fotolia.com] Co Gabinet Cieni BCC rekomenduje rządowi?](https://s3.egospodarka.pl/grafika2/BCC/Co-Gabinet-Cieni-BCC-rekomenduje-rzadowi-187137-150x100crop.jpg)

![Biznes nie boi się dobrej zmiany [© elen31 - Fotolia.com] Biznes nie boi się dobrej zmiany](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Biznes-nie-boi-sie-dobrej-zmiany-191484-150x100crop.jpg)

![Split payment, czyli mechanizm utrudniania przedsiębiorczości? [© momius - Fotolia.com] Split payment, czyli mechanizm utrudniania przedsiębiorczości?](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Split-payment-czyli-mechanizm-utrudniania-przedsiebiorczosci-207600-150x100crop.jpg)

![Działalność nierejestrowana - na czym polega i z czym się wiąże? [© StockRocket - Fotolia.com] Działalność nierejestrowana - na czym polega i z czym się wiąże?](https://s3.egospodarka.pl/grafika2/ulgi-dla-firm/Dzialalnosc-nierejestrowana-na-czym-polega-i-z-czym-sie-wiaze-208993-150x100crop.jpg)

![Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej [© grejak - Fotolia.com] Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej](https://s3.egospodarka.pl/grafika2/kodeks-karny-skarbowy/Polskie-przepisy-podatkowe-karami-stoja-a-bedzie-ich-coraz-wiecej-213909-150x100crop.jpg)

![Leasing samochodu osobowego 2021 [© pixabay.com] Leasing samochodu osobowego 2021](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Leasing-samochodu-osobowego-2021-235572-150x100crop.jpg)

![Samochód osobowy: limitowanie opłat leasingowych w kosztach podatkowych [© Laurent Hamels - Fotolia.com] Samochód osobowy: limitowanie opłat leasingowych w kosztach podatkowych](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Samochod-osobowy-limitowanie-oplat-leasingowych-w-kosztach-podatkowych-237251-150x100crop.jpg)

![Transport w UE i krajowy: przeliczanie walut [© anna - Fotolia.com] Transport w UE i krajowy: przeliczanie walut](https://s3.egospodarka.pl/grafika/faktura-VAT/Transport-w-UE-i-krajowy-przeliczanie-walut-skVsXY.jpg)

![Kasa fiskalna: nieodpłatne przekazania towarów [© barbacane - Fotolia.com] Kasa fiskalna: nieodpłatne przekazania towarów](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Kasa-fiskalna-nieodplatne-przekazania-towarow-94848-150x100crop.jpg)

![Prywatny użytek samochodu osobowego: jak określić koszty podatkowe? [© anyaberkut - Fotolia.com] Prywatny użytek samochodu osobowego: jak określić koszty podatkowe?](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Prywatny-uzytek-samochodu-osobowego-jak-okreslic-koszty-podatkowe-151715-150x100crop.jpg)

![VAT-26 z korektą odliczenia podatku naliczonego od samochodu [© Laurent Hamels - Fotolia.com] VAT-26 z korektą odliczenia podatku naliczonego od samochodu](https://s3.egospodarka.pl/grafika2/VAT-26/VAT-26-z-korekta-odliczenia-podatku-naliczonego-od-samochodu-164218-150x100crop.jpg)

![Odwrotne obciążenie na (kompleksowe) usługi budowlane [© Kzenon - Fotolia.com] Odwrotne obciążenie na (kompleksowe) usługi budowlane](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Odwrotne-obciazenie-na-kompleksowe-uslugi-budowlane-192450-150x100crop.jpg)

![Fiskus wyjaśnia: leasing samochodu osobowego w świetle zmian w 2019 r. [© Mario Lopes - Fotolia.com] Fiskus wyjaśnia: leasing samochodu osobowego w świetle zmian w 2019 r.](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Fiskus-wyjasnia-leasing-samochodu-osobowego-w-swietle-zmian-w-2019-r-220494-150x100crop.jpg)

![Podzielona płatność: przepisy przejściowe [© kenary820 - Fotolia.com] Podzielona płatność: przepisy przejściowe](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Podzielona-platnosc-przepisy-przejsciowe-223508-150x100crop.jpg)

![Korekta błędnej sprzedaży na kasie fiskalnej on-line [© Photographee.eu - Fotolia.com] Korekta błędnej sprzedaży na kasie fiskalnej on-line](https://s3.egospodarka.pl/grafika2/paragon-fiskalny/Korekta-blednej-sprzedazy-na-kasie-fiskalnej-on-line-240723-150x100crop.jpg)

![Zagraniczny podatek od wartości dodanej w podatku dochodowym [© apops - Fotolia.com] Zagraniczny podatek od wartości dodanej w podatku dochodowym](https://s3.egospodarka.pl/grafika2/podatek-od-wartosci-dodanej/Zagraniczny-podatek-od-wartosci-dodanej-w-podatku-dochodowym-242940-150x100crop.jpg)

![Urząd Skarbowy - co powinieneś wiedzieć [© endostock - Fotolia.com] Urząd Skarbowy - co powinieneś wiedzieć](https://s3.egospodarka.pl/grafika/urzad-skarbowy/Urzad-Skarbowy-co-powinienes-wiedziec-r420Ug.jpg)

![Użyczony samochód a koszty firmy [© FikMik - Fotolia.com] Użyczony samochód a koszty firmy](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Uzyczony-samochod-a-koszty-firmy-ZKDwv5.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025 [© wygenerowane przez AI] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-listopadzie-2025-269450-150x100crop.png)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2025 roku [© Freepik] Święta i dni wolne od pracy w Niemczech w 2025 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2025-roku-263408-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Empatyczny lider czy system wsparcia? Co chroni pracowników przed wypaleniem zawodowym? [© pexels] Empatyczny lider czy system wsparcia? Co chroni pracowników przed wypaleniem zawodowym?](https://s3.egospodarka.pl/grafika2/zaangazowanie-w-prace/Empatyczny-lider-czy-system-wsparcia-Co-chroni-pracownikow-przed-wypaleniem-zawodowym-270068-150x100crop.jpg)

![Jak projektować biuro, które wspiera wellbeing pracowników? [© pexels] Jak projektować biuro, które wspiera wellbeing pracowników?](https://s3.egospodarka.pl/grafika2/wellbeing/Jak-projektowac-biuro-ktore-wspiera-wellbeing-pracownikow-269903-150x100crop.jpg)

![Dlaczego przyznajesz bonusy niesprawiedliwie? 4 błędy poznawcze, które zniekształcają oceny pracowników [© wygenerowane przez AI] Dlaczego przyznajesz bonusy niesprawiedliwie? 4 błędy poznawcze, które zniekształcają oceny pracowników](https://s3.egospodarka.pl/grafika2/zasady-wynagradzania/Dlaczego-przyznajesz-bonusy-niesprawiedliwie-4-bledy-poznawcze-ktore-znieksztalcaja-oceny-pracownikow-270036-150x100crop.jpg)

![Alpine A110 R: ekstremalnie lekkie, piekielnie szybkie. Dlaczego ten francuski sportowiec zachwyca purystów? [© Wojciech Krzemiński] Alpine A110 R: ekstremalnie lekkie, piekielnie szybkie. Dlaczego ten francuski sportowiec zachwyca purystów?](https://s3.egospodarka.pl/grafika2/Alpine-A110-R/Alpine-A110-R-ekstremalnie-lekkie-piekielnie-szybkie-Dlaczego-ten-francuski-sportowiec-zachwyca-purystow-270047-150x100crop.jpg)

![Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu [© pexels] Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu](https://s3.egospodarka.pl/grafika2/dobry-lider/Praca-w-swieta-5-blednych-przekonan-liderow-ktore-niszcza-urlop-zespolu-270014-150x100crop.jpg)