-

![Działalność gospodarcza - największe bariery [© alphaspirit - Fotolia.com] Działalność gospodarcza - największe bariery]()

Działalność gospodarcza - największe bariery

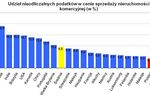

... efekcie to on ponosi ciężar tego podatku). Stawka podstawowa VAT w Polsce to 23%. Na tle innych państw członkowskich plasujemy się mniej więcej w środku (najniższe stawki są w Luksemburgu ... do ZUS-u w ramach „jednego okienka”, o tyle rejestracja jako podatnika VAT wymaga najpierw uiszczenia opłaty w gminie, a następnie wizyty w urzędzie skarbowym. 4. ...

-

![Jak wycofać z firmy środki trwałe? [© morganka - Fotolia.com] Jak wycofać z firmy środki trwałe?]()

Jak wycofać z firmy środki trwałe?

... Vat. Jeśli natomiast odpowiedź jest negatywna to w myśl przepisu art 7 ust 2 ustawy takie wycofanie nie będzie skutkować opodatkowaniem. Przy definiowaniu części składowej można posiłkować się definicją zawartą w Przy definiowaniu części składowej można posiłkować się definicją zawartą w ustawie z dnia 23 ...

Tematy: samochód osobowy w podatkach, samochód w firmie, przekazania na potrzeby osobiste, samochód dla firmy, samochody używane, ewidencja środków trwałych, amortyzacja, amortyzacja samochodu, ubezpieczenie samochodu, koszty podatkowe, koszty uzyskania przychodu, koszty uzyskania przychodów, opodatkowanie vat, rozliczenie vat -

![Jak obniżyć podatek dochodowy w firmie? [© apops - Fotolia.com] Jak obniżyć podatek dochodowy w firmie?]()

Jak obniżyć podatek dochodowy w firmie?

... wymienionych w art 23 ustawy o podatku dochodowym od osób fizycznych. 1. Wydatki, czyli koszty uzyskania przychodu nie zawsze muszą być dokumentowane fakturą VAT wystawioną na ... pozwala zaliczyć w koszty uzyskania przychodu wydatki z tytułu leasingu na podstawie faktur VAT. Nie występuje ograniczenie co do wartości początkowej w wysokości 20 000 EURO ...

-

![Prywatny użytek samochodu osobowego: jak określić koszty podatkowe? [© anyaberkut - Fotolia.com] Prywatny użytek samochodu osobowego: jak określić koszty podatkowe?]()

Prywatny użytek samochodu osobowego: jak określić koszty podatkowe?

... lub zachowania albo zabezpieczenia źródła przychodu, • nie może być wymieniony w art. 23 ww. ustawy, wśród wydatków nie stanowiących kosztów uzyskania przychodów, • ... , jaka nastąpiła od 1 kwietnia 2014 r., nie będą korzystać ze 100% odliczenia podatku VAT od wydatków związanych z używaniem samochodu osobowego, o ile samochód ten będzie wykorzystywany ...

-

![Rynek nieruchomości mieszkaniowych - analiza I kw. 2011 Rynek nieruchomości mieszkaniowych - analiza I kw. 2011]()

Rynek nieruchomości mieszkaniowych - analiza I kw. 2011

... projektów będą niższe niż oferta istniejąca na rynku, a podwyżka podatku VAT na materiały budowlano- montażowe będzie wliczana w koszty dewelopera, bez zmiany ceny ofertowej. ... inwestycji. Dodatkowo, w związku z podwyżką podatku VAT od styczna 2011 r. na nowe mieszkania z 7% do 8% oraz stawką 23% obejmującą lokale o powierzchni powyżej 150 m2 ...

-

![Wartość początkowa samochodu osobowego z zagranicy [© Patryk Kosmider - Fotolia.com] Wartość początkowa samochodu osobowego z zagranicy]()

Wartość początkowa samochodu osobowego z zagranicy

... VAT: WNT samochodu z podatkiem od wartości dodanej - Odliczenie VAT od samochodu osobowego 2014 z kilometrówką? Stosownie do treści z art. 23 ...

-

![Branża IT. Wynagrodzenia rosną, mniej ofert pracy zdalnej [© pixabay.com] Branża IT. Wynagrodzenia rosną, mniej ofert pracy zdalnej]()

Branża IT. Wynagrodzenia rosną, mniej ofert pracy zdalnej

... pensjach na poziomie od 15 do 21 tys. złotych netto + VAT, a w 2023 już od 16,8 do 23,6 złotych netto + VAT. Natomiast przy umowie o pracę pracownicy(-czki) IT zarabiali w pierwszym ... ,2 do 28,6 tys. złotych netto + VAT, przy UoP od 16,5 do 23 tys. złotych brutto oraz Business Analyst – przy B2B od 16,8 do 22 tys. złotych netto + VAT, a przy UoP od ...

-

![Środki trwałe jako towary handlowe a koszty podatkowe [© FikMik - Fotolia.com] Środki trwałe jako towary handlowe a koszty podatkowe]()

Środki trwałe jako towary handlowe a koszty podatkowe

... płatność miała nastąpić w 60 ratach. Transakcje te zostały udokumentowane fakturami VAT i opodatkowane stawką 7%. Urządzenia spółka zaliczyła do środków trwałych i rozpoczęła ich amortyzację. ... zachowania albo zabezpieczenia źródła przychodów z wyjątkiem kosztów wymienionych w art. 23. W myśl art. 23 ust. 1 pkt 1 ustawy, nie uważa się za koszty ...

-

![Inwestycje w nieruchomości komercyjne a podatki Inwestycje w nieruchomości komercyjne a podatki]()

Inwestycje w nieruchomości komercyjne a podatki

... VAT będzie zauważalnie wpływał na ceny dużych mieszkań i domów (odpowiednio ponad 150 m.kw. i ponad 300 m.kw.) gdyż nadwyżka ponad wskazane limity opodatkowana będzie już 23 ...

-

![Kiedy podatek jest kosztem uzyskania przychodów [© anna - Fotolia.com] Kiedy podatek jest kosztem uzyskania przychodów]()

Kiedy podatek jest kosztem uzyskania przychodów

... wydatków, które w żadnym wypadku nie mogą stanowić kosztu uzyskania przychodu (art. 23 PIT i 16 CIT). Gdy istnieje związek z przychodem i nie ma wyłączenia Pozostałe ... od przekazującego w określonej ilości lub wartości. Kwota podatku od VAT, nieuwzględniona w wartości początkowej środków, podlegających amortyzacji Trzecia możliwość polega na ...

-

![Ulga na złe długi - płatność ratalna [© Yong Hian Lim - Fotolia.com] Ulga na złe długi - płatność ratalna]()

Ulga na złe długi - płatność ratalna

... jednak niż w rozliczeniu za okres, w którym wierzyciel uzyskał potwierdzenie odbioru ww. dokumentu przez dłużnika. Przykład W dniu 23 stycznia 2012 r. podatnik wysłał do dłużnika zawiadomienie o zamiarze skorygowania VAT należnego od niezapłaconych wierzytelności. Dłużnik odebrał ww. zawiadomienie 24 stycznia 2012 r. Wierzyciel jeszcze w tym samym ...

-

![Gdy wynajmujących jest dwóch - wystawiają dwie faktury [© BillionPhotos.com - Fotolia.com] Gdy wynajmujących jest dwóch - wystawiają dwie faktury]()

Gdy wynajmujących jest dwóch - wystawiają dwie faktury

... najmu wskazać należy co nastepuje. W myśl przepisu art. 195 ustawy z dnia 23 kwietnia 1964 r. Kodeks cywilny (Dz. U. z 2017 r., poz. 459, z późn. zm ... ust. 1 pkt 4 ustawy). W sytuacji, gdy Wnioskodawca zarejestrowany jako czynny podatnik VAT jest współwłaścicielem apartamentu na zasadach współwłasności w części ułamkowej (60%), wszystkie prawa ...

Tematy: przychody podatkowe, podatek od firmy, podatek dochodowy, podatek od firmy, źródła przychodów podatkowych, źródła przychodów, przychodów z najmu, podatek od wynajmu mieszkania, działalność gospodarcza, opodatkowanie vat, najem lokalu, opodatkowanie vat, rozliczenie vat, czynności opodatkowane vat -

![Leasing operacyjny samochodu osobowego 2019: opłaty w kosztach podatkowych [© lovelyday12 - Fotolia.com] Leasing operacyjny samochodu osobowego 2019: opłaty w kosztach podatkowych]()

Leasing operacyjny samochodu osobowego 2019: opłaty w kosztach podatkowych

... cenę netto oraz kwotę VAT naliczonego, który zgodnie z przepisami o VAT nie podlega ... 23 ust. 1 pkt 47 ustawy o PIT. Uwaga! Część odsetkowa raty leasingowej generalnie może w całości być uwzględniania w kosztach podatkowych. Niestety w powyższej interpretacji organ nie wyjaśnił, czy powyższe odnosi się do wartości netto czy też nieodliczonego VAT ...

-

![Ile kosztuje zamiana mieszkania? [© gukodo - Fotolia.com] Ile kosztuje zamiana mieszkania?]()

Ile kosztuje zamiana mieszkania?

... 2 000 000 zł = (4770 zł + 0,20% od nadwyżki powyżej 1 000 000 zł) + 23,00% VAT Leszek Markiewicz zwraca uwagę, że w przypadku samej sprzedaży lokalu mieszkalnego (bez zamiany), ... . 25 wierszy) wynosi 6,00 zł. Do tej kwoty również trzeba dodać 23,00% podatku VAT” - informuje Leszek Markiewicz, ekspert portalu NieruchomosciSzybko.pl. Strony umowy nie ...

-

![Telepraca obcokrajowców a koszty działalności firmy [© FikMik - Fotolia.com] Telepraca obcokrajowców a koszty działalności firmy]()

Telepraca obcokrajowców a koszty działalności firmy

... wszelkie koszty poniesione w celu osiągnięcia przychodów, z wyjątkiem kosztów wymienionych w art. 23, których nie uznaje się za koszty uzyskania przychodów. Ustawa o ... w księdze są dowody księgowe, którymi są: faktury VAT, w szczególności faktury VAT marża, faktury VAT RR, faktury VAT MP, dokumenty celne, rachunki oraz faktury korygujące i noty ...

-

![Polska: wydarzenia tygodnia 36/2010 [© RVNW - Fotolia.com] Polska: wydarzenia tygodnia 36/2010]()

Polska: wydarzenia tygodnia 36/2010

... mld zł (przy wzroście wydatków tylko o 1% ponad inflację), podniesienie stawki VAT z 22 do 23% ma dać ok. 5 mld zł, odebranie przedsiębiorcom możliwości odliczania podatku ... oszczędności można znaleźć. Po rządowej informacji dot. podwyżki VAT z 22% do 23% opozycja przedstawiła alternatywne rozwiązania dotyczące opodatkowania banków. Propozycje ...

-

![Rynek prywatnej opieki zdrowotnej 2012 Rynek prywatnej opieki zdrowotnej 2012]()

Rynek prywatnej opieki zdrowotnej 2012

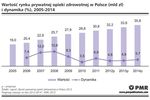

... się zmian w opodatkowaniu usług medycznych podatkiem VAT. Obecnie usługi te są bowiem zwolnione z VAT, co zdaniem przedstawicieli firm, ogranicza inwestycje w niepublicznym sektorze ... przeprowadzanego ze względów estetycznych, zostanie nałożona 23% stawka VAT. Opodatkowane zostały również świadczenia z zakresu medycyny estetycznej, stomatologii ...

-

![Przekształcenie w spółkę z o.o.: ulga na zakup kasy fiskalnej [© pandit - Fotolia.com] Przekształcenie w spółkę z o.o.: ulga na zakup kasy fiskalnej]()

Przekształcenie w spółkę z o.o.: ulga na zakup kasy fiskalnej

... kwot podatku należnego przy zastosowaniu kas rejestrujących. W przeszłości, na podstawie art. 111 ust. 4 ustawy o VAT, odliczyła od podatku należnego kwotę wydatkowaną na zakup kas rejestrujących ... Administracyjny w wyroku z 23 listopada 2017 r. (sygn. akt I FSK 279/16), który zwrócił uwagę, że na gruncie art. 111 ust. 4 ustawy o VAT prawo do ...

-

![Praca w IT: wyższe wynagrodzenia nie tylko dla programistów Praca w IT: wyższe wynagrodzenia nie tylko dla programistów]()

Praca w IT: wyższe wynagrodzenia nie tylko dla programistów

... programiści i programistki zajmujący się Backendem. Tutaj widełki oscylowały między 15,1 a 23 tys. złotych netto plus VAT. Dla tych zatrudnionych na umowę o pracę było to 12 ... – 25 tys. złotych netto plus VAT. W przypadku umowy o pracę specjalizacje z jednymi z najwyższych wynagrodzeń to Product Management od 18 tys. do 23 tys. złotych brutto, Big ...

-

![Zarobki w IT w 2022 roku. Kto był najlepiej opłacany? [© pixabay.com] Zarobki w IT w 2022 roku. Kto był najlepiej opłacany?]()

Zarobki w IT w 2022 roku. Kto był najlepiej opłacany?

... VAT), Big Data (19,6-26,7 tys. złotych +VAT), AI (17-25,9 tys. złotych +VAT) oraz Security (18-25 tys. złotych +VAT). Najwyższe wzrosty w widełkach przy umowach B2B w ciągu roku odnotowano w kategoriach: Support – 26 proc. w medianie dolnych i w medianie górnych widełek, Project Management – 23 ... . złotych netto (+VAT). Identyczne zarobki oferuje się ...

-

![Inwestycja w pokój hotelowy, czyli blaski i cienie condo [© kevers - Fotolia] Inwestycja w pokój hotelowy, czyli blaski i cienie condo]()

Inwestycja w pokój hotelowy, czyli blaski i cienie condo

... od ceny netto bez wyposażenia. Jeśli wykończenie kosztowało 100 tysięcy, a stawka VAT to 23%, to już mówimy o niecałych 20 tysiącach złotych rocznego przychodu. Kwoty zupełnie ... wiele lokali condo to tzw. lokale inwestycyjne, czyli sprzedawane z 23% stawką VAT, w efekcie w umowach sprzedaży z rejestru notariuszy są one ujęte w kategorii lokali ...

-

![Kasowa i memoriałowa metoda rozliczania kosztów firmy [© anna - Fotolia.com] Kasowa i memoriałowa metoda rozliczania kosztów firmy]()

Kasowa i memoriałowa metoda rozliczania kosztów firmy

... datą wystawienia dokumentu będącego dowodem poniesienia tego kosztu (którym głównie jest faktura VAT). Metoda memoriałowa rozliczania kosztów Metoda memoriałowa z kolei została określona w art. 22 ... 1998 r. o systemie ubezpieczeń społecznych w części finansowanej przez płatnika składek. Art. 23 ust. 3d updof wskazuje natomiast, że powyższy przepis ...

-

![Start działalności: wydatki w koszty a korekta PIT [© FikMik - Fotolia.com] Start działalności: wydatki w koszty a korekta PIT]()

Start działalności: wydatki w koszty a korekta PIT

... lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23. Koszty poniesione w walutach obcych przelicza się na złote według ... r.) nie zaliczył do kosztów uzyskania przychodu i nie odliczył wykazanego na nich podatku VAT. W związku z powyższym Wnioskodawca zamierza dokonać stosownych korekt rozliczeń podatku ...

-

![Umowa najmu: kaucja gwarancyjna a podatki [© anna - Fotolia.com] Umowa najmu: kaucja gwarancyjna a podatki]()

Umowa najmu: kaucja gwarancyjna a podatki

... najemcy z umowy najmu i zwrotu zapłaconej kaucji, kwota kaucji nie będzie opodatkowana podatkiem VAT. Inaczej stanie się jednak w przypadku zalegania najemcy z płatnościami. W takim wypadku, ... przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23. Koszty poniesione w celu zapłaty kaucji ...

-

![Świąteczne prezenty dla klientów a podatki [© anna - Fotolia.com] Świąteczne prezenty dla klientów a podatki]()

Świąteczne prezenty dla klientów a podatki

... 23 ust. 1 pkt 23 ustawy o PIT). Dlatego w ciężar kosztów podatkowych nie zaliczymy butelki wina wysłanej klientowi czy kosza z ekskluzywną żywnością. Co więcej, do kosztów podatkowych nie zaliczymy imprezy wigilijnej zorganizowanej dla kontrahentów w klubie czy w restauracji. Uwaga na VAT ... której trzeba zapłacić VAT. Przykład 2: gdy cena ...

-

![Faktura z prognozą za energię elektryczną w kosztach podatkowych [© sp4764 - Fotolia.com] Faktura z prognozą za energię elektryczną w kosztach podatkowych]()

Faktura z prognozą za energię elektryczną w kosztach podatkowych

... usługa kompleksowa w VAT - Faktury za media na przełomie roku w KPiR i podatku VAT - Zmiany w odliczeniu VAT z faktury za media w 2014 r. - Data sprzedaży na fakturze w podatku VAT 2014 „(…) Stosownie ... których celem jest osiągnięcie, zabezpieczenie i zachowanie źródła przychodów nie wymienione w art. 23 ww. ustawy. Co do zasady przyjmuje się, że nie ...

-

![Prywatny kredyt: odsetki a koszty firmy [© FikMik - Fotolia.com] Prywatny kredyt: odsetki a koszty firmy]()

Prywatny kredyt: odsetki a koszty firmy

... jest poprawienie wyniku finansowego oraz osiągnięcie przychodu - z wyjątkiem wydatków wymienionych w art. 23 ust. 1 ustawy o podatku dochodowym od osób fizycznych. Zatem, aby dany ... , iż odsetki od kredytu na wykup gruntu (w tym także na opłacenie podatku VAT) naliczone i zapłacone przez Wnioskodawcę po dniu przekazania środka trwałego do używania ...

-

![Polscy przedsiębiorcy o 2016 roku - wyniki sondażu BCC [© Jamrooferpix - Fotolia.com] Polscy przedsiębiorcy o 2016 roku - wyniki sondażu BCC]()

Polscy przedsiębiorcy o 2016 roku - wyniki sondażu BCC

... VAT, zatrudnianie na czarno oraz świadczenie usług w różnych branżach „po kosztach”, a więc nierówna konkurencja jest coraz większym utrapieniem firm. Inwestycje, finansowanie, sprzedaż W 2016 r., 38,1% badanych przedsiębiorców spodziewa się wzrostu sprzedaży w przedziale 0-5%, a 26,2% szacuje wzrost sprzedaży od 5 do 10%. Nieznacznie mniej (23 ...

-

![Odwrotnym obciążeniem objęta usługa budowlana i materiały budowlane Odwrotnym obciążeniem objęta usługa budowlana i materiały budowlane]()

Odwrotnym obciążeniem objęta usługa budowlana i materiały budowlane

... zaś zużyte materiały wg właściwych dla nich stawek VAT. Zadano pytanie, czy takie rozwiązanie będzie prawidłowe? W przedmiotowej sprawie organ podatkowy zajął następujące ... 41 ust. 1 i 13, art. 109 ust. 2 i art. 110, wynosi 23%. Zgodnie z art. 106b ust. 1 pkt 1 ustawy o VAT, podatnik jest obowiązany wystawić fakturę dokumentująca sprzedaż, a ...

-

![Fiskus nakłada sankcje podatkowe chociaż nie powinien [© sosiukin - Fotolia.com] Fiskus nakłada sankcje podatkowe chociaż nie powinien]()

Fiskus nakłada sankcje podatkowe chociaż nie powinien

... VAT, a tym samym kontrolę zasadności zwrotu. W jej wyniku urzędnicy stwierdzili, że faktura dokumentująca nabycie działki nie mogła służyć spółce, jako podstawa obniżenia podatku należnego. Bank, który sprzedał spółce działkę, nabył grunt w 2014 r. ze stawką podatku od towarów i usług w wysokości 23 ... ustawy o VAT stawki sankcyjnej w wysokości 100%. ...

-

![Praca w IT: dla kogo wynagrodzenia na poziomie 50 tys. zł? Praca w IT: dla kogo wynagrodzenia na poziomie 50 tys. zł?]()

Praca w IT: dla kogo wynagrodzenia na poziomie 50 tys. zł?

... VAT), Embedded (11-18,4 tys. zł netto + VAT), IT Administration (13-18 tys. zł netto + VAT), Gaming (8-17,6 tys. zł netto + VAT), Business Analysis (13,4-17 tys. zł netto + VAT), Product Management (13-17 tys. + VAT), UX (10-14 tys. zł netto + VAT ...

-

![Darowizna firmy a koszty podatkowe obdarowanego [© FikMik - Fotolia.com] Darowizna firmy a koszty podatkowe obdarowanego]()

Darowizna firmy a koszty podatkowe obdarowanego

... albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23 ww. ustawy. W świetle powołanego uregulowania, aby dany ... rozporządzenia, podstawą zapisów w księdze są dowody księgowe, którymi są: faktury VAT, w szczególności faktury VAT marża, faktury VAT RR, faktury VAT MP, dokumenty celne, rachunki oraz faktury korygujące ...

-

![Jakie formy rozliczania podatków od firmy w 2018 roku? [© Delphotostock - Fotolia.com] Jakie formy rozliczania podatków od firmy w 2018 roku?]()

Jakie formy rozliczania podatków od firmy w 2018 roku?

... . Z początkiem roku wszyscy podatnicy VAT czynni będą też musieli przekazywać comiesięczne rejestry VAT do resortu finansów (JPK_VAT) w formie elektronicznej (obecnie obowiązek ten ciąży ... pomiędzy VAT-owcem a nie-VAT-owcem Podatnik VAT czynny dolicza do wartości swojej sprzedaży netto podatek VAT wg właściwej stawki (0%, 5%, 8%, 23% bądź zw - dla ...

-

![Jak często kupujemy mieszkanie na wynajem? Jak często kupujemy mieszkanie na wynajem?]()

Jak często kupujemy mieszkanie na wynajem?

... , że przy jego zakupie przedsiębiorca odliczy VAT. Od lokalu zakupionego w celach użytkowych, na wynajem, może odliczyć 23 proc. podatku praktycznie każdy, kto jest ... 23 mkw. Przemawia za nimi nie tylko świetna lokalizacja, zapewniająca inwestorom wysokie stawki najmu, ale także atrakcyjna cena zakupu, od której dodatkowo można odliczyć podatek VAT ...

-

![5G będzie dostępne w każdym abonamencie w Plusie [© sarayut_sy - Fotolia.com] 5G będzie dostępne w każdym abonamencie w Plusie]()

5G będzie dostępne w każdym abonamencie w Plusie

... VAT, 30 zł zł/mies. + VAT, 40 zł/mies. + VAT lub 60 zł/mies. + VAT, wykorzystać odpowiednio: 120 minut, 240 minut, 300 minut lub 360 minut na międzynarodowe połączenia wychodzące (w Unii Europejskiej). 5G w każdej ofercie internetu mobilnego Od 23 ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Działalność gospodarcza - największe bariery [© alphaspirit - Fotolia.com] Działalność gospodarcza - największe bariery](https://s3.egospodarka.pl/grafika2/mikroprzedsiebiorcy/Dzialalnosc-gospodarcza-najwieksze-bariery-127456-150x100crop.jpg)

![Jak wycofać z firmy środki trwałe? [© morganka - Fotolia.com] Jak wycofać z firmy środki trwałe?](https://s3.egospodarka.pl/grafika2/samochod-osobowy-w-podatkach/Jak-wycofac-z-firmy-srodki-trwale-231489-150x100crop.jpg)

![Jak obniżyć podatek dochodowy w firmie? [© apops - Fotolia.com] Jak obniżyć podatek dochodowy w firmie?](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Jak-obnizyc-podatek-dochodowy-w-firmie-144596-150x100crop.jpg)

![Prywatny użytek samochodu osobowego: jak określić koszty podatkowe? [© anyaberkut - Fotolia.com] Prywatny użytek samochodu osobowego: jak określić koszty podatkowe?](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Prywatny-uzytek-samochodu-osobowego-jak-okreslic-koszty-podatkowe-151715-150x100crop.jpg)

![Wartość początkowa samochodu osobowego z zagranicy [© Patryk Kosmider - Fotolia.com] Wartość początkowa samochodu osobowego z zagranicy](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Wartosc-poczatkowa-samochodu-osobowego-z-zagranicy-144111-150x100crop.jpg)

![Branża IT. Wynagrodzenia rosną, mniej ofert pracy zdalnej [© pixabay.com] Branża IT. Wynagrodzenia rosną, mniej ofert pracy zdalnej](https://s3.egospodarka.pl/grafika2/branza-IT/Branza-IT-Wynagrodzenia-rosna-mniej-ofert-pracy-zdalnej-252055-150x100crop.jpg)

![Środki trwałe jako towary handlowe a koszty podatkowe [© FikMik - Fotolia.com] Środki trwałe jako towary handlowe a koszty podatkowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Srodki-trwale-jako-towary-handlowe-a-koszty-podatkowe-ZKDwv5.jpg)

![Kiedy podatek jest kosztem uzyskania przychodów [© anna - Fotolia.com] Kiedy podatek jest kosztem uzyskania przychodów](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Kiedy-podatek-jest-kosztem-uzyskania-przychodow-skVsXY.jpg)

![Ulga na złe długi - płatność ratalna [© Yong Hian Lim - Fotolia.com] Ulga na złe długi - płatność ratalna](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Ulga-na-zle-dlugi-platnosc-ratalna-92538-150x100crop.jpg)

![Gdy wynajmujących jest dwóch - wystawiają dwie faktury [© BillionPhotos.com - Fotolia.com] Gdy wynajmujących jest dwóch - wystawiają dwie faktury](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Gdy-wynajmujacych-jest-dwoch-wystawiaja-dwie-faktury-197154-150x100crop.jpg)

![Leasing operacyjny samochodu osobowego 2019: opłaty w kosztach podatkowych [© lovelyday12 - Fotolia.com] Leasing operacyjny samochodu osobowego 2019: opłaty w kosztach podatkowych](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Leasing-operacyjny-samochodu-osobowego-2019-oplaty-w-kosztach-podatkowych-218437-150x100crop.jpg)

![Ile kosztuje zamiana mieszkania? [© gukodo - Fotolia.com] Ile kosztuje zamiana mieszkania?](https://s3.egospodarka.pl/grafika2/zamiana-mieszkania/Ile-kosztuje-zamiana-mieszkania-225121-150x100crop.jpg)

![Telepraca obcokrajowców a koszty działalności firmy [© FikMik - Fotolia.com] Telepraca obcokrajowców a koszty działalności firmy](https://s3.egospodarka.pl/grafika/podatek-dochodowy/Telepraca-obcokrajowcow-a-koszty-dzialalnosci-firmy-ZKDwv5.jpg)

![Polska: wydarzenia tygodnia 36/2010 [© RVNW - Fotolia.com] Polska: wydarzenia tygodnia 36/2010](https://s3.egospodarka.pl/grafika/gospodarka/Polska-wydarzenia-tygodnia-36-2010-vgmzEK.jpg)

![Przekształcenie w spółkę z o.o.: ulga na zakup kasy fiskalnej [© pandit - Fotolia.com] Przekształcenie w spółkę z o.o.: ulga na zakup kasy fiskalnej](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Przeksztalcenie-w-spolke-z-o-o-ulga-na-zakup-kasy-fiskalnej-208297-150x100crop.jpg)

![Zarobki w IT w 2022 roku. Kto był najlepiej opłacany? [© pixabay.com] Zarobki w IT w 2022 roku. Kto był najlepiej opłacany?](https://s3.egospodarka.pl/grafika2/zarobki-w-IT/Zarobki-w-IT-w-2022-roku-Kto-byl-najlepiej-oplacany-250109-150x100crop.jpg)

![Inwestycja w pokój hotelowy, czyli blaski i cienie condo [© kevers - Fotolia] Inwestycja w pokój hotelowy, czyli blaski i cienie condo](https://s3.egospodarka.pl/grafika2/zakup-apartamentu/Inwestycja-w-pokoj-hotelowy-czyli-blaski-i-cienie-condo-256057-150x100crop.jpg)

![Kasowa i memoriałowa metoda rozliczania kosztów firmy [© anna - Fotolia.com] Kasowa i memoriałowa metoda rozliczania kosztów firmy](https://s3.egospodarka.pl/grafika/metoda-kasowa/Kasowa-i-memorialowa-metoda-rozliczania-kosztow-firmy-skVsXY.jpg)

![Start działalności: wydatki w koszty a korekta PIT [© FikMik - Fotolia.com] Start działalności: wydatki w koszty a korekta PIT](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Start-dzialalnosci-wydatki-w-koszty-a-korekta-PIT-ZKDwv5.jpg)

![Umowa najmu: kaucja gwarancyjna a podatki [© anna - Fotolia.com] Umowa najmu: kaucja gwarancyjna a podatki](https://s3.egospodarka.pl/grafika/wynajem/Umowa-najmu-kaucja-gwarancyjna-a-podatki-skVsXY.jpg)

![Świąteczne prezenty dla klientów a podatki [© anna - Fotolia.com] Świąteczne prezenty dla klientów a podatki](https://s3.egospodarka.pl/grafika/przekazanie-towarow/Swiateczne-prezenty-dla-klientow-a-podatki-skVsXY.jpg)

![Faktura z prognozą za energię elektryczną w kosztach podatkowych [© sp4764 - Fotolia.com] Faktura z prognozą za energię elektryczną w kosztach podatkowych](https://s3.egospodarka.pl/grafika2/rozliczenie-faktury/Faktura-z-prognoza-za-energie-elektryczna-w-kosztach-podatkowych-145785-150x100crop.jpg)

![Prywatny kredyt: odsetki a koszty firmy [© FikMik - Fotolia.com] Prywatny kredyt: odsetki a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Prywatny-kredyt-odsetki-a-koszty-firmy-ZKDwv5.jpg)

![Polscy przedsiębiorcy o 2016 roku - wyniki sondażu BCC [© Jamrooferpix - Fotolia.com] Polscy przedsiębiorcy o 2016 roku - wyniki sondażu BCC](https://s3.egospodarka.pl/grafika2/sytuacja-przedsiebiorstw/Polscy-przedsiebiorcy-o-2016-roku-wyniki-sondazu-BCC-169273-150x100crop.jpg)

![Fiskus nakłada sankcje podatkowe chociaż nie powinien [© sosiukin - Fotolia.com] Fiskus nakłada sankcje podatkowe chociaż nie powinien](https://s3.egospodarka.pl/grafika2/sankcje-VAT/Fiskus-naklada-sankcje-podatkowe-chociaz-nie-powinien-217738-150x100crop.jpg)

![Darowizna firmy a koszty podatkowe obdarowanego [© FikMik - Fotolia.com] Darowizna firmy a koszty podatkowe obdarowanego](https://s3.egospodarka.pl/grafika/darowizna/Darowizna-firmy-a-koszty-podatkowe-obdarowanego-ZKDwv5.jpg)

![Jakie formy rozliczania podatków od firmy w 2018 roku? [© Delphotostock - Fotolia.com] Jakie formy rozliczania podatków od firmy w 2018 roku?](https://s3.egospodarka.pl/grafika2/podatek-dochodowy-od-osob-fizycznych/Jakie-formy-rozliczania-podatkow-od-firmy-w-2018-roku-199673-150x100crop.jpg)

![5G będzie dostępne w każdym abonamencie w Plusie [© sarayut_sy - Fotolia.com] 5G będzie dostępne w każdym abonamencie w Plusie](https://s3.egospodarka.pl/grafika2/Plus/5G-bedzie-dostepne-w-kazdym-abonamencie-w-Plusie-239979-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI] 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/inwestycja-w-mieszkanie/7-pulapek-i-okazji-zobacz-co-cie-czeka-podczas-kupna-mieszkania-na-wynajem-270018-50x33crop.jpg) 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

![Alpine A110 R: ekstremalnie lekkie, piekielnie szybkie. Dlaczego ten francuski sportowiec zachwyca purystów? [© Wojciech Krzemiński] Alpine A110 R: ekstremalnie lekkie, piekielnie szybkie. Dlaczego ten francuski sportowiec zachwyca purystów?](https://s3.egospodarka.pl/grafika2/Alpine-A110-R/Alpine-A110-R-ekstremalnie-lekkie-piekielnie-szybkie-Dlaczego-ten-francuski-sportowiec-zachwyca-purystow-270047-150x100crop.jpg)

![Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu [© pexels] Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu](https://s3.egospodarka.pl/grafika2/dobry-lider/Praca-w-swieta-5-blednych-przekonan-liderow-ktore-niszcza-urlop-zespolu-270014-150x100crop.jpg)

![Najważniejszy kod podróży lotniczej. Czym jest PNR? [© pexels] Najważniejszy kod podróży lotniczej. Czym jest PNR?](https://s3.egospodarka.pl/grafika2/lot-samolotem/Najwazniejszy-kod-podrozy-lotniczej-Czym-jest-PNR-270138-150x100crop.jpg)

![Awaria KSeF w 2026 - tryb awaryjny, data wystawienia faktury i obowiązki podatnika. Praktyczny poradnik [© wygenerowane przez AI] Awaria KSeF w 2026 - tryb awaryjny, data wystawienia faktury i obowiązki podatnika. Praktyczny poradnik](https://s3.egospodarka.pl/grafika2/KSeF/Awaria-KSeF-w-2026-tryb-awaryjny-data-wystawienia-faktury-i-obowiazki-podatnika-Praktyczny-poradnik-270179-150x100crop.jpg)

![Test Mercedes-AMG SL 55 4MATIC+ Luksusowy kabriolet z napędem na cztery koła i potężnym V8 [© Wojciech Krzemiński] Test Mercedes-AMG SL 55 4MATIC+ Luksusowy kabriolet z napędem na cztery koła i potężnym V8](https://s3.egospodarka.pl/grafika2/Mercedes-AMG-SL-55-4MATIC/Test-Mercedes-AMG-SL-55-4MATIC-Luksusowy-kabriolet-z-napedem-na-cztery-kola-i-poteznym-V8-270058-150x100crop.jpg)

![Jawność wynagrodzeń od 24 grudnia 2025: co naprawdę się zmienia? Poznaj fakty i mity [© wygenerowane przez AI] Jawność wynagrodzeń od 24 grudnia 2025: co naprawdę się zmienia? Poznaj fakty i mity](https://s3.egospodarka.pl/grafika2/dyskryminacja-placowa/Jawnosc-wynagrodzen-od-24-grudnia-2025-co-naprawde-sie-zmienia-Poznaj-fakty-i-mity-270170-150x100crop.jpg)