-

![Samochód osobowy: instalacja gazowa a koszty firmy [© FikMik - Fotolia.com] Samochód osobowy: instalacja gazowa a koszty firmy]()

Samochód osobowy: instalacja gazowa a koszty firmy

... znajdować się na liście wydatków nieuznanych za koszty uzyskania przychodów, wymienionych w art. 23 ust. 1 ustawy o podatku dochodowym od osób fizycznych, * być właściwie udokumentowany. Ustawa o podatku dochodowym od osób fizycznych nie zawiera wykazu wydatków, który przesądzałby o ich zaliczeniu do kosztów uzyskania przychodów, zatem przyjmuje ...

-

![Ryczałt ewidencjonowany i podatek liniowy? [© anna - Fotolia.com] Ryczałt ewidencjonowany i podatek liniowy?]()

Ryczałt ewidencjonowany i podatek liniowy?

... opodatkować wg skali podatkowej. Co się zaś tyczy podatku liniowego, art. 9a ust. 2 ustawy o podatku dochodowym od osób fizycznych mówi, że podatnicy mogą wybrać ten ... pierwszego przychodu. Art. 9a ust. 5 ustawy o podatku dochodowym od osób fizycznych dodaje tutaj, że wybranie podatku liniowego powoduje opodatkowanie w ten sposób wszystkich ...

-

![Sprzedaż nieruchomości: obowiązek podatkowy VAT [© FikMik - Fotolia.com] Sprzedaż nieruchomości: obowiązek podatkowy VAT]()

Sprzedaż nieruchomości: obowiązek podatkowy VAT

... od powyższej transakcji powstanie obowiązek podatkowy w podatku VAT? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z art. 5 ust. 1 pkt 1 ustawy z dnia 11 marca 2004 r. o podatku od ... zadatków, przedpłat lub rat, pomniejszona o przypadającą od nich kwotę podatku. Dotyczy to również otrzymanych zaliczek na dotacje, ...

-

![Majątek firmy na cele prywatne: skutki podatkowe [© anna - Fotolia.com] Majątek firmy na cele prywatne: skutki podatkowe]()

Majątek firmy na cele prywatne: skutki podatkowe

... osobiste podatnika, jeżeli przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego od tych czynności, w całości lub w części (art. 7 ust. 2 ustawy ... ”, warto znaczyć, że od 1 stycznia 2011 r. przysługuje jedynie ograniczone prawo do odliczenia VAT od zakupu takiego pojazdu (60% kwoty podatku wykazanej w fakturze, nie ...

-

![Operatorzy pocztowi a monopol Poczty Polskiej [© Syda Productions - Fotolia.com] Operatorzy pocztowi a monopol Poczty Polskiej]()

Operatorzy pocztowi a monopol Poczty Polskiej

... milionów. Podtrzymywanie w formie niezmienionej przepisu, który umacnia pozycję monopolisty i znaczącą osłabia możliwości prywatnych operatorów. ujednolicenie stawki podatku VAT na rynku pocztowym - od początku 2010 roku Poczta Polska S.A. – wykorzystując niedostosowanie prawa polskiego do ustawodawstwa Unii Europejskiej – świadczy dla części ...

-

![Podatek za założone lokaty antybelkowe? [© denphumi - Fotolia.com] Podatek za założone lokaty antybelkowe?]()

Podatek za założone lokaty antybelkowe?

... dobre zniknęłaby możliwość omijania 19-proc. podatku od dochodów kapitałowych. W ... Od tego czasu kolejne instytucje finansowe rozszerzyły ofertę lokat antybelkowych i w oczekiwaniu na kolejne kroki MF chętniej niż dotychczas proponowały krótkoterminowe depozyty. Nowy projekt zmian w zakresie zaokrąglania podstawy opodatkowania (odsetek) i podatku ...

-

![Dwie firmy: PKPiR i księgi rachunkowe? [© FikMik - Fotolia.com] Dwie firmy: PKPiR i księgi rachunkowe?]()

Dwie firmy: PKPiR i księgi rachunkowe?

... . W tym przypadku ustalony będzie dochód samej spółki jako takiej, natomiast dla celów opodatkowania podatkiem dochodowym od osób fizycznych zastosowanie znajdzie przepis art. 8 ust. 2 ustawy o podatku dochodowym od osób fizycznych.(…) W świetle opisanego we wniosku zdarzenia przyszłego oraz powołanych przepisów należy stwierdzić, iż Wnioskodawca ...

-

![Jedna firma: dwa rodzaje działalności gospodarczej [© anna - Fotolia.com] Jedna firma: dwa rodzaje działalności gospodarczej]()

Jedna firma: dwa rodzaje działalności gospodarczej

... korekty poniesionych wydatków. Jeśli chodzi o VAT, to odliczenie podatku naliczonego od dokonywanych wydatków jest jednym z najważniejszych uprawnień zarejestrowanego, czynnego ... 22 lipca 1991 r. o podatku dochodowym od osób fizycznych (tekst jedn.: Dz.U. z 2010 r. nr 51, poz. 307 ze zm.), art. 86 ustawy z 11 marca 2004 r. o podatku od towarów i usług ...

-

![Zawiły system podatkowy i interpretacje [© whitelook - Fotolia.com] Zawiły system podatkowy i interpretacje]()

Zawiły system podatkowy i interpretacje

... podatku od Funduszu Płac od wszelkich wypłat wynagrodzeń, bez względu na ich tytuł (w miejsce podatku ...

-

![Informacje podsumowujące VAT-UE [© whitelook - Fotolia.com] Informacje podsumowujące VAT-UE]()

Informacje podsumowujące VAT-UE

... kwotach netto. Zasady sporządzania informacji podsumowujących ustawodawca zawarł w art. 100 ustawy o podatku od towarów i usług. Przepis ten wskazuje, że co do zasady ... dostaw realizowanych w ramach transakcji trójstronnej, jeżeli całkowita wartość tych transakcji, bez podatku od wartości dodanej, nie przekracza w danym kwartale i w żadnym z czterech ...

-

![Gospodarka ściekami a kasa fiskalna [© FikMik - Fotolia.com] Gospodarka ściekami a kasa fiskalna]()

Gospodarka ściekami a kasa fiskalna

... wynika bezpośrednio z art. 111 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. nr 54, poz. 535 ze zm.), zwanej ... podatku należnego, na mocy § 2 ust. 1 pkt 1 rozporządzenia w związku z poz. 37 załącznika do ww. rozporządzenia. Zauważyć należy, że prawo do korzystania ze zwolnienia na podstawie ww. przepisu nie jest uzależnione od ...

-

![Dojazd do pracy koleją = mniejszy podatek roczny Dojazd do pracy koleją = mniejszy podatek roczny]()

Dojazd do pracy koleją = mniejszy podatek roczny

... jest możliwości zastąpienia imiennego biletu okresowego jakimkolwiek innym dokumentem np. fakturą. Bez znaczenia pozostaje forma techniczna takiego biletu. W ustawie o podatku dochodowym od osób fizycznych ustawodawca nie wskazał definicji pojęcia „imiennego biletu okresowego”. Kwestia, czy imienny bilet okresowy jest sporządzony w postaci jednego ...

-

![Transport ciężarowy: forma opodatkowania [© FikMik - Fotolia.com] Transport ciężarowy: forma opodatkowania]()

Transport ciężarowy: forma opodatkowania

... ustawy o podatku dochodowym. W myśl art. 6 ust. 1 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, opodatkowaniu ryczałtem od przychodów ewidencjonowanych podlegają przychody osób fizycznych z pozarolniczej działalności gospodarczej, o których mowa w art. 14 ustawy o podatku dochodowym, w tym ...

-

![Spółka europejska: podatek dochodowy [© whitelook - Fotolia.com] Spółka europejska: podatek dochodowy]()

Spółka europejska: podatek dochodowy

... w Polsce, a w szczególności opodatkowania jej przychodów na gruncie ustawy o podatku dochodowym od osób prawnych (dalej: UPDOP). Z punktu widzenia prawa podatkowego, ... unikania podwójnego opodatkowania, tzw. metodę stopy procentowej. Jednak w przypadku podatku dochodowego od osób prawnych (dalej: CIT), metoda ta prowadzi do pełnego wyłączenia ...

-

![Opłaty skarbowe i sądowe a opodatkowanie VAT [© FikMik - Fotolia.com] Opłaty skarbowe i sądowe a opodatkowanie VAT]()

Opłaty skarbowe i sądowe a opodatkowanie VAT

... od tych opłat podatku VAT? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z art. 5 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i ... kwotę należnego podatku. Natomiast stosownie do art. 79 Dyrektywy 2006/112/WE Rady z dnia 28 listopada 2006r. w sprawie wspólnego systemu podatku od wartości dodanej (Dz. ...

-

![Współwłasność samochodu: wykup a amortyzacja [© anna - Fotolia.com] Współwłasność samochodu: wykup a amortyzacja]()

Współwłasność samochodu: wykup a amortyzacja

... zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku.

-

![Korekta zeznań i deklaracji podatkowych [© anna - Fotolia.com] Korekta zeznań i deklaracji podatkowych]()

Korekta zeznań i deklaracji podatkowych

... przepisów okres przedawnienia wynosi 5 lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku. Zatem np. zobowiązanie w podatku PIT za 2010 r. przedawni się z ... podatku wynikającej z tego zeznania. Co do zasady urząd skarbowy (a formalnie naczelnik urzędu skarbowego) ma 3 miesiące na dokonanie zwrotu nadpłaty, licząc od ...

-

![Zakup nieruchomości: amortyzacja tylko budynku [© anna - Fotolia.com] Zakup nieruchomości: amortyzacja tylko budynku]()

Zakup nieruchomości: amortyzacja tylko budynku

... z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku. Cena ...

-

![Opodatkowanie VAT: zamiana prywatnej nieruchomości [© FikMik - Fotolia.com] Opodatkowanie VAT: zamiana prywatnej nieruchomości]()

Opodatkowanie VAT: zamiana prywatnej nieruchomości

... . 1 pkt 1 ustawy z dnia 11 marca 2004r. o podatku od towarów i usług (Dz. U. Nr 54, poz. 535 ze zm.) - zwanej dalej ustawą, opodatkowaniu podatkiem od towarów i usług podlega odpłatna dostawa ... dla każdej ze stron odrębnie. Przy czym na gruncie przepisów podatku od towarów i usług nie jest możliwe rozłożenie opodatkowania czynności zamiany na obie ...

-

![Najem nieruchomości: koszty i przychody podatkowe [© anna - Fotolia.com] Najem nieruchomości: koszty i przychody podatkowe]()

Najem nieruchomości: koszty i przychody podatkowe

... przychodów i kosztów. Przypomnijmy, zgodnie ze źródłami przychodu określonymi w ustawie o podatku dochodowym od osób fizycznych (dalej updof) najem może zostać zaliczony do źródła, ... Jak już wskazaliśmy wyżej, w dalszej części artykułu skupimy się na rozliczaniu podatku dochodowego na zasadach ogólnych wg skali podatkowej w ramach tzw. najmu ...

-

![PIT: Sprzedaż nieruchomości gdy umowa o dożywocie [© FikMik - Fotolia.com] PIT: Sprzedaż nieruchomości gdy umowa o dożywocie]()

PIT: Sprzedaż nieruchomości gdy umowa o dożywocie

... przychodu w rozumieniu art. 10 ust. 1 pkt 8 ustawy o podatku dochodowym od osób fizycznych, gdyż nastąpi po upływie 5 lat, licząc od końca 2003 roku, w którym nastąpiło nabycie nieruchomości w wyniku umowy o dożywocie. Zatem, Wnioskodawczyni nie będzie zobligowana do zapłaty podatku dochodowego z tytułu zbycia tej nieruchomości. Wskazać należy ...

-

![Zaliczki kwartalne: optymalizacja podatkowa Zaliczki kwartalne: optymalizacja podatkowa]()

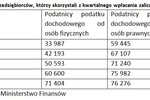

Zaliczki kwartalne: optymalizacja podatkowa

... korzystny z pewnością dla tych przedsiębiorców, którzy są zdyscyplinowani i umieją w odpowiednim momencie zgromadzić większą kwotę na zapłatę podatku. Trzeba bowiem pamiętać, że miesięczne płatności podatku są niższe od kwartalnych. Jeżeli jednak założymy, że mamy do czynienia właśnie z takimi przedsiębiorcami można wskazać wiele korzyści takiego ...

-

![Błąd w sztuce a koszty podatkowe szpitala [© FikMik - Fotolia.com] Błąd w sztuce a koszty podatkowe szpitala]()

Błąd w sztuce a koszty podatkowe szpitala

... możliwość korzystania ze zwolnienia przedmiotowego na podstawie art. 17 ust. 1 pkt 4 ustawy o podatku dochodowym od osób prawnych. W związku z tym, przedmiotowy wydatek będzie miał wpływ na kształtowanie wysokości dochodu wolnego od opodatkowania. Reasumując, mając na uwadze powołane uregulowania prawne, stwierdzić należy, iż koszty związane ...

-

![Konsekwencje podatkowe zaniechania inwestycji [© whitelook - Fotolia.com] Konsekwencje podatkowe zaniechania inwestycji]()

Konsekwencje podatkowe zaniechania inwestycji

... podatek należny. Podatnikowi co do zasady przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych. Masz prawo do odliczenia! Od 1 grudnia 2008 r., odliczenie VAT związanego z zaniechanymi inwestycjami jest dopuszczalne. Zgodnie ...

-

![Lokaty i kredyty bankowe a podatek dochodowy [© whitelook - Fotolia.com] Lokaty i kredyty bankowe a podatek dochodowy]()

Lokaty i kredyty bankowe a podatek dochodowy

... lub skapitalizowane stanowią przychód przedsiębiorcy. Pozornie płacenie podatku tzw. Belki i podatku dochodowego od odsetek na rachunku bankowym w przypadku przedsiębiorców, wydaje się być jednakowym ciężarem. Jednak wysokość podatku nie jest stała, bo zależy od formy opodatkowania. W przypadku podatku liniowego podatek wyniesie 19% kwoty odsetek ...

-

![Stawka VAT na "spóźniony" eksport towaru [© whitelook - Fotolia.com] Stawka VAT na "spóźniony" eksport towaru]()

Stawka VAT na "spóźniony" eksport towaru

... , w rozumieniu przepisów ustawy o podatku od towarów i usług. Wywóz przedmiotowej maszyny, który miał ostatecznie miejsce po upływie określonego czasu od dostawy (w 2007 r. - dostawa ... jasna, jest korzystny dla podatników - pozwala on na korygowanie podatku należnego w przypadku dostaw towarów wywożonych z opóźnieniem poza terytorium Wspólnoty, gdyż ...

-

![Sprzedaż nieruchomości: jakie źródło przychodu? [© FikMik - Fotolia.com] Sprzedaż nieruchomości: jakie źródło przychodu?]()

Sprzedaż nieruchomości: jakie źródło przychodu?

... podatku dochodowym od osób fizycznych, nabytych lub wybudowanych (oddanych do użytkowania) do dnia 31 grudnia 2006 r., stosuje się zasady określone w ww. ustawie o podatku dochodowym od ...

-

![Sprzedaż w Internecie a podatek PIT, VAT i PCC [© anna - Fotolia.com] Sprzedaż w Internecie a podatek PIT, VAT i PCC]()

Sprzedaż w Internecie a podatek PIT, VAT i PCC

... od czynności cywilnoprawnej. Wynosi on 2 % wartości rynkowej kupowanej rzeczy. Obowiązek jego uregulowania powstaje, jeżeli wartość nabytego od osoby fizycznej towaru przekracza kwotę 1 000 złotych. Wtedy kupujący ma 14 dni na złożenie deklaracji i wpłatę podatku ...

-

![Transakcje łańcuchowe w VAT: miejsce świadczenia [© anna - Fotolia.com] Transakcje łańcuchowe w VAT: miejsce świadczenia]()

Transakcje łańcuchowe w VAT: miejsce świadczenia

... ): (...) Z przestawionego we wniosku zdarzenia przyszłego wynika, że nie będąc czynnym podatnikiem podatku od towarów i usług zamierza Pan rozpocząć działalność, w ramach której będzie nabywał w ... państwa trzeciego, dostawę towarów dokonywaną przez podatnika lub podatnika podatku od wartości dodanej, który jest również podatnikiem z tytułu importu ...

-

![Wysoki podatek VAT i dochodowy za grudzień? [© anna - Fotolia.com] Wysoki podatek VAT i dochodowy za grudzień?]()

Wysoki podatek VAT i dochodowy za grudzień?

... Uwaga! Mały podatnik może dokonać obniżenia podatku dopiero za ten kwartał, w którym uregulował całą należność wynikającą z otrzymanej od kontrahenta faktury lub dokumentu celnego. Przykład: ... czynnościom opodatkowanym. Oznacza, to że w żadnym przypadku nie można obniżyć podatku o VAT od takich zakupów, które dokonamy biorąc fakturę na firmę, ale nie ...

-

![Opóźnienie robót: kary umowne w koszty podatkowe? [© FikMik - Fotolia.com] Opóźnienie robót: kary umowne w koszty podatkowe?]()

Opóźnienie robót: kary umowne w koszty podatkowe?

... , w przypadku konieczności zapłacenia kary przedstawionej w stanie faktycznym, należy zbadać, czy zostanie spełniona ogólna przesłanka wynikająca z art. 15 ust. 1 ustawy o podatku dochodowym od osób prawnych, tj. czy istnieje związek przyczynowo – skutkowy poniesionych wydatków z przychodem, czy też wydatki te służyły zachowaniu lub zabezpieczeniu ...

-

!["Nieściągalne" wierzytelności nie zawsze w koszty [© FikMik - Fotolia.com] "Nieściągalne" wierzytelności nie zawsze w koszty]()

"Nieściągalne" wierzytelności nie zawsze w koszty

... przedawniona, 3. nieściągalność wierzytelności została udokumentowana w sposób przewidziany w art. 23 ust. 2 ustawy o podatku dochodowym od osób fizycznych W związku z brakiem dokumentów o których mowa w art. 23 ust. 2 ww. ustawy o podatku dochodowym od osób fizycznych Wnioskodawca nie ma przesłanek do zaliczenia wierzytelności, o której mowa we ...

-

![Odliczenia w PIT 2011: darowizny na cele kultu religijnego [© anna - Fotolia.com] Odliczenia w PIT 2011: darowizny na cele kultu religijnego]()

Odliczenia w PIT 2011: darowizny na cele kultu religijnego

... zakwestionowania. Ponadto w przypadku darowizny towarów opodatkowanych podatkiem od towarów i usług, za kwotę darowizny uważa się wartość towaru wraz z podatkiem od towarów i usług, w części przekraczającej kwotę podatku naliczonego, którą podatnik ma prawo odliczyć zgodnie z przepisami o podatku od towarów i usług z tytułu dokonania tej darowizny ...

-

![Podatek ryczałtowy a wspólne rozliczenie roczne [© anna - Fotolia.com] Podatek ryczałtowy a wspólne rozliczenie roczne]()

Podatek ryczałtowy a wspólne rozliczenie roczne

... w sposób zryczałtowany (podatek liczony w wysokości 18% od uzyskanego przychodu) określony w art. 30 ust. 1 pkt 5a ustawy o podatku dochodowym od osób fizycznych (dalej ... przypadku podatek określa się na imię obojga małżonków w podwójnej wysokości podatku obliczonego od połowy łącznych dochodów małżonków. Aby z przywileju tego (w postaci wspólnego ...

-

![Kredyt bankowy: prowizja pośrednika a koszty firmy [© FikMik - Fotolia.com] Kredyt bankowy: prowizja pośrednika a koszty firmy]()

Kredyt bankowy: prowizja pośrednika a koszty firmy

... - stosownie do art. 15 ust. 4d w zw. z art. 15 ust. 4e ustawy o podatku dochodowym od osób prawnych. Niemniej jednak podkreślić należy, iż przedmiotem interpretacji są jedynie przepisy ustawy o podatku dochodowym od osób prawnych. Poza zakresem rozpoznania pozostają, natomiast kwestie prawidłowości stosowania ustawy o rachunkowości. (…)” Pełną ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Samochód osobowy: instalacja gazowa a koszty firmy [© FikMik - Fotolia.com] Samochód osobowy: instalacja gazowa a koszty firmy](https://s3.egospodarka.pl/grafika/Amortyzacja/Samochod-osobowy-instalacja-gazowa-a-koszty-firmy-ZKDwv5.jpg)

![Ryczałt ewidencjonowany i podatek liniowy? [© anna - Fotolia.com] Ryczałt ewidencjonowany i podatek liniowy?](https://s3.egospodarka.pl/grafika/podatek-liniowy/Ryczalt-ewidencjonowany-i-podatek-liniowy-skVsXY.jpg)

![Sprzedaż nieruchomości: obowiązek podatkowy VAT [© FikMik - Fotolia.com] Sprzedaż nieruchomości: obowiązek podatkowy VAT](https://s3.egospodarka.pl/grafika/obowiazek-podatkowy-VAT/Sprzedaz-nieruchomosci-obowiazek-podatkowy-VAT-ZKDwv5.jpg)

![Majątek firmy na cele prywatne: skutki podatkowe [© anna - Fotolia.com] Majątek firmy na cele prywatne: skutki podatkowe](https://s3.egospodarka.pl/grafika/przekazania-na-potrzeby-osobiste/Majatek-firmy-na-cele-prywatne-skutki-podatkowe-skVsXY.jpg)

![Operatorzy pocztowi a monopol Poczty Polskiej [© Syda Productions - Fotolia.com] Operatorzy pocztowi a monopol Poczty Polskiej](https://s3.egospodarka.pl/grafika/Poczta-Polska/Operatorzy-pocztowi-a-monopol-Poczty-Polskiej-d8i3B3.jpg)

![Podatek za założone lokaty antybelkowe? [© denphumi - Fotolia.com] Podatek za założone lokaty antybelkowe?](https://s3.egospodarka.pl/grafika/uslugi-bankowe/Podatek-za-zalozone-lokaty-antybelkowe-iQjz5k.jpg)

![Dwie firmy: PKPiR i księgi rachunkowe? [© FikMik - Fotolia.com] Dwie firmy: PKPiR i księgi rachunkowe?](https://s3.egospodarka.pl/grafika/ewidencja-ksiegowa/Dwie-firmy-PKPiR-i-ksiegi-rachunkowe-ZKDwv5.jpg)

![Jedna firma: dwa rodzaje działalności gospodarczej [© anna - Fotolia.com] Jedna firma: dwa rodzaje działalności gospodarczej](https://s3.egospodarka.pl/grafika/podatek-od-firmy/Jedna-firma-dwa-rodzaje-dzialalnosci-gospodarczej-skVsXY.jpg)

![Zawiły system podatkowy i interpretacje [© whitelook - Fotolia.com] Zawiły system podatkowy i interpretacje](https://s3.egospodarka.pl/grafika/interpretacje-podatkowe/Zawily-system-podatkowy-i-interpretacje-JbjmWj.jpg)

![Informacje podsumowujące VAT-UE [© whitelook - Fotolia.com] Informacje podsumowujące VAT-UE](https://s3.egospodarka.pl/grafika/deklaracje-podatkowe/Informacje-podsumowujace-VAT-UE-JbjmWj.jpg)

![Gospodarka ściekami a kasa fiskalna [© FikMik - Fotolia.com] Gospodarka ściekami a kasa fiskalna](https://s3.egospodarka.pl/grafika/kasy-fiskalne/Gospodarka-sciekami-a-kasa-fiskalna-ZKDwv5.jpg)

![Transport ciężarowy: forma opodatkowania [© FikMik - Fotolia.com] Transport ciężarowy: forma opodatkowania](https://s3.egospodarka.pl/grafika/podatek-zryczaltowany/Transport-ciezarowy-forma-opodatkowania-ZKDwv5.jpg)

![Spółka europejska: podatek dochodowy [© whitelook - Fotolia.com] Spółka europejska: podatek dochodowy](https://s3.egospodarka.pl/grafika/spolka-europejska/Spolka-europejska-podatek-dochodowy-JbjmWj.jpg)

![Opłaty skarbowe i sądowe a opodatkowanie VAT [© FikMik - Fotolia.com] Opłaty skarbowe i sądowe a opodatkowanie VAT](https://s3.egospodarka.pl/grafika/oplata-sadowa/Oplaty-skarbowe-i-sadowe-a-opodatkowanie-VAT-ZKDwv5.jpg)

![Współwłasność samochodu: wykup a amortyzacja [© anna - Fotolia.com] Współwłasność samochodu: wykup a amortyzacja](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Wspolwlasnosc-samochodu-wykup-a-amortyzacja-skVsXY.jpg)

![Korekta zeznań i deklaracji podatkowych [© anna - Fotolia.com] Korekta zeznań i deklaracji podatkowych](https://s3.egospodarka.pl/grafika/zeznania-roczne/Korekta-zeznan-i-deklaracji-podatkowych-skVsXY.jpg)

![Zakup nieruchomości: amortyzacja tylko budynku [© anna - Fotolia.com] Zakup nieruchomości: amortyzacja tylko budynku](https://s3.egospodarka.pl/grafika/Amortyzacja/Zakup-nieruchomosci-amortyzacja-tylko-budynku-skVsXY.jpg)

![Opodatkowanie VAT: zamiana prywatnej nieruchomości [© FikMik - Fotolia.com] Opodatkowanie VAT: zamiana prywatnej nieruchomości](https://s3.egospodarka.pl/grafika/dzialki-budowlane/Opodatkowanie-VAT-zamiana-prywatnej-nieruchomosci-ZKDwv5.jpg)

![Najem nieruchomości: koszty i przychody podatkowe [© anna - Fotolia.com] Najem nieruchomości: koszty i przychody podatkowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Najem-nieruchomosci-koszty-i-przychody-podatkowe-skVsXY.jpg)

![PIT: Sprzedaż nieruchomości gdy umowa o dożywocie [© FikMik - Fotolia.com] PIT: Sprzedaż nieruchomości gdy umowa o dożywocie](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/PIT-Sprzedaz-nieruchomosci-gdy-umowa-o-dozywocie-ZKDwv5.jpg)

![Błąd w sztuce a koszty podatkowe szpitala [© FikMik - Fotolia.com] Błąd w sztuce a koszty podatkowe szpitala](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Blad-w-sztuce-a-koszty-podatkowe-szpitala-ZKDwv5.jpg)

![Konsekwencje podatkowe zaniechania inwestycji [© whitelook - Fotolia.com] Konsekwencje podatkowe zaniechania inwestycji](https://s3.egospodarka.pl/grafika/odliczenie-VAT/Konsekwencje-podatkowe-zaniechania-inwestycji-JbjmWj.jpg)

![Lokaty i kredyty bankowe a podatek dochodowy [© whitelook - Fotolia.com] Lokaty i kredyty bankowe a podatek dochodowy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Lokaty-i-kredyty-bankowe-a-podatek-dochodowy-JbjmWj.jpg)

![Stawka VAT na "spóźniony" eksport towaru [© whitelook - Fotolia.com] Stawka VAT na "spóźniony" eksport towaru](https://s3.egospodarka.pl/grafika/eksport/Stawka-VAT-na-spozniony-eksport-towaru-JbjmWj.jpg)

![Sprzedaż nieruchomości: jakie źródło przychodu? [© FikMik - Fotolia.com] Sprzedaż nieruchomości: jakie źródło przychodu?](https://s3.egospodarka.pl/grafika/podatek-od-sprzedazy-mieszkania-lub-domu/Sprzedaz-nieruchomosci-jakie-zrodlo-przychodu-ZKDwv5.jpg)

![Sprzedaż w Internecie a podatek PIT, VAT i PCC [© anna - Fotolia.com] Sprzedaż w Internecie a podatek PIT, VAT i PCC](https://s3.egospodarka.pl/grafika/handel-elektroniczny/Sprzedaz-w-Internecie-a-podatek-PIT-VAT-i-PCC-skVsXY.jpg)

![Transakcje łańcuchowe w VAT: miejsce świadczenia [© anna - Fotolia.com] Transakcje łańcuchowe w VAT: miejsce świadczenia](https://s3.egospodarka.pl/grafika/transakcje-trojstronne/Transakcje-lancuchowe-w-VAT-miejsce-swiadczenia-skVsXY.jpg)

![Wysoki podatek VAT i dochodowy za grudzień? [© anna - Fotolia.com] Wysoki podatek VAT i dochodowy za grudzień?](https://s3.egospodarka.pl/grafika/optymalizacja-podatkowa/Wysoki-podatek-VAT-i-dochodowy-za-grudzien-skVsXY.jpg)

![Opóźnienie robót: kary umowne w koszty podatkowe? [© FikMik - Fotolia.com] Opóźnienie robót: kary umowne w koszty podatkowe?](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Opoznienie-robot-kary-umowne-w-koszty-podatkowe-ZKDwv5.jpg)

!["Nieściągalne" wierzytelności nie zawsze w koszty [© FikMik - Fotolia.com] "Nieściągalne" wierzytelności nie zawsze w koszty](https://s3.egospodarka.pl/grafika/podatek-od-firmy/Niesciagalne-wierzytelnosci-nie-zawsze-w-koszty-ZKDwv5.jpg)

![Odliczenia w PIT 2011: darowizny na cele kultu religijnego [© anna - Fotolia.com] Odliczenia w PIT 2011: darowizny na cele kultu religijnego](https://s3.egospodarka.pl/grafika/PIT-y/Odliczenia-w-PIT-2011-darowizny-na-cele-kultu-religijnego-skVsXY.jpg)

![Podatek ryczałtowy a wspólne rozliczenie roczne [© anna - Fotolia.com] Podatek ryczałtowy a wspólne rozliczenie roczne](https://s3.egospodarka.pl/grafika/PIT-y/Podatek-ryczaltowy-a-wspolne-rozliczenie-roczne-skVsXY.jpg)

![Kredyt bankowy: prowizja pośrednika a koszty firmy [© FikMik - Fotolia.com] Kredyt bankowy: prowizja pośrednika a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Kredyt-bankowy-prowizja-posrednika-a-koszty-firmy-ZKDwv5.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne [© pexels] Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne](https://s3.egospodarka.pl/grafika2/leasing/Leasing-w-2025-roku-stabilny-wzrost-i-boom-na-auta-elektryczne-270728-150x100crop.jpg)

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)

![Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu [© pixabay] Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu](https://s3.egospodarka.pl/grafika2/awaria-rur/Peknieta-rura-zagrozenie-dla-nieruchomosci-zdrowia-i-budzetu-270708-150x100crop.jpg)

![Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia [© pexels] Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-IT-gdzie-spada-popyt-a-gdzie-rosna-wynagrodzenia-270707-150x100crop.jpg)