-

![Wynajem nieruchomości: stawka VAT na odprowadzenie ścieków [© pixabay.com] Wynajem nieruchomości: stawka VAT na odprowadzenie ścieków]()

Wynajem nieruchomości: stawka VAT na odprowadzenie ścieków

... hurtowej odpadów i złomu, włącznie z segregowaniem, magazynowaniem, pakowaniem, itp., ale bez procesu dalszego przekształcania, sklasyfikowanej w 46.77.10.0, - usług doradztwa w ... i ust. 1a oraz poz. 26 załącznika nr 3 do ustawy – stawka podatku w wysokości 8%. Należy wskazać, że stawka podatku 8% dla będącej przedmiotem wniosku o wydanie wiążącej ...

-

![Ulga dla pracujących seniorów. Dla kogo i na jakich zasadach PIT-0 (zerowy PIT dla seniora) [© picture-factory - fotolia.com] Ulga dla pracujących seniorów. Dla kogo i na jakich zasadach PIT-0 (zerowy PIT dla seniora)]()

Ulga dla pracujących seniorów. Dla kogo i na jakich zasadach PIT-0 (zerowy PIT dla seniora)

... praw autorskich (z wyjątkiem tych uzyskanych w ramach umowy o pracę), podlegających opodatkowaniu zryczałtowanym podatkiem dochodowym na podstawie ustawy o podatku dochodowym od osób fizycznych, zwolnionych od podatku dochodowego (innych niż zwolnione na podstawie ulgi dla pracujących seniorów, np. diet i innych świadczeń z tytułu podróży służbowej ...

Tematy: emeryt, PIT zerowy, zerowy PIT dla seniorów, zwolnienie z PIT dla seniorów, zwolnienia z PIT, prawo do ulgi, odliczenia podatkowe, podatek dochodowy, odliczenie ulgi, zaliczka na podatek dochodowy, praca na etat, ulgi podatkowe, rozliczenia podatkowe, umowa zlecenie podatek, umowa zlecenia, zwolnienia podatkowe, prawo do emerytury, PIT-y, Polski Ład, Nowy Ład, rok 2022 -

![Miliard złotych wsparcia w rękach podatników - warto przekazać 1% [© adam88xx - Fotolia.com] Miliard złotych wsparcia w rękach podatników - warto przekazać 1%]()

Miliard złotych wsparcia w rękach podatników - warto przekazać 1%

... się: Jak przekazać 1% podatku? Kto może przekazać 1 procent? Czy 1% podatku jest przekazywany także z automatycznie zaakceptowanego rozliczenia w Twój e-PIT? Czy emeryt może przekazać 1% podatku? Kto ... r. zostanie automatycznie wysłane do fiskusa za pośrednictwem systemu „Twój e-PIT”, bez wskazania OPP. Podatnik ma bowiem prawo do odliczenia 1%, ale ...

-

![Nadchodzą kolejne zmiany w Polskim Ładzie [© Africa Studio - Fotolia.com] Nadchodzą kolejne zmiany w Polskim Ładzie]()

Nadchodzą kolejne zmiany w Polskim Ładzie

... obniżenie stawki PIT z 17 proc. do 12 proc. Dodatkowo przedsiębiorcy na podatku liniowym, ryczałcie oraz karcie podatkowej będą mogli pomniejszyć podstawę opodatkowania o ... teraz Choć obniżona stawka bez wątpienia będzie miała swoje przełożenie na wyższe wynagrodzenie w przypadku wielu podatników, to jednak na zwrot nadpłaty podatku za pierwsze ...

Tematy: wypłata wynagrodzenia, zaliczka na podatek dochodowy, wynagrodzenie netto, nadpłata podatku, zwrot podatku, rozliczenia podatkowe, podatek dochodowy, zaliczka na podatek, podatek dochodowy od osób fizycznych, skala podatkowa, składka na ubezpieczenie zdrowotne, składka zdrowotna, odliczenia podatkowe, zmiany w podatkach, Polski Ład, rok 2022 -

![Odliczanie składki zdrowotnej od lipca 2022 r. [© Petrik - Fotolia.com] Odliczanie składki zdrowotnej od lipca 2022 r.]()

Odliczanie składki zdrowotnej od lipca 2022 r.

... nie ma zastosowania do dochodów z działalności gospodarczej opodatkowanej według skali podatkowej, bo korzystasz już z obniżonej 12% stawki podatku. Jak rozliczać składkę zdrowotną na podatku liniowym? Jeżeli prowadzisz pozarolniczą działalność gospodarczą opodatkowaną podatkiem liniowym, to składki na ubezpieczenie zdrowotne zapłacone za siebie ...

Tematy: składka na ubezpieczenie zdrowotne, składka zdrowotna, ubezpieczenie zdrowotne, składki ZUS dla przedsiębiorców, składki ZUS, podatek dochodowy od osób fizycznych, podatek od firmy, podatek liniowy, ryczałt ewidencjonowany, karta podatkowa, zmiana formy opodatkowania, odliczenia podatkowe, zmiany w podatkach, Polski Ład, rok 2022 -

![Platformy cyfrowe zapłacą podatek u źródła w Polsce? [© Nmedia - Fotolia.com] Platformy cyfrowe zapłacą podatek u źródła w Polsce?]()

Platformy cyfrowe zapłacą podatek u źródła w Polsce?

... wyznaczyć przedstawiciela podatkowego jako odpowiedzialnego za wpłatę podatku. Obowiązek przekazywania skarbówce informacji i poboru podatku u źródła Airbnb Ireland i Airbnb ... charakter tych platform pozwala przedsiębiorcom wykorzystywać je do działalności bez zgłaszania dochodów uzyskiwanych w innym państwie. A to naraża te państwa na uszczuplenie ...

Tematy: platformy sprzedażowe, platforma marketplace, cyfrowa platforma usług, platforma cyfrowa, Airbnb, podatek u źródła, obowiązek podatkowy, podatek dochodowy od osób prawnych, rezydencja podatkowa, podwójne opodatkowanie, przedsiębiorca zagraniczny, firma zagraniczna, pośrednictwo handlowe, pośrednik, pośrednictwo sprzedaży -

![Status rzeczywistego właściciela nie jest warunkiem do zwolnienia wypłaty dywidendy z opodatkowania [© adammac - Fotolia.com] Status rzeczywistego właściciela nie jest warunkiem do zwolnienia wypłaty dywidendy z opodatkowania]()

Status rzeczywistego właściciela nie jest warunkiem do zwolnienia wypłaty dywidendy z opodatkowania

... prawnych) na rzecz podmiotów zagranicznych, a dokładnie podmiotów niemających na terytorium RP siedziby lub zarządu, są zobligowani do pobrania podatku u źródła w postaci zryczałtowanego 19% podatku dochodowego. Jednakże na podstawie art. 22 ust. 4 ustawy o CIT, przy spełnieniu ustawowych przesłanek podatnicy mogą zastosować zwolnienie z tego ...

Tematy: dywidenda, wypłata dywidendy, podatek od dywidendy, opodatkowanie dywidendy, dywidendy ze spółek, dywidendy, wypłata dywidend, przychody z dywidend, podatek u źródła, podatek dochodowy od osób prawnych, podatki spółki, zwolnienia podatkowe, rezydencja podatkowa, beneficjent rzeczywisty, wypłata dywidendy za granicę -

![Transakcja trójstronna: procedura uproszczona tylko gdy prawidłowo opisana faktura VAT [© happystock - Fotolia.com] Transakcja trójstronna: procedura uproszczona tylko gdy prawidłowo opisana faktura VAT]()

Transakcja trójstronna: procedura uproszczona tylko gdy prawidłowo opisana faktura VAT

... VAT z tytułu dokonanej dostawy zostanie rozliczony przez ostatniego w kolejności podatnika podatku od wartości dodanej wraz z podaniem jego nr VAT. Dopiero spełnienie ... organy podatkowe naliczyły VAT bez prawa do odliczenia. W efekcie przedsiębiorca będący drugim podmiotem w łańcuchu musiał rozliczyć i ponieść koszty podatku VAT. Powyższy wyrok choć ...

-

![Co dalej z podatkiem od zrzutek? Głosowanie Sejmu już na najbliższym posiedzeniu. [© syda productions - fotolia.com] Co dalej z podatkiem od zrzutek? Głosowanie Sejmu już na najbliższym posiedzeniu.]()

Co dalej z podatkiem od zrzutek? Głosowanie Sejmu już na najbliższym posiedzeniu.

... podatku od zrzutek, w ramach prac nad uproszczeniami dla przedsiębiorców w ustawie o VAT, tzw. SLIM VAT 3. W efekcie, zaproponowała zmianę, dzięki której zrzutki miałyby być bez podatku. W jaki sposób? Nowela tej ustawy o VAT nie ma zawierać zbiorczych limitów w podatku ... obowiązujących dotychczas przepisów w obszarze podatku od zrzutek. Miejmy ...

Tematy: zbiórka pieniędzy, crowdfunding, finansowanie społecznościowe, akcje charytatywne, darowizna, podatek od darowizny, darowizna pieniężna, podatek od spadków i darowizn, kwota wolna od podatku, grupy podatkowe, III grupa podatkowa, zwolnienia podatkowe, obowiązek podatkowy, zbiórka pieniędzy przez internet -

![Szokujące prognozy Saxo Banku na 2024 rok Szokujące prognozy Saxo Banku na 2024 rok]()

Szokujące prognozy Saxo Banku na 2024 rok

... z akcjami. Pod silną presją ze strony Białego Domu Kongres zwolnił z podatku zyski kapitałowe i odsetki od amerykańskich obligacji skarbowych. Gdy dług publiczny znajduje ... rentowności spłaszcza się, ponieważ inwestorzy mogą zablokować najwyższe zyski od dziesięcioleci bez obciążeń podatkowych. Rynek akcji spada, ale wybrana grupa spółek bogatych w ...

-

![Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała [© kozini - fotolia.com] Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała]()

Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała

... art. 108 ust. 1 ustawy o podatku od towarów i usług, wystawca faktury zobowiązany jest do zapłaty wykazanego na niej podatku. O zapłatę VAT-u z faktury organy ... z pytaniem, czy w przypadku wystawienia przez pracownika fikcyjnej faktury z danymi pracodawcy, ale bez wiedzy i zgody tego drugiego, zobowiązanym do zapłaty VAT z takiej faktury powinien ...

Tematy: przestępstwa skarbowe, odpowiedzialność karna skarbowa, odpowiedzialność pracownika, odpowiedzialność pracodawcy, nieuczciwy pracownik, puste faktury, pusta faktura, faktura VAT, faktura, podatek VAT, VAT należny, oszustwa podatkowe, fałszowanie faktur, odpowiedzialność za zobowiązania podatkowe, zapłata VAT -

![Jak podatek Belki powiększa straty posiadaczy lokat bankowych [© wygenerowane przez AI] Jak podatek Belki powiększa straty posiadaczy lokat bankowych]()

Jak podatek Belki powiększa straty posiadaczy lokat bankowych

... opodatkowaniem sięgnąłby 1,15 proc., a po potrąceniu podatku Belki - około 0,37 proc. To wciąż niewiele, ale zysk z lokat po podatku pojawiłby się pierwszy raz od ... r/r Depozyt bankowy 1R* Realne oprocentowanie lokat bez podatku Realne oprocentowanie lokat po podatku sty.24 3,7% 6,1% 2,33% 1,21% lut.24 2,8% 5,9% 3,01% 1,92% mar.24 2,0% 5,7% 3,67% 2, ...

-

![Kiedy powstaje obowiązek podatkowy w VAT w budownictwie? Nowe możliwości po wyroku TSUE [© wygenerowane przez AI] Kiedy powstaje obowiązek podatkowy w VAT w budownictwie? Nowe możliwości po wyroku TSUE]()

Kiedy powstaje obowiązek podatkowy w VAT w budownictwie? Nowe możliwości po wyroku TSUE

... odbioru prac budowlanych jest kluczowy dla ustalenia terminu naliczenia podatku VAT. Jak odpowiednie zapisy w umowie i prowadzenie dokumentacji mogą poprawić ... dokument, który jednoznacznie określa datę zakończenia prac i ich akceptacji przez zleceniodawcę. Bez protokołu organy mogą twierdzić, że usługa została wykonana wcześniej, na przykład z ...

-

![50% podatek dochodowy [© Syda Productions - Fotolia.com] 50% podatek dochodowy]()

50% podatek dochodowy

... może objąć podwyższona stawka, bez problemu zrezygnuje z pracy na etacie, przechodząc na samozatrudnienie we własnej firmie, płacąc wtedy podatek 19-procentowy. Oprócz wprowadzenia nowej stawki podatku osobistego Sejm również wprowadził inne zmiany w ustawie o podatku dochodowym od osób prywatnych i od firm. ustawie o podatku dochodowym od osób ...

-

![Zainwestuj w przyszłość dziecka Zainwestuj w przyszłość dziecka]()

Zainwestuj w przyszłość dziecka

... pomiędzy wiele funduszy IKE w funduszach inwestycyjnych ZALETY: możliwość skorzystania z ulgi podatkowej (brak podatku Belki od zysków); możliwość uniknięcia podatku spadkowego (dyspozycja na wypadek śmierci); konwersje między funduszami wolne od podatku Belki; automatyczne zmiany alokacji portfela (niektóre oferty), niskie koszty WADY: limit wpłat ...

-

![PIT od dochodów współfinansowanych z UE [© FikMik - Fotolia.com] PIT od dochodów współfinansowanych z UE]()

PIT od dochodów współfinansowanych z UE

... - bez względu na rodzaj umowy - wykonanie określonych czynności w związku z realizowanym przez niego programem. Powyższe oznacza, że aby zwolnienie od podatku dochodowego od ... określonego w pkt 46 lit. b przepisu art. 21 ust. 1 ustawy o podatku dochodowym (...) - uprawnia do zwolnienia z podatku dochodowego na podstawie art. 21 ust. 1 pkt 46 ustawy. ...

-

![Darowizna od teściowej jest opodatkowana [© FikMik - Fotolia.com] Darowizna od teściowej jest opodatkowana]()

Darowizna od teściowej jest opodatkowana

... Umowa darowizny samochodu (…)Zgodnie z art. 1 ust. 1 pkt 2 ustawy z dnia 28 lipca 1983 r. o podatku od spadków i darowizn (Dz.U. z 2004 r. Nr 142, poz. 1514 ze ... bez względu na to co jest przedmiotem darowizny. Niezależnie jednak od kwoty wolnej od podatku określonej w w/w art. 9 ustawy, zgodnie z art. 4 ust. 1 pkt 5 tej ustawy, zwolnione są z podatku ...

-

![Specjalne strefy ekonomiczne: pułapki działalności [© anna - Fotolia.com] Specjalne strefy ekonomiczne: pułapki działalności]()

Specjalne strefy ekonomiczne: pułapki działalności

... , aby prawidłowo ocenić, czy dochód osiągnięty przez niego na terenie strefy i bez wątpienia objęty zakresem zezwolenia może zostać przez niego zwolniony z opodatkowania, ... dochodu, może prowadzić do określenia podatnikowi zaległości w tym podatku i spowodować konieczność zwrotu zaległego podatku wraz z odsetkami za zwłokę od zaległości podatkowych. ...

-

![Mały podatnik w PIT [© anna - Fotolia.com] Mały podatnik w PIT]()

Mały podatnik w PIT

... tym znaczenia, czy rozliczają się z tego podatku wg progresywnej skali podatkowej, czy korzystają z 19-proc. podatku liniowego. Powyższy przywilej umożliwia małym podatnikom wpłacanie ... , bierze się pod uwagę wszelkie przychody, jakie osiągnął on z działalności gospodarczej, bez względu na formę prawną ich organizacji. Zatem – zdaniem autora – ...

-

![Podatek od spadków i darowizn - podstawowe wiadomości [© anna - Fotolia.com] Podatek od spadków i darowizn - podstawowe wiadomości]()

Podatek od spadków i darowizn - podstawowe wiadomości

... , inspekty, pieczarkarnie, chłodnie, przechowalnie owoców – pod warunkiem, że w rozumieniu przepisów o podatku rolnym, w chwili nabycia ta nieruchomość stanowi gospodarstwo rolne lub ... przez darczyńcę oświadczenia w formie aktu notarialnego, a w razie zawarcia umowy bez zachowania przewidzianej formy - z chwilą spełnienia przyrzeczonego świadczenia; ...

-

![Remont drogi powiatowej a obowiązek w VAT [© FikMik - Fotolia.com] Remont drogi powiatowej a obowiązek w VAT]()

Remont drogi powiatowej a obowiązek w VAT

... , podatnikowi przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego przy nabyciu towarów i usług związanych z tymi usługami. Przez świadczenie usług nie związane z prowadzeniem przedsiębiorstwa należy rozumieć takie świadczenie usług, które odbyło się bez związku z potrzebami prowadzonej działalności. Niespełnienie ...

-

![Odliczymy wszystkie składki na ubezpieczenie [© whitelook - Fotolia.com] Odliczymy wszystkie składki na ubezpieczenie]()

Odliczymy wszystkie składki na ubezpieczenie

... przepisów w zakresie, w jakim wyłączają możliwość odliczania opłaconych składek na ubezpieczenie społeczne bądź zdrowotne od dochodu stanowiącego podstawę obliczenia podatku lub od podatku. Obejmuje to podatników, którzy osiągnęli dochód z zatrudnienia w innym państwie członkowskim Unii Europejskiej i tam opłacili składki ubezpieczeniowe, które nie ...

-

![Szkolenia zawodowe a przychód pracownika [© anna - Fotolia.com] Szkolenia zawodowe a przychód pracownika]()

Szkolenia zawodowe a przychód pracownika

... uczestnictwa w pozaszkolnych formach kształcenia są wolne od podatku dochodowego na podstawie art. 21 ust. 1 pkt 90 ustawy o PIT, bez względu na to, czy organizator szkolenia ... akredytacji. Podstawa prawna Art. 21 ust. 1 pkt 90 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.). § 9, ...

-

![Dopłaty do czesnego a podatek dochodowy [© FikMik - Fotolia.com] Dopłaty do czesnego a podatek dochodowy]()

Dopłaty do czesnego a podatek dochodowy

... pieniężne oraz wartość pieniężną świadczeń w naturze bądź ich ekwiwalenty, bez względu na źródło finansowania tych wypłat i świadczeń, a w szczególności wynagrodzenia ... dochodowym. W świetle art. 21 ust. 1 pkt 90 ustawy o podatku dochodowym od osób fizycznych, wolna od podatku dochodowego jest wartość świadczeń przyznanych zgodnie z odrębnymi ...

-

![Opłata za naukę a przychód podatkowy pracownika [© anna - Fotolia.com] Opłata za naukę a przychód podatkowy pracownika]()

Opłata za naukę a przychód podatkowy pracownika

... bez skierowania zakładu pracy. Firma postanowiła jednak pokrywać koszty jego nauki polegające na opłacie czesnego oraz zwrotu kosztów dojazdu na uczelnię. Czy takie świadczenie na rzecz pracownika korzysta ze zwolnienia w podatku ...

-

![Alimenty ponad 700 zł a podatek dochodowy [© FikMik - Fotolia.com] Alimenty ponad 700 zł a podatek dochodowy]()

Alimenty ponad 700 zł a podatek dochodowy

... : „(…) Zgodnie z generalną zasadą wyrażoną w art. 9 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz. U. z 2000 r. Nr 14, poz. 176 z późn. zm ... podatku. W myśl art. 21 ust. 1 pkt 127 ww. ustawy wolne od podatku dochodowego są alimenty: a. na rzecz dzieci, które nie ukończyły 25 roku życia, oraz dzieci bez ...

-

![Tani roaming w Eurotaryfie [© pizuttipics - Fotolia.com] Tani roaming w Eurotaryfie]()

Tani roaming w Eurotaryfie

... bez podatku VAT) za minutę połączenia wykonanego i 0,24 EUR (bez podatku VAT) za minutę połączenia odebranego. Na mocy art. 4 pkt 2 ww. Rozporządzenia, od dnia 30 sierpnia 2008 r. maksymalna cena za minutę połączenia wykonanego nie może przekroczyć 0,46 EUR (bez podatku ...

-

![Napiwki a wynagrodzenie za pracę w PIT [© FikMik - Fotolia.com] Napiwki a wynagrodzenie za pracę w PIT]()

Napiwki a wynagrodzenie za pracę w PIT

... art. 38 ustawy o podatku dochodowym od osób fizycznych i przekazania podatnikowi imiennych informacji (PIT-11) o uzyskanych dochodach oraz o pobranych zaliczkach na podatek dochodowy od wypłaconych wynagrodzeń. Odróżnić od powyższego stanu faktycznego należy natomiast okoliczność, kiedy pracownik bezpośrednio od klienta (bez pośrednictwa pracodawcy ...

-

![Wynagrodzenie za bezumowne korzystanie a podatek [© FikMik - Fotolia.com] Wynagrodzenie za bezumowne korzystanie a podatek]()

Wynagrodzenie za bezumowne korzystanie a podatek

... podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku. Na podstawie art. 21 ust. 1 pkt 3b ww. ustawy wolne od podatku dochodowego są odszkodowania otrzymane na ... ma prawo, a nie obowiązek korzystania; muszą one być zatem interpretowane bez dokonywania wykładni rozszerzającej, a także zawężającej danego przepisu prawa podatkowego. ...

-

![Dofinansowanie do kosztów działalności a VAT należny [© FikMik - Fotolia.com] Dofinansowanie do kosztów działalności a VAT należny]()

Dofinansowanie do kosztów działalności a VAT należny

... w rozumieniu art. 7, w tym również: 1. przeniesienie praw do wartości niematerialnych i prawnych, bez względu na formę, w jakiej dokonano czynności prawnej; 2. zobowiązanie do ... usług świadczonych przez podatnika, pomniejszone o kwotę należnego podatku. Stosownie do zapisu art. 29 ust. 2 ustawy o podatku od towarów i usług, w przypadku, gdy pobrano ...

-

![Zamiana nieruchomości a podatek dochodowy [© anna - Fotolia.com] Zamiana nieruchomości a podatek dochodowy]()

Zamiana nieruchomości a podatek dochodowy

... dokonującej zamiany. Przychód powstanie … Przytoczone przepisy mówią zatem, że ustawa o podatku dochodowym zamianę nieruchomości traktuje na równi z odpłatnym zbyciem. W związku z tym w ... , pomniejszona o koszty jej odpłatnego zbycia, przy czym jeżeli cena ta bez uzasadnionej przyczyny znacznie odbiega od wartości rynkowej zamienianej nieruchomości ...

-

![Wystawienie faktury VAT gdy paragon dla firmy [© anna - Fotolia.com] Wystawienie faktury VAT gdy paragon dla firmy]()

Wystawienie faktury VAT gdy paragon dla firmy

... taką fakturę wystawić? Przepisy ustawy o podatku od towarów i usług wskazują, że podatnicy tego podatku są obowiązani wystawić fakturę stwierdzającą w szczególności dokonanie sprzedaży, datę dokonania sprzedaży, cenę jednostkową bez podatku, podatku, podstawę opodatkowania, stawkę i kwotę podatku, kwotę należności oraz dane dotyczące podatnika ...

-

![Sprzedaż nieruchomości a cele mieszkaniowe w PIT [© FikMik - Fotolia.com] Sprzedaż nieruchomości a cele mieszkaniowe w PIT]()

Sprzedaż nieruchomości a cele mieszkaniowe w PIT

... mieszkalnego, spełniającymi dyspozycję art. 21 ust. 1 pkt 32 lit. a) ustawy o podatku dochodowym od osób fizycznych. Stanowisko takie zajął Dyrektor Izby Skarbowej w Warszawie w ... lit. a) - c) ustala się w formie ryczałtu w wysokości 10 % uzyskanego przychodu. Podatek ten jest płatny bez wezwania w terminie 14 dni od dnia dokonania odpłatnego zbycia ...

-

![Warto oszczędzać na wkład własny kredytu? Warto oszczędzać na wkład własny kredytu?]()

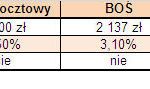

Warto oszczędzać na wkład własny kredytu?

... klient może otworzyć w banku w sumie pięć kont, może na nich odłożyć bez podatku maksymalnie 75 tys. zł. Konto oprocentowane jest 6,06% w skali roku. ... jednym „parasolem” uczestnik ma możliwość transferu środków między nimi bez konieczności każdorazowego opłacania podatku Belki. To podnosi efektywność inwestycji. Minimalny okres oszczędzania wynosi ...

-

![Składka na ubezpieczenie zdrowotne a koszty firmy [© anna - Fotolia.com] Składka na ubezpieczenie zdrowotne a koszty firmy]()

Składka na ubezpieczenie zdrowotne a koszty firmy

... podatku jednak w niepełnej wysokości. Czy nieodliczona część może zostać zaliczona do kosztów uzyskania przychodów? Przypomnijmy – przedsiębiorcy (z wyjątkiem tych, którzy opłacają składki KRUS) bez ... składkę uwzględnia się przy ustalaniu podatku dochodowego. Jak bowiem wskazuje art. 27b ust. 1 pkt 1 ustawy o podatku dochodowym od osób fizycznych, ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Wynajem nieruchomości: stawka VAT na odprowadzenie ścieków [© pixabay.com] Wynajem nieruchomości: stawka VAT na odprowadzenie ścieków](https://s3.egospodarka.pl/grafika2/faktura-VAT/Wynajem-nieruchomosci-stawka-VAT-na-odprowadzenie-sciekow-242431-150x100crop.jpg)

![Ulga dla pracujących seniorów. Dla kogo i na jakich zasadach PIT-0 (zerowy PIT dla seniora) [© picture-factory - fotolia.com] Ulga dla pracujących seniorów. Dla kogo i na jakich zasadach PIT-0 (zerowy PIT dla seniora)](https://s3.egospodarka.pl/grafika2/emeryt/Ulga-dla-pracujacych-seniorow-Dla-kogo-i-na-jakich-zasadach-PIT-0-zerowy-PIT-dla-seniora-242901-150x100crop.jpg)

![Miliard złotych wsparcia w rękach podatników - warto przekazać 1% [© adam88xx - Fotolia.com] Miliard złotych wsparcia w rękach podatników - warto przekazać 1%](https://s3.egospodarka.pl/grafika2/1-naleznego-podatku-dochodowego/Miliard-zlotych-wsparcia-w-rekach-podatnikow-warto-przekazac-1-244907-150x100crop.jpg)

![Nadchodzą kolejne zmiany w Polskim Ładzie [© Africa Studio - Fotolia.com] Nadchodzą kolejne zmiany w Polskim Ładzie](https://s3.egospodarka.pl/grafika2/wyplata-wynagrodzenia/Nadchodza-kolejne-zmiany-w-Polskim-Ladzie-246139-150x100crop.jpg)

![Odliczanie składki zdrowotnej od lipca 2022 r. [© Petrik - Fotolia.com] Odliczanie składki zdrowotnej od lipca 2022 r.](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Odliczanie-skladki-zdrowotnej-od-lipca-2022-r-246343-150x100crop.jpg)

![Platformy cyfrowe zapłacą podatek u źródła w Polsce? [© Nmedia - Fotolia.com] Platformy cyfrowe zapłacą podatek u źródła w Polsce?](https://s3.egospodarka.pl/grafika2/platformy-sprzedazowe/Platformy-cyfrowe-zaplaca-podatek-u-zrodla-w-Polsce-247846-150x100crop.jpg)

![Status rzeczywistego właściciela nie jest warunkiem do zwolnienia wypłaty dywidendy z opodatkowania [© adammac - Fotolia.com] Status rzeczywistego właściciela nie jest warunkiem do zwolnienia wypłaty dywidendy z opodatkowania](https://s3.egospodarka.pl/grafika2/dywidenda/Status-rzeczywistego-wlasciciela-nie-jest-warunkiem-do-zwolnienia-wyplaty-dywidendy-z-opodatkowania-249144-150x100crop.jpg)

![Transakcja trójstronna: procedura uproszczona tylko gdy prawidłowo opisana faktura VAT [© happystock - Fotolia.com] Transakcja trójstronna: procedura uproszczona tylko gdy prawidłowo opisana faktura VAT](https://s3.egospodarka.pl/grafika2/transakcje-trojstronne/Transakcja-trojstronna-procedura-uproszczona-tylko-gdy-prawidlowo-opisana-faktura-VAT-251096-150x100crop.jpg)

![Co dalej z podatkiem od zrzutek? Głosowanie Sejmu już na najbliższym posiedzeniu. [© syda productions - fotolia.com] Co dalej z podatkiem od zrzutek? Głosowanie Sejmu już na najbliższym posiedzeniu.](https://s3.egospodarka.pl/grafika2/zbiorka-pieniedzy/Co-dalej-z-podatkiem-od-zrzutek-Glosowanie-Sejmu-juz-na-najblizszym-posiedzeniu-251915-150x100crop.jpg)

![Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała [© kozini - fotolia.com] Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała](https://s3.egospodarka.pl/grafika2/przestepstwa-skarbowe/Firma-moze-odpowiadac-za-oszustwa-pracownika-nawet-jesli-nic-o-nich-nie-wiedziala-262257-150x100crop.jpg)

![Jak podatek Belki powiększa straty posiadaczy lokat bankowych [© wygenerowane przez AI] Jak podatek Belki powiększa straty posiadaczy lokat bankowych](https://s3.egospodarka.pl/grafika2/podatek-Belki/Jak-podatek-Belki-powieksza-straty-posiadaczy-lokat-bankowych-267821-150x100crop.png)

![Kiedy powstaje obowiązek podatkowy w VAT w budownictwie? Nowe możliwości po wyroku TSUE [© wygenerowane przez AI] Kiedy powstaje obowiązek podatkowy w VAT w budownictwie? Nowe możliwości po wyroku TSUE](https://s3.egospodarka.pl/grafika2/obowiazek-podatkowy-VAT/Kiedy-powstaje-obowiazek-podatkowy-w-VAT-w-budownictwie-Nowe-mozliwosci-po-wyroku-TSUE-268071-150x100crop.png)

![50% podatek dochodowy [© Syda Productions - Fotolia.com] 50% podatek dochodowy](https://s3.egospodarka.pl/grafika/podatki/50-podatek-dochodowy-d8i3B3.jpg)

![PIT od dochodów współfinansowanych z UE [© FikMik - Fotolia.com] PIT od dochodów współfinansowanych z UE](https://s3.egospodarka.pl/grafika/zwolnienie-od-podatku/PIT-od-dochodow-wspolfinansowanych-z-UE-ZKDwv5.jpg)

![Darowizna od teściowej jest opodatkowana [© FikMik - Fotolia.com] Darowizna od teściowej jest opodatkowana](https://s3.egospodarka.pl/grafika/podatek-od-spadkow-i-darowizn/Darowizna-od-tesciowej-jest-opodatkowana-ZKDwv5.jpg)

![Specjalne strefy ekonomiczne: pułapki działalności [© anna - Fotolia.com] Specjalne strefy ekonomiczne: pułapki działalności](https://s3.egospodarka.pl/grafika/specjalne-strefy-ekonomiczne/Specjalne-strefy-ekonomiczne-pulapki-dzialalnosci-skVsXY.jpg)

![Mały podatnik w PIT [© anna - Fotolia.com] Mały podatnik w PIT](https://s3.egospodarka.pl/grafika/podatek-dochodowy-od-osob-fizycznych/Maly-podatnik-w-PIT-skVsXY.jpg)

![Podatek od spadków i darowizn - podstawowe wiadomości [© anna - Fotolia.com] Podatek od spadków i darowizn - podstawowe wiadomości](https://s3.egospodarka.pl/grafika/SD/Podatek-od-spadkow-i-darowizn-podstawowe-wiadomosci-skVsXY.jpg)

![Remont drogi powiatowej a obowiązek w VAT [© FikMik - Fotolia.com] Remont drogi powiatowej a obowiązek w VAT](https://s3.egospodarka.pl/grafika/podatek-VAT/Remont-drogi-powiatowej-a-obowiazek-w-VAT-ZKDwv5.jpg)

![Odliczymy wszystkie składki na ubezpieczenie [© whitelook - Fotolia.com] Odliczymy wszystkie składki na ubezpieczenie](https://s3.egospodarka.pl/grafika/PIT-y/Odliczymy-wszystkie-skladki-na-ubezpieczenie-JbjmWj.jpg)

![Szkolenia zawodowe a przychód pracownika [© anna - Fotolia.com] Szkolenia zawodowe a przychód pracownika](https://s3.egospodarka.pl/grafika/podatek-dochodowy/Szkolenia-zawodowe-a-przychod-pracownika-skVsXY.jpg)

![Dopłaty do czesnego a podatek dochodowy [© FikMik - Fotolia.com] Dopłaty do czesnego a podatek dochodowy](https://s3.egospodarka.pl/grafika/wyksztalcenie-pracownika/Doplaty-do-czesnego-a-podatek-dochodowy-ZKDwv5.jpg)

![Opłata za naukę a przychód podatkowy pracownika [© anna - Fotolia.com] Opłata za naukę a przychód podatkowy pracownika](https://s3.egospodarka.pl/grafika/przychod-pracownika/Oplata-za-nauke-a-przychod-podatkowy-pracownika-skVsXY.jpg)

![Alimenty ponad 700 zł a podatek dochodowy [© FikMik - Fotolia.com] Alimenty ponad 700 zł a podatek dochodowy](https://s3.egospodarka.pl/grafika/podatek-dochodowy-od-osob-fizycznych/Alimenty-ponad-700-zl-a-podatek-dochodowy-ZKDwv5.jpg)

![Tani roaming w Eurotaryfie [© pizuttipics - Fotolia.com] Tani roaming w Eurotaryfie](https://s3.egospodarka.pl/grafika/oplaty-za-usluge-roamingu-miedzynarodowego/Tani-roaming-w-Eurotaryfie-QhDXHQ.jpg)

![Napiwki a wynagrodzenie za pracę w PIT [© FikMik - Fotolia.com] Napiwki a wynagrodzenie za pracę w PIT](https://s3.egospodarka.pl/grafika/napiwki/Napiwki-a-wynagrodzenie-za-prace-w-PIT-ZKDwv5.jpg)

![Wynagrodzenie za bezumowne korzystanie a podatek [© FikMik - Fotolia.com] Wynagrodzenie za bezumowne korzystanie a podatek](https://s3.egospodarka.pl/grafika/podatek-dochodowy-od-osob-fizycznych/Wynagrodzenie-za-bezumowne-korzystanie-a-podatek-ZKDwv5.jpg)

![Dofinansowanie do kosztów działalności a VAT należny [© FikMik - Fotolia.com] Dofinansowanie do kosztów działalności a VAT należny](https://s3.egospodarka.pl/grafika/VAT-nalezny/Dofinansowanie-do-kosztow-dzialalnosci-a-VAT-nalezny-ZKDwv5.jpg)

![Zamiana nieruchomości a podatek dochodowy [© anna - Fotolia.com] Zamiana nieruchomości a podatek dochodowy](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Zamiana-nieruchomosci-a-podatek-dochodowy-skVsXY.jpg)

![Wystawienie faktury VAT gdy paragon dla firmy [© anna - Fotolia.com] Wystawienie faktury VAT gdy paragon dla firmy](https://s3.egospodarka.pl/grafika/faktura-VAT/Wystawienie-faktury-VAT-gdy-paragon-dla-firmy-skVsXY.jpg)

![Sprzedaż nieruchomości a cele mieszkaniowe w PIT [© FikMik - Fotolia.com] Sprzedaż nieruchomości a cele mieszkaniowe w PIT](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Sprzedaz-nieruchomosci-a-cele-mieszkaniowe-w-PIT-ZKDwv5.jpg)

![Składka na ubezpieczenie zdrowotne a koszty firmy [© anna - Fotolia.com] Składka na ubezpieczenie zdrowotne a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Skladka-na-ubezpieczenie-zdrowotne-a-koszty-firmy-skVsXY.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Składka zdrowotna 2026 i podatek liniowy - ile wynosi, jaki limit odliczenia [© wygenerowane przez AI] Składka zdrowotna 2026 i podatek liniowy - ile wynosi, jaki limit odliczenia](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Skladka-zdrowotna-2026-i-podatek-liniowy-ile-wynosi-jaki-limit-odliczenia-270127-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Złamałeś nogę w drodze do lub z pracy? Sprawdź jak otrzymać 100% zasiłku chorobowego z ZUS [© wygenerowane przez AI] Złamałeś nogę w drodze do lub z pracy? Sprawdź jak otrzymać 100% zasiłku chorobowego z ZUS](https://s3.egospodarka.pl/grafika2/wypadek-w-drodze-do-pracy/Zlamales-noge-w-drodze-do-lub-z-pracy-Sprawdz-jak-otrzymac-100-zasilku-chorobowego-z-ZUS-270732-150x100crop.jpg)

![Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe [© wygenerowane przez AI] Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Tlusty-Czwartek-2026-Ile-zaplacisz-za-paczka-Przeglad-cen-i-najgoretsze-trendy-smakowe-270747-150x100crop.jpg)

![Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne [© pexels] Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne](https://s3.egospodarka.pl/grafika2/leasing/Leasing-w-2025-roku-stabilny-wzrost-i-boom-na-auta-elektryczne-270728-150x100crop.jpg)

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)