-

![Prawo podatkowe: podwyżka akcyzy i PIT od rolników [© kwakier - Fotolia.com] Prawo podatkowe: podwyżka akcyzy i PIT od rolników]()

Prawo podatkowe: podwyżka akcyzy i PIT od rolników

... administracyjne w prowadzeniu działalności gospodarczej i potencjalna obniżka VAT od 2014 roku, a z drugiej uszczelnienie sytemu podatkowego i podwyżki akcyzy - takie są założenia opublikowanego Wieloletniego Planu Finansowego Państwa na lata 2012-2015. Wraca również temat objęcia podatkiem dochodowym wpływów z działalności rolniczej. Przyjęty ...

-

![Sezonową działalność gospodarczą możesz zawiesić [© Adam Wasilewski - Fotolia.com] Sezonową działalność gospodarczą możesz zawiesić]()

Sezonową działalność gospodarczą możesz zawiesić

... również składać deklaracji VAT. Działalność może zostać zamknięta z urzędu Ustawa o swobodzie działalności gospodarczej pozwala na zawieszenie działalności gospodarczej na okres od 30 dni do dwóch lat. Trzeba pilnować, by nie przekroczyć tego terminu, jeśli bowiem w tym czasie przedsiębiorca nie wznowi działalności, firma zostaje zamknięta ...

-

![Usługa concierge pomaga przedsiębiorcom [© .shock - Fotolia.com] Usługa concierge pomaga przedsiębiorcom]()

Usługa concierge pomaga przedsiębiorcom

... zasad rozliczania wydatków na prywatny samochód wykorzystywany w działalności gospodarczej, stawek podatku VAT w nietypowych działalnościach czy stawki podatku od darowizny. Wiele ... , a rozdzielność była w bieżącym roku? jakie są stawki podatku VAT na poszczególne działalności Usługa concierge jest bezpłatna. Mogą z niej korzystać klienci Idea ...

-

![Metoda kasowa gdy otwarcie firmy [© ahmet_ozgur - Fotolia.com] Metoda kasowa gdy otwarcie firmy]()

Metoda kasowa gdy otwarcie firmy

... można zatem statusu małego podatnika uzyskać w pierwszym roku prowadzenia działalności. Ustawa o podatku od towarów i usług dopuszcza jednak, aby przedsiębiorca w pierwszym roku wykonywania działalności funkcjonował tak, jak mały podatnik. Może bowiem za formę rozliczenia podatku VAT wybrać metodę kasową, jeżeli przewidywana przez podatnika wartość ...

-

![Sprzedaż samochodu osobowego a kasa fiskalna [© kalcutta - Fotolia.com] Sprzedaż samochodu osobowego a kasa fiskalna]()

Sprzedaż samochodu osobowego a kasa fiskalna

... firmy). Czy wystąpienie tej sprzedaży spowoduje powstanie obowiązku zainstalowania kasy fiskalnej? Art. 111 ust. 1 ustaw o VAT mówi, że podatnicy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych są obowiązani prowadzić ewidencję obrotu i kwot podatku należnego przy zastosowaniu kas ...

-

![Kasy fiskalne 2013: kwiaty sztuczne na paragonie wystarczą [© leisuretime70 - Fotolia.com] Kasy fiskalne 2013: kwiaty sztuczne na paragonie wystarczą]()

Kasy fiskalne 2013: kwiaty sztuczne na paragonie wystarczą

... 1 powołanego artykułu postanowiono, iż podatnicy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych są obowiązani prowadzić ewidencję obrotu ... , gdy podatnik ma w swojej ofercie towary objęte różnymi stawkami podatku VAT. Podkreślić w tym miejscu należy, że opisane wyżej zasady dotyczące ...

-

![Samochód wielozadaniowy, van z VAT-1 z pełnym odliczeniem podatku [© wojtek - Fotolia.com] Samochód wielozadaniowy, van z VAT-1 z pełnym odliczeniem podatku]()

Samochód wielozadaniowy, van z VAT-1 z pełnym odliczeniem podatku

... wykorzystywany wyłącznie do działalności gospodarczej podatnika. Pojazd samochodowy jest natomiast wykorzystywany wyłącznie do działalności gospodarczej podatnika, jeżeli: ... także w poprzednim stanie prawnym takie pojazdy dawały prawo do pełnego odliczenia VAT. Właściciel samochodu wspomniał, że pojazd ten został w 2006 r. poddany dodatkowemu badaniu ...

-

![Biznes sezonowy? Zawieszenie firmy zredukuje koszty [© Rawpixel - Fotolia.com] Biznes sezonowy? Zawieszenie firmy zredukuje koszty]()

Biznes sezonowy? Zawieszenie firmy zredukuje koszty

... liczby dni prowadzenia firmy oraz pełną składkę zdrowotną. Ta sama zasada obowiązuje w przypadku wznowienia działalności w trakcie miesiąca. składać deklaracji VAT Według ogólnej zasady w trakcie zawieszenia nie składa się deklaracji VAT. Jeżeli jednak w okresie zawieszenia przedsiębiorca otrzymuje i opłaca faktury, np. za czynsz lub media ...

-

![Prywatny najem: czy każda zapłata czynszu będzie kosztem podatkowym? [© Piotr Adamowicz - Fotolia.com] Prywatny najem: czy każda zapłata czynszu będzie kosztem podatkowym?]()

Prywatny najem: czy każda zapłata czynszu będzie kosztem podatkowym?

... działalności gospodarczej. Wynajmujący rozlicza się z fiskusem w ramach tzw. najmu prywatnego. Z tego tytułu opłaca też podatek VAT ...

-

![Leasing drogiego samochodu osobowego w podatku dochodowym [© nito - Fotolia.com] Leasing drogiego samochodu osobowego w podatku dochodowym]()

Leasing drogiego samochodu osobowego w podatku dochodowym

... 500.000 zł. Pojazd ten będzie służył wyłącznie działalności gospodarczej. Spółka nie jest wprawdzie podatnikiem VAT, ale dla pojazdu złoży informację ... (t.j. Dz.U. z 2020 r., poz. 106 ze zm., dalej: „ustawa VAT”), pojazdy samochodowe są uznawane za wykorzystywane wyłącznie do działalności gospodarczej podatnika, jeżeli: 1. sposób wykorzystywania ...

-

![Likwidacja spółki handlowej krok po kroku [© focusphoto - Fotolia.com] Likwidacja spółki handlowej krok po kroku]()

Likwidacja spółki handlowej krok po kroku

... spółki z rejestru należy zgłosić zakończenie działalności opodatkowanej VAT. Na likwidatorach spółki osobowej cięży dodatkowy obowiązek przekazania do urzędu skarbowego wykazu składników majątku na dzień likwidacji lub spisu z natury z dnia rozwiązania spółki w przypadku gdy jest ona podatnikiem VAT. Pozostają też rozliczenia w podatku dochodowym ...

Tematy: likwidacja spółki, spółka handlowa, spółki handlowe, spółki kapitałowe, likwidacja działalności, zamknięcie firmy, likwidacja firmy, likwidacja działalności gospodarczej, wyrejestrowanie z ubezpieczeń, spis z natury, likwidacja spółki jawnej, likwidacja spółki z o.o., wykreślenie z KRS, wystąpienie wspólnika, postępowanie upadłościowe -

![CEIDG: obowiązek publikacji informacji w rejestrze spółek cywilnych? [© pixabay.com] CEIDG: obowiązek publikacji informacji w rejestrze spółek cywilnych?]()

CEIDG: obowiązek publikacji informacji w rejestrze spółek cywilnych?

... cywilnej wraz z dodatkowymi formularzami np. rejestracji jako czynnego podatnika VAT (VAT-R) bądź formularzy ZUS/KRUS (Kasa Rolniczego Ubezpieczenia Społecznego), ... umowy spółki cywilnej działalności gospodarczej według Polskiej Klasyfikacji Działalności (PKD) na poziomie podklasy, w tym jeden przedmiot przeważającej działalności; informację o ...

-

![Najważniejsze zmiany podatkowe od 2026 r. Na co powinni przygotować się przedsiębiorcy? [© StockCake] Najważniejsze zmiany podatkowe od 2026 r. Na co powinni przygotować się przedsiębiorcy?]()

Najważniejsze zmiany podatkowe od 2026 r. Na co powinni przygotować się przedsiębiorcy?

... działalności gospodarczej będą obowiązywać od 2026 roku i jak wpłyną one na koszty podatkowe przedsiębiorców. Kto będzie mógł skorzystać z podwyższonego limitu zwolnienia z VAT ... istotną zmianą będą nowe limity podatkowe dla samochodów osobowych wykorzystywanych w działalności gospodarczej. Dotychczasowa konstrukcja oparta na jednym progu 150 tys. zł ...

-

![3 miesiące na rachunek ze sprzedaży [© anna - Fotolia.com] 3 miesiące na rachunek ze sprzedaży]()

3 miesiące na rachunek ze sprzedaży

... . Gdy kupuje od podatnika VAT zwolnionego, rachunek posłuży mu do udokumentowania poniesionych kosztów prowadzonej działalności gospodarczej. Wystawienia rachunku można żądać w ciągu 3 miesięcy Przedsiębiorca na żądanie kupującego musi wystawić rachunek, jeśli tylko nie jest to sprzeczne z innymi przepisami. Podatnicy VAT, gdy dokonują sprzedaży na ...

-

![Zakup samochodu firmowego tańszy od prywatnego Zakup samochodu firmowego tańszy od prywatnego]()

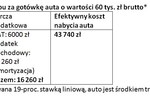

Zakup samochodu firmowego tańszy od prywatnego

... w wyniku amortyzacji i odliczenia VAT - to 43 740 zł, a więc jest o 27,1% niższy niż w przypadku auta osobowego nieużywanego w działalności gospodarczej. Należy jednak ... Co więcej, jeśli przedsiębiorca kupił auto na kredyt i wprowadził je do ewidencji działalności gospodarczej, może także zaliczyć w koszty zapłacone już odsetki od zaciągniętego ...

-

![Sprzedaż działek budowlanych z VAT-em? [© rozman - Fotolia.com] Sprzedaż działek budowlanych z VAT-em?]()

Sprzedaż działek budowlanych z VAT-em?

... gruntu, jego podzieleniu na działki budowlane oraz przygotowaniu ich do sprzedaży, wyczerpują definicję działalności gospodarczej, zawartą w art. 15 ust. 2 ustawy o VAT. Sprzedaż działek powinna być zatem opodatkowana VAT. Od redakcji: Konieczność opodatkowania sprzedaży działek, które powstały z podziału gruntu rolnego i które zostały ...

-

![Czy warto być Vatowcem? [© fotogestoeber - Fotolia.com] Czy warto być Vatowcem?]()

Czy warto być Vatowcem?

... działalności gospodarczej tudzież firma korzystająca ze zwolnienia w podatku VAT, koszt tej usługi dla niej wynosiłby 24 600 zł, jako że te podmioty wykazanego na fakturze podatku nie będą mogły odliczyć. Bardzo ważne też jest to, jakimi stawkami podatku VAT ... ze zwolnienia w podatku VAT. Przykład Firma X (podatnik VAT) zajmuje się zakupem a następnie ...

-

![Jakie konto firmowe wybrać? [© tankist276 - Fotolia.com] Jakie konto firmowe wybrać?]()

Jakie konto firmowe wybrać?

... o swobodzie działalności gospodarczej zwalnia z niego mikroprzedsiębiorców, którzy mogą regulować składki również w formie przekazu pocztowego lub przekazu pieniężnego za pośrednictwem instytucji płatniczej lub biura usług płatniczych. Konieczność posiadania przez przedsiębiorcę rachunku bankowego wynika również z ustawy o podatku VAT (której ...

-

![Otrzymanie zaliczki a instalacja kasy fiskalnej [© abf - Fotolia.com] Otrzymanie zaliczki a instalacja kasy fiskalnej]()

Otrzymanie zaliczki a instalacja kasy fiskalnej

... VAT został w całości uchylony, zaś jego miejsce zajął art. 29a. Ten jednak nie wyjaśnia pojęcia obrotu – odnosi się on do podstawy opodatkowania. Obecnie pojęciem obrotu posługuje się art. 111 ustawy o VAT mówiący, że podatnicy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności ...

-

![Koncesje i zezwolenia a zorganizowana część przedsiębiorstwa [© alexskopje - Fotolia.com] Koncesje i zezwolenia a zorganizowana część przedsiębiorstwa]()

Koncesje i zezwolenia a zorganizowana część przedsiębiorstwa

... SA 1835/93) uznał, że „podmiot koncesjonowany nie może przenieść swoich uprawnień do prowadzenia działalności gospodarczej na osobę trzecią w całości ani w części”. W odniesieniu do ... ta jest analogiczna do rozumienia ZCP do celów podatku VAT. Z uwagi na powyższe, zorganizowany zespół składników materialnych i niematerialnych (w tym zobowiązań) ...

-

![Przemieszczenie towaru nie zawsze jest wewnątrzwspólnotową dostawą [© Rawpixel - Fotolia.com] Przemieszczenie towaru nie zawsze jest wewnątrzwspólnotową dostawą]()

Przemieszczenie towaru nie zawsze jest wewnątrzwspólnotową dostawą

... na terytorium innego państwa członkowskiego, jeśli te towary mają służyć działalności gospodarczej VAT-owca. Chodzi tu zarówno o towary wydobyte, wytworzone i nabyte w kraju, jak i towary nabyte w ramach wewnątrzwspólnotowego nabycia towarów czy importowane. Podatnik VAT UE „przesuwa” ze swojej siedziby w Krakowie partię towarów do własnego ...

-

![Podatek od wartości dodanej w podatku dochodowym [© graja - Fotolia.com] Podatek od wartości dodanej w podatku dochodowym]()

Podatek od wartości dodanej w podatku dochodowym

... wartości dodanej pisaliśmy m.in. w artykułach: Podatek od wartości dodanej to nie VAT - jest kosztem podatkowym Zwrot podatku od wartości dodanej w podatku dochodowym ... ust. 1 ustawy o podatku dochodowym od osób fizycznych mówi, że za przychód z działalności gospodarczej uważa się kwoty należne, choćby nie zostały faktycznie otrzymane, po wyłączeniu ...

-

![Kasa fiskalna przy najmie prywatnym w 2017 r. [© pixarno - Fotolia.com] Kasa fiskalna przy najmie prywatnym w 2017 r.]()

Kasa fiskalna przy najmie prywatnym w 2017 r.

... VAT (a więc nawet ten zwolniony, który podatku nie rozlicza), który wykonuje czynności (czyli sprzedaje towary bądź świadczy usługi) na rzecz osób fizycznych nieprowadzących działalności ...

-

![Kasa fiskalna w remanencie likwidacyjnym firmy [© abf - Fotolia.com] Kasa fiskalna w remanencie likwidacyjnym firmy]()

Kasa fiskalna w remanencie likwidacyjnym firmy

... przedsiębiorcy). Przedsiębiorcy mają przy tym często wątpliwość, czy w przypadku, gdy w działalności gospodarczej wykorzystywali kasę fiskalną, od zakupu której odliczyli VAT, również i to urządzenie powinni wykazać w remanencie likwidacyjnym? Art. 2 pkt 6 ustawy o VAT mówi, że towarami są rzeczy oraz ich części, a także wszelkie postacie energii ...

-

![Postępowanie podatkowe: transakcje pozorne trzeba dowieść [© danrentea - Fotolia.com] Postępowanie podatkowe: transakcje pozorne trzeba dowieść]()

Postępowanie podatkowe: transakcje pozorne trzeba dowieść

... w karuzeli VAT, odliczając 23% VAT od nabycia cynku, a następnie dokonując wewnątrzwspólnotowej jego dostawy na terytorium Czech i Słowacji ze stawką 0%. Spółka miała świadomość uczestnictwa w transakcji łańcuchowej, stąd jej działania nakierowane były na popełnienie oszustwa podatkowego. O fikcyjności prowadzenia działalności spółki w obrocie ...

-

![Od 1 września zmiana w przepisach o Krajowym Systemie e-Faktur [© Onypix - Fotolia.com] Od 1 września zmiana w przepisach o Krajowym Systemie e-Faktur]()

Od 1 września zmiana w przepisach o Krajowym Systemie e-Faktur

... fakturą VAT, a dla sektora MŚP nierozliczającego się z VAT od 1 stycznia 2025 r. Faktura ustrukturyzowana Faktura ustrukturyzowana jest dostępna wyłącznie za pośrednictwem oprogramowania interfejsowego, w postaci elektronicznej i zgodnie ze wzorem dokumentu elektronicznego w rozumieniu ustawy z dnia 17 lutego 2005 r. o informatyzacji działalności ...

-

![Jak założyć firmę w UE [© nyul - Fotolia.com] Jak założyć firmę w UE]()

Jak założyć firmę w UE

... niezależnych, zgłosić ją do Biura Kontroli VAT oraz do zakładu ubezpieczeń wzajemnych. Konieczne jest również otwarcie rachunku bankowego. Co może zniechęcić do założenia polskiej firmy w Belgii? Konieczność uzyskania licencji lub zezwolenia na prowadzenie licznych rodzajów działalności, np. agencji podróży, taksówek, biur rachunkowych ...

-

![KPP: obniżenie podatków jest konieczne [© Syda Productions - Fotolia.com] KPP: obniżenie podatków jest konieczne]()

KPP: obniżenie podatków jest konieczne

... . Należy stworzyć ustawową definicję należności nieściągalnych, co ułatwi przedsiębiorcom odliczanie podatku od tych należności. Trzeba umożliwić przedsiębiorcom odliczanie podatku VAT od działalności charytatywnej. Wielu z nich chciałoby przekazywać taką pomoc, jednak system podatkowy to utrudnia i tym samym ich do tego zniechęca. Podatnicy ...

-

![Wydatki na wino do degustacji to koszty firmy [© FikMik - Fotolia.com] Wydatki na wino do degustacji to koszty firmy]()

Wydatki na wino do degustacji to koszty firmy

... prowadzi podatkową księgę przychodów i rozchodów dla celów podatkowych. W ramach prowadzonej działalności oferuje swoim klientom bezpłatne degustacje wina. W tym celu ... zapisów w księdze są dowody księgowe, którymi są: 1. faktury VAT, w szczególności faktury VAT marża, faktury VAT RR, faktury VAT MP, dokumenty celne, rachunki oraz faktury korygujące ...

-

![Kasa fiskalna gdy biuro podróży? [© whitelook - Fotolia.com] Kasa fiskalna gdy biuro podróży?]()

Kasa fiskalna gdy biuro podróży?

... prowadzenie działalności). Podstawa prawna: § 7 ust. 7 rozporządzenie Ministra Finansów z 28 listopada 2008 r. w sprawie kryteriów i warunków technicznych, którym muszą odpowiadać kasy rejestrujące oraz warunków ich stosowania (Dz.U. nr 212, poz. 1338), art. 111 ust. 1 ustawy o VAT Jak ustrzec się błędu, skoro przepisy ustawy o VAT są ...

-

![Podatki 2012: zapłacimy więcej? [© whitelook - Fotolia.com] Podatki 2012: zapłacimy więcej?]()

Podatki 2012: zapłacimy więcej?

... zaliczka na podatek z tytułu prowadzonej działalności gospodarczej za grudzień/IV kwartał płatna będzie w styczniu roku następnego w wysokości faktycznie uzyskanego dochodu, a nie jak ma to miejsce obecnie – w wysokości zaliczki listopadowej/III kwartału. VAT w górę? W roku 2012 podstawowa stawka podatku VAT będzie miała zastosowanie do odzieży ...

-

![Nieruchomości: hala produkcyjna w podatkach [© anna - Fotolia.com] Nieruchomości: hala produkcyjna w podatkach]()

Nieruchomości: hala produkcyjna w podatkach

... jej powierzchni działalności gospodarczej w ujęciu VAT kluczowe znaczenie ma prawo do odliczenia podatku naliczonego. W zakresie w jakim przedsiębiorca wykorzystuje nabywane towary i usługi do wykonywania czynności opodatkowanych może odliczyć VAT. Oznacza, to że w towary (usługi), które są nabywane na potrzeby prowadzonej działalności gospodarczej ...

Tematy: odliczenie vat, vat naliczony, odliczenie podatku vat, Amortyzacja, amortyzacja środków trwałych, Środki trwałe, amortyzacja nieruchomości, podatek od nieruchomości, podatki i opłaty lokalne, ustawa o podatkach i opłatach lokalnych, opodatkowanie podatkiem od nieruchomości, opodatkowanie budowli -

![Urząd skarbowy: aktualizacja danych po ślubie [© Eray - Fotolia.com] Urząd skarbowy: aktualizacja danych po ślubie]()

Urząd skarbowy: aktualizacja danych po ślubie

... Dotyczy to zarówno zmiany nazwiska, jak i miejsca zamieszkania lub zameldowania. W tym celu podatnicy VAT nie podlegający wpisowi do Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG) oraz nieprowadzący działalności gospodarczej płatnicy składek i podatków zobowiązani są wypełnić formularz NIP-7. Natomiast przedsiębiorcy, którzy ...

-

![Moment zainstalowania kasy fiskalnej [© uwimages - Fotolia.com] Moment zainstalowania kasy fiskalnej]()

Moment zainstalowania kasy fiskalnej

... przy użyciu kasy rejestrującej wynika z art. 111 ustawy o VAT. Ten sam przepis upoważnia Ministra Finansów do określenia w rozporządzeniu ... naszego przykładu w roku rozpoczęcia prowadzenia działalności gospodarczej uzyskał obrót ze sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych w wysokości 15 ...

-

![Auto firmowe na kredyt czy w leasing? [© Kurhan - Fotolia.com] Auto firmowe na kredyt czy w leasing?]()

Auto firmowe na kredyt czy w leasing?

... na polu VAT, jak i podatku dochodowego, dodatkowe rabaty przy zakupie samochodu i możliwość zadłużenia się na większą kwotę - wynika z analizy Idea Expert (dawniej Powszechny Dom Kredytowy). O wyborze jednej z form finansowania powinien decydować przede wszystkim jego łączny koszt. W przypadku osób nieprowadzących działalności gospodarczej jest ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Prawo podatkowe: podwyżka akcyzy i PIT od rolników [© kwakier - Fotolia.com] Prawo podatkowe: podwyżka akcyzy i PIT od rolników](https://s3.egospodarka.pl/grafika2/zmiany-w-podatkach/Prawo-podatkowe-podwyzka-akcyzy-i-PIT-od-rolnikow-93800-150x100crop.jpg)

![Sezonową działalność gospodarczą możesz zawiesić [© Adam Wasilewski - Fotolia.com] Sezonową działalność gospodarczą możesz zawiesić](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Sezonowa-dzialalnosc-gospodarcza-mozesz-zawiesic-97058-150x100crop.jpg)

![Usługa concierge pomaga przedsiębiorcom [© .shock - Fotolia.com] Usługa concierge pomaga przedsiębiorcom](https://s3.egospodarka.pl/grafika2/oferta-bankow/Usluga-concierge-pomaga-przedsiebiorcom-112530-150x100crop.jpg)

![Metoda kasowa gdy otwarcie firmy [© ahmet_ozgur - Fotolia.com] Metoda kasowa gdy otwarcie firmy](https://s3.egospodarka.pl/grafika2/metoda-kasowa-rozliczenia-VAT/Metoda-kasowa-gdy-otwarcie-firmy-115774-150x100crop.jpg)

![Sprzedaż samochodu osobowego a kasa fiskalna [© kalcutta - Fotolia.com] Sprzedaż samochodu osobowego a kasa fiskalna](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Sprzedaz-samochodu-osobowego-a-kasa-fiskalna-116978-150x100crop.jpg)

![Kasy fiskalne 2013: kwiaty sztuczne na paragonie wystarczą [© leisuretime70 - Fotolia.com] Kasy fiskalne 2013: kwiaty sztuczne na paragonie wystarczą](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Kasy-fiskalne-2013-kwiaty-sztuczne-na-paragonie-wystarcza-124679-150x100crop.jpg)

![Samochód wielozadaniowy, van z VAT-1 z pełnym odliczeniem podatku [© wojtek - Fotolia.com] Samochód wielozadaniowy, van z VAT-1 z pełnym odliczeniem podatku](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Samochod-wielozadaniowy-van-z-VAT-1-z-pelnym-odliczeniem-podatku-140144-150x100crop.jpg)

![Biznes sezonowy? Zawieszenie firmy zredukuje koszty [© Rawpixel - Fotolia.com] Biznes sezonowy? Zawieszenie firmy zredukuje koszty](https://s3.egospodarka.pl/grafika2/zawieszenie-dzialalnosci/Biznes-sezonowy-Zawieszenie-firmy-zredukuje-koszty-142767-150x100crop.jpg)

![Prywatny najem: czy każda zapłata czynszu będzie kosztem podatkowym? [© Piotr Adamowicz - Fotolia.com] Prywatny najem: czy każda zapłata czynszu będzie kosztem podatkowym?](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Prywatny-najem-czy-kazda-zaplata-czynszu-bedzie-kosztem-podatkowym-225249-150x100crop.jpg)

![Leasing drogiego samochodu osobowego w podatku dochodowym [© nito - Fotolia.com] Leasing drogiego samochodu osobowego w podatku dochodowym](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Leasing-drogiego-samochodu-osobowego-w-podatku-dochodowym-233940-150x100crop.jpg)

![Likwidacja spółki handlowej krok po kroku [© focusphoto - Fotolia.com] Likwidacja spółki handlowej krok po kroku](https://s3.egospodarka.pl/grafika2/likwidacja-spolki/Likwidacja-spolki-handlowej-krok-po-kroku-246072-150x100crop.jpg)

![CEIDG: obowiązek publikacji informacji w rejestrze spółek cywilnych? [© pixabay.com] CEIDG: obowiązek publikacji informacji w rejestrze spółek cywilnych?](https://s3.egospodarka.pl/grafika2/CEIDG/CEIDG-obowiazek-publikacji-informacji-w-rejestrze-spolek-cywilnych-254601-150x100crop.jpg)

![Najważniejsze zmiany podatkowe od 2026 r. Na co powinni przygotować się przedsiębiorcy? [© StockCake] Najważniejsze zmiany podatkowe od 2026 r. Na co powinni przygotować się przedsiębiorcy?](https://s3.egospodarka.pl/grafika2/zmiany-w-podatkach/Najwazniejsze-zmiany-podatkowe-od-2026-r-Na-co-powinni-przygotowac-sie-przedsiebiorcy-269784-150x100crop.jpg)

![3 miesiące na rachunek ze sprzedaży [© anna - Fotolia.com] 3 miesiące na rachunek ze sprzedaży](https://s3.egospodarka.pl/grafika/faktura-VAT/3-miesiace-na-rachunek-ze-sprzedazy-skVsXY.jpg)

![Sprzedaż działek budowlanych z VAT-em? [© rozman - Fotolia.com] Sprzedaż działek budowlanych z VAT-em?](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-dzialek-budowlanych-z-VAT-em-96190-150x100crop.jpg)

![Czy warto być Vatowcem? [© fotogestoeber - Fotolia.com] Czy warto być Vatowcem?](https://s3.egospodarka.pl/grafika/opodatkowanie-VAT/Czy-warto-byc-Vatowcem-Fm4aMY.jpg)

![Jakie konto firmowe wybrać? [© tankist276 - Fotolia.com] Jakie konto firmowe wybrać?](https://s3.egospodarka.pl/grafika2/konto-firmowe/Jakie-konto-firmowe-wybrac-109958-150x100crop.jpg)

![Otrzymanie zaliczki a instalacja kasy fiskalnej [© abf - Fotolia.com] Otrzymanie zaliczki a instalacja kasy fiskalnej](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Otrzymanie-zaliczki-a-instalacja-kasy-fiskalnej-136391-150x100crop.jpg)

![Koncesje i zezwolenia a zorganizowana część przedsiębiorstwa [© alexskopje - Fotolia.com] Koncesje i zezwolenia a zorganizowana część przedsiębiorstwa](https://s3.egospodarka.pl/grafika2/zorganizowana-czesc-przedsiebiorstwa/Koncesje-i-zezwolenia-a-zorganizowana-czesc-przedsiebiorstwa-140968-150x100crop.jpg)

![Przemieszczenie towaru nie zawsze jest wewnątrzwspólnotową dostawą [© Rawpixel - Fotolia.com] Przemieszczenie towaru nie zawsze jest wewnątrzwspólnotową dostawą](https://s3.egospodarka.pl/grafika2/WDT/Przemieszczenie-towaru-nie-zawsze-jest-wewnatrzwspolnotowa-dostawa-164289-150x100crop.jpg)

![Podatek od wartości dodanej w podatku dochodowym [© graja - Fotolia.com] Podatek od wartości dodanej w podatku dochodowym](https://s3.egospodarka.pl/grafika2/podatek-od-wartosci-dodanej/Podatek-od-wartosci-dodanej-w-podatku-dochodowym-178527-150x100crop.jpg)

![Kasa fiskalna przy najmie prywatnym w 2017 r. [© pixarno - Fotolia.com] Kasa fiskalna przy najmie prywatnym w 2017 r.](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Kasa-fiskalna-przy-najmie-prywatnym-w-2017-r-189014-150x100crop.jpg)

![Kasa fiskalna w remanencie likwidacyjnym firmy [© abf - Fotolia.com] Kasa fiskalna w remanencie likwidacyjnym firmy](https://s3.egospodarka.pl/grafika2/Likwidacja-firmy/Kasa-fiskalna-w-remanencie-likwidacyjnym-firmy-190092-150x100crop.jpg)

![Postępowanie podatkowe: transakcje pozorne trzeba dowieść [© danrentea - Fotolia.com] Postępowanie podatkowe: transakcje pozorne trzeba dowieść](https://s3.egospodarka.pl/grafika2/podatek-VAT/Postepowanie-podatkowe-transakcje-pozorne-trzeba-dowiesc-224079-150x100crop.jpg)

![Od 1 września zmiana w przepisach o Krajowym Systemie e-Faktur [© Onypix - Fotolia.com] Od 1 września zmiana w przepisach o Krajowym Systemie e-Faktur](https://s3.egospodarka.pl/grafika2/KSeF/Od-1-wrzesnia-zmiana-w-przepisach-o-Krajowym-Systemie-e-Faktur-254484-150x100crop.jpg)

![Jak założyć firmę w UE [© nyul - Fotolia.com] Jak założyć firmę w UE](https://s3.egospodarka.pl/grafika/firma-w-Unii-Europejskiej/Jak-zalozyc-firme-w-UE-l6V7zj.jpg)

![KPP: obniżenie podatków jest konieczne [© Syda Productions - Fotolia.com] KPP: obniżenie podatków jest konieczne](https://s3.egospodarka.pl/grafika/system-podatkowy/KPP-obnizenie-podatkow-jest-konieczne-d8i3B3.jpg)

![Wydatki na wino do degustacji to koszty firmy [© FikMik - Fotolia.com] Wydatki na wino do degustacji to koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Wydatki-na-wino-do-degustacji-to-koszty-firmy-ZKDwv5.jpg)

![Kasa fiskalna gdy biuro podróży? [© whitelook - Fotolia.com] Kasa fiskalna gdy biuro podróży?](https://s3.egospodarka.pl/grafika/kasa-fiskalna/Kasa-fiskalna-gdy-biuro-podrozy-JbjmWj.jpg)

![Podatki 2012: zapłacimy więcej? [© whitelook - Fotolia.com] Podatki 2012: zapłacimy więcej?](https://s3.egospodarka.pl/grafika/podatek-VAT/Podatki-2012-zaplacimy-wiecej-JbjmWj.jpg)

![Nieruchomości: hala produkcyjna w podatkach [© anna - Fotolia.com] Nieruchomości: hala produkcyjna w podatkach](https://s3.egospodarka.pl/grafika/odliczenie-VAT/Nieruchomosci-hala-produkcyjna-w-podatkach-skVsXY.jpg)

![Urząd skarbowy: aktualizacja danych po ślubie [© Eray - Fotolia.com] Urząd skarbowy: aktualizacja danych po ślubie](https://s3.egospodarka.pl/grafika2/NIP/Urzad-skarbowy-aktualizacja-danych-po-slubie-99791-150x100crop.jpg)

![Moment zainstalowania kasy fiskalnej [© uwimages - Fotolia.com] Moment zainstalowania kasy fiskalnej](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Moment-zainstalowania-kasy-fiskalnej-99871-150x100crop.jpg)

![Auto firmowe na kredyt czy w leasing? [© Kurhan - Fotolia.com] Auto firmowe na kredyt czy w leasing?](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Auto-firmowe-na-kredyt-czy-w-leasing-104173-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2025? [© snowing na Freepik] Długie weekendy - jak wygląda kalendarz 2025?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2025-263192-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Płaca minimalna 4.806 zł od 2026 r. Jak wzrost wynagrodzeń uderzy w koszty firm [© wygenerowane przez AI] Płaca minimalna 4.806 zł od 2026 r. Jak wzrost wynagrodzeń uderzy w koszty firm](https://s3.egospodarka.pl/grafika2/placa-minimalna/Placa-minimalna-4-806-zl-od-2026-r-Jak-wzrost-wynagrodzen-uderzy-w-koszty-firm-270186-150x100crop.jpg)

![COVID-19 i AI zmieniły branżę IT na zawsze [© wygenerowane przez AI] COVID-19 i AI zmieniły branżę IT na zawsze](https://s3.egospodarka.pl/grafika2/branza-IT/COVID-19-i-AI-zmienily-branze-IT-na-zawsze-270037-150x100crop.jpg)

![Mercedes-Benz E 300 de 4MATIC Kombi: Hybryda plug-in, 313 KM i 90 km na prądzie. Czy to kombi bez wad? [© Wojciech Krzemiński] Mercedes-Benz E 300 de 4MATIC Kombi: Hybryda plug-in, 313 KM i 90 km na prądzie. Czy to kombi bez wad?](https://s3.egospodarka.pl/grafika2/Mercedes-Benz-E-300-de-4MATIC-Kombi/Mercedes-Benz-E-300-de-4MATIC-Kombi-Hybryda-plug-in-313-KM-i-90-km-na-pradzie-Czy-to-kombi-bez-wad-269933-150x100crop.jpg)

![Empatyczny lider czy system wsparcia? Co chroni pracowników przed wypaleniem zawodowym? [© pexels] Empatyczny lider czy system wsparcia? Co chroni pracowników przed wypaleniem zawodowym?](https://s3.egospodarka.pl/grafika2/zaangazowanie-w-prace/Empatyczny-lider-czy-system-wsparcia-Co-chroni-pracownikow-przed-wypaleniem-zawodowym-270068-150x100crop.jpg)