-

![Podatek dochodowy: samochód osobowy w 2013 r. [© wojtek - Fotolia.com] Podatek dochodowy: samochód osobowy w 2013 r.]()

Podatek dochodowy: samochód osobowy w 2013 r.

... podatku dochodowym została usunięta w 2011 r. Warto podkreślić, że jej usunięcie nastąpiło z datą wsteczną. Zrobiła to bowiem ustawa ...

-

![Amortyzacja samochodu wykorzystywanego w działalności gospodarczej [© Pixelot - Fotolia.com] Amortyzacja samochodu wykorzystywanego w działalności gospodarczej]()

Amortyzacja samochodu wykorzystywanego w działalności gospodarczej

... może zaliczyć w ciężar kosztów wartości netto z faktur zakupowych jak i nieodliczoną część podatku VAT, dotyczące wydatków związanych z samochodem osobowym stanowiącym jej środek trwały ... (bądź został oddany w najem, dzierżawę czy leasing). Ustawa o podatku dochodowym od osób fizycznych przewiduje możliwość proporcjonalnego dokonywania odpisów ...

-

![Samochody osobowe ponownie solą w oku fiskusa [© oksanazahray - Fotolia.com] Samochody osobowe ponownie solą w oku fiskusa]()

Samochody osobowe ponownie solą w oku fiskusa

... również zaliczać do kosztów uzyskania przychodów część naliczonego podatku VAT niepodlegającego odliczeniu od podatku należnego w podatku od towarów i usług, przy czym możliwość ta ... biorąc pod uwagę literalne brzmienie art. 22a ust. 1 ustawy o podatku dochodowym od osób fizycznych, ustawa ta nie wymaga by dany składnik majątku był wykorzystywany ...

-

![Pierwsze zasiedlenie a zakup nieruchomości od Kowalskiego [© kange_one - Fotolia.com] Pierwsze zasiedlenie a zakup nieruchomości od Kowalskiego]()

Pierwsze zasiedlenie a zakup nieruchomości od Kowalskiego

... , jest nie mniejsza niż - 6% stawka podatku, o której mowa w art. 41 ust. 1 i 13, art. 109 ust. 2 i art. 110, wynosi 23%. Z uwagi na fakt, że ustawa o podatku od towarów i usług ... - po 2 latach od pierwszego zasiedlenia tych lokali, będzie korzystała ze zwolnienia od podatku VAT na podstawie art. 43 ust. 1 pkt 10 ustawy. Ponadto stosownie do art. ...

-

![Najem nieruchomości: właściwy urząd skarbowy [© FikMik - Fotolia.com] Najem nieruchomości: właściwy urząd skarbowy]()

Najem nieruchomości: właściwy urząd skarbowy

... składanego w celu uzyskania numeru identyfikacji podatkowej, reguluje ustawa z dnia 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników (t. j. Dz ... na obroty stanie się podatnikiem podatku VAT, a jako osoba mająca stałe miejsce zamieszkania poza terytorium Polski nie może wybrać zwolnienia z VAT. Z przedstawionego ...

-

![W 2012 r. więcej firm będzie małym podatnikiem W 2012 r. więcej firm będzie małym podatnikiem]()

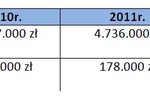

W 2012 r. więcej firm będzie małym podatnikiem

... wyrażonej w złotych kwoty odpowiadającej równowartości 1,2 mln. euro. Ustawa o VAT definiuje małego podatnika ... VAT co kwartał Przywilejem małych podatników w rozliczeniach podatkowych jest możliwość dokonywania rozliczeń kwartalnych podatku VAT. Rozliczenie podatku VAT następuje na takich samych zasadach jak przy miesięcznym rozliczaniu podatku ...

-

![Wystawienie faktury za usługi ciągłe (abonamentowe) [© apops - Fotolia.com] Wystawienie faktury za usługi ciągłe (abonamentowe)]()

Wystawienie faktury za usługi ciągłe (abonamentowe)

... pozostałych usług rozliczanych w okresach rozliczeniowych? Otóż ustawa o VAT mówi, że usługę, dla ... podatku VAT wywołują ten skutek, że obowiązek podatkowy od nich (a więc obowiązek wykazania VAT należnego) powstaje co do zasady w dacie ich otrzymania. Jeżeli zatem przed upływem ostatniego dnia danego okresu rozliczeniowego klient nam zapłaci, VAT ...

-

![Jak wdrożyć w małej firmie kasę fiskalną online [© Gina Sanders - Fotolia.com] Jak wdrożyć w małej firmie kasę fiskalną online]()

Jak wdrożyć w małej firmie kasę fiskalną online

... ustawa o zmianie ustawy o podatku od towarów i usług oraz ustawy – Prawo o miarach, mocą której dokonano nowelizacji przepisów dotyczących kas ... online. Istnieje możliwość odliczenia od podatku VAT kwoty wydanej na zakup kasy przez podatników określonych w zdaniu poprzednim w wysokości 90 % ceny nie wliczając w to podatku, maksymalnie zaś 700 zł. Przy ...

-

![Sprzedaż węgla: gminy bez kas fiskalnych [© stocksolutions - Fotolia.com] Sprzedaż węgla: gminy bez kas fiskalnych]()

Sprzedaż węgla: gminy bez kas fiskalnych

... skutkuje powstaniem po stronie gmin określonych konsekwencji podatkowych. Ustawa ta uprawnia w terminie do 30 kwietnia 2023 r. ... podatku VAT sprzedaż węgla kamiennego przez gminę w ramach zakupu preferencyjnego stanowi wykonywanie czynności opodatkowanych VAT w ramach prowadzonej działalności gospodarczej. Gmina jest tutaj zatem podatnikiem VAT ...

Tematy: węgiel, węgiel kamienny, składy węgla, gmina, kasa fiskalna, kasa rejestrująca, zwolnienie z ewidencjonowania na kasie fiskalnej, obowiązek ewidencjonowania obrotów, kasy fiskalne on-line, opodatkowanie vat, ewidencjonowanie sprzedaży, faktura vat, faktura sprzedaży, faktura dla osoby fizycznej -

![Deklaracja VAT-7 za listopad do 29 grudnia 2008 r. [© anna - Fotolia.com] Deklaracja VAT-7 za listopad do 29 grudnia 2008 r.]()

Deklaracja VAT-7 za listopad do 29 grudnia 2008 r.

... VAT są obowiązani składać w urzędzie skarbowym deklaracje podatkowe za okresy miesięczne w terminie do 25. dnia miesiąca następującego po każdym kolejnym miesiącu (art. 99 ust. 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług). Ustawa o podatku ... . 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. z 2004 r. nr 54, poz. 535, art ...

-

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa]()

Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa

... podatku VAT od wydatków związanych z pojazdami samochodowymi, jak i tych, którzy odliczą podatek VAT w pełnej wysokości. Wejście w życie przepisów ustawy z dnia 7 lutego 2014 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz. U. z 2014 r. poz. 312) nie oznacza, że w zakresie podatku PIT oraz podatku ... ustawa ...

-

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?]()

Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?

... Ustawa o podatku od towarów i usług nie posługuje się pojęciem faktury zaliczkowej czy tez faktury końcowej, jednakże w praktyce takie nazewnictwo do wskazanych faktur jest stosowane. Ustawa ...

-

![Leasing samochodów - nowe standardy [© Minerva Studio - Fotolia.com] Leasing samochodów - nowe standardy]()

Leasing samochodów - nowe standardy

... samochody osobowe w zakresie podatku VAT. VAT w leasingu samochodów po 1 maja Od 1 maja br. ustawa o VAT reguluje nowe zasady odliczenia podatku od towarów i usług przy zakupie i leasingu samochodów. Aktualnie zakup i leasing samochodów osobowych oraz ciężarowych, ze zbyt małą dopuszczalną ładownością uprawnia do odliczania 50% VAT i nie więcej niż ...

-

![Podatek ze sprzedaży nieruchomości: jaki dochód? [© FikMik - Fotolia.com] Podatek ze sprzedaży nieruchomości: jaki dochód?]()

Podatek ze sprzedaży nieruchomości: jaki dochód?

... w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca odpłatnego zbycia. Ustawa o podatku dochodowym od osób fizycznych nie definiuje pojęcia kosztów odpłatnego zbycia ... o których mowa w ust. 6c ustawy o podatku dochodowym od osób fizycznych, ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz ...

-

![Firmy czekają. W KSeF wystawiono zaledwie 22 tys. faktur [© ra2 studio - Fotolia.com] Firmy czekają. W KSeF wystawiono zaledwie 22 tys. faktur]()

Firmy czekają. W KSeF wystawiono zaledwie 22 tys. faktur

... Unii Europejskiej. Zgodnie z zapowiedziami Ministerstwa Finansów, ustawa o podatku VAT wraz z dokładnymi zasadami zmian i wprowadzeniem obowiązku korzystania z Krajowego Systemu e-Faktur powinna wejść w życie w ciągu kilku-kilkunastu tygodni. Z początkiem lutego 2023 resort poinformował, że ustawa o podatku VAT ma obowiązywać od 1 lipca 2024, a nie ...

-

![To już pewne. Sposób zapłaty zdecyduje o kosztach podatkowych [© Tomasz Zajda - Fotolia.com] To już pewne. Sposób zapłaty zdecyduje o kosztach podatkowych]()

To już pewne. Sposób zapłaty zdecyduje o kosztach podatkowych

... obowiązującego systemu prawnego. Co wskazana ustawa zmienia? - trzy akty prawne: ustawę o podatku dochodowym od osób fizycznych, ustawę o podatku dochodowym od osób prawnych, ustawę o ... negatywną przesłanką jest tutaj brak prawa do ubiegania się o zwrot podatku VAT w terminie 25 dni. W przyszłym roku konsekwencje niezastosowania się do niego będą ...

-

![Przepisy prawne: najważniejsze zmiany IX 2016 r. [© fotogestoeber - Fotolia.com] Przepisy prawne: najważniejsze zmiany IX 2016 r.]()

Przepisy prawne: najważniejsze zmiany IX 2016 r.

... konsumentów. Przychód ze sprzedaży detalicznej nie będzie obejmował należnego podatku VAT, a w podstawie opodatkowania nie będzie też uwzględniana sprzedaż na rzecz przedsiębiorców. Ustawa nie obejmuje jednak sprzedaży prowadzonej drogą internetową; wprowadzono dwie stawki podatku od sprzedaży detalicznej - 0,8 proc. od przychodu między 17 mln ...

-

![KPP: obniżenie podatków jest konieczne [© Syda Productions - Fotolia.com] KPP: obniżenie podatków jest konieczne]()

KPP: obniżenie podatków jest konieczne

... że ustawa o podatku od ... VAT kasowo. Nie będą unikać transakcji z „Małym Podatnikiem”, gdyż nie będzie dla nich różnicy między współpracą z nim a normalnym kontrahentem. Należy stworzyć ustawową definicję należności nieściągalnych, co ułatwi przedsiębiorcom odliczanie podatku od tych należności. Trzeba umożliwić przedsiębiorcom odliczanie podatku VAT ...

-

![Na paragonie fiskalnym dokładna nazwa towaru [© Joachim Wendler - Fotolia.com] Na paragonie fiskalnym dokładna nazwa towaru]()

Na paragonie fiskalnym dokładna nazwa towaru

... podatku VAT. Poza tym w asortymencie wnioskodawczyni znajdują się także różnorodne kwiaty żywe cięte (w tym bukiety) i kwiaty żywe doniczkowe, opodatkowane 8% stawką podatku ...

-

![Zmiana urzędu skarbowego gdy postępowanie podatkowe [© Igor Mojzes - Fotolia.com] Zmiana urzędu skarbowego gdy postępowanie podatkowe]()

Zmiana urzędu skarbowego gdy postępowanie podatkowe

... wyjątki. Jeden z nich dotyczy chociażby rozliczania podatku VAT. Tutaj, zgodnie z art. 3 ust. 1 ustawy o VAT, właściwym dla podatnika organem podatkowy jest naczelnik ... ? Przede wszystkim warto pamiętać, że kwestii tej już nie reguluje ustawa o podatku VAT. Trzeba się tutaj zatem odnieść do zasad ogólnych umieszczonych w Ordynacji podatkowej. I tak ...

-

![Czy sprzedaż wysyłkowa z terytorium kraju wymaga kasy fiskalnej? [© small smiles - Fotolia.com] Czy sprzedaż wysyłkowa z terytorium kraju wymaga kasy fiskalnej?]()

Czy sprzedaż wysyłkowa z terytorium kraju wymaga kasy fiskalnej?

Ustawa o VAT zawiera m.in. definicję sprzedaży wysyłkowej z terytorium kraju. Jest to sytuacja, w której to sprzedawcą towaru jest polski podatnik VAT, zaś nabywcą podmiot ... państwa limit tej sprzedaży (co będzie równoznaczne z obowiązkiem rejestracji dla celów podatku VAT w tym kraju). Kasa fiskalna Załóżmy, że nasz sprzedawca ewidencjonuje sprzedaż ...

-

![Przychód z dzierżawy nieruchomości tylko raz w roku? [© beeboys - Fotolia.com] Przychód z dzierżawy nieruchomości tylko raz w roku?]()

Przychód z dzierżawy nieruchomości tylko raz w roku?

... data wystawienia faktury oraz termin płatności nie decydują o terminie powstania przychodu. Ustawa o CIT nie zawiera definicji pojęcia okresu rozliczeniowego. Zatem należy ... w zamian za dzierżawę Nieruchomości płacić czynsz (...) powiększony o kwotę podatku VAT (...) rocznie” czy też sformułowanie „Rok czynszowy będzie odpowiadał rokowi ...

-

![Zakup samochodu firmowego tańszy od prywatnego Zakup samochodu firmowego tańszy od prywatnego]()

Zakup samochodu firmowego tańszy od prywatnego

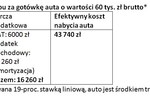

... podatku VAT – ale nie więcej niż 6 tys. zł. A zatem w przypadku auta kupionego na przykład za 60 000 zł brutto, mimo że VAT stanowi ok. 11 220 zł, odliczyć można tylko 6 tys. zł. Ale uwaga - nieodliczoną część VAT ... z homologacją ciężarową, a więc tzw. aut z kratką. Ustawa o podatku dochodowym od osób fizycznych traktuje bowiem takie auta – mimo ...

-

![Podatkowa księga przychodów i rozchodów firmy [© fotogestoeber - Fotolia.com] Podatkowa księga przychodów i rozchodów firmy]()

Podatkowa księga przychodów i rozchodów firmy

... prowadzenia działalności podstawowej). To, pod jaką datą przychód należy wykazać, określa ustawa o podatku dochodowym od osób fizycznych w art. 14. Dla większości przypadków będzie to ... jako pierwsze. Przykład Przedsiębiorca dokonał sprzedaży towaru 30 maja 2012 r. Fakturę VAT na powyższe wystawił w dniu 01 czerwca 2012 r. zaś płatność otrzymał 20 ...

-

![Monitorowanie przewozu towarów - nowe kary dla przewoźników i kierowców [© Bits and Splits - Fotolia.com] Monitorowanie przewozu towarów - nowe kary dla przewoźników i kierowców]()

Monitorowanie przewozu towarów - nowe kary dla przewoźników i kierowców

... chwilę obecną projekt znajduje się w sejmie, gdzie trwają nad nim prace. Dotychczasowa ustawa nie uszczelniła systemu podatkowego Ustawa z pewnością odniosła sukces, ale nie uszczelniła w całości systemu podatkowego w zakresie poboru podatku VAT i akcyzy. W celu udoskonalenia systemu monitorowania drogowego przewozu towarów, rząd pod koniec lipca ...

-

![Który urząd skarbowy właściwy? [© anna - Fotolia.com] Który urząd skarbowy właściwy?]()

Który urząd skarbowy właściwy?

... jest urząd właściwy ze względu na siedzibę spółki. Inaczej w podatku od towarów i usług Ustawa o VAT posiada swoją definicję działalności gospodarczej. Rozbieżności są także w zakresie rozliczania podatku VAT z właściwym urzędem skarbowym. Przypomnijmy, że zgodnie z art. 15 ust. 2 ustawy o podatku od towarów i usług (Dz. U. Nr 54, poz. 535 ...

-

![Faktura korygująca gdy zmiana ceny towaru [© whitelook - Fotolia.com] Faktura korygująca gdy zmiana ceny towaru]()

Faktura korygująca gdy zmiana ceny towaru

Ustawa o podatku od towarów i usług w większości przypadków precyzyjnie określa, kiedy powstaje obowiązek ... jednak, niż w 7. dniu - licząc od dnia wydania towaru lub wykonania usługi (art. 19 ust. 4 ustawy o VAT). Zasady wystawiania faktur korygujących zostały uregulowane w ruptu2. Z § 13 ruptu2 wynika, że faktura korygująca powinna zostać ...

-

![Czy WDT może potwierdzić spedytor zamiast listu przewozowego CMR? [© thomaslerchphoto - Fotolia.com] Czy WDT może potwierdzić spedytor zamiast listu przewozowego CMR?]()

Czy WDT może potwierdzić spedytor zamiast listu przewozowego CMR?

... podatku VAT w wysokości 0%. Niemniej, aby sprzedawca mógł ją zastosować, musi posiadać dokumenty, z których będzie jednoznacznie wynikać ... się na terytorium tego państwa (innego aniżeli Polska). Organ podatkowy wyjaśnił, iż ustawa nie zawiera definicji dokumentu przewozowego, w związku z tym może to być dowolny dowód potwierdzający (łącznie ...

-

![Podział spółki w Ordynacji podatkowej [© Adam Gregor - Fotolia.com] Podział spółki w Ordynacji podatkowej]()

Podział spółki w Ordynacji podatkowej

... zagadnienia koncentrują się wokół podatku od towarów i usług. Jednym z nich jest rozliczenie zrealizowanej sprzedaży do celów podatku VAT, w tym zaliczek. Przedsiębiorcom trudności sprawia przede wszystkim ustalenie podmiotu, który powinien opodatkować daną transakcję. Kolejny problem związany z VAT, to odliczenie podatku naliczonego, które to ...

-

![Dotacja dla firmy a ryczałt ewidencjonowany [© anna - Fotolia.com] Dotacja dla firmy a ryczałt ewidencjonowany]()

Dotacja dla firmy a ryczałt ewidencjonowany

... zasady kwoty należne za sprzedane towary i świadczone usługi. Choć ustawa o ryczałcie nie wskazuje tego wprost, przychodem takim może być także otrzymana dotacja czy też inne dofinansowanie. Rozpatrzmy następującą sytuację: Przedsiębiorca (zwolniony z podatku VAT) postanowił utworzyć nowe stanowisko pracy. Zwrócił się więc do urzędu ...

-

![Samochód z kratką a amortyzacja degresywna [© FikMik - Fotolia.com] Samochód z kratką a amortyzacja degresywna]()

Samochód z kratką a amortyzacja degresywna

... ustawa o podatku dochodowym od osób fizycznych zawiera definicję samochodu osobowego w art. 5a ust. 19. Powyższa definicja samochodu osobowego została wprowadzona do ustawy o podatku ...

-

![Sprzedaż i zakup gruntu a podatek dochodowy [© zmijak - Fotolia.com] Sprzedaż i zakup gruntu a podatek dochodowy]()

Sprzedaż i zakup gruntu a podatek dochodowy

... VAT w rozumieniu przepisów o podatku od ... Ustawa o podatku dochodowym od osób fizycznych w stanie prawnym obowiązującym od 01 stycznia 2009 r. i mającym zastosowanie w przedmiotowej sprawie przewiduje zwolnienie z opodatkowania przychodów uzyskanych z odpłatnego zbycia nieruchomości lub jej części na podstawie art. 21 ust. 1 pkt 131 ustawy o podatku ...

-

![Działalność gospodarcza na rynku hiszpańskim [© WavebreakMediaMicro - Fotolia.com] Działalność gospodarcza na rynku hiszpańskim]()

Działalność gospodarcza na rynku hiszpańskim

... działalność gospodarczą na rynku hiszpańskim Polscy przedsiębiorcy mający zamiar rozpocząć działalność handlową w Hiszpanii zobowiązani są do rejestracji dla potrzeb VAT. Hiszpańska ustawa o podatku VAT, obowiązująca od 1 września 2012 r. przewiduje trzy stawki podatkowe. Stawkę podstawową w wysokości 21 proc. stosuje się we wszystkich sytuacjach ...

-

![Różne cele mieszkaniowe w PIT-39 [© Sergey - Fotolia.com] Różne cele mieszkaniowe w PIT-39]()

Różne cele mieszkaniowe w PIT-39

... faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie opłat administracyjnych. Jak wynika z powyższych przepisów podstawą obliczenia podatku ... w świetle ustawy o podatku dochodowym od osób fizycznych wydatkowanie środków na cele mieszkaniowe. Nadmienić należy również, że ustawa o podatku ...

-

![Sprzedaż mieszkania: ulga meldunkowa czy cele mieszkaniowe? [© Svyatoslav Lypynskyy - Fotolia.com ] Sprzedaż mieszkania: ulga meldunkowa czy cele mieszkaniowe?]()

Sprzedaż mieszkania: ulga meldunkowa czy cele mieszkaniowe?

... zakup nowej nieruchomości, którą nabyła wspólnie z mężem w dniu 6 sierpnia 2013 r. Ustawa o podatku dochodowym od osób fizycznych nie zawiera definicji nabycia. Nie ... . Wysokość tych nakładów, ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie opłat administracyjnych (art ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Podatek dochodowy: samochód osobowy w 2013 r. [© wojtek - Fotolia.com] Podatek dochodowy: samochód osobowy w 2013 r.](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Podatek-dochodowy-samochod-osobowy-w-2013-r-111391-150x100crop.jpg)

![Amortyzacja samochodu wykorzystywanego w działalności gospodarczej [© Pixelot - Fotolia.com] Amortyzacja samochodu wykorzystywanego w działalności gospodarczej](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-samochodu-wykorzystywanego-w-dzialalnosci-gospodarczej-146069-150x100crop.jpg)

![Samochody osobowe ponownie solą w oku fiskusa [© oksanazahray - Fotolia.com] Samochody osobowe ponownie solą w oku fiskusa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Samochody-osobowe-ponownie-sola-w-oku-fiskusa-198822-150x100crop.jpg)

![Pierwsze zasiedlenie a zakup nieruchomości od Kowalskiego [© kange_one - Fotolia.com] Pierwsze zasiedlenie a zakup nieruchomości od Kowalskiego](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Pierwsze-zasiedlenie-a-zakup-nieruchomosci-od-Kowalskiego-224366-150x100crop.jpg)

![Najem nieruchomości: właściwy urząd skarbowy [© FikMik - Fotolia.com] Najem nieruchomości: właściwy urząd skarbowy](https://s3.egospodarka.pl/grafika/urzad-skarbowy/Najem-nieruchomosci-wlasciwy-urzad-skarbowy-ZKDwv5.jpg)

![Wystawienie faktury za usługi ciągłe (abonamentowe) [© apops - Fotolia.com] Wystawienie faktury za usługi ciągłe (abonamentowe)](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wystawienie-faktury-za-uslugi-ciagle-abonamentowe-183843-150x100crop.jpg)

![Jak wdrożyć w małej firmie kasę fiskalną online [© Gina Sanders - Fotolia.com] Jak wdrożyć w małej firmie kasę fiskalną online](https://s3.egospodarka.pl/grafika2/ksiegi-podatkowe/Jak-wdrozyc-w-malej-firmie-kase-fiskalna-online-232089-150x100crop.jpg)

![Sprzedaż węgla: gminy bez kas fiskalnych [© stocksolutions - Fotolia.com] Sprzedaż węgla: gminy bez kas fiskalnych](https://s3.egospodarka.pl/grafika2/wegiel/Sprzedaz-wegla-gminy-bez-kas-fiskalnych-249291-150x100crop.jpg)

![Deklaracja VAT-7 za listopad do 29 grudnia 2008 r. [© anna - Fotolia.com] Deklaracja VAT-7 za listopad do 29 grudnia 2008 r.](https://s3.egospodarka.pl/grafika/deklaracje-VAT/Deklaracja-VAT-7-za-listopad-do-29-grudnia-2008-r-skVsXY.jpg)

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Ministerstwo-Finansow-potwierdza-pelna-amortyzacja-samochodu-mozliwa-146771-150x100crop.jpg)

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Leasing samochodów - nowe standardy [© Minerva Studio - Fotolia.com] Leasing samochodów - nowe standardy](https://s3.egospodarka.pl/grafika/rynek-samochodowy/Leasing-samochodow-nowe-standardy-iG7AEZ.jpg)

![Podatek ze sprzedaży nieruchomości: jaki dochód? [© FikMik - Fotolia.com] Podatek ze sprzedaży nieruchomości: jaki dochód?](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Podatek-ze-sprzedazy-nieruchomosci-jaki-dochod-ZKDwv5.jpg)

![Firmy czekają. W KSeF wystawiono zaledwie 22 tys. faktur [© ra2 studio - Fotolia.com] Firmy czekają. W KSeF wystawiono zaledwie 22 tys. faktur](https://s3.egospodarka.pl/grafika2/KSeF/Firmy-czekaja-W-KSeF-wystawiono-zaledwie-22-tys-faktur-250943-150x100crop.jpg)

![To już pewne. Sposób zapłaty zdecyduje o kosztach podatkowych [© Tomasz Zajda - Fotolia.com] To już pewne. Sposób zapłaty zdecyduje o kosztach podatkowych](https://s3.egospodarka.pl/grafika2/System-podatkowy/To-juz-pewne-Sposob-zaplaty-zdecyduje-o-kosztach-podatkowych-176351-150x100crop.jpg)

![Przepisy prawne: najważniejsze zmiany IX 2016 r. [© fotogestoeber - Fotolia.com] Przepisy prawne: najważniejsze zmiany IX 2016 r.](https://s3.egospodarka.pl/grafika2/kodeks-postepowania-cywilnego/Przepisy-prawne-najwazniejsze-zmiany-IX-2016-r-182377-150x100crop.jpg)

![KPP: obniżenie podatków jest konieczne [© Syda Productions - Fotolia.com] KPP: obniżenie podatków jest konieczne](https://s3.egospodarka.pl/grafika/system-podatkowy/KPP-obnizenie-podatkow-jest-konieczne-d8i3B3.jpg)

![Na paragonie fiskalnym dokładna nazwa towaru [© Joachim Wendler - Fotolia.com] Na paragonie fiskalnym dokładna nazwa towaru](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Na-paragonie-fiskalnym-dokladna-nazwa-towaru-117485-150x100crop.jpg)

![Zmiana urzędu skarbowego gdy postępowanie podatkowe [© Igor Mojzes - Fotolia.com] Zmiana urzędu skarbowego gdy postępowanie podatkowe](https://s3.egospodarka.pl/grafika2/urzad-skarbowy/Zmiana-urzedu-skarbowego-gdy-postepowanie-podatkowe-118909-150x100crop.jpg)

![Czy sprzedaż wysyłkowa z terytorium kraju wymaga kasy fiskalnej? [© small smiles - Fotolia.com] Czy sprzedaż wysyłkowa z terytorium kraju wymaga kasy fiskalnej?](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Czy-sprzedaz-wysylkowa-z-terytorium-kraju-wymaga-kasy-fiskalnej-204560-150x100crop.jpg)

![Przychód z dzierżawy nieruchomości tylko raz w roku? [© beeboys - Fotolia.com] Przychód z dzierżawy nieruchomości tylko raz w roku?](https://s3.egospodarka.pl/grafika2/obowiazek-podatkowy/Przychod-z-dzierzawy-nieruchomosci-tylko-raz-w-roku-240038-150x100crop.jpg)

![Podatkowa księga przychodów i rozchodów firmy [© fotogestoeber - Fotolia.com] Podatkowa księga przychodów i rozchodów firmy](https://s3.egospodarka.pl/grafika/metoda-kasowa/Podatkowa-ksiega-przychodow-i-rozchodow-firmy-Fm4aMY.jpg)

![Monitorowanie przewozu towarów - nowe kary dla przewoźników i kierowców [© Bits and Splits - Fotolia.com] Monitorowanie przewozu towarów - nowe kary dla przewoźników i kierowców](https://s3.egospodarka.pl/grafika2/przewoz-towarow/Monitorowanie-przewozu-towarow-nowe-kary-dla-przewoznikow-i-kierowcow-200104-150x100crop.jpg)

![Który urząd skarbowy właściwy? [© anna - Fotolia.com] Który urząd skarbowy właściwy?](https://s3.egospodarka.pl/grafika/urzad-skarbowy/Ktory-urzad-skarbowy-wlasciwy-skVsXY.jpg)

![Faktura korygująca gdy zmiana ceny towaru [© whitelook - Fotolia.com] Faktura korygująca gdy zmiana ceny towaru](https://s3.egospodarka.pl/grafika/faktura-korygujaca/Faktura-korygujaca-gdy-zmiana-ceny-towaru-JbjmWj.jpg)

![Czy WDT może potwierdzić spedytor zamiast listu przewozowego CMR? [© thomaslerchphoto - Fotolia.com] Czy WDT może potwierdzić spedytor zamiast listu przewozowego CMR?](https://s3.egospodarka.pl/grafika2/WDT/Czy-WDT-moze-potwierdzic-spedytor-zamiast-listu-przewozowego-CMR-178971-150x100crop.jpg)

![Podział spółki w Ordynacji podatkowej [© Adam Gregor - Fotolia.com] Podział spółki w Ordynacji podatkowej](https://s3.egospodarka.pl/grafika2/faktura-VAT/Podzial-spolki-w-Ordynacji-podatkowej-225120-150x100crop.jpg)

![Dotacja dla firmy a ryczałt ewidencjonowany [© anna - Fotolia.com] Dotacja dla firmy a ryczałt ewidencjonowany](https://s3.egospodarka.pl/grafika/ryczalt-ewidencjonowany/Dotacja-dla-firmy-a-ryczalt-ewidencjonowany-skVsXY.jpg)

![Samochód z kratką a amortyzacja degresywna [© FikMik - Fotolia.com] Samochód z kratką a amortyzacja degresywna](https://s3.egospodarka.pl/grafika/Amortyzacja/Samochod-z-kratka-a-amortyzacja-degresywna-ZKDwv5.jpg)

![Sprzedaż i zakup gruntu a podatek dochodowy [© zmijak - Fotolia.com] Sprzedaż i zakup gruntu a podatek dochodowy](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Sprzedaz-i-zakup-gruntu-a-podatek-dochodowy-109987-150x100crop.jpg)

![Działalność gospodarcza na rynku hiszpańskim [© WavebreakMediaMicro - Fotolia.com] Działalność gospodarcza na rynku hiszpańskim](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Dzialalnosc-gospodarcza-na-rynku-hiszpanskim-173259-150x100crop.jpg)

![Różne cele mieszkaniowe w PIT-39 [© Sergey - Fotolia.com] Różne cele mieszkaniowe w PIT-39](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Rozne-cele-mieszkaniowe-w-PIT-39-185083-150x100crop.jpg)

![Sprzedaż mieszkania: ulga meldunkowa czy cele mieszkaniowe? [© Svyatoslav Lypynskyy - Fotolia.com ] Sprzedaż mieszkania: ulga meldunkowa czy cele mieszkaniowe?](https://s3.egospodarka.pl/grafika2/ulga-meldunkowa/Sprzedaz-mieszkania-ulga-meldunkowa-czy-cele-mieszkaniowe-207597-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels] Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels]](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Co-zmienia-darmowy-dostep-do-Rejestru-Cen-Nieruchomosci-270800-50x33crop.jpg) Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?

Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?

![Co może windykator a co komornik? Różnice i uprawnienia [© pexels] Co może windykator a co komornik? Różnice i uprawnienia](https://s3.egospodarka.pl/grafika2/komornik/Co-moze-windykator-a-co-komornik-Roznice-i-uprawnienia-270905-150x100crop.jpg)

![Kiedy zakup nieruchomości w Hiszpanii może uczynić Cię rezydentem podatkowym i jakie podatki zapłacisz? [© wygenerowane przez AI] Kiedy zakup nieruchomości w Hiszpanii może uczynić Cię rezydentem podatkowym i jakie podatki zapłacisz?](https://s3.egospodarka.pl/grafika2/rezydencja-podatkowa/Kiedy-zakup-nieruchomosci-w-Hiszpanii-moze-uczynic-Cie-rezydentem-podatkowym-i-jakie-podatki-zaplacisz-270891-150x100crop.jpg)

![Podział udziałów w spółce. Dlaczego model 50/50 może być pułapką i jak jej uniknąć? [© wygenerowane przez AI] Podział udziałów w spółce. Dlaczego model 50/50 może być pułapką i jak jej uniknąć?](https://s3.egospodarka.pl/grafika2/wspolnicy-spolki/Podzial-udzialow-w-spolce-Dlaczego-model-50-50-moze-byc-pulapka-i-jak-jej-uniknac-270887-150x100crop.jpg)

![Faktura w walucie obcej w KSeF. Co się zmieniło i jak unikać błędów? Nowe zasady i obowiązki [© wygenerowane przez AI] Faktura w walucie obcej w KSeF. Co się zmieniło i jak unikać błędów? Nowe zasady i obowiązki](https://s3.egospodarka.pl/grafika2/faktury-w-walutach-obcych/Faktura-w-walucie-obcej-w-KSeF-Co-sie-zmienilo-i-jak-unikac-bledow-Nowe-zasady-i-obowiazki-270879-150x100crop.jpg)

![Bezpłatne szkolenia z AI od Google i SGH. Rusza nowa edycja "Umiejętności Jutra AI". Jak wziąć udział? [© wygenerowane przez AI] Bezpłatne szkolenia z AI od Google i SGH. Rusza nowa edycja "Umiejętności Jutra AI". Jak wziąć udział?](https://s3.egospodarka.pl/grafika2/AI/Bezplatne-szkolenia-z-AI-od-Google-i-SGH-Rusza-nowa-edycja-Umiejetnosci-Jutra-AI-Jak-wziac-udzial-270878-150x100crop.jpg)

![Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku [© pexels] Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Wzrost-PKB-nie-pomogl-Rekordowa-liczba-niewyplacalnosci-firm-w-2025-roku-270876-150x100crop.jpg)