-

![Odliczenie VAT z faktury wystawionej przez podmiot niezarejestrowany [© apops - Fotolia.com] Odliczenie VAT z faktury wystawionej przez podmiot niezarejestrowany]()

Odliczenie VAT z faktury wystawionej przez podmiot niezarejestrowany

... VAT”. Innymi słowy, pismo jest sporządzone bardzo zachowawczo. Brak jest wezwania do natychmiastowej korekty, brak pouczenia o grożącej – na wypadek niezastosowania się – karze. Jedynie „informacja”. Przyczyny mogą być dwie. Po pierwsze, o ile fakt niezarejestrowania kontrahenta jest bezdyskusyjny, to ...

-

![Nie oszukiwałeś ale VAT i tak nie odliczysz [© nanantachoke - Fotolia.com] Nie oszukiwałeś ale VAT i tak nie odliczysz]()

Nie oszukiwałeś ale VAT i tak nie odliczysz

... to on powinien odprowadzić należny VAT. Jak stwierdził dyrektor izby skarbowej: „…wbrew stanowisku strony sam fakt nabycia towaru, jego posiadanie oraz wykorzystanie w prowadzonej działalności gospodarczej, z punktu widzenia prawa do odliczenia, nie jest ... przedsiębiorca był uczestnikiem oszustwa, to po co zaświadczenie fałszowano celem przedstawienia ...

-

![Sprzedaż części nieruchomości w drodze licytacji komorniczej w VAT [© Andrey Popov - Fotolia.com] Sprzedaż części nieruchomości w drodze licytacji komorniczej w VAT]()

Sprzedaż części nieruchomości w drodze licytacji komorniczej w VAT

... VAT, po wtóre – musi być dokonana przez podmiot, który w związku z jej wykonaniem jest podatnikiem podatku od towarów i usług.(…) Wskazać należy, że w rozpatrywanej sprawie dłużnik – spółka z o.o. […] posiada osobowość prawną, może więc nabywać prawa i zaciągać zobowiązania. Skutkuje to ...

-

![Wynajem domu do dalszego najmu zawsze z podatkiem VAT? [© Alexander Raths - Fotolia.com] Wynajem domu do dalszego najmu zawsze z podatkiem VAT?]()

Wynajem domu do dalszego najmu zawsze z podatkiem VAT?

... .2019.2.MWJ. Jakie wątpliwości wyjaśnił organ podatkowy? Spółka z o.o. (czynny podatnik VAT) zamierza podpisać umowę najmu domu mieszkalnego stanowiącego jej ... pkt 36 ustawy istotny jest sposób wykorzystywania nieruchomości przez Najemcę (usługobiorcę), a tym samym to Najemca w wynajmowanym domu powinien realizować własne cele mieszkaniowe – co w ...

-

![Luka VAT: uszczelnienie podatku to fikcja [© Jérôme Rommé - Fotolia.com] Luka VAT: uszczelnienie podatku to fikcja]()

Luka VAT: uszczelnienie podatku to fikcja

... to, że w 2013 r. nie ściągnięto jedynie 15,6% VAT. Jedynie, bo w 2019 r. jest to już 33,6%. Co ciekawe, wskaźnik nieściągalności VAT zaczął znacząco wzrastać od czasu nasilenia polityki wzmożonego uszczelniania VAT ...

-

![Szczególne procedury rozliczania podatku VAT przy świadczeniu usług turystyki [© dima_sidelnikov - Fotolia.com] Szczególne procedury rozliczania podatku VAT przy świadczeniu usług turystyki]()

Szczególne procedury rozliczania podatku VAT przy świadczeniu usług turystyki

... jest z ponoszeniem istotnych kosztów w związku z działalnością na rzecz swoich klientów, którymi następnie są oni obciążani. Co do zasady przedsiębiorcy mogą korzystać z zasad ogólnych rozliczenia VAT tj. dokonywać zakupu, odliczając VAT naliczony, a następnie wystawiać faktury sprzedaży, wykazując VAT należny. W efekcie VAT ...

-

![Umowa dzierżawy nieruchomości jako dostawa towaru w podatku VAT? [© eunikas - Fotolia.com] Umowa dzierżawy nieruchomości jako dostawa towaru w podatku VAT?]()

Umowa dzierżawy nieruchomości jako dostawa towaru w podatku VAT?

... VAT umowa dzierżawy może zostać zakwalifikowana jako dostawa towaru, ale po spełnieniu określonych warunków. Jednym z nich jest to ...

-

![Oszustwa podatkowe nie pozbawiają prawa do korygowania VAT [© apops - Fotolia.com] Oszustwa podatkowe nie pozbawiają prawa do korygowania VAT]()

Oszustwa podatkowe nie pozbawiają prawa do korygowania VAT

... to, czy ziścił się, czy nie (na co wskazują organy) warunek zawieszający umowy przedwstępnej, czyli przeniesienie własności lokalu na nabywcę, który wpłacił zaliczkę. W niniejszej sprawie chodzi o rozliczenia w podatku VAT. A na tym gruncie bezdyskusyjne jest ... 29 ust. 2 ustawy o VAT, obrotem jest między innymi kwota otrzymanych zaliczek, to a ...

-

![Biała lista VAT: klauzule umowne sprzeczne z prawem [© sitthiphong - Fotolia.com] Biała lista VAT: klauzule umowne sprzeczne z prawem]()

Biała lista VAT: klauzule umowne sprzeczne z prawem

... VAT” powinny respektować maksymalny termin płatności, wynoszący co do zasady 60 dni i nie powinny umożliwiać przekroczenia tego terminu. Klauzule takie – jeżeli w ogóle miałyby być stosowane (co jak wyżej wskazano nie jest ...

Tematy: vat naliczony, odliczenie podatku vat, odliczenia podatku vat, podatek vat, podatnik vat, czynności opodatkowane vat, rejestracja spółki, rejestracja vat, podzielona płatność, transakcje gotówkowe, koszty podatkowe, lista podatników vat, należyta staranność, konto firmowe, rachunek bankowy, aktualizacja danych -

![Pojęcie działalności gospodarczej w VAT [© bankrx - Fotolia.com] Pojęcie działalności gospodarczej w VAT]()

Pojęcie działalności gospodarczej w VAT

... zakresem VAT. Jednak praktyka orzecznicza w tym zakresie pokazała, że nie zawsze jest to oczywiste. Kolejny istotny element definicji działalności gospodarczej, to wykonywanie jej do celów zarobkowych. Oznacza to więc, że działalność wykonywana w celach niezarobkowych nie powinna co do zasady podlegać opodatkowaniu VAT. Sprzedaż nieruchomości ...

-

![Zaniechanie inwestycji z prawem do odliczenia VAT [© Jakob Kamender - Fotolia.com] Zaniechanie inwestycji z prawem do odliczenia VAT]()

Zaniechanie inwestycji z prawem do odliczenia VAT

... VAT naliczonego w przypadku wydatków poniesionych na usługi doradcze w sytuacji, gdy planował on przejęcie udziałów innego podmiotu. Co istotne, TSUE wskazał, że podstawowym warunkiem odliczenia VAT jest ...

-

![Nie trzeba płacić VAT od sprzedaży na kasie fiskalnej? [© Photographee.eu - Fotolia.com] Nie trzeba płacić VAT od sprzedaży na kasie fiskalnej?]()

Nie trzeba płacić VAT od sprzedaży na kasie fiskalnej?

... jest obowiązany do ewidencjonowania sprzedaży przy zastosowaniu kas rejestrujących, dokumentem potwierdzającym fakt sprzedaży jest m.in. paragon fiskalny. Z § 25 ust. 1 pkt 7-13 rozporządzenia wynika, że paragon fiskalny zawiera co ... , iż jest zwolniona i nie nalicza VAT. Serwis ustawił VAT na 23% informując, że nie ma to znaczenia. Błąd nie wynika z ...

-

![Kiedy wynajem mieszkania dla firmy bez podatku VAT? [© Piotr Adamowicz - Fotolia.com] Kiedy wynajem mieszkania dla firmy bez podatku VAT?]()

Kiedy wynajem mieszkania dla firmy bez podatku VAT?

... VAT dla usługi najmu mieszkania nie ma znaczenia rodzaj ani forma prawna najemcy czy wynajmującego. Ważne jest tylko to, aby lokal mieszkalny został wynajęty na cele ... ust. 1 pkt 1 ustawy jednoznacznie wynika, że dostawa towarów i świadczenie usług, co do zasady, podlegają opodatkowaniu VAT wówczas, gdy czynności te są wykonywane odpłatnie. Aby ...

-

![Podatek VAT: metoda uproszczona importu towarów [© Comugnero Silvana - Fotolia.com] Podatek VAT: metoda uproszczona importu towarów]()

Podatek VAT: metoda uproszczona importu towarów

... . Istotnym uproszczeniem formalnych warunków jest wprowadzenie możliwości złożenia przez podatnika oświadczenia potwierdzającego zarówno brak zaległości podatkowych oraz ZUS, jak i fakt rejestracji jako podatnika VAT czynnego. Oświadczenie to składane jest pod rygorem odpowiedzialności za składanie fałszywych zeznań, co wyraźnie wynika z treści ...

-

![Sprzedaż wierzytelności poza podatkiem VAT? [© Marek - Fotolia.com] Sprzedaż wierzytelności poza podatkiem VAT?]()

Sprzedaż wierzytelności poza podatkiem VAT?

... jest skutkiem rozporządzenia tą wierzytelnością przez dotychczasowego wierzyciela i stanowi wykonanie przez niego przysługującego mu prawa własności. W konsekwencji sprzedaż wierzytelności własnych przez Cedenta nie stanowi czynności, o których mowa w art. 7 i art. 8 ustawy i nie podlega opodatkowaniu podatkiem VAT ...

-

![Kiedy dokonać korekty rozliczenia zawyżonej stawki VAT? [© nanantachoke - Fotolia.com] Kiedy dokonać korekty rozliczenia zawyżonej stawki VAT?]()

Kiedy dokonać korekty rozliczenia zawyżonej stawki VAT?

... jest producentem testów laboratoryjnych do diagnostyki zakażeń SARS-CoV-2 wywołujących COVID-19. Od 23 grudnia 2020 r. testy takie są opodatkowane stawką VAT ... i 5, art. 30a-30c, art. 32, art. 119 oraz art. 120 ust. 4 i 5, jest wszystko, co stanowi zapłatę, którą ... stawki podatku, na gruncie podatku VAT prowadzi to również do zmiany stawki błędnie ...

-

![Nowa wersja struktury JPK_FA - co się zmieni [© stokkete - Fotolia.com] Nowa wersja struktury JPK_FA - co się zmieni]()

Nowa wersja struktury JPK_FA - co się zmieni

... VAT. Pierwszy węzeł to Faktura, który zawiera podstawowe dane z faktury VAT takie jak np. numer faktury, dane wystawcy i nabywcy, datę wystawienia, kwoty netto oraz podatku VAT wg stawek. Zawiera również informacje o walucie, w której wystawiona jest ... , co jest innym sposobem raportowania niż w przypadku JPK_VAT, gdzie raportowanie odbywa ...

-

![Pułapki podatkowe w fundacji rodzinnej - na co trzeba uważać? [© apops - Fotolia.com] Pułapki podatkowe w fundacji rodzinnej - na co trzeba uważać?]()

Pułapki podatkowe w fundacji rodzinnej - na co trzeba uważać?

... To podstawowe założenie, dzięki któremu założenie fundacji będzie miało sens bez ponoszenia dodatkowych kosztów. Nie ma natomiast w ustawie regulacji dotyczącej opodatkowania wniesienia majątku podatkiem VAT ... jest ta instytucja? • na jakie oszczędności podatkowe w związku z założeniem i działalnością fundacji rodzinnej można liczyć? • na co uważać? ...

-

![Kasowy PIT dla przedsiębiorców - co oznacza w praktyce [© Sergey Nivens - Fotolia.com] Kasowy PIT dla przedsiębiorców - co oznacza w praktyce]()

Kasowy PIT dla przedsiębiorców - co oznacza w praktyce

... kontrahenta, czy nie. Co prawda funkcjonuje ... jest w trakcie postępowania restrukturyzacyjnego, upadłościowego lub w likwidacji, albo gdy dłużnikiem jest kontrahent zagraniczny. Dlatego wraca pomysł wprowadzenia metody kasowej, która rozwiązałaby te problemy. Metoda ta istnieje już w podatku VAT ... płatnościach od klientów, byłby to zdecydowany impuls dla ...

-

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?]()

Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?

... nieruchomości czy zwolnienia z VAT, aby w pełni wykorzystać dostępne ułatwienia i uniknąć ewentualnych sankcji. Co warto wiedzieć? ... co pozwoli im na lepszą kontrolę nad płynnością finansową – ocenia Beata Tęgowska. Zmiany w składce zdrowotnej 2025 rok to też zmiany dotyczące składki zdrowotnej dla przedsiębiorców. Jednym z kluczowych rozwiązań jest ...

-

![Faktura proforma a KSeF. Co muszą wiedzieć przedsiębiorcy i czy trzeba ją przesyłać do systemu? Faktura proforma a KSeF. Co muszą wiedzieć przedsiębiorcy i czy trzeba ją przesyłać do systemu?]()

Faktura proforma a KSeF. Co muszą wiedzieć przedsiębiorcy i czy trzeba ją przesyłać do systemu?

... co rodzi pytania, które ... to wprowadzić w błąd organy podatkowe lub kontrahentów. Wysyłka proformy do systemu mogłaby zostać potraktowana jako faktyczna sprzedaż. Po otrzymaniu płatności na podstawie proformy przedsiębiorca powinien wystawić właściwą fakturę VAT, która już podlega przesłaniu do KSeF. - Dopiero ta faktura – a nie proforma – jest ...

-

![Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku [© wygenerowane przez AI] Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku]()

Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku

... pamiętać każdy przedsiębiorca. Początek 2026 roku to podniesienie limitu zwolnienia z VAT do 240 tys. zł. ... tylko największe). Obejmuje to m.in. struktury JPK_KR_PD i JPK_ST_KR — co oznacza więcej obowiązków księgowych ... zwiększającym wiarygodność wobec instytucji finansowych. To ostatni moment, żeby zacząć przygotowania, jest już „za pięć 12” ...

-

![Handel towarami: VAT a transakcje wewnątrzwspólnotowe Handel towarami: VAT a transakcje wewnątrzwspólnotowe]()

Handel towarami: VAT a transakcje wewnątrzwspólnotowe

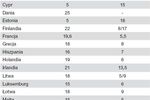

... co najmniej 5%. Przy tym stawka podstawowa musi być najwyższa ze wszystkich trzech stawek. Oznacza to, że nie można nakładać na wybrane towary czy usługi stawki VAT wyższej od stawki podstawowej obowiązującej w danym kraju. Część działów gospodarki jest zwolniona z podatku VAT. W przeważającej części dotyczy to ...

-

![Stawka VAT a montaż wyprodukowanego towaru [© anna - Fotolia.com] Stawka VAT a montaż wyprodukowanego towaru]()

Stawka VAT a montaż wyprodukowanego towaru

... co w kontekście boomu budowlanego jest z pewnością intratnym zajęciem). Chociaż reklama niczym nie różniła się od reklam jej podobnych, to jednak moją uwagę zwróciła proponowana cena. Firma wskazywała, że dostawa drzwi podlega opodatkowaniu VAT z zastosowaniem 22% stawki VAT ...

-

![Do kiedy wystawiać faktury VAT do paragonu? [© anna - Fotolia.com] Do kiedy wystawiać faktury VAT do paragonu?]()

Do kiedy wystawiać faktury VAT do paragonu?

... przepis § 13 cytowanego rozporządzenia ma charakter instrukcyjny i jest ściśle związany z cytowanym artykułem ustawy o podatku VAT. Określa bowiem moment powstania obowiązku podatkowego u podatnika ... się z takiego obowiązku wywiązać, co jednak nie oznacza, iż jest to ostateczny termin, w którym faktura może być wystawiona. To od sprzedawcy zależy, ...

-

![Odpisy VAT na materiały budowlane zostają Odpisy VAT na materiały budowlane zostają]()

Odpisy VAT na materiały budowlane zostają

... VAT od materiałów budowlanych, a ściślej od różnicy między stawką 7 i 22 proc. W nowym projekcie ustawy o budownictwie społecznym rząd przywraca im takie prawo i to bezterminowo. Może to ... przy znacznie mniejszych obrotach, co jest naturalnym scenariuszem przy wybiciu z trendu. Poziom 2 PLN za akcję w dalszym ciągu jest najbliższym oporem, ale więcej ...

-

![Sprzedaż kilku działek należy opodatkować VAT [© FikMik - Fotolia.com] Sprzedaż kilku działek należy opodatkować VAT]()

Sprzedaż kilku działek należy opodatkować VAT

... działek więcej niż jednemu nabywcy należy opodatkować podatkiem VAT oraz czy podatek ten wystąpi przy ... pod pojęciem zaś „ zamiar „ nakazuje rozumieć , to co ktoś zamierza , projekt , plan , intencja ... W świetle powyższego , dostawa przedmiotowych gruntów budowlanych jest samodzielnie prowadzoną działalnością gospodarczą w rozumieniu art. 15 ust. ...

-

![Leasing samochodu: wykup a odliczenie VAT [© anna - Fotolia.com] Leasing samochodu: wykup a odliczenie VAT]()

Leasing samochodu: wykup a odliczenie VAT

... dokonanej transakcji odliczyć podatek VAT? Odpowiadając na powyższe pytanie, musimy w pierwszej kolejności ustalić, co jest opodatkowane podatkiem od towarów i usług. Otóż zgodnie z art. 5 ... sprecyzowanie, co należy rozumieć przez umowy najmu, dzierżawy, leasingu lub inne o podobnych charakterze, znalazło się w art. 7 ust. 9 ustawy. Są to mianowicie ...

-

![Reklama i promocja to usługi marketingowe opodatkowane VAT [© FikMik - Fotolia.com] Reklama i promocja to usługi marketingowe opodatkowane VAT]()

Reklama i promocja to usługi marketingowe opodatkowane VAT

... to, że z danego stosunku prawnego, na podstawie którego wykonywana jest usługa, musi wynikać wyraźna, bezpośrednia korzyść na rzecz świadczącego usługę. Zgodnie z art. 29 ust. 1 ustawy o VAT, podstawą opodatkowania jest obrót, z zastrzeżeniem ust. 2-22, art. 30-32, art. 119 oraz art. 120 ust. 4 i 5. Obrotem jest ...

-

![Sprzedaż towaru używanego a 0% stawka VAT przy zakupie [© anna - Fotolia.com] Sprzedaż towaru używanego a 0% stawka VAT przy zakupie]()

Sprzedaż towaru używanego a 0% stawka VAT przy zakupie

... to w sytuacji, gdy podatek VAT wynosi stawkę 0% , trudno uznać by w stosunku do tych towarów przysługiwało nabywcy prawo do obniżenia podatku należnego o podatek naliczony. (…) W przepisie art. 43 ust. 1 pkt 2 jest ... 0 % podatek naliczony w związku z tą dostawą nie powstał, to należy podzielić wbrew temu co zarzuca się w skardze kasacyjnej stanowisko ...

-

![Faktura zaliczkowa VAT: konieczna nazwa towaru [© FikMik - Fotolia.com] Faktura zaliczkowa VAT: konieczna nazwa towaru]()

Faktura zaliczkowa VAT: konieczna nazwa towaru

... Co za tym idzie, firma ta jest zobowiązana wystawiać faktury zaliczkowe VAT. Z reguły jednak w momencie wpłaty zaliczki nie wiadomo, jaka będzie ostateczna cena towaru czy też klient nie jest zdecydowany co do koloru, rozmiaru bądź nie wie, co ... w szczególności nazwę (rodzaj) towaru lub usługi. Oznacza to, że w fakturze zaliczkowej powinny znaleźć ...

-

![Usługi transportowe w VAT: kiedy powstaje obowiązek? [© whitelook - Fotolia.com] Usługi transportowe w VAT: kiedy powstaje obowiązek?]()

Usługi transportowe w VAT: kiedy powstaje obowiązek?

... podatku VAT, a co za tym idzie, wykazania podatku należnego. Istotny jest tu moment wykonania usługi oraz zapłaty. Na jaki dzień określić pierwsze z wymienionych? ... ? Odpowiadając na powyższe pytania należy wziąć pod uwagę, co jest celem usług transportowych. Jest to przewiezienie osób bądź towarów z jednego miejsca w drugie (czyli dostarczenie w ...

-

![Transport towarów w Polsce jako WTT w VAT? [© anna - Fotolia.com] Transport towarów w Polsce jako WTT w VAT?]()

Transport towarów w Polsce jako WTT w VAT?

... jest przytoczenie także art. 28 ust. 2 ustawy o VAT, który to mówi, iż wewnątrzwspólnotową usługą transportu towarów jest również usługa transportu, którego rozpoczęcie i zakończenie ma miejsce na terytorium jednego państwa członkowskiego, jeżeli bezpośrednio jest ...

-

![Usługi doradcze a rozliczenie VAT [© anna - Fotolia.com] Usługi doradcze a rozliczenie VAT]()

Usługi doradcze a rozliczenie VAT

... – 28o ustawy o VAT. Zgodnie z nowymi regulacjami (art. 28b ustawy o VAT), co do zasady miejscem świadczenia usług w przypadku ich świadczenia na rzecz podatnika jest miejsce, w ... siedziba lub stałe miejsce zamieszkania, miejscem świadczenia tych usług jest to stałe miejsce prowadzenia działalności. Gdyby natomiast usługobiorca nie posiadał siedziby, ...

-

![VAT: miejsce świadczenia usług w 2010 r. [© anna - Fotolia.com] VAT: miejsce świadczenia usług w 2010 r.]()

VAT: miejsce świadczenia usług w 2010 r.

... to Ministerstwo Finansów. Przypomnijmy, że w porządku prawnym obowiązującym do końca 2009 r. generalna zasada głosiła, iż miejscem świadczenia usług było miejsce siedziby usługodawcy. Obecnie jest nim miejsce siedziby usługobiorcy. Stosowne regulacje w tym zakresie znalazły się w art. 28b ustawy o VAT ... (a w przypadku osób fizycznych co do zasady ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Odliczenie VAT z faktury wystawionej przez podmiot niezarejestrowany [© apops - Fotolia.com] Odliczenie VAT z faktury wystawionej przez podmiot niezarejestrowany](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Odliczenie-VAT-z-faktury-wystawionej-przez-podmiot-niezarejestrowany-225452-150x100crop.jpg)

![Nie oszukiwałeś ale VAT i tak nie odliczysz [© nanantachoke - Fotolia.com] Nie oszukiwałeś ale VAT i tak nie odliczysz](https://s3.egospodarka.pl/grafika2/VAT/Nie-oszukiwales-ale-VAT-i-tak-nie-odliczysz-227191-150x100crop.jpg)

![Sprzedaż części nieruchomości w drodze licytacji komorniczej w VAT [© Andrey Popov - Fotolia.com] Sprzedaż części nieruchomości w drodze licytacji komorniczej w VAT](https://s3.egospodarka.pl/grafika2/czynnosci-zwolnione-z-opodatkowania/Sprzedaz-czesci-nieruchomosci-w-drodze-licytacji-komorniczej-w-VAT-227248-150x100crop.jpg)

![Wynajem domu do dalszego najmu zawsze z podatkiem VAT? [© Alexander Raths - Fotolia.com] Wynajem domu do dalszego najmu zawsze z podatkiem VAT?](https://s3.egospodarka.pl/grafika2/wynajem/Wynajem-domu-do-dalszego-najmu-zawsze-z-podatkiem-VAT-227902-150x100crop.jpg)

![Luka VAT: uszczelnienie podatku to fikcja [© Jérôme Rommé - Fotolia.com] Luka VAT: uszczelnienie podatku to fikcja](https://s3.egospodarka.pl/grafika2/podatek-VAT/Luka-VAT-uszczelnienie-podatku-to-fikcja-231128-150x100crop.jpg)

![Szczególne procedury rozliczania podatku VAT przy świadczeniu usług turystyki [© dima_sidelnikov - Fotolia.com] Szczególne procedury rozliczania podatku VAT przy świadczeniu usług turystyki](https://s3.egospodarka.pl/grafika2/branza-turystyczna/Szczegolne-procedury-rozliczania-podatku-VAT-przy-swiadczeniu-uslug-turystyki-232378-150x100crop.jpg)

![Umowa dzierżawy nieruchomości jako dostawa towaru w podatku VAT? [© eunikas - Fotolia.com] Umowa dzierżawy nieruchomości jako dostawa towaru w podatku VAT?](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Umowa-dzierzawy-nieruchomosci-jako-dostawa-towaru-w-podatku-VAT-232958-150x100crop.jpg)

![Oszustwa podatkowe nie pozbawiają prawa do korygowania VAT [© apops - Fotolia.com] Oszustwa podatkowe nie pozbawiają prawa do korygowania VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Oszustwa-podatkowe-nie-pozbawiaja-prawa-do-korygowania-VAT-233091-150x100crop.jpg)

![Biała lista VAT: klauzule umowne sprzeczne z prawem [© sitthiphong - Fotolia.com] Biała lista VAT: klauzule umowne sprzeczne z prawem](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Biala-lista-VAT-klauzule-umowne-sprzeczne-z-prawem-234553-150x100crop.jpg)

![Pojęcie działalności gospodarczej w VAT [© bankrx - Fotolia.com] Pojęcie działalności gospodarczej w VAT](https://s3.egospodarka.pl/grafika2/opodatkowanie-VAT/Pojecie-dzialalnosci-gospodarczej-w-VAT-235238-150x100crop.jpg)

![Zaniechanie inwestycji z prawem do odliczenia VAT [© Jakob Kamender - Fotolia.com] Zaniechanie inwestycji z prawem do odliczenia VAT](https://s3.egospodarka.pl/grafika2/korekta-VAT/Zaniechanie-inwestycji-z-prawem-do-odliczenia-VAT-235378-150x100crop.jpg)

![Nie trzeba płacić VAT od sprzedaży na kasie fiskalnej? [© Photographee.eu - Fotolia.com] Nie trzeba płacić VAT od sprzedaży na kasie fiskalnej?](https://s3.egospodarka.pl/grafika2/paragon-fiskalny/Nie-trzeba-placic-VAT-od-sprzedazy-na-kasie-fiskalnej-236572-150x100crop.jpg)

![Kiedy wynajem mieszkania dla firmy bez podatku VAT? [© Piotr Adamowicz - Fotolia.com] Kiedy wynajem mieszkania dla firmy bez podatku VAT?](https://s3.egospodarka.pl/grafika2/wynajem/Kiedy-wynajem-mieszkania-dla-firmy-bez-podatku-VAT-237842-150x100crop.jpg)

![Podatek VAT: metoda uproszczona importu towarów [© Comugnero Silvana - Fotolia.com] Podatek VAT: metoda uproszczona importu towarów](https://s3.egospodarka.pl/grafika2/import-towarow/Podatek-VAT-metoda-uproszczona-importu-towarow-239585-150x100crop.jpg)

![Sprzedaż wierzytelności poza podatkiem VAT? [© Marek - Fotolia.com] Sprzedaż wierzytelności poza podatkiem VAT?](https://s3.egospodarka.pl/grafika2/cesja-wierzytelnosci/Sprzedaz-wierzytelnosci-poza-podatkiem-VAT-240144-150x100crop.jpg)

![Kiedy dokonać korekty rozliczenia zawyżonej stawki VAT? [© nanantachoke - Fotolia.com] Kiedy dokonać korekty rozliczenia zawyżonej stawki VAT?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Kiedy-dokonac-korekty-rozliczenia-zawyzonej-stawki-VAT-241795-150x100crop.jpg)

![Nowa wersja struktury JPK_FA - co się zmieni [© stokkete - Fotolia.com] Nowa wersja struktury JPK_FA - co się zmieni](https://s3.egospodarka.pl/grafika2/JPK-FA/Nowa-wersja-struktury-JPK-FA-co-sie-zmieni-246293-150x100crop.jpg)

![Pułapki podatkowe w fundacji rodzinnej - na co trzeba uważać? [© apops - Fotolia.com] Pułapki podatkowe w fundacji rodzinnej - na co trzeba uważać?](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Pulapki-podatkowe-w-fundacji-rodzinnej-na-co-trzeba-uwazac-251516-150x100crop.jpg)

![Kasowy PIT dla przedsiębiorców - co oznacza w praktyce [© Sergey Nivens - Fotolia.com] Kasowy PIT dla przedsiębiorców - co oznacza w praktyce](https://s3.egospodarka.pl/grafika2/PIT-kasowy/Kasowy-PIT-dla-przedsiebiorcow-co-oznacza-w-praktyce-258649-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku [© wygenerowane przez AI] Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku](https://s3.egospodarka.pl/grafika2/zmiany-w-podatkach/Co-czeka-firmy-od-1-stycznia-Kalendarium-najwazniejszych-dat-dla-mikro-i-malych-firm-na-poczatek-2026-roku-270199-150x100crop.png)

![Stawka VAT a montaż wyprodukowanego towaru [© anna - Fotolia.com] Stawka VAT a montaż wyprodukowanego towaru](https://s3.egospodarka.pl/grafika/stawki-VAT/Stawka-VAT-a-montaz-wyprodukowanego-towaru-skVsXY.jpg)

![Do kiedy wystawiać faktury VAT do paragonu? [© anna - Fotolia.com] Do kiedy wystawiać faktury VAT do paragonu?](https://s3.egospodarka.pl/grafika/faktura-VAT/Do-kiedy-wystawiac-faktury-VAT-do-paragonu-skVsXY.jpg)

![Sprzedaż kilku działek należy opodatkować VAT [© FikMik - Fotolia.com] Sprzedaż kilku działek należy opodatkować VAT](https://s3.egospodarka.pl/grafika/dzialki-budowlane/Sprzedaz-kilku-dzialek-nalezy-opodatkowac-VAT-ZKDwv5.jpg)

![Leasing samochodu: wykup a odliczenie VAT [© anna - Fotolia.com] Leasing samochodu: wykup a odliczenie VAT](https://s3.egospodarka.pl/grafika/leasing/Leasing-samochodu-wykup-a-odliczenie-VAT-skVsXY.jpg)

![Reklama i promocja to usługi marketingowe opodatkowane VAT [© FikMik - Fotolia.com] Reklama i promocja to usługi marketingowe opodatkowane VAT](https://s3.egospodarka.pl/grafika/premia-pieniezna/Reklama-i-promocja-to-uslugi-marketingowe-opodatkowane-VAT-ZKDwv5.jpg)

![Sprzedaż towaru używanego a 0% stawka VAT przy zakupie [© anna - Fotolia.com] Sprzedaż towaru używanego a 0% stawka VAT przy zakupie](https://s3.egospodarka.pl/grafika/sprzedaz-opodatkowana-VAT/Sprzedaz-towaru-uzywanego-a-0-stawka-VAT-przy-zakupie-skVsXY.jpg)

![Faktura zaliczkowa VAT: konieczna nazwa towaru [© FikMik - Fotolia.com] Faktura zaliczkowa VAT: konieczna nazwa towaru](https://s3.egospodarka.pl/grafika/faktura-VAT/Faktura-zaliczkowa-VAT-konieczna-nazwa-towaru-ZKDwv5.jpg)

![Usługi transportowe w VAT: kiedy powstaje obowiązek? [© whitelook - Fotolia.com] Usługi transportowe w VAT: kiedy powstaje obowiązek?](https://s3.egospodarka.pl/grafika/faktura-VAT/Uslugi-transportowe-w-VAT-kiedy-powstaje-obowiazek-JbjmWj.jpg)

![Transport towarów w Polsce jako WTT w VAT? [© anna - Fotolia.com] Transport towarów w Polsce jako WTT w VAT?](https://s3.egospodarka.pl/grafika/faktura-VAT/Transport-towarow-w-Polsce-jako-WTT-w-VAT-skVsXY.jpg)

![Usługi doradcze a rozliczenie VAT [© anna - Fotolia.com] Usługi doradcze a rozliczenie VAT](https://s3.egospodarka.pl/grafika/podatek-VAT/Uslugi-doradcze-a-rozliczenie-VAT-skVsXY.jpg)

![VAT: miejsce świadczenia usług w 2010 r. [© anna - Fotolia.com] VAT: miejsce świadczenia usług w 2010 r.](https://s3.egospodarka.pl/grafika/miejsce-swiadczenia-uslug/VAT-miejsce-swiadczenia-uslug-w-2010-r-skVsXY.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Złamałeś nogę w drodze do lub z pracy? Sprawdź jak otrzymać 100% zasiłku chorobowego z ZUS [© wygenerowane przez AI] Złamałeś nogę w drodze do lub z pracy? Sprawdź jak otrzymać 100% zasiłku chorobowego z ZUS](https://s3.egospodarka.pl/grafika2/wypadek-w-drodze-do-pracy/Zlamales-noge-w-drodze-do-lub-z-pracy-Sprawdz-jak-otrzymac-100-zasilku-chorobowego-z-ZUS-270732-150x100crop.jpg)

![Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe [© wygenerowane przez AI] Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Tlusty-Czwartek-2026-Ile-zaplacisz-za-paczka-Przeglad-cen-i-najgoretsze-trendy-smakowe-270747-150x100crop.jpg)

![Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne [© pexels] Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne](https://s3.egospodarka.pl/grafika2/leasing/Leasing-w-2025-roku-stabilny-wzrost-i-boom-na-auta-elektryczne-270728-150x100crop.jpg)

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)