-

![Jakie podatki w koszty firmy? [© Kurhan - Fotolia.com] Jakie podatki w koszty firmy?]()

Jakie podatki w koszty firmy?

... dochodowy i podatek od towarów i usług. Ale uwaga, w przypadku VAT przepisy przewidują wyjątki. VAT tylko w określonych sytuacjach Pierwszy z nich dotyczy VAT-u naliczonego. Jego wartość podatnik będzie mógł rozliczyć w kosztach podatkowych, jeśli przysługuje mu zwolnienie od podatku VAT lub jeśli nabył opodatkowane VAT-em towary lub usługi ...

-

![Rekonstrukcja rządu: czego oczekują przedsiębiorcy? [© ra2 studio - Fotolia.com] Rekonstrukcja rządu: czego oczekują przedsiębiorcy?]()

Rekonstrukcja rządu: czego oczekują przedsiębiorcy?

... prowadzą uproszczoną księgowość, na konieczność prowadzenia podwójnej ewidencji. Rozwiązaniem opisanego wyżej problemu byłoby uproszczenie procesu odzyskiwania podatku dochodowego od niezapłaconych faktur. Podobnie jak w przypadku podatku VAT, tak i tutaj powinien zostać określony dokładny czas, po którym przedsiębiorca będzie mógł skorygować swoje ...

-

![Amortyzacja samochodu wykorzystywanego w działalności gospodarczej [© Pixelot - Fotolia.com] Amortyzacja samochodu wykorzystywanego w działalności gospodarczej]()

Amortyzacja samochodu wykorzystywanego w działalności gospodarczej

... .2014 r. nr IPPB3/423-533/14-4/GJ, w której to przyznał on, że spółka może zaliczyć w ciężar kosztów wartości netto z faktur zakupowych jak i nieodliczoną część podatku VAT, dotyczące wydatków związanych z samochodem osobowym stanowiącym jej środek trwały, który był parkowany pod domem prezesa, gdzie istnieje także możliwość wykorzystywania ...

-

![Ulga na złe długi: uwaga na cesję ubezpieczonej wierzytelności [© adam88xx - Fotolia.com] Ulga na złe długi: uwaga na cesję ubezpieczonej wierzytelności]()

Ulga na złe długi: uwaga na cesję ubezpieczonej wierzytelności

... kwoty podatku należnego z uwagi na fakt, że wierzyciel dokonując zbycia wierzytelności zrezygnował z praw związanych z jej egzekwowaniem. W tej sytuacji powstaje obowiązek złożenia stosownej korekty po zbyciu wierzytelności (należności), polegającej na zwiększeniu kwoty podatku należnego w wysokości dokonanej wcześniej korekty podatku VAT.” Warto ...

-

![Zakup i sprzedaż towaru/produktu z odwrotnym obciążeniem [© pichetw - Fotolia.com] Zakup i sprzedaż towaru/produktu z odwrotnym obciążeniem]()

Zakup i sprzedaż towaru/produktu z odwrotnym obciążeniem

... być zarówno stawki jak i kwoty podatku. Dostawa towaru w ramach odwrotnego obciążenia jest transakcją szczególną, gdzie VAT należny rozlicza nabywca, a nie ... wyłącznie na cele działalności zwolnionej z VAT, przy nabyciu/imporcie/wytworzeniu których podatnikowi nie przysługiwało prawo do odliczenia podatku naliczonego). Wskazane warunki muszą być ...

-

![Samochody osobowe ponownie solą w oku fiskusa [© oksanazahray - Fotolia.com] Samochody osobowe ponownie solą w oku fiskusa]()

Samochody osobowe ponownie solą w oku fiskusa

... te są częściowo wykorzystywane na inne cele. Wnioskodawczyni może również zaliczać do kosztów uzyskania przychodów część naliczonego podatku VAT niepodlegającego odliczeniu od podatku należnego w podatku od towarów i usług, przy czym możliwość ta dotyczy wyłącznie wydatków związanych z pozarolniczą działalnością gospodarczą.(...)” Także Dyrektor ...

-

![Import usług od zagranicznego podatnika zwolnionego z opodatkowania [© ogichobanov - Fotolia.com] Import usług od zagranicznego podatnika zwolnionego z opodatkowania]()

Import usług od zagranicznego podatnika zwolnionego z opodatkowania

... podatku przechodzi tutaj bowiem zgodnie z art. 17 ust. 1 pkt 4 ustawy o VAT z usługodawcy na usługobiorcę (czyli kupującego) - będącego polskim podatnikiem, w ramach tzw. Importu usług. Co przy tym niezwykle ważne, dla rozliczenia importu usług nie ma znaczenia, czy ich nabywca jest podatnikiem zwolnionym z podatku VAT ...

-

![Pierwsze zasiedlenie a zakup nieruchomości od Kowalskiego [© kange_one - Fotolia.com] Pierwsze zasiedlenie a zakup nieruchomości od Kowalskiego]()

Pierwsze zasiedlenie a zakup nieruchomości od Kowalskiego

... z podatku VAT? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z art. 5 ust. 1 pkt 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2018 ... latach od pierwszego zasiedlenia tych lokali, będzie korzystała ze zwolnienia od podatku VAT na podstawie art. 43 ust. 1 pkt 10 ustawy. Ponadto stosownie ...

-

![Struktura obrotów a sprzedaż środków trwałych [© anna - Fotolia.com] Struktura obrotów a sprzedaż środków trwałych]()

Struktura obrotów a sprzedaż środków trwałych

... podatku naliczonego przy ich zakupie (sytuacja taka ma miejsce m.in. gdy podatnik korzystał ze zwolnienia z podatku VAT, zakupił np. samochód, użytkował go ponad pół roku i w międzyczasie stał się podatnikiem VAT ...

-

![Rozliczenie roczne a przeksięgowanie nadpłaty [© anna - Fotolia.com] Rozliczenie roczne a przeksięgowanie nadpłaty]()

Rozliczenie roczne a przeksięgowanie nadpłaty

... , często spotykają się z sytuacją, gdy w jednym podatku muszą dokonać dopłaty, zaś w ramach innego podatku lub źródła przychodu maja nadpłatę. Szczególnie często dotyczy to osób będących również podatnikami VAT, którzy mimo nadpłaty w podatku dochodowym mają obowiązek zapłaty podatku VAT. W takim wypadku mogą uniknąć konieczności dokonywania wpłat ...

-

![Najem nieruchomości: właściwy urząd skarbowy [© FikMik - Fotolia.com] Najem nieruchomości: właściwy urząd skarbowy]()

Najem nieruchomości: właściwy urząd skarbowy

... w C., gdzie wynajmowane są lokale mieszkalne i użytkowe. Ponadto ze względu na obroty stanie się podatnikiem podatku VAT, a jako osoba mająca stałe miejsce zamieszkania poza terytorium Polski nie może wybrać zwolnienia z VAT. Z przedstawionego zdarzenia przyszłego i przytoczonych przepisów wynika, iż Wnioskodawca nie może skorzystać ze zwolnienia ...

-

![Fakturę VAT-RR wystawia kupujący [© anna - Fotolia.com] Fakturę VAT-RR wystawia kupujący]()

Fakturę VAT-RR wystawia kupujący

... ryczałtowy. W myśl ustawy o VAT, rolnikiem ryczałtowym określa się rolnika, dokonującego dostawy towarów rolnych pochodzących z własnej działalności rolniczej lub też świadczącego usługi rolnicze. Ponadto, rolnik określany mianem ryczałtowego korzysta ze zwolnienia z podatku VAT, opisanego w artykule 43 ustawy o podatku od towarów i usług, pod ...

-

![W 2012 r. więcej firm będzie małym podatnikiem W 2012 r. więcej firm będzie małym podatnikiem]()

W 2012 r. więcej firm będzie małym podatnikiem

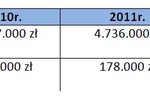

... tego dokonuje się w zaokrągleniu do 1000 zł. Rozliczenie VAT co kwartał Przywilejem małych podatników w rozliczeniach podatkowych jest możliwość dokonywania rozliczeń kwartalnych podatku VAT. Rozliczenie podatku VAT następuje na takich samych zasadach jak przy miesięcznym rozliczaniu podatku, z tą tylko różnicą, że rozliczenie dokonywane jest raz ...

-

![Deklaracje VAT-UE gdy zawieszenie działalności [© whitelook - Fotolia.com] Deklaracje VAT-UE gdy zawieszenie działalności]()

Deklaracje VAT-UE gdy zawieszenie działalności

... podatku VAT na potrzeby tych transakcji. Art. 97 ust. 15 ustawy o VAT mówi natomiast, że jeżeli podatnik zarejestrowany na potrzeby transakcji unijnych nie złoży za 6 kolejnych miesięcy lub 2 kolejne kwartały deklaracji podatkowej, naczelnik urzędu skarbowego wykreśla go z urzędu jako podatnika VAT ...

-

![TSUE: potwierdzenie faktury korygującej [© whitelook - Fotolia.com] TSUE: potwierdzenie faktury korygującej]()

TSUE: potwierdzenie faktury korygującej

... że jeżeli uzyskanie w rozsądnym terminie przez dostawcę towarów lub usług zwrotu nadwyżki podatku VAT uiszczonej na rzecz organów podatkowych na podstawie pierwotnej faktury jest niemożliwe lub nadmiernie utrudnione, to zasady neutralności podatku VAT i proporcjonalności wymagają, by dane państwo członkowskie umożliwiło podatnikowi wykazanie przed ...

-

![Ulga na złe długi i metoda kasowa: zmiany na 2013 r. [© Ruff - Fotolia.com] Ulga na złe długi i metoda kasowa: zmiany na 2013 r.]()

Ulga na złe długi i metoda kasowa: zmiany na 2013 r.

Podwyższenie limitu definiującego tzw. małego podatnika do 2 mln euro, skrócenie do dwóch miesięcy okresu, po jakim można uruchomić procedurę korekty podatku VAT z niezapłaconych faktur, wprowadzenie możliwości korekty przychodów w przypadku nieotrzymania zapłaty za towar lub usługę - to najważniejsze poprawki zgłoszone podczas drugiego czytania ...

-

![Wystawienie faktury za usługi ciągłe (abonamentowe) [© apops - Fotolia.com] Wystawienie faktury za usługi ciągłe (abonamentowe)]()

Wystawienie faktury za usługi ciągłe (abonamentowe)

... podatku VAT wywołują ten skutek, że obowiązek podatkowy od nich (a więc obowiązek wykazania VAT należnego) powstaje co do zasady w dacie ich otrzymania. Jeżeli zatem przed upływem ostatniego dnia danego okresu rozliczeniowego klient nam zapłaci, VAT ...

-

![Polska rajem podatkowym… niestety dla fiskusa [© shake_pl - Fotolia.com] Polska rajem podatkowym… niestety dla fiskusa]()

Polska rajem podatkowym… niestety dla fiskusa

... VAT. Jak donosi „Rzeczpospolita”, Bruksela chce znacznie zliberalizować przepisy o VAT, zezwalając m.in., by państwa członkowskie stosowały swobodnie, według własnego uznania, obniżoną stawkę tego podatku do wielu produktów i usług. Komisja proponuje również całkowite zwolnienie małych przedsiębiorstw z VAT ... poboru podatku VAT nie powinien ...

-

![Odszkodowanie za nieruchomość to wartość brutto [© vege - Fotolia.com] Odszkodowanie za nieruchomość to wartość brutto]()

Odszkodowanie za nieruchomość to wartość brutto

... VAT? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z art. 5 ust. 1 pkt 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2020 r., poz. 106, z poźn. zm.), zwanej dalej ustawą lub ustawą o VAT ... umowie jako wartość bez podatku VAT, tzw. cena netto, czy też wartość z podatkiem VAT, tzw. cena ...

-

![Ulga na złe długi możliwa również po śmierci dłużnika? [© Jo Panuwat D - Fotolia.com] Ulga na złe długi możliwa również po śmierci dłużnika?]()

Ulga na złe długi możliwa również po śmierci dłużnika?

... długi w podatku VAT? Fiskus – polskie przepisy nie dają takiego prawa… Zasady korzystania z ulgi na złe długi przez wierzyciela reguluje art. 89a ustawy o VAT. Zgodnie ... jest uprawniona do skorzystania z ulgi na złe długi, tj. obniżenia kwoty podatku VAT należnego wynikającego z wystawionych przez nią i niezapłaconych przez kontrahenta faktur VAT, ...

-

![Firma w Niemczech - czy warto? Jakie podatki i stawki obowiązują, jakie są dostępne ulgi podatkowe? [© Antonio Gravante - Fotolia.com] Firma w Niemczech - czy warto? Jakie podatki i stawki obowiązują, jakie są dostępne ulgi podatkowe?]()

Firma w Niemczech - czy warto? Jakie podatki i stawki obowiązują, jakie są dostępne ulgi podatkowe?

... podatku VAT, sięgająca 7%. Ciekawostką jest też to, że jeśli obrót firmy w roku założenia nie przekracza 500 tys. euro, przedsiębiorca może złożyć wniosek o tzw. rozliczanie podatku VAT ... kosztów oraz odpisanego podatku VAT. W takiej sytuacji otrzymuje karę za opóźnianie kontroli, traci koszty wliczone w firmę i odprowadzony podatek VAT. W Polsce ...

Tematy: działalność gospodarcza w Niemczech, gewerbe, Niemcy, prowadzenie działalności w Niemczech, działalność gospodarcza, polskie firmy za granicą, rozliczenia podatkowe, rezydencja podatkowa, dochody z zagranicy, działalność gospodarcza za granicą, jednoosobowa działalność gospodarcza, firmy w Niemczech -

![Nie tylko podatek minimalny. Jakie trendy fiskalne niesie przyszłość? [© Drazen Zigic na Freepik] Nie tylko podatek minimalny. Jakie trendy fiskalne niesie przyszłość?]()

Nie tylko podatek minimalny. Jakie trendy fiskalne niesie przyszłość?

... w poprzednim roku podatkowym przekroczyły 200 mln złotych (wraz z kwotą podatku VAT), natomiast od 1.04.2026 r. dla pozostałych podatników. Przewidywane są także rozwiązania, podobne do obecnie obowiązującego obowiązku wysyłania ewidencji VAT w formacie JPK_VAT_7, w podatkach dochodowych. Obowiązek przesyłania ksiąg rachunkowych (JPK_KR_PD ...

-

![Mechanizm podzielonej płatności - kiedy jest obowiązkowy? [© Jo Panuwat D - Fotolia.com] Mechanizm podzielonej płatności - kiedy jest obowiązkowy?]()

Mechanizm podzielonej płatności - kiedy jest obowiązkowy?

... netto trafia na konto firmowe przedsiębiorcy, natomiast kwota podatku VAT wpływa na specjalne subkonto odrębne od głównego rachunku. Mechanizm ten dotyczy wyłącznie transakcji zawieranych pomiędzy przedsiębiorcami. MPP stosuje się przy sprzedaży towarów i usług opodatkowanych VAT. Kto musi stosować mechanizm podzielonej płatności? Wymogi związane ...

-

![Wpłacone wadium a faktura zaliczkowa [© FikMik - Fotolia.com] Wpłacone wadium a faktura zaliczkowa]()

Wpłacone wadium a faktura zaliczkowa

... podatku od towarów i usług (Dz. U. Nr 54, poz. 535 z późn. zm.) zwanej dalej ustawą o VAT, opodatkowaniu podlega między innymi odpłatna dostawa towarów i odpłatne świadczenie usług na terytorium kraju. Z przepisu art. 7 ust. 1 ustawy o podatku VAT ...

-

![Prywatny majątek w firmie: wartość początkowa [© JohanKalen - Fotolia.com] Prywatny majątek w firmie: wartość początkowa]()

Prywatny majątek w firmie: wartość początkowa

... VAT) środków trwałych, ich wartość początkowa jest określana jako cena nabycia. Ponadto w sytuacji, gdy podatnik nie mógł odliczyć od tych zakupów podatku VAT ...

-

![Modernizacja budynku czyli nowe pierwsze zasiedlenie [© Nik - Fotolia.com] Modernizacja budynku czyli nowe pierwsze zasiedlenie]()

Modernizacja budynku czyli nowe pierwsze zasiedlenie

... podatku dochodowym, stanowiły co najmniej 30% wartości początkowej; Jak nietrudno zauważyć, na gruncie podatku VAT ...

-

![Jak obniżyć podatek dochodowy w firmie? [© apops - Fotolia.com] Jak obniżyć podatek dochodowy w firmie?]()

Jak obniżyć podatek dochodowy w firmie?

... numerem NIP, kwotę i stawkę podatku VAT to przedsiębiorca, który jest płatnikiem podatku VAT może na podstawie biletu odliczyć podatek VAT. Jeśli paragon za przejazd autostradą zawiera dane sprzedawcy, NIP kwotę oraz stawkę podatku VAT, to na podstawie samego paragonu nabywca może odliczyć podatek VAT. 2. Przedsiębiorcy prowadzący swoją działalność ...

-

![Fiskus idzie na wojnę z handlującymi elektroniką w internecie [© anastarass - Fotolia.com] Fiskus idzie na wojnę z handlującymi elektroniką w internecie]()

Fiskus idzie na wojnę z handlującymi elektroniką w internecie

... do budżetu państwa (jako że podatnicy tacy od swojej sprzedaży będą musieli płacić VAT), z drugiej do zwiększenia ich ściągalności. Konieczność rozliczania podatku VAT będzie bowiem skutkował tutaj automatycznie obowiązkiem przekazywania JPK_VAT, czego nie robią podatnicy zwolnieni. Fiskusowi łatwiej będzie też namierzyć nieuczciwych sprzedawców ...

-

![Fiskus wyjaśnia: leasing samochodu osobowego w świetle zmian w 2019 r. [© Mario Lopes - Fotolia.com] Fiskus wyjaśnia: leasing samochodu osobowego w świetle zmian w 2019 r.]()

Fiskus wyjaśnia: leasing samochodu osobowego w świetle zmian w 2019 r.

... , w której zgodnie z przepisami o podatku od towarów i usług podatnikowi nie przysługuje obniżenie kwoty lub zwrot różnicy podatku od towarów i usług. W związku z powyższym, Wnioskodawca będzie miał możliwość zaliczenia do kosztów uzyskania przychodów 75% z 50% wartości niepodlegającego odliczeniu podatku VAT naliczonego z faktur dokumentujących ...

-

![Ulga na zakup kasy fiskalnej online [© Photographee.eu - Fotolia.com] Ulga na zakup kasy fiskalnej online]()

Ulga na zakup kasy fiskalnej online

... podatku należnego za dany okres rozliczeniowy, odliczyć od podatku należnego za okresy następne jeśli wartość ulgi w danym okresie rozliczeniowym będzie wyższa od wartości podatku należnego, otrzymać zwrot różnicy na rachunek bankowy- w sytuacji gdy kwota ulgi będzie wyższa niż kwota podatku VAT ...

-

![Zwrot towaru gdy nieczytelny paragon fiskalny [© FikMik - Fotolia.com] Zwrot towaru gdy nieczytelny paragon fiskalny]()

Zwrot towaru gdy nieczytelny paragon fiskalny

... podatku VAT z tym związanej mimo braku czytelnego oryginału zakupu? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z art. 111 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. Nr 54, poz. 535 ze zm.), zwanej dalej ustawą o VAT ... podatku. Zgodnie z art. 29 ust. 4 w/w ustawy o VAT obrót ...

-

![Podatek od wartości dodanej w koszty firmy? [© wrangler - Fotolia.com] Podatek od wartości dodanej w koszty firmy?]()

Podatek od wartości dodanej w koszty firmy?

... rozumieć polską ustawę o VAT. W rozpatrywanej sprawie spółka dokonuje zakupu paliwa w innym państwie członkowskim. W związku z takim zakupem nie uzyskuje prawa do odliczenia podatku naliczonego na warunkach określonych w polskiej ustawie o podatku VAT. Nie ma zatem podstaw do uznania, że nie odliczyła ona podatku w warunkach przysługiwania jej ...

-

![Zmiany w podatkach stłamszą rozwój gospodarczy? [© sergign - Fotolia.com] Zmiany w podatkach stłamszą rozwój gospodarczy?]()

Zmiany w podatkach stłamszą rozwój gospodarczy?

... wpływów z podatku VAT, a nie eliminowanie patologii z obrotu gospodarczego. Warto zwrócić uwagę, że nie dotyczy on jedynie firm z branży obracających ww towarami, a każdego przedsiębiorcy, który nabywając paliwo na stacji benzynowej – będzie mógł być pociągniętym do odpowiedzialności, gdy dana stacja nie zapłaci podatku VAT. Można obawiać ...

-

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa]()

Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa

... % kwoty podatku VAT od wydatków związanych z pojazdami samochodowymi, jak i tych, którzy odliczą podatek VAT w pełnej wysokości. Wejście w życie przepisów ustawy z dnia 7 lutego 2014 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz. U. z 2014 r. poz. 312) nie oznacza, że w zakresie podatku PIT oraz podatku CIT ...

-

![Sprzedaż firmowej nieruchomości możliwa bez podatków? [© Bomix - Fotolia.com] Sprzedaż firmowej nieruchomości możliwa bez podatków?]()

Sprzedaż firmowej nieruchomości możliwa bez podatków?

... podatku VAT zwolnienie W podatku od towarów i usług sprzedaż budynku, budowli lub ich części jest opodatkowana stawką podstawową - 23%, obniżoną do poziomu 8% (w przypadku nieruchomości mieszkalnych) bądź zwolniona od podatku ... od podatku na podstawie art. 43 ust. 1 pkt 10 ustawy o VAT. Naturalnie sprzedaż nieruchomości ze zwolnieniem z podatku VAT ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Jakie podatki w koszty firmy? [© Kurhan - Fotolia.com] Jakie podatki w koszty firmy?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Jakie-podatki-w-koszty-firmy-112904-150x100crop.jpg)

![Rekonstrukcja rządu: czego oczekują przedsiębiorcy? [© ra2 studio - Fotolia.com] Rekonstrukcja rządu: czego oczekują przedsiębiorcy?](https://s3.egospodarka.pl/grafika2/rzad/Rekonstrukcja-rzadu-czego-oczekuja-przedsiebiorcy-127603-150x100crop.jpg)

![Amortyzacja samochodu wykorzystywanego w działalności gospodarczej [© Pixelot - Fotolia.com] Amortyzacja samochodu wykorzystywanego w działalności gospodarczej](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-samochodu-wykorzystywanego-w-dzialalnosci-gospodarczej-146069-150x100crop.jpg)

![Ulga na złe długi: uwaga na cesję ubezpieczonej wierzytelności [© adam88xx - Fotolia.com] Ulga na złe długi: uwaga na cesję ubezpieczonej wierzytelności](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-uwaga-na-cesje-ubezpieczonej-wierzytelnosci-150368-150x100crop.jpg)

![Zakup i sprzedaż towaru/produktu z odwrotnym obciążeniem [© pichetw - Fotolia.com] Zakup i sprzedaż towaru/produktu z odwrotnym obciążeniem](https://s3.egospodarka.pl/grafika2/sprzedaz-zlomu/Zakup-i-sprzedaz-towaru-produktu-z-odwrotnym-obciazeniem-153747-150x100crop.jpg)

![Samochody osobowe ponownie solą w oku fiskusa [© oksanazahray - Fotolia.com] Samochody osobowe ponownie solą w oku fiskusa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Samochody-osobowe-ponownie-sola-w-oku-fiskusa-198822-150x100crop.jpg)

![Import usług od zagranicznego podatnika zwolnionego z opodatkowania [© ogichobanov - Fotolia.com] Import usług od zagranicznego podatnika zwolnionego z opodatkowania](https://s3.egospodarka.pl/grafika2/import-uslug/Import-uslug-od-zagranicznego-podatnika-zwolnionego-z-opodatkowania-202922-150x100crop.jpg)

![Pierwsze zasiedlenie a zakup nieruchomości od Kowalskiego [© kange_one - Fotolia.com] Pierwsze zasiedlenie a zakup nieruchomości od Kowalskiego](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Pierwsze-zasiedlenie-a-zakup-nieruchomosci-od-Kowalskiego-224366-150x100crop.jpg)

![Struktura obrotów a sprzedaż środków trwałych [© anna - Fotolia.com] Struktura obrotów a sprzedaż środków trwałych](https://s3.egospodarka.pl/grafika/srodki-trwale/Struktura-obrotow-a-sprzedaz-srodkow-trwalych-skVsXY.jpg)

![Rozliczenie roczne a przeksięgowanie nadpłaty [© anna - Fotolia.com] Rozliczenie roczne a przeksięgowanie nadpłaty](https://s3.egospodarka.pl/grafika/PIT-y/Rozliczenie-roczne-a-przeksiegowanie-nadplaty-skVsXY.jpg)

![Najem nieruchomości: właściwy urząd skarbowy [© FikMik - Fotolia.com] Najem nieruchomości: właściwy urząd skarbowy](https://s3.egospodarka.pl/grafika/urzad-skarbowy/Najem-nieruchomosci-wlasciwy-urzad-skarbowy-ZKDwv5.jpg)

![Fakturę VAT-RR wystawia kupujący [© anna - Fotolia.com] Fakturę VAT-RR wystawia kupujący](https://s3.egospodarka.pl/grafika/rolnik-ryczaltowy/Fakture-VAT-RR-wystawia-kupujacy-skVsXY.jpg)

![Deklaracje VAT-UE gdy zawieszenie działalności [© whitelook - Fotolia.com] Deklaracje VAT-UE gdy zawieszenie działalności](https://s3.egospodarka.pl/grafika/swoboda-dzialalnosci-gospodarczej/Deklaracje-VAT-UE-gdy-zawieszenie-dzialalnosci-JbjmWj.jpg)

![TSUE: potwierdzenie faktury korygującej [© whitelook - Fotolia.com] TSUE: potwierdzenie faktury korygującej](https://s3.egospodarka.pl/grafika/faktura-VAT/TSUE-potwierdzenie-faktury-korygujacej-JbjmWj.jpg)

![Ulga na złe długi i metoda kasowa: zmiany na 2013 r. [© Ruff - Fotolia.com] Ulga na złe długi i metoda kasowa: zmiany na 2013 r.](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Ulga-na-zle-dlugi-i-metoda-kasowa-zmiany-na-2013-r-108850-150x100crop.jpg)

![Wystawienie faktury za usługi ciągłe (abonamentowe) [© apops - Fotolia.com] Wystawienie faktury za usługi ciągłe (abonamentowe)](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wystawienie-faktury-za-uslugi-ciagle-abonamentowe-183843-150x100crop.jpg)

![Polska rajem podatkowym… niestety dla fiskusa [© shake_pl - Fotolia.com] Polska rajem podatkowym… niestety dla fiskusa](https://s3.egospodarka.pl/grafika2/mikrofirmy/Polska-rajem-podatkowym-niestety-dla-fiskusa-204563-150x100crop.jpg)

![Odszkodowanie za nieruchomość to wartość brutto [© vege - Fotolia.com] Odszkodowanie za nieruchomość to wartość brutto](https://s3.egospodarka.pl/grafika2/opodatkowanie-VAT/Odszkodowanie-za-nieruchomosc-to-wartosc-brutto-231411-150x100crop.jpg)

![Ulga na złe długi możliwa również po śmierci dłużnika? [© Jo Panuwat D - Fotolia.com] Ulga na złe długi możliwa również po śmierci dłużnika?](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-mozliwa-rowniez-po-smierci-dluznika-240102-150x100crop.jpg)

![Firma w Niemczech - czy warto? Jakie podatki i stawki obowiązują, jakie są dostępne ulgi podatkowe? [© Antonio Gravante - Fotolia.com] Firma w Niemczech - czy warto? Jakie podatki i stawki obowiązują, jakie są dostępne ulgi podatkowe?](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza-w-Niemczech/Firma-w-Niemczech-czy-warto-Jakie-podatki-i-stawki-obowiazuja-jakie-sa-dostepne-ulgi-podatkowe-250371-150x100crop.jpg)

![Nie tylko podatek minimalny. Jakie trendy fiskalne niesie przyszłość? [© Drazen Zigic na Freepik] Nie tylko podatek minimalny. Jakie trendy fiskalne niesie przyszłość?](https://s3.egospodarka.pl/grafika2/podatki/Nie-tylko-podatek-minimalny-Jakie-trendy-fiskalne-niesie-przyszlosc-261227-150x100crop.jpg)

![Mechanizm podzielonej płatności - kiedy jest obowiązkowy? [© Jo Panuwat D - Fotolia.com] Mechanizm podzielonej płatności - kiedy jest obowiązkowy?](https://s3.egospodarka.pl/grafika2/mechanizm-podzielonej-platnosci/Mechanizm-podzielonej-platnosci-kiedy-jest-obowiazkowy-265489-150x100crop.jpg)

![Wpłacone wadium a faktura zaliczkowa [© FikMik - Fotolia.com] Wpłacone wadium a faktura zaliczkowa](https://s3.egospodarka.pl/grafika/wadium/Wplacone-wadium-a-faktura-zaliczkowa-ZKDwv5.jpg)

![Prywatny majątek w firmie: wartość początkowa [© JohanKalen - Fotolia.com] Prywatny majątek w firmie: wartość początkowa](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Prywatny-majatek-w-firmie-wartosc-poczatkowa-92490-150x100crop.jpg)

![Modernizacja budynku czyli nowe pierwsze zasiedlenie [© Nik - Fotolia.com] Modernizacja budynku czyli nowe pierwsze zasiedlenie](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Modernizacja-budynku-czyli-nowe-pierwsze-zasiedlenie-116233-150x100crop.jpg)

![Jak obniżyć podatek dochodowy w firmie? [© apops - Fotolia.com] Jak obniżyć podatek dochodowy w firmie?](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Jak-obnizyc-podatek-dochodowy-w-firmie-144596-150x100crop.jpg)

![Fiskus idzie na wojnę z handlującymi elektroniką w internecie [© anastarass - Fotolia.com] Fiskus idzie na wojnę z handlującymi elektroniką w internecie](https://s3.egospodarka.pl/grafika2/procedura-marzy/Fiskus-idzie-na-wojne-z-handlujacymi-elektronika-w-internecie-204274-150x100crop.jpg)

![Fiskus wyjaśnia: leasing samochodu osobowego w świetle zmian w 2019 r. [© Mario Lopes - Fotolia.com] Fiskus wyjaśnia: leasing samochodu osobowego w świetle zmian w 2019 r.](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Fiskus-wyjasnia-leasing-samochodu-osobowego-w-swietle-zmian-w-2019-r-220494-150x100crop.jpg)

![Ulga na zakup kasy fiskalnej online [© Photographee.eu - Fotolia.com] Ulga na zakup kasy fiskalnej online](https://s3.egospodarka.pl/grafika2/rok-2019/Ulga-na-zakup-kasy-fiskalnej-online-220542-150x100crop.jpg)

![Zwrot towaru gdy nieczytelny paragon fiskalny [© FikMik - Fotolia.com] Zwrot towaru gdy nieczytelny paragon fiskalny](https://s3.egospodarka.pl/grafika/paragon/Zwrot-towaru-gdy-nieczytelny-paragon-fiskalny-ZKDwv5.jpg)

![Podatek od wartości dodanej w koszty firmy? [© wrangler - Fotolia.com] Podatek od wartości dodanej w koszty firmy?](https://s3.egospodarka.pl/grafika2/podatek-od-wartosci-dodanej/Podatek-od-wartosci-dodanej-w-koszty-firmy-94488-150x100crop.jpg)

![Zmiany w podatkach stłamszą rozwój gospodarczy? [© sergign - Fotolia.com] Zmiany w podatkach stłamszą rozwój gospodarczy?](https://s3.egospodarka.pl/grafika2/zmiany-w-podatkach/Zmiany-w-podatkach-stlamsza-rozwoj-gospodarczy-115222-150x100crop.jpg)

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Ministerstwo-Finansow-potwierdza-pelna-amortyzacja-samochodu-mozliwa-146771-150x100crop.jpg)

![Sprzedaż firmowej nieruchomości możliwa bez podatków? [© Bomix - Fotolia.com] Sprzedaż firmowej nieruchomości możliwa bez podatków?](https://s3.egospodarka.pl/grafika2/sprzedaz-nieruchomosci/Sprzedaz-firmowej-nieruchomosci-mozliwa-bez-podatkow-176795-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki [© wygenerowane przez AI] Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki](https://s3.egospodarka.pl/grafika2/podatki-w-firmie/Kalendarz-ksiegowy-na-marzec-2026-Najwazniejsze-daty-i-obowiazki-271045-150x100crop.jpg)

![Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania [© wygenerowane przez AI] Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania](https://s3.egospodarka.pl/grafika2/KSeF/Znikajace-i-odrzucone-faktury-w-KSeF-balagan-po-pierwszym-miesiacu-dzialania-271044-150x100crop.jpg)

![Luka płacowa w Polsce. Nowy raport pokazuje skalę nierówności w wynagrodzeniach [© pexels] Luka płacowa w Polsce. Nowy raport pokazuje skalę nierówności w wynagrodzeniach](https://s3.egospodarka.pl/grafika2/luka-placowa/Luka-placowa-w-Polsce-Nowy-raport-pokazuje-skale-nierownosci-w-wynagrodzeniach-271029-150x100crop.jpg)

![Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać? [© wygenerowane przez AI] Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać?](https://s3.egospodarka.pl/grafika2/certyfikat-KSeF/Certyfikat-trybu-offline-vs-uwierzytelniajacy-w-KSeF-Czym-sie-roznia-i-ktory-wybrac-271026-150x100crop.jpg)

![Rejestr Cen Nieruchomości bez opłat. Jak sprawdzić cenę mieszkania? [© pexels] Rejestr Cen Nieruchomości bez opłat. Jak sprawdzić cenę mieszkania?](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Rejestr-Cen-Nieruchomosci-bez-oplat-Jak-sprawdzic-cene-mieszkania-271024-150x100crop.jpg)