-

![Sprzedaż mieszkania: cesja praw a zwolnienie z podatku [© FikMik - Fotolia.com] Sprzedaż mieszkania: cesja praw a zwolnienie z podatku]()

Sprzedaż mieszkania: cesja praw a zwolnienie z podatku

... faktura VAT ... co ... podatek od przychodu z odpłatnego zbycia nieruchomości i praw majątkowych ustala się w formie ryczałtu w wysokości 10% uzyskanego przychodu. Podatek ten jest ... to ustawie, zastrzeżeniu umownemu albo właściwości zobowiązania. Przeniesienie takie w prawie cywilnym jest określane jako przelew wierzytelności (cesja). Jeżeli wierzytelność jest ...

-

![Drogi samochód osobowy: leasing korzystniejszy? [© anna - Fotolia.com] Drogi samochód osobowy: leasing korzystniejszy?]()

Drogi samochód osobowy: leasing korzystniejszy?

... co najmniej 10 lat, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym nieruchomości. Suma ustalonych w niej opłat, pomniejszona o należny podatek od towarów i usług, musi odpowiadać także co ...

-

![Rachunkowość non profit i not for profit Rachunkowość non profit i not for profit]()

Rachunkowość non profit i not for profit

... do organu podatkowego, którym jest naczelnik właściwego urzędu skarbowego. Obowiązku powinny dopełnić także w odniesieniu do podatku VAT i podatku dochodowego od ... co do zasady, do składania miesięcznych deklaracji (CIT-2) o wysokości dochodu (straty) osiągniętego od początku roku i, jeśli będzie to miało miejsce, muszą wpłacać zaliczki na podatek ...

-

![Ograniczona ulga na dzieci i koszty uzyskania przychodu [© Andres Rodriguez - Fotolia.com] Ograniczona ulga na dzieci i koszty uzyskania przychodu]()

Ograniczona ulga na dzieci i koszty uzyskania przychodu

... (co ważne, to prawo nie ... VAT – z 7% do 22 %. W 2011 r. zostały wprowadzone zmiany, które ułatwiły korzystanie z tego rozwiązania (np. poniesione koszty można udokumentować także innym dokumentem imiennym niż faktura, a ulga jest ... to, że podatnicy faktycznie odczują zmiany podatkowe składając roczne zeznanie i rozliczając podatek w 2014 roku. To ...

Tematy: koszty uzyskania przychodów, koszty uzyskania przychodu, koszty podatkowe, umowa o pracę, stosunek pracy, przychody podatkowe, źródła przychodów podatkowych, PIT-y, zeznania podatkowe, rozliczenia podatkowe, zeznania roczne, zeznanie podatkowe, ulgi podatkowe, ulga prorodzinna, ulga na internet -

![Udział w nieruchomości: spłata jako cele mieszkaniowe? [© Robert Kneschke - Fotolia.com] Udział w nieruchomości: spłata jako cele mieszkaniowe?]()

Udział w nieruchomości: spłata jako cele mieszkaniowe?

... co wchodzi w skład masy spadkowej. Tak więc dniem nabycia spadku przez Wnioskodawczynię jest data śmierci spadkodawcy. W przedmiotowej sprawie jest to ... podatek dochodowy wynosi 19% podstawy obliczenia podatku i jest płatny w terminie złożenia zeznania za rok podatkowy, w którym nastąpiło odpłatne zbycie. Podstawą obliczenia podatku, jest ... faktur VAT w ...

-

![Polska: wydarzenia tygodnia 25/2013 [© RVNW - Fotolia.com] Polska: wydarzenia tygodnia 25/2013]()

Polska: wydarzenia tygodnia 25/2013

... co oznacza, że będzie on podlegać opodatkowaniu akcyzą. Dla gospodarstw domowych będą wprowadzone zwolnienia z tego podatku. W przypadku podatku dochodowego od osób fizycznych, w 2014 r. nie będzie waloryzacji dotychczas obowiązujących progów podatkowych, zryczałtowanych kosztów uzyskania przychodów i kwoty zmniejszającej podatek ...

-

![Wznowienie działalności gospodarczej: pamiętaj o wniosku [© bluebat - Fotolia.com] Wznowienie działalności gospodarczej: pamiętaj o wniosku]()

Wznowienie działalności gospodarczej: pamiętaj o wniosku

... przeniesienie danych nie zostałoby dokonane, to konieczna jest wizyta w urzędzie. Zdecydowana większość ... składania deklaracji VAT i rozliczania podatku. Pierwszą deklarację VAT po wznowieniu ... miało wpływu na wysokość limitu, co oznacza, że przedsiębiorca bierze pod ... rzecz fiskusa zaliczek na podatek dochodowy. Wynika to wprost z art. 44 ust. 13 ...

-

![Długi spadkowe nie zmniejszą podatku od sprzedaży mieszkania [© Daniel Jędzura - Fotolia.com] Długi spadkowe nie zmniejszą podatku od sprzedaży mieszkania]()

Długi spadkowe nie zmniejszą podatku od sprzedaży mieszkania

... podatek dochodowy wynosi 19% podstawy obliczenia podatku. Stosownie do art. 30e ust. 2 ww. ustawy – podstawą obliczenia podatku, o której mowa w ust. 1, jest ...

-

![Prognozy 2021. Zmiany w podatkach pogorszą konkurencyjność polskich firm [© Serg Nvns - Fotolia.com] Prognozy 2021. Zmiany w podatkach pogorszą konkurencyjność polskich firm]()

Prognozy 2021. Zmiany w podatkach pogorszą konkurencyjność polskich firm

... , często bardzo problematycznych obowiązków. - Jest to kolejny rok, w którym istotne ... z rozliczeniem podatku VAT, co oczywiście wymaga ... jest atrakcyjny jedynie dla przedsiębiorców, którzy nie ponoszą wysokich kosztów prowadzenia działalności gospodarczej. - Regulacje, które pogorszą sytuację przedsiębiorstw dotyczą większości firm i obywateli. Podatek ...

-

![Spłata kredytu na budowę sprzedanego domu jako cel mieszkaniowy? [© BartekMagierowski - Fotolia.com] Spłata kredytu na budowę sprzedanego domu jako cel mieszkaniowy?]()

Spłata kredytu na budowę sprzedanego domu jako cel mieszkaniowy?

... podatek dochodowy wynosi 19% podstawy obliczenia podatku. Stosownie do art. 30e ust. 2 ww. ustawy, podstawą obliczenia podatku jest ... VAT. Ustawa o podatku dochodowym od osób fizycznych nie zawiera definicji nieruchomości, co ... odpłatnego zbycia zostanie w całości przeznaczony na cele mieszkaniowe, to wówczas uzyskany z tego tytułu dochód będzie w ...

-

![Kto obniży podatki, a kto zlikwiduje ZUS? Sprawdź podsumowanie obietnic wyborczych [© niyazz - fotolia.com] Kto obniży podatki, a kto zlikwiduje ZUS? Sprawdź podsumowanie obietnic wyborczych]()

Kto obniży podatki, a kto zlikwiduje ZUS? Sprawdź podsumowanie obietnic wyborczych

... VAT, ale w jej programie brak jest konkretnych rozwiązań. W podatku dochodowym największą rewolucję proponują Bezpartyjni Samorządowcy, którzy chcą wprowadzić stawkę PIT w wysokości 0%, a więc de facto zlikwidować ten podatek ...

-

![Księga podatkowa: spis z natury [© anna - Fotolia.com] Księga podatkowa: spis z natury]()

Księga podatkowa: spis z natury

... jest obowiązany dokonać wyceny, w tym wyposażenia objętego spisem z natury, sporządzonym na dzień likwidacji działalności, według cen zakupu. W rozumieniu przepisów o prowadzeniu podatkowej księgi przychodów i rozchodów: cena zakupu to cena, jaką nabywca płaci za zakupione składniki majątku, pomniejszona o podatek ...

-

![Polskie firmy działają w trudnych warunkach Polskie firmy działają w trudnych warunkach]()

Polskie firmy działają w trudnych warunkach

... jest opodatkowana, jak wódka, niemal 80% podatkiem, co oznacza, że na każdy 1000 PLN wypłacony pracownikowi, pracodawca musi w formie różnych podatków musi odprowadzić 800 PLN do Skarbu Państwa. W opinii twórców raportu, jest to podatek ...

-

![Ranking kont firmowych I 2013 [© stokkete - Fotolia.com] Ranking kont firmowych I 2013]()

Ranking kont firmowych I 2013

... przelewy do urzędu skarbowego (podatek dochodowy i VAT), 10 przelewów do innego banku i 4 przelewy ... te same banki, co w rankingu z października 2012 r., przeprowadzonym ... jest tylko 5 pierwszych przelewów). Rankingi Tax Care dotyczą najtańszych na rynku kont dla mikroprzedsiębiorców. Należy jednak pamiętać, że bezpłatna lub niskokosztowa obsługa to ...

-

![Ulga mieszkaniowa na zakup mieszkania od żony? [© gsobczak - Fotolia.com] Ulga mieszkaniowa na zakup mieszkania od żony?]()

Ulga mieszkaniowa na zakup mieszkania od żony?

... ). Oznacza to, iż dniem nabycia spadku jest data śmierci spadkodawcy. ... 10 ust. 1 pkt 8 ww. ustawy, co stanowi źródło przychodu w rozumieniu powołanego wyżej ... a-c podatek dochodowy wynosi 19 % podstawy obliczenia podatku. Po zakończeniu roku podatkowego podatnik jest obowiązany w ... ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od ...

-

![Opłata reprograficzna: przepisy do zmiany? Opłata reprograficzna: przepisy do zmiany?]()

Opłata reprograficzna: przepisy do zmiany?

... jest w całości zwolniony z opodatkowania i nie dolicza kwoty podatku VAT do sprzedaży. Również sprzedawca zagraniczny, który nie posiada w Polsce siedziby ani stałego miejsca prowadzenia działalności gospodarczej nie płaci VAT, gdyż podatek jest rozliczany przez nabywcę. Takie podmioty wystawiają faktury bez uwzględnienia podatku VAT ...

-

![Wycofanie z firmy i sprzedaż gruntu w podatku dochodowym [© stocksolutions - Fotolia.com] Wycofanie z firmy i sprzedaż gruntu w podatku dochodowym]()

Wycofanie z firmy i sprzedaż gruntu w podatku dochodowym

... jest opodatkowana podatkiem liniowym. Jest także czynnym podatnikiem VAT. W 2006 ... jego firmy. Z uwagi na to, że część zakupionych w 2006 r. ... tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Stosownie do art. 14 ust. ... początkowa, określona zgodnie z art. 22g, nie przekracza 3.500 zł i co do których podatnik nie podjął ...

-

![Cele mieszkaniowe a koszty podatkowe przy sprzedaży nieruchomości [© Sondem - Fotolia.com] Cele mieszkaniowe a koszty podatkowe przy sprzedaży nieruchomości]()

Cele mieszkaniowe a koszty podatkowe przy sprzedaży nieruchomości

... podatek dochodowy wynosi 19% podstawy obliczenia podatku. W myśl art. 30e ust. 2 ww. ustawy – podstawą obliczenia podatku, o której mowa w ust. 1, jest ...

Tematy: koszty uzyskania przychodu, KUP, sprzedaż mieszkania, sprzedaż nieruchomości przed upływem 5 lat, podatek od sprzedaży mieszkania, odliczenia podatkowe, kupno mieszkania, rozliczenia podatkowe, rozliczenia z urzędem skarbowym, sprzedaż nieruchomości, podatek od sprzedaży nieruchomości, podatek od sprzedaży mieszkań i domów, sprzedaż gruntu, ulga mieszkaniowa, cele mieszkaniowe -

![Ulga mieszkaniowa w PIT: 2 czy 3 lata na budowę domu? [© tobisto - Fotolia.com] Ulga mieszkaniowa w PIT: 2 czy 3 lata na budowę domu?]()

Ulga mieszkaniowa w PIT: 2 czy 3 lata na budowę domu?

... to ... podatek dochodowy wynosi 19% podstawy obliczenia podatku. Podstawą obliczenia podatku, o której mowa w ust. 1, jest ... VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie opłat administracyjnych (art. 22 ust. 6e ustawy). Zgodnie z art. 30e ust. 4 ww. ustawy, po zakończeniu roku podatkowego podatnik jest ...

-

![Cesja umowy leasingu samochodu osobowego: raty w kosztach [© nito - Fotolia.com] Cesja umowy leasingu samochodu osobowego: raty w kosztach]()

Cesja umowy leasingu samochodu osobowego: raty w kosztach

... VAT, który zgodnie z przepisami VAT-owskimi nie podlega odliczeniu. Ważne W przypadku umów leasingu samochodów osobowych limit w wysokości 150.000 zł/225.000 zł stosuje się do tej części opłat, które stanowią spłatę wartości samochodu, czyli do części kapitałowej takich opłat leasingowych. Poza limitem jest ... podatek ... jest to ...

-

![W uldze termomodernizacyjnej nie odliczysz wydatków sprzed 2019 r. [© mitifoto - Fotolia.com] W uldze termomodernizacyjnej nie odliczysz wydatków sprzed 2019 r.]()

W uldze termomodernizacyjnej nie odliczysz wydatków sprzed 2019 r.

... podatek ... jest współwłaścicielem nie będą uprawniły go do odliczenia, w ramach ulgi termomodernizacyjnej, wskazanej w art. 26h ustawy o podatku dochodowym od osób fizycznych, w zeznaniu podatkowym składanym za 2019 r. Zgodnie z powołanymi przepisami, odliczeniu podlegają udokumentowane fakturami VAT ...

Tematy: PIT-y, zeznania podatkowe, rozliczenia podatkowe, zeznania roczne, zeznanie podatkowe, ulgi podatkowe, rozliczenie roczne 2019, odliczenia od podatku 2019, rozliczenie podatku za 2019, ulga podatkowa 2019, ulgi podatkowe 2019, ulga podatkowa, rok 2019, ulga mieszkaniowa, ulga termomodernizacyjna, docieplenie domu -

![Remont dachu i centralnego ogrzewania w uldze termomodernizacyjnej [© Jürgen Fälchle - Fotolia.com] Remont dachu i centralnego ogrzewania w uldze termomodernizacyjnej]()

Remont dachu i centralnego ogrzewania w uldze termomodernizacyjnej

... 000 zł i zostanie udokumentowana fakturami VAT. Wnioskodawczyni ... na paliwo stałe spełniający co najmniej wymagania określone w rozporządzeniu Komisji ... towarów i usług, o ile podatek ten nie został odliczony na podstawie ustawy o podatku ... jest modernizacja istniejącego budynku polegająca na wykonaniu docieplenia i modernizacji systemu grzewczego. Na to ...

Tematy: PIT-y, zeznania podatkowe, rozliczenia podatkowe, zeznania roczne, zeznanie podatkowe, ulgi podatkowe, rozliczenie roczne 2020, odliczenia od podatku 2020, rozliczenie podatku za 2020, ulga podatkowa 2020, ulgi podatkowe 2020, ulga podatkowa, rok 2020, ulga mieszkaniowa, ulga termomodernizacyjna, docieplenie domu, instalacja fotowoltaiczna -

![Sprzedaż nieruchomości nabytej w drodze zamiany w PIT [© BillionPhotos.com - Fotolia.com] Sprzedaż nieruchomości nabytej w drodze zamiany w PIT]()

Sprzedaż nieruchomości nabytej w drodze zamiany w PIT

... podatek dochodowy wynosi 19% podstawy obliczenia podatku. Zgodnie z art. 30e ust. 2 ww. ustawy, podstawą obliczenia podatku, o której mowa w ust. 1, jest ...

-

![Zmiany w CIT na 2009 r. [© anna - Fotolia.com] Zmiany w CIT na 2009 r.]()

Zmiany w CIT na 2009 r.

... podatek w terminie do 7. dnia miesiąca następującego po miesiącu, w którym powstał dochód. Spółka osobowa jako płatnik obowiązana będzie wpłacić podatek do urzędu skarbowego według jej właściwości (art. 26 ust. 6 updop). Trudno się zgodzić z tym, że zmiana jest ...

-

![Spółka z o.o. i komandytowa: która korzystniejsza? Spółka z o.o. i komandytowa: która korzystniejsza?]()

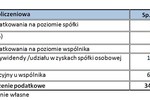

Spółka z o.o. i komandytowa: która korzystniejsza?

... Podatek od dywidendy wyniesie podobnie, jak w przypadku osób fizycznych 19%. Jednak, wspólnik posiadający co najmniej 10% udziałów jest zwolniony z opodatkowania dywidendy, przy założeniu iż będzie posiadał swoje udziały przez co ...

-

![Deklarację podatkową może podpisać pełnomocnik [© Gina Sanders - Fotolia.com] Deklarację podatkową może podpisać pełnomocnik]()

Deklarację podatkową może podpisać pełnomocnik

... jest by posiadała pełną zdolność do czynności prawnych. Nie tylko dla podatników Co ważne z takiej możliwość może skorzystać także płatnik, czy inkasent. Gdy np. przedsiębiorca zatrudnia pracowników, występuje w roli płatnika. Jest on wtedy zobowiązany do obliczenia, pobrania i odprowadzenia zaliczek na podatek ...

-

![Tanie konto firmowe nie zawsze zarabia [© buchachon - Fotolia.com] Tanie konto firmowe nie zawsze zarabia]()

Tanie konto firmowe nie zawsze zarabia

... jest już standardem praktycznie w każdym banku, co ... podatek dochodowy i VAT), 10 ... podatek dochodowy. W przypadku najdroższego konta z naszej ankiety, którego miesięczne prowadzenie kosztuje 83 zł, podatek może być dzięki temu niższy o ok. 16 zł (przy założeniu, że przedsiębiorca rozlicza się z fiskusem za pomocą 19-proc. stawki liniowej). To co ...

-

![Remont mieszkania dziecka nie zwolni z podatku dochodowego [© Jürgen Fälchle - Fotolia.com] Remont mieszkania dziecka nie zwolni z podatku dochodowego]()

Remont mieszkania dziecka nie zwolni z podatku dochodowego

... to, że z chwilą śmierci należące do spadkodawcy prawa i obowiązki stają się spadkiem, który podlega przepisom prawa spadkowego, a data śmierci (chwila śmierci) spadkodawcy ustala, kto staje się spadkobiercą oraz co ... podatek dochodowy wynosi 19% podstawy obliczenia podatku i jest ...

-

![ZPP: agresywne działania fiskusa powodują gigantyczne straty [© woodsy - Fotolia.com] ZPP: agresywne działania fiskusa powodują gigantyczne straty]()

ZPP: agresywne działania fiskusa powodują gigantyczne straty

... pierwszy podaje podatek ... to akcyza od wyrobów alkoholowych. Stawka akcyzy na alkohol etylowy w Polsce jest ... to akcyza, 0,64 mld VAT a 0,19 mld zł to niezapłacone podatki dochodowe. Jak twierdzi ZPP, działania Ministerstwa Finansów doprowadziły też do nieopłacalności wytwarzania skażonego alkoholu w Polsce, przy jednoczesnym otwarciu importu, co ...

-

![Odsetki od kredytu hipotecznego nie są kosztem uzyskania przychodu [© jan_S - Fotolia.com] Odsetki od kredytu hipotecznego nie są kosztem uzyskania przychodu]()

Odsetki od kredytu hipotecznego nie są kosztem uzyskania przychodu

... podatek dochodowy wynosi 19% podstawy obliczenia podatku. Stosownie do art. 30e ust. 2 ww. ustawy – podstawą obliczenia podatku jest ... VAT ... to ...

-

![Sprzedaż budynku ze zwolnieniem dla gruntu rolnego w PIT? [© zhz_akey] Sprzedaż budynku ze zwolnieniem dla gruntu rolnego w PIT?]()

Sprzedaż budynku ze zwolnieniem dla gruntu rolnego w PIT?

... podatek dochodowy wynosi 19% podstawy obliczenia podatku i jest ... VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie opłat administracyjnych (art. 22 ust. 6e ww. ustawy). W myśl art. 30e ust. 4 ww. ustawy, po zakończeniu roku podatkowego podatnik jest ... jest mowa o gospodarstwie rolnym oznacza to ... co ...

-

![Zapłata gotówką za transakcję ponad 15 000 zł w kosztach firmy? [© Piotr Adamowicz - Fotolia.com] Zapłata gotówką za transakcję ponad 15 000 zł w kosztach firmy?]()

Zapłata gotówką za transakcję ponad 15 000 zł w kosztach firmy?

... z tego tytułu podatek od dochodu, może regulować gotówkowo swoje zobowiązania bez ograniczeń, a koszty podatkowe i tak rozpozna. Podobnie jest w przypadku chociażby ... pojawiają się problemy z odliczeniem VAT) czy wręcz rolnika będącego czynnym podatnikiem VAT. Co od takich osób może kupować przedsiębiorca? Często są to środki trwałe (samochody, ...

-

![Mieszkanie w spadku: spłata kredytu nie zmniejsza podatku od sprzedaży [© Jaroslaw Grudzinski - Fotolia.com] Mieszkanie w spadku: spłata kredytu nie zmniejsza podatku od sprzedaży]()

Mieszkanie w spadku: spłata kredytu nie zmniejsza podatku od sprzedaży

... na podstawie faktur VAT w rozumieniu przepisów o podatku od ... 21 ust. 1 pkt 131. Należny podatek, wynikający z tego zeznania jest płatny w terminie do dnia 30 ... to zaciągnięcia przez Wnioskodawcę kredytu i to na własne cele mieszkaniowe. Wnioskodawca stał się spadkobiercą i przyjął spadek, co oznacza, że był odpowiedzialny za spłatę tego kredytu, co ...

-

![Piątka Morawieckiego. Kupowanie głosów wyborców? [© Pio Si - Fotolia.com] Piątka Morawieckiego. Kupowanie głosów wyborców?]()

Piątka Morawieckiego. Kupowanie głosów wyborców?

... jest bardzo duża, co ... VAT ... to będzie to przede wszystkim nadrabianie strat ostatnich 2 lat, a nie strukturalny wzrost stopy inwestycji. Główną przyczyną ograniczonych inwestycji przedsiębiorstw jest niepewność związana z nieprzewidywalnymi zmianami prawa, w szczególności podatkowego, czego przykładem mogą być m.in. ekspresowo uchwalony podatek ...

-

![Sprzedaż ziemi rolnej zwolniona z podatku dochodowego? [© crazymedia - Fotolia.com] Sprzedaż ziemi rolnej zwolniona z podatku dochodowego?]()

Sprzedaż ziemi rolnej zwolniona z podatku dochodowego?

... VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie opłat administracyjnych. W myśl art. 30e ust. 4 ustawy o podatku dochodowym od osób fizycznych – po zakończeniu roku podatkowego podatnik jest ... jest również należny podatek, wynikający z ... jest mowa o gospodarstwie rolnym – oznacza to gospodarstwo ... , co ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Sprzedaż mieszkania: cesja praw a zwolnienie z podatku [© FikMik - Fotolia.com] Sprzedaż mieszkania: cesja praw a zwolnienie z podatku](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Sprzedaz-mieszkania-cesja-praw-a-zwolnienie-z-podatku-ZKDwv5.jpg)

![Drogi samochód osobowy: leasing korzystniejszy? [© anna - Fotolia.com] Drogi samochód osobowy: leasing korzystniejszy?](https://s3.egospodarka.pl/grafika/samochod-w-leasingu/Drogi-samochod-osobowy-leasing-korzystniejszy-skVsXY.jpg)

![Ograniczona ulga na dzieci i koszty uzyskania przychodu [© Andres Rodriguez - Fotolia.com] Ograniczona ulga na dzieci i koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Ograniczona-ulga-na-dzieci-i-koszty-uzyskania-przychodu-98334-150x100crop.jpg)

![Udział w nieruchomości: spłata jako cele mieszkaniowe? [© Robert Kneschke - Fotolia.com] Udział w nieruchomości: spłata jako cele mieszkaniowe?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Udzial-w-nieruchomosci-splata-jako-cele-mieszkaniowe-106112-150x100crop.jpg)

![Polska: wydarzenia tygodnia 25/2013 [© RVNW - Fotolia.com] Polska: wydarzenia tygodnia 25/2013](https://s3.egospodarka.pl/grafika/gospodarka/Polska-wydarzenia-tygodnia-25-2013-vgmzEK.jpg)

![Wznowienie działalności gospodarczej: pamiętaj o wniosku [© bluebat - Fotolia.com] Wznowienie działalności gospodarczej: pamiętaj o wniosku](https://s3.egospodarka.pl/grafika2/zawieszenie-dzialalnosci-gospodarczej/Wznowienie-dzialalnosci-gospodarczej-pamietaj-o-wniosku-122935-150x100crop.jpg)

![Długi spadkowe nie zmniejszą podatku od sprzedaży mieszkania [© Daniel Jędzura - Fotolia.com] Długi spadkowe nie zmniejszą podatku od sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Dlugi-spadkowe-nie-zmniejsza-podatku-od-sprzedazy-mieszkania-193165-150x100crop.jpg)

![Prognozy 2021. Zmiany w podatkach pogorszą konkurencyjność polskich firm [© Serg Nvns - Fotolia.com] Prognozy 2021. Zmiany w podatkach pogorszą konkurencyjność polskich firm](https://s3.egospodarka.pl/grafika2/spolka-komandytowo-akcyjna/Prognozy-2021-Zmiany-w-podatkach-pogorsza-konkurencyjnosc-polskich-firm-234900-150x100crop.jpg)

![Spłata kredytu na budowę sprzedanego domu jako cel mieszkaniowy? [© BartekMagierowski - Fotolia.com] Spłata kredytu na budowę sprzedanego domu jako cel mieszkaniowy?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Splata-kredytu-na-budowe-sprzedanego-domu-jako-cel-mieszkaniowy-238183-150x100crop.jpg)

![Kto obniży podatki, a kto zlikwiduje ZUS? Sprawdź podsumowanie obietnic wyborczych [© niyazz - fotolia.com] Kto obniży podatki, a kto zlikwiduje ZUS? Sprawdź podsumowanie obietnic wyborczych](https://s3.egospodarka.pl/grafika2/wybory-parlamentarne/Kto-obnizy-podatki-a-kto-zlikwiduje-ZUS-Sprawdz-podsumowanie-obietnic-wyborczych-255414-150x100crop.jpg)

![Księga podatkowa: spis z natury [© anna - Fotolia.com] Księga podatkowa: spis z natury](https://s3.egospodarka.pl/grafika/spis-z-natury/Ksiega-podatkowa-spis-z-natury-skVsXY.jpg)

![Ranking kont firmowych I 2013 [© stokkete - Fotolia.com] Ranking kont firmowych I 2013](https://s3.egospodarka.pl/grafika2/konta-firmowe/Ranking-kont-firmowych-I-2013-112311-150x100crop.jpg)

![Ulga mieszkaniowa na zakup mieszkania od żony? [© gsobczak - Fotolia.com] Ulga mieszkaniowa na zakup mieszkania od żony?](https://s3.egospodarka.pl/grafika2/sprzedaz-nieruchomosci/Ulga-mieszkaniowa-na-zakup-mieszkania-od-zony-120571-150x100crop.jpg)

![Wycofanie z firmy i sprzedaż gruntu w podatku dochodowym [© stocksolutions - Fotolia.com] Wycofanie z firmy i sprzedaż gruntu w podatku dochodowym](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Wycofanie-z-firmy-i-sprzedaz-gruntu-w-podatku-dochodowym-154971-150x100crop.jpg)

![Cele mieszkaniowe a koszty podatkowe przy sprzedaży nieruchomości [© Sondem - Fotolia.com] Cele mieszkaniowe a koszty podatkowe przy sprzedaży nieruchomości](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodu/Cele-mieszkaniowe-a-koszty-podatkowe-przy-sprzedazy-nieruchomosci-174110-150x100crop.jpg)

![Ulga mieszkaniowa w PIT: 2 czy 3 lata na budowę domu? [© tobisto - Fotolia.com] Ulga mieszkaniowa w PIT: 2 czy 3 lata na budowę domu?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Ulga-mieszkaniowa-w-PIT-2-czy-3-lata-na-budowe-domu-218388-150x100crop.jpg)

![Cesja umowy leasingu samochodu osobowego: raty w kosztach [© nito - Fotolia.com] Cesja umowy leasingu samochodu osobowego: raty w kosztach](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Cesja-umowy-leasingu-samochodu-osobowego-raty-w-kosztach-230211-150x100crop.jpg)

![W uldze termomodernizacyjnej nie odliczysz wydatków sprzed 2019 r. [© mitifoto - Fotolia.com] W uldze termomodernizacyjnej nie odliczysz wydatków sprzed 2019 r.](https://s3.egospodarka.pl/grafika2/PIT-y/W-uldze-termomodernizacyjnej-nie-odliczysz-wydatkow-sprzed-2019-r-230212-150x100crop.jpg)

![Remont dachu i centralnego ogrzewania w uldze termomodernizacyjnej [© Jürgen Fälchle - Fotolia.com] Remont dachu i centralnego ogrzewania w uldze termomodernizacyjnej](https://s3.egospodarka.pl/grafika2/PIT-y/Remont-dachu-i-centralnego-ogrzewania-w-uldze-termomodernizacyjnej-233242-150x100crop.jpg)

![Sprzedaż nieruchomości nabytej w drodze zamiany w PIT [© BillionPhotos.com - Fotolia.com] Sprzedaż nieruchomości nabytej w drodze zamiany w PIT](https://s3.egospodarka.pl/grafika2/umowa-zamiany/Sprzedaz-nieruchomosci-nabytej-w-drodze-zamiany-w-PIT-236136-150x100crop.jpg)

![Zmiany w CIT na 2009 r. [© anna - Fotolia.com] Zmiany w CIT na 2009 r.](https://s3.egospodarka.pl/grafika/CIT/Zmiany-w-CIT-na-2009-r-skVsXY.jpg)

![Deklarację podatkową może podpisać pełnomocnik [© Gina Sanders - Fotolia.com] Deklarację podatkową może podpisać pełnomocnik](https://s3.egospodarka.pl/grafika2/e-podpis/Deklaracje-podatkowa-moze-podpisac-pelnomocnik-95825-150x100crop.jpg)

![Tanie konto firmowe nie zawsze zarabia [© buchachon - Fotolia.com] Tanie konto firmowe nie zawsze zarabia](https://s3.egospodarka.pl/grafika2/oferta-bankow/Tanie-konto-firmowe-nie-zawsze-zarabia-106821-150x100crop.jpg)

![Remont mieszkania dziecka nie zwolni z podatku dochodowego [© Jürgen Fälchle - Fotolia.com] Remont mieszkania dziecka nie zwolni z podatku dochodowego](https://s3.egospodarka.pl/grafika2/sprzedaz-nieruchomosci/Remont-mieszkania-dziecka-nie-zwolni-z-podatku-dochodowego-142328-150x100crop.jpg)

![ZPP: agresywne działania fiskusa powodują gigantyczne straty [© woodsy - Fotolia.com] ZPP: agresywne działania fiskusa powodują gigantyczne straty](https://s3.egospodarka.pl/grafika2/fiskus/ZPP-agresywne-dzialania-fiskusa-powoduja-gigantyczne-straty-145667-150x100crop.jpg)

![Odsetki od kredytu hipotecznego nie są kosztem uzyskania przychodu [© jan_S - Fotolia.com] Odsetki od kredytu hipotecznego nie są kosztem uzyskania przychodu](https://s3.egospodarka.pl/grafika2/sprzedaz-nieruchomosci/Odsetki-od-kredytu-hipotecznego-nie-sa-kosztem-uzyskania-przychodu-163401-150x100crop.jpg)

![Sprzedaż budynku ze zwolnieniem dla gruntu rolnego w PIT? [© zhz_akey] Sprzedaż budynku ze zwolnieniem dla gruntu rolnego w PIT?](https://s3.egospodarka.pl/grafika2/sprzedaz-gruntu/Sprzedaz-budynku-ze-zwolnieniem-dla-gruntu-rolnego-w-PIT-167139-150x100crop.jpg)

![Zapłata gotówką za transakcję ponad 15 000 zł w kosztach firmy? [© Piotr Adamowicz - Fotolia.com] Zapłata gotówką za transakcję ponad 15 000 zł w kosztach firmy?](https://s3.egospodarka.pl/grafika2/System-podatkowy/Zaplata-gotowka-za-transakcje-ponad-15-000-zl-w-kosztach-firmy-192178-150x100crop.jpg)

![Mieszkanie w spadku: spłata kredytu nie zmniejsza podatku od sprzedaży [© Jaroslaw Grudzinski - Fotolia.com] Mieszkanie w spadku: spłata kredytu nie zmniejsza podatku od sprzedaży](https://s3.egospodarka.pl/grafika2/spadek/Mieszkanie-w-spadku-splata-kredytu-nie-zmniejsza-podatku-od-sprzedazy-204459-150x100crop.jpg)

![Piątka Morawieckiego. Kupowanie głosów wyborców? [© Pio Si - Fotolia.com] Piątka Morawieckiego. Kupowanie głosów wyborców?](https://s3.egospodarka.pl/grafika2/reformy-gospodarcze/Piatka-Morawieckiego-Kupowanie-glosow-wyborcow-205240-150x100crop.jpg)

![Sprzedaż ziemi rolnej zwolniona z podatku dochodowego? [© crazymedia - Fotolia.com] Sprzedaż ziemi rolnej zwolniona z podatku dochodowego?](https://s3.egospodarka.pl/grafika2/sprzedaz-gruntu/Sprzedaz-ziemi-rolnej-zwolniona-z-podatku-dochodowego-236940-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Zakaz palenia węglem: bardziej niż smog przerażają koszty ogrzewania? [© pexels] Zakaz palenia węglem: bardziej niż smog przerażają koszty ogrzewania?](https://s3.egospodarka.pl/grafika2/koszty-ogrzewania/Zakaz-palenia-weglem-bardziej-niz-smog-przerazaja-koszty-ogrzewania-270645-150x100crop.jpg)

![Raport płacowy Hays: zarobki, satysfakcja i plany zawodowe Polaków [© pexels] Raport płacowy Hays: zarobki, satysfakcja i plany zawodowe Polaków](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Raport-placowy-Hays-zarobki-satysfakcja-i-plany-zawodowe-Polakow-270639-150x100crop.jpg)

![Dlaczego mamy płacić więcej poza Allegro? ERLI pozywa Allegro o nadużywanie pozycji dominującej [© wygenerowane przez AI] Dlaczego mamy płacić więcej poza Allegro? ERLI pozywa Allegro o nadużywanie pozycji dominującej](https://s3.egospodarka.pl/grafika2/Allegro/Dlaczego-mamy-placic-wiecej-poza-Allegro-ERLI-pozywa-Allegro-o-naduzywanie-pozycji-dominujacej-270635-150x100crop.jpg)

![Miesiąc z jawnością wynagrodzeń - czy coś się zmieniło? [© wygenerowane przez AI] Miesiąc z jawnością wynagrodzeń - czy coś się zmieniło?](https://s3.egospodarka.pl/grafika2/jawnosc-zarobkow/Miesiac-z-jawnoscia-wynagrodzen-czy-cos-sie-zmienilo-270621-150x100crop.jpg)

![Fałszywe faktury w KSeF. Jak wykryć oszustwo i zgłosić nadużycie? Poradnik dla przedsiębiorców [© wygenerowane przez AI] Fałszywe faktury w KSeF. Jak wykryć oszustwo i zgłosić nadużycie? Poradnik dla przedsiębiorców](https://s3.egospodarka.pl/grafika2/faktura-kosztowa/Falszywe-faktury-w-KSeF-Jak-wykryc-oszustwo-i-zglosic-naduzycie-Poradnik-dla-przedsiebiorcow-270634-150x100crop.jpg)

![Rynek pracy w marketingu i PR hamuje. Kto nadal może liczyć na wysokie zarobki? [© pexels] Rynek pracy w marketingu i PR hamuje. Kto nadal może liczyć na wysokie zarobki?](https://s3.egospodarka.pl/grafika2/PR/Rynek-pracy-w-marketingu-i-PR-hamuje-Kto-nadal-moze-liczyc-na-wysokie-zarobki-270620-150x100crop.jpg)

![KSeF wie niemal wszystko o każdej polskiej firmie. Czy dane w KSeF są bezpieczne? [© wygenerowane przez AI] KSeF wie niemal wszystko o każdej polskiej firmie. Czy dane w KSeF są bezpieczne?](https://s3.egospodarka.pl/grafika2/KSeF/KSeF-wie-niemal-wszystko-o-kazdej-polskiej-firmie-Czy-dane-w-KSeF-sa-bezpieczne-270615-150x100crop.jpg)