-

![VAT a przeniesienie własności nieruchomości za zaległości podatkowe [© Kurhan - Fotolia.com] VAT a przeniesienie własności nieruchomości za zaległości podatkowe]()

VAT a przeniesienie własności nieruchomości za zaległości podatkowe

... to nie rodzi po stronie Skarbu Państwa żadnych zobowiązań. Sama zapłata podatku (zobowiązania podatkowego) powoduje wygaśnięcie tej zaległości. Innymi słowy, TSUE podsumował, że płatność za zobowiązania podatkowe nie może stanowić dostawy towarów ani świadczenia usług w rozumieniu ustawy o VAT. Wyrok ten jest ...

-

![Blokada rachunku nie upoważnia z automatu do wykreślenia firmy z VAT [© whitelook - Fotolia.com] Blokada rachunku nie upoważnia z automatu do wykreślenia firmy z VAT]()

Blokada rachunku nie upoważnia z automatu do wykreślenia firmy z VAT

... . Praktycznie wyłączają go to z obrotu gospodarczego. Taka firma traci możliwość odliczania VAT z faktur zakupowych, a co gorsza tracą ją także jej kontrahenci. Faktury wystawione przez pozbawionego rejestracji podatnika traktowane są jak tzw. „puste faktury”. W obliczu takich konsekwencji niedopuszczalna jest praktyka organów podatkowych, która ...

-

![Po wyroku TSUE fiskus nie odmówi zwrotu nadpłaconego VAT? [© stadtratte - Fotolia.com] Po wyroku TSUE fiskus nie odmówi zwrotu nadpłaconego VAT?]()

Po wyroku TSUE fiskus nie odmówi zwrotu nadpłaconego VAT?

... VAT. Dodatkowo swoją argumentację fiskus popierał konstrukcją VAT jako podatku pośredniego, czyli takiego, którego ciężar ekonomiczny obciąża konsumenta, co oznacza, że nie ponosi go podatnik VAT. Stanowisko sądów Zagadnienie prawne dotyczące ciężaru ekonomicznego podatku i prawa do nadpłaty jest ...

-

![2,8 mld zł odzyskały firmy, którym fiskus odmówił prawa do odliczenia VAT z nierzetelnych faktur [© apops - Fotolia.com] 2,8 mld zł odzyskały firmy, którym fiskus odmówił prawa do odliczenia VAT z nierzetelnych faktur]()

2,8 mld zł odzyskały firmy, którym fiskus odmówił prawa do odliczenia VAT z nierzetelnych faktur

... jest realizacja wyznaczonych im wskaźników skuteczności, których osiągnięcie jest łatwiejsze właśnie dzięki obciążaniu uczciwych przedsiębiorców zobowiązaniami podatkowymi osób trzecich. Urzędnicy prowadzą je nie po to ... charakteru zamkniętego. Co to oznacza? Że ... w I instancji zakończono 9894 postępowania w przedmiocie podatku VAT, w których ujawniono ...

-

![Spółka komandytowa nie musi płacić VAT od wypłaconej dywidendy [© Freepik] Spółka komandytowa nie musi płacić VAT od wypłaconej dywidendy]()

Spółka komandytowa nie musi płacić VAT od wypłaconej dywidendy

... VAT Usługi świadczone przez komplementariusza w ramach prowadzenia spraw spółki nie stanowią odpłatnego świadczenia usług w rozumieniu ustawy o VAT Taka forma świadczenia usługi to świetny sposób na uwolnienie jej od ciężaru VAT Co do zasady dywidenda może podlegać VAT ...

-

![Kiedy sprzedaż nieruchomości zwolniona z VAT? [© anna - Fotolia.com] Kiedy sprzedaż nieruchomości zwolniona z VAT?]()

Kiedy sprzedaż nieruchomości zwolniona z VAT?

... opodatkowaniu w podatku VAT co do zasady podstawową a więc 22-proc. stawką tego podatku (chyba że jest to nieruchomość mieszkalna – dostawę takiej nieruchomości, która zostanie zasiedlona po raz pierwszy, należy opodatkować 7-proc. stawką podatku VAT). Występują jednak sytuacje, kiedy dostawa nieruchomości wolna jest od podatku VAT. Chodzi tutaj ...

-

![Remanent likwidacyjny a obowiązek w VAT [© anna - Fotolia.com] Remanent likwidacyjny a obowiązek w VAT]()

Remanent likwidacyjny a obowiązek w VAT

... VAT. Zatem podstawą opodatkowania jest wartość towarów podlegających spisowi z natury, ustalona na podstawie ceny nabycia towarów, a gdy ta nie istnieje, kosztu wytworzenia określonego w momencie dostawy towarów. Rozwiązanie to jest ...

-

![Wystawienie faktury VAT gdy paragon dla firmy [© anna - Fotolia.com] Wystawienie faktury VAT gdy paragon dla firmy]()

Wystawienie faktury VAT gdy paragon dla firmy

... Co do zasady zatem sprzedaż na rzecz przedsiębiorców musi być dokumentowana fakturami VAT, które wystawia się w określonych terminach. Jeżeli jednak klient nie żąda faktury, to sprzedawca ma prawo uznać, że nabywcą nie jest ...

-

![Samochód osobowy: najem z zagranicy a VAT [© anna - Fotolia.com] Samochód osobowy: najem z zagranicy a VAT]()

Samochód osobowy: najem z zagranicy a VAT

... jest 22% stawką podatku VAT. Polski przedsiębiorca ponadto, zgodnie z art. 106 ust. 7 ustawy o VAT, powyższe powinien udokumentować fakturą wewnętrzną. Co do zasady podatek wynikający z faktury wewnętrznej stanowi jednocześnie VAT należny i naliczony podlegający odliczeniu (oczywiście pod warunkiem, gdy zakup udokumentowany tą fakturą jest ...

-

![Zakup dużego mieszkania: jak uniknąć podwyżki VAT? [© AlcelVision - Fotolia.com] Zakup dużego mieszkania: jak uniknąć podwyżki VAT?]()

Zakup dużego mieszkania: jak uniknąć podwyżki VAT?

... VAT od przyszłego roku będzie można uniknąć. Zdaniem Home Broker, rozwiązaniem jest zakup dwóch mniejszych, odrębnych lokali i połączenie ich w jeden. W takim wypadku wyższe będą co ... mieszkań i ponad 300 m kw. w przypadku domów będzie objęta podstawową stawką VAT, czyli 23%. W dalszej przyszłości może to być 24%, a nawet 25%. Drożej o 170 tys. zł ...

-

![Usługi szkoleniowe a rozliczenie VAT [© anna - Fotolia.com] Usługi szkoleniowe a rozliczenie VAT]()

Usługi szkoleniowe a rozliczenie VAT

... VAT, który to zwalnia od podatku usługi wymienione w załączniku nr 4 do ustawy. W poz. 7 tego załącznika zostały zaś wymienione usługi w zakresie edukacji (ex 80). W związku z powyższym usługi te korzystają ze zwolnienia z VAT, a co za tym idzie, podatek ten nie wystąpi. Mimo to, jako że usługa ta jest ...

-

![Świadczenia pracownicze a opodatkowanie VAT Świadczenia pracownicze a opodatkowanie VAT]()

Świadczenia pracownicze a opodatkowanie VAT

... to może dokonać korekty odpowiedniej deklaracji VAT w ciągu pięciu lat, licząc od początku roku, w którym wystąpiło prawo do odliczenia. W przypadku gdy kwota podatku naliczonego jest ...

-

![Opłaty pocztowe a import usług w VAT [© anna - Fotolia.com] Opłaty pocztowe a import usług w VAT]()

Opłaty pocztowe a import usług w VAT

... VAT, który to mówi, że w przypadku gdy usługobiorcą jest podatnik, miejscem świadczenia jest miejsce, w którym posiada on siedzibę, stałe miejsce zamieszkania czy też stałe miejsce prowadzenia działalności (jeżeli usługa była świadczona dla tego miejsca). Co ...

-

![Czy warto być podatnikiem VAT? Czy warto być podatnikiem VAT?]()

Czy warto być podatnikiem VAT?

... przed wyborem: być czynnym podatnikiem VAT czy korzystać ze zwolnienia z tego podatku. Który wariant, dla kogo i w jakich okolicznościach jest korzystny? Wybór zwolnienia podmiotowego Podmiot rozpoczynający działalność gospodarczą, co do zasady, korzysta ze zwolnienia z VAT i to bez konieczności dopełniania jakichkolwiek obowiązków o charakterze ...

-

![Skutki błędnej stawki VAT na fakturze [© anna - Fotolia.com] Skutki błędnej stawki VAT na fakturze]()

Skutki błędnej stawki VAT na fakturze

... poprawić rozliczenie VAT (patrz przykład 2). Odpowiedzialność nabywcy za błędną stawkę Zobowiązanym do określenia prawidłowej stawki VAT, jaką opodatkowany jest sprzedawany towar czy wykonywana usługa, jest sprzedawca. Jednak nabywca w przypadku wątpliwości co do jej wysokości może zwrócić się do niego o sprawdzenie jej poprawności. Oznacza to, że ...

-

![Rozliczanie VAT przez małych podatników w 2012 r. [© anna - Fotolia.com] Rozliczanie VAT przez małych podatników w 2012 r.]()

Rozliczanie VAT przez małych podatników w 2012 r.

... zasad powstawania obowiązku podatkowego w podatku VAT. Oznacza to, że moment powstania obowiązku podatkowego przypada na określony miesiąc. Mimo że deklaracja składana jest co trzy miesiące, w terminie do 25. dnia miesiąca następującego po zakończeniu kwartału, to skutkuje to jedynie przesunięciem obowiązku zapłaty zobowiązania podatkowego ...

-

![Powiązania rodzinne i kapitałowe a podatek VAT [© anna - Fotolia.com] Powiązania rodzinne i kapitałowe a podatek VAT]()

Powiązania rodzinne i kapitałowe a podatek VAT

... innej kwocie dla potrzeb podatku VAT. To, co należy rozumieć pod pojęciem wartości rynkowej, zostało wskazane w art. 2 pkt 27b ustawy o VAT. Otóż jest to całkowita kwota, jaką, w ... niższej od wartości rynkowej może przynieść stronom transakcji korzyści w podatku VAT, co jest równoznaczne z obniżeniem wpływów do budżetu państwa. Organ podatkowy musi ...

-

![Przekazanie części firmy małżonkowi: podatek VAT [© anna - Fotolia.com] Przekazanie części firmy małżonkowi: podatek VAT]()

Przekazanie części firmy małżonkowi: podatek VAT

... pracownikami. W związku z tym ma wątpliwości, czy przekazanie to podlega opodatkowaniu VAT. Co wynika z przepisów? Jak wskazano w art. 6 pkt 1 ustawy o VAT, przepisów tej ustawy nie stosuje się do ... odnajdziemy w art. 2 pkt 27e ustawy o VAT. Jest to organizacyjnie i finansowo wyodrębniony w istniejącym przedsiębiorstwie zespół składników ...

-

![Rozliczenie podatku: błędna stawka VAT na fakturze [© anna - Fotolia.com] Rozliczenie podatku: błędna stawka VAT na fakturze]()

Rozliczenie podatku: błędna stawka VAT na fakturze

... do jego odliczenia. Korekta rozliczenia dokonywana jest zatem w bieżąco składanej deklaracji. Zaniżona stawka VAT Ustawa o VAT nie precyzuje zasad dotyczących przypadków, gdy podatnik jest zobowiązany do podwyższenia VAT. Logiczne jest jednak to, że w przypadku zaniżenia stawki VAT w fakturze pierwotnej, a co za tym idzie zaniżenia zobowiązania ...

-

![Pusta faktura: rozliczenie VAT [© anna - Fotolia.com] Pusta faktura: rozliczenie VAT]()

Pusta faktura: rozliczenie VAT

... VAT Ponadto istotne jest, że podatek wykazany na fakturach niedokumentujących rzeczywistej sprzedaży nie podlega odliczeniu. Wynika to ...

-

![Zwolnienie podmiotowe z VAT: uwaga na pułapki [© anna - Fotolia.com] Zwolnienie podmiotowe z VAT: uwaga na pułapki]()

Zwolnienie podmiotowe z VAT: uwaga na pułapki

... . Jest korzystnym rozwiązaniem, gdyż pozwala przedsiębiorcy na sprzedawanie produktów (świadczenie usług) po niższej cenie (niezwiększonej o kwotę VAT), co sprawia, że jest ... 113 ust. 1 i ust. 9 ustawy o VAT). Chociaż jest to jedno i to samo zwolnienie(w obu przypadkach sprzedaż następuje bez VAT a zakup bez prawa do odliczenia), to jednak pewne ...

-

![Wynajem: mieszkanie do mieszkania bez VAT [© anna - Fotolia.com] Wynajem: mieszkanie do mieszkania bez VAT]()

Wynajem: mieszkanie do mieszkania bez VAT

... to, że chociaż jesteś podatnikiem VAT a czynność podlega opodatkowaniu, to jednak nie obliczasz podatku i nie ponosisz obciążenia na rzecz fiskusa. Żeby skorzystać ze zwolnienia muszą być spełnione łącznie dwa warunki. Po pierwsze mieszkanie trzeba wynajmować na własny rachunek. Co to ...

-

![Przepisy podatkowe: VAT i PIT zbyt skomplikowane Przepisy podatkowe: VAT i PIT zbyt skomplikowane]()

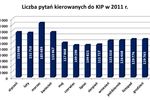

Przepisy podatkowe: VAT i PIT zbyt skomplikowane

... VAT pytano w styczniu (ponad 66 tys. pytań). Prawdopodobnie wiąże się to z limitem obrotów w poprzednim roku podatkowym, którego przekroczenie oznacza konieczność zarejestrowania się jako podatnika VAT. Obroty niższe od kwoty limitu pozwalają na powrót do zwolnienia z VAT, co można uczynić właśnie w styczniu. Skomplikowany PIT Zmorą podatników jest ...

-

![Podatek VAT: kurs NBP gdy zaliczka na WDT [© anna - Fotolia.com] Podatek VAT: kurs NBP gdy zaliczka na WDT]()

Podatek VAT: kurs NBP gdy zaliczka na WDT

... Co ważne, powyższy przepis tyczy się zarówno samych dostawy towarów czy świadczonych usług jak i zaliczek otrzymanych na ich poczet. Tym samym konieczne jest określenie tutaj momentu powstania obowiązku podatkowego. Art. 19 ust. 11 ustawy o VAT ... . Tutaj bowiem istotna jest regulacja art. 20 ust. 3 ustawy o VAT, która to mówi, że obowiązek podatkowy ...

-

![WDT: Dowody dostawy i stawka VAT [© Comugnero Silvana - Fotolia.com] WDT: Dowody dostawy i stawka VAT]()

WDT: Dowody dostawy i stawka VAT

... o podatku od towarów i usług (t.j. Dz. U. z 2011r. Nr 177, poz. 1054), zwanej dalej ustawą o VAT, opodatkowaniu ww. podatkiem, podlegają: 1. odpłatna dostawa towarów i odpłatne świadczenie usług na ... wykraczać w swojej treści oraz ich wykładni poza to, co niezbędne jest do wykazania tej okoliczności. Przepis krajowy nie może zatem pozbawiać ...

-

![Faktury (VAT), paragony i bilety [© Peter - Fotolia.com] Faktury (VAT), paragony i bilety]()

Faktury (VAT), paragony i bilety

... VAT marża. To kolejny odłam faktury, który ma zastosowanie w przypadku opodatkowania danej czynności w systemie marży (a więc gdy opodatkowana VAT-em jest jedynie uzyskana na sprzedaży marża, a nie cała wartość transakcji). Fakturę taką od zwykłej faktury VAT wyróżnia brak wyodrębnienia na niej kwoty podatku (podawana jest ... co najmniej następujące ...

-

![VAT marża: zawiadomienie urzędu skarbowego [© Yong Hian Lim - Fotolia.com] VAT marża: zawiadomienie urzędu skarbowego]()

VAT marża: zawiadomienie urzędu skarbowego

... VAT mówi bowiem, że w przypadku niektórych transakcji dotyczących dostawy dzieł sztuki, antyków lub przedmiotów kolekcjonerskich, konieczne jest dodatkowe zawiadomienie na piśmie naczelnika urzędu skarbowego o przyjęciu takiego sposobu opodatkowania przed dokonaniem dostawy. Zawiadomienie to jest ...

-

![Wyłączenia przedmiotowe z odliczenia podatku VAT [© Ruff - Fotolia.com] Wyłączenia przedmiotowe z odliczenia podatku VAT]()

Wyłączenia przedmiotowe z odliczenia podatku VAT

... z wyłączeń mają charakter podmiotowy - co oznacza, że dany podmiot pozbawiony został przez ustawodawcę możliwości odliczania podatku VAT; inne natomiast są ... to jest uzasadnione, bowiem w takim przypadku podatnik nie poniósł ekonomicznego ciężaru podatku. Darowizna (czy nieodpłatne świadczenie usług) dokumentowana jest zasadniczo przez podatnika VAT ...

-

![Sprzedaż nieruchomości w podatku VAT [© hansenn - Fotolia.com] Sprzedaż nieruchomości w podatku VAT]()

Sprzedaż nieruchomości w podatku VAT

... jest określoną stawką VAT, to stawka ta właściwa jest dla całej transakcji obejmującej zarówno sam obiekt, jak i grunt, na którym jest on posadowiony. Jeżeli natomiast obiekt objęty jest zwolnieniem, to i grunt korzysta ze zwolnienia z VAT. Odrębnie uregulowana jest ...

-

![Rozliczanie VAT przez małych podatników w 2013 r. [© Ruff - Fotolia.com] Rozliczanie VAT przez małych podatników w 2013 r.]()

Rozliczanie VAT przez małych podatników w 2013 r.

... to utraci ten status z dniem 1 stycznia 2013 r. Skutkiem tego będzie utrata prawa do szczególnego sposobu rozliczania się z VAT, tj. do stosowania metody kasowej, którą jednak - co należy podkreślić - stosuje jedynie część uprawnionych podatników. 2. Sposoby rozliczania VAT ... art. 21 ustawy o VAT. Jest ona specyficzna zarówno pod względem rozliczania ...

-

![Usługa transportowa z zagranicy w podatku VAT [© LVDESIGN - Fotolia.com] Usługa transportowa z zagranicy w podatku VAT]()

Usługa transportowa z zagranicy w podatku VAT

... jest ustalenie momentu powstania obowiązku podatkowego od przedmiotowej usługi. Obowiązek ten w omawianym przypadku powstanie z chwilą wykonania usługi, chyba że wcześniej nastąpiła zapłaty – wtedy to powstaje on z chwilą tej zapłaty (o czym mówi art. 19 ust. 19a i 19b ustawy o VAT). Co ...

-

![Proporcja w podatku VAT gdy dotacja podmiotowa [© katalinks - Fotolia.com.jpg] Proporcja w podatku VAT gdy dotacja podmiotowa]()

Proporcja w podatku VAT gdy dotacja podmiotowa

... jest dofinansowaniem przyznawanym na pokrycie ogółu wydatków związanych z kosztami funkcjonowania działalności, nie jest obrotem w myśl ustawy o VAT ... w art. 74–77, podstawa opodatkowania obejmuje wszystko, co stanowi zapłatę otrzymaną lub którą ... o podobnym charakterze ma miejsce tylko wówczas, gdy jest to celowa dotacja, subwencja i inna dopłata o ...

-

![Holowanie i naprawa samochodu jako import usług w VAT? [© Bernard GIRARDIN - Fotolia.com] Holowanie i naprawa samochodu jako import usług w VAT?]()

Holowanie i naprawa samochodu jako import usług w VAT?

... jest obowiązany do rozliczenia podatku VAT od importu usług. Nadto jako podstawę opodatkowania winien on tutaj przyjąć kwotę brutto, a więc kwotę, którą był obowiązany zapłacić usługodawcy. Powyższe wynika z art. 29 ust. 17 ustawy o VAT. Co ...

-

![Podatek VAT od usługi transportowej towaru poza krajem [© thomaslerchphoto - Fotolia.com] Podatek VAT od usługi transportowej towaru poza krajem]()

Podatek VAT od usługi transportowej towaru poza krajem

... wykonanie usługi jest list przewozowy CMR. Gdzie oraz jaką stawką podatku VAT usługa ta podlega opodatkowaniu? Co by było ... to jest inne aniżeli jego siedziba. W takim przypadku to miejsce prowadzenia działalności jest miejscem opodatkowania usługi. W naszym przypadku usługa transportowa świadczona jest na rzecz polskiej firmy. Oznacza to ...

-

![Rolnik ryczałtowy i świadczenie usług rolniczych w podatku VAT [© auremar - Fotolia.com] Rolnik ryczałtowy i świadczenie usług rolniczych w podatku VAT]()

Rolnik ryczałtowy i świadczenie usług rolniczych w podatku VAT

... ksiąg rachunkowych. Dla porządku dodajmy, że art. 43 ust. 1 pkt 3 ustawy o VAT zwalnia z tego podatku dostawę produktów rolnych pochodzących z własnej działalności ... zakresie rolnictwa, co ograniczałoby jego prawa w zakresie wolności działalności gospodarczej i byłoby sprzeczne z art. 20 i 22 Konstytucji RP.(…)” Orzeczenie to jest prawomocne ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![VAT a przeniesienie własności nieruchomości za zaległości podatkowe [© Kurhan - Fotolia.com] VAT a przeniesienie własności nieruchomości za zaległości podatkowe](https://s3.egospodarka.pl/grafika2/termin-przedawnienia/VAT-a-przeniesienie-wlasnosci-nieruchomosci-za-zaleglosci-podatkowe-241474-150x100crop.jpg)

![Blokada rachunku nie upoważnia z automatu do wykreślenia firmy z VAT [© whitelook - Fotolia.com] Blokada rachunku nie upoważnia z automatu do wykreślenia firmy z VAT](https://s3.egospodarka.pl/grafika2/wykreslenie-z-rejestru-VAT/Blokada-rachunku-nie-upowaznia-z-automatu-do-wykreslenia-firmy-z-VAT-259086-150x100crop.jpg)

![Po wyroku TSUE fiskus nie odmówi zwrotu nadpłaconego VAT? [© stadtratte - Fotolia.com] Po wyroku TSUE fiskus nie odmówi zwrotu nadpłaconego VAT?](https://s3.egospodarka.pl/grafika2/VAT/Po-wyroku-TSUE-fiskus-nie-odmowi-zwrotu-nadplaconego-VAT-263401-150x100crop.jpg)

![2,8 mld zł odzyskały firmy, którym fiskus odmówił prawa do odliczenia VAT z nierzetelnych faktur [© apops - Fotolia.com] 2,8 mld zł odzyskały firmy, którym fiskus odmówił prawa do odliczenia VAT z nierzetelnych faktur](https://s3.egospodarka.pl/grafika2/VAT/2-8-mld-zl-odzyskaly-firmy-ktorym-fiskus-odmowil-prawa-do-odliczenia-VAT-z-nierzetelnych-faktur-265534-150x100crop.jpg)

![Spółka komandytowa nie musi płacić VAT od wypłaconej dywidendy [© Freepik] Spółka komandytowa nie musi płacić VAT od wypłaconej dywidendy](https://s3.egospodarka.pl/grafika2/wyplata-dywidendy/Spolka-komandytowa-nie-musi-placic-VAT-od-wyplaconej-dywidendy-266265-150x100crop.jpg)

![Kiedy sprzedaż nieruchomości zwolniona z VAT? [© anna - Fotolia.com] Kiedy sprzedaż nieruchomości zwolniona z VAT?](https://s3.egospodarka.pl/grafika/dzialki-budowlane/Kiedy-sprzedaz-nieruchomosci-zwolniona-z-VAT-skVsXY.jpg)

![Remanent likwidacyjny a obowiązek w VAT [© anna - Fotolia.com] Remanent likwidacyjny a obowiązek w VAT](https://s3.egospodarka.pl/grafika/remanent-likwidacyjny/Remanent-likwidacyjny-a-obowiazek-w-VAT-skVsXY.jpg)

![Wystawienie faktury VAT gdy paragon dla firmy [© anna - Fotolia.com] Wystawienie faktury VAT gdy paragon dla firmy](https://s3.egospodarka.pl/grafika/faktura-VAT/Wystawienie-faktury-VAT-gdy-paragon-dla-firmy-skVsXY.jpg)

![Samochód osobowy: najem z zagranicy a VAT [© anna - Fotolia.com] Samochód osobowy: najem z zagranicy a VAT](https://s3.egospodarka.pl/grafika/import-uslug/Samochod-osobowy-najem-z-zagranicy-a-VAT-skVsXY.jpg)

![Zakup dużego mieszkania: jak uniknąć podwyżki VAT? [© AlcelVision - Fotolia.com] Zakup dużego mieszkania: jak uniknąć podwyżki VAT?](https://s3.egospodarka.pl/grafika/rynek-nieruchomosci/Zakup-duzego-mieszkania-jak-uniknac-podwyzki-VAT-zFs2xl.jpg)

![Usługi szkoleniowe a rozliczenie VAT [© anna - Fotolia.com] Usługi szkoleniowe a rozliczenie VAT](https://s3.egospodarka.pl/grafika/miejsce-opodatkowania/Uslugi-szkoleniowe-a-rozliczenie-VAT-skVsXY.jpg)

![Opłaty pocztowe a import usług w VAT [© anna - Fotolia.com] Opłaty pocztowe a import usług w VAT](https://s3.egospodarka.pl/grafika/podatek-VAT/Oplaty-pocztowe-a-import-uslug-w-VAT-skVsXY.jpg)

![Skutki błędnej stawki VAT na fakturze [© anna - Fotolia.com] Skutki błędnej stawki VAT na fakturze](https://s3.egospodarka.pl/grafika/stawki-VAT/Skutki-blednej-stawki-VAT-na-fakturze-skVsXY.jpg)

![Rozliczanie VAT przez małych podatników w 2012 r. [© anna - Fotolia.com] Rozliczanie VAT przez małych podatników w 2012 r.](https://s3.egospodarka.pl/grafika/rozliczenia-z-urzedem-skarbowym/Rozliczanie-VAT-przez-malych-podatnikow-w-2012-r-skVsXY.jpg)

![Powiązania rodzinne i kapitałowe a podatek VAT [© anna - Fotolia.com] Powiązania rodzinne i kapitałowe a podatek VAT](https://s3.egospodarka.pl/grafika/podmioty-powiazane/Powiazania-rodzinne-i-kapitalowe-a-podatek-VAT-skVsXY.jpg)

![Przekazanie części firmy małżonkowi: podatek VAT [© anna - Fotolia.com] Przekazanie części firmy małżonkowi: podatek VAT](https://s3.egospodarka.pl/grafika/zorganizowana-czesc-przedsiebiorstwa/Przekazanie-czesci-firmy-malzonkowi-podatek-VAT-skVsXY.jpg)

![Rozliczenie podatku: błędna stawka VAT na fakturze [© anna - Fotolia.com] Rozliczenie podatku: błędna stawka VAT na fakturze](https://s3.egospodarka.pl/grafika/stawki-VAT/Rozliczenie-podatku-bledna-stawka-VAT-na-fakturze-skVsXY.jpg)

![Pusta faktura: rozliczenie VAT [© anna - Fotolia.com] Pusta faktura: rozliczenie VAT](https://s3.egospodarka.pl/grafika/podatek-VAT/Pusta-faktura-rozliczenie-VAT-skVsXY.jpg)

![Zwolnienie podmiotowe z VAT: uwaga na pułapki [© anna - Fotolia.com] Zwolnienie podmiotowe z VAT: uwaga na pułapki](https://s3.egospodarka.pl/grafika/rejestracja-VAT/Zwolnienie-podmiotowe-z-VAT-uwaga-na-pulapki-skVsXY.jpg)

![Wynajem: mieszkanie do mieszkania bez VAT [© anna - Fotolia.com] Wynajem: mieszkanie do mieszkania bez VAT](https://s3.egospodarka.pl/grafika/wynajem/Wynajem-mieszkanie-do-mieszkania-bez-VAT-skVsXY.jpg)

![Podatek VAT: kurs NBP gdy zaliczka na WDT [© anna - Fotolia.com] Podatek VAT: kurs NBP gdy zaliczka na WDT](https://s3.egospodarka.pl/grafika/faktura-zaliczkowa/Podatek-VAT-kurs-NBP-gdy-zaliczka-na-WDT-skVsXY.jpg)

![WDT: Dowody dostawy i stawka VAT [© Comugnero Silvana - Fotolia.com] WDT: Dowody dostawy i stawka VAT](https://s3.egospodarka.pl/grafika2/WDT/WDT-Dowody-dostawy-i-stawka-VAT-92072-150x100crop.jpg)

![Faktury (VAT), paragony i bilety [© Peter - Fotolia.com] Faktury (VAT), paragony i bilety](https://s3.egospodarka.pl/grafika2/nota-korygujaca/Faktury-VAT-paragony-i-bilety-92612-150x100crop.jpg)

![VAT marża: zawiadomienie urzędu skarbowego [© Yong Hian Lim - Fotolia.com] VAT marża: zawiadomienie urzędu skarbowego](https://s3.egospodarka.pl/grafika2/procedura-marzy/VAT-marza-zawiadomienie-urzedu-skarbowego-92951-150x100crop.jpg)

![Wyłączenia przedmiotowe z odliczenia podatku VAT [© Ruff - Fotolia.com] Wyłączenia przedmiotowe z odliczenia podatku VAT](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Wylaczenia-przedmiotowe-z-odliczenia-podatku-VAT-101844-150x100crop.jpg)

![Sprzedaż nieruchomości w podatku VAT [© hansenn - Fotolia.com] Sprzedaż nieruchomości w podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-nieruchomosci-w-podatku-VAT-103876-150x100crop.jpg)

![Rozliczanie VAT przez małych podatników w 2013 r. [© Ruff - Fotolia.com] Rozliczanie VAT przez małych podatników w 2013 r.](https://s3.egospodarka.pl/grafika2/metoda-kasowa-rozliczenia-VAT/Rozliczanie-VAT-przez-malych-podatnikow-w-2013-r-108998-150x100crop.jpg)

![Usługa transportowa z zagranicy w podatku VAT [© LVDESIGN - Fotolia.com] Usługa transportowa z zagranicy w podatku VAT](https://s3.egospodarka.pl/grafika2/import/Usluga-transportowa-z-zagranicy-w-podatku-VAT-119749-150x100crop.jpg)

![Proporcja w podatku VAT gdy dotacja podmiotowa [© katalinks - Fotolia.com.jpg] Proporcja w podatku VAT gdy dotacja podmiotowa](https://s3.egospodarka.pl/grafika2/proporcja-VAT/Proporcja-w-podatku-VAT-gdy-dotacja-podmiotowa-121489-150x100crop.jpg)

![Holowanie i naprawa samochodu jako import usług w VAT? [© Bernard GIRARDIN - Fotolia.com] Holowanie i naprawa samochodu jako import usług w VAT?](https://s3.egospodarka.pl/grafika2/import-uslug/Holowanie-i-naprawa-samochodu-jako-import-uslug-w-VAT-125480-150x100crop.jpg)

![Podatek VAT od usługi transportowej towaru poza krajem [© thomaslerchphoto - Fotolia.com] Podatek VAT od usługi transportowej towaru poza krajem](https://s3.egospodarka.pl/grafika2/zobowiazanie-podatkowe/Podatek-VAT-od-uslugi-transportowej-towaru-poza-krajem-128618-150x100crop.jpg)

![Rolnik ryczałtowy i świadczenie usług rolniczych w podatku VAT [© auremar - Fotolia.com] Rolnik ryczałtowy i świadczenie usług rolniczych w podatku VAT](https://s3.egospodarka.pl/grafika2/rolnik-ryczaltowy/Rolnik-ryczaltowy-i-swiadczenie-uslug-rolniczych-w-podatku-VAT-130977-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Składka zdrowotna 2026: wyższe obciążenia dla przedsiębiorców i nowe zasady wyliczania [© wygenerowane przez AI] Składka zdrowotna 2026: wyższe obciążenia dla przedsiębiorców i nowe zasady wyliczania](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Skladka-zdrowotna-2026-wyzsze-obciazenia-dla-przedsiebiorcow-i-nowe-zasady-wyliczania-270001-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)

![Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu [© pixabay] Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu](https://s3.egospodarka.pl/grafika2/awaria-rur/Peknieta-rura-zagrozenie-dla-nieruchomosci-zdrowia-i-budzetu-270708-150x100crop.jpg)

![Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia [© pexels] Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-IT-gdzie-spada-popyt-a-gdzie-rosna-wynagrodzenia-270707-150x100crop.jpg)

![Drukarki: Kluczowe Wybory dla Twoich Potrzeb Druku [© wygenerowane przez AI] Drukarki: Kluczowe Wybory dla Twoich Potrzeb Druku](https://s3.egospodarka.pl/grafika2//Drukarki-Kluczowe-Wybory-dla-Twoich-Potrzeb-Druku-269687-150x100crop.png)