-

![Wartości niematerialne i prawne a jednorazowa amortyzacja [© anna - Fotolia.com] Wartości niematerialne i prawne a jednorazowa amortyzacja]()

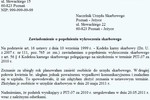

Wartości niematerialne i prawne a jednorazowa amortyzacja

... niematerialnych i prawnych. Jak wskazuje art. 22k ust. 7 ustawy o podatku dochodowym od osób fizycznych, z jednorazowej amortyzacji mogą skorzystać podatnicy, którzy ... uważa się podatnika, u którego wartość przychodu ze sprzedaży (wraz z kwotą należnego podatku od towarów i usług) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych ...

-

![Karta przedpłacona z ZFŚS a podatek dochodowy [© whitelook - Fotolia.com] Karta przedpłacona z ZFŚS a podatek dochodowy]()

Karta przedpłacona z ZFŚS a podatek dochodowy

... z dnia 4 marca 1994 r. o zakładowym funduszu świadczeń socjalnych. „Rozważając możliwość uznania karty przedpłaconej za świadczenie pieniężne korzystające ze zwolnienia od podatku w rozumieniu ustawy z dnia 26 lipca 1991 r. nie można zapominać o możliwości dokonywania przez organy administracji państwowej interpretacji przepisów prawa w odniesieniu ...

-

![Najlepsze konta oszczędnościowe Najlepsze konta oszczędnościowe]()

Najlepsze konta oszczędnościowe

... , która pozwala przy kwocie kilkunastu tysięcy złotych depozytu uniknąć płacenia podatku od zysku. Bank daje dla kwoty do 5 tys. zł 6,5 proc., co jest ... od 30 tys. zł wzwyż schodzi do 2 proc. Pilnować się trzeba bardzo, bo niższe odsetki obowiązują od pierwszej złotówki. W Euro Banku, który zajął czwarte miejsce, odsetkom pomaga unikanie podatku od ...

-

![Korygowanie zapisów w KPiR: jakie dokumenty? [© anna - Fotolia.com] Korygowanie zapisów w KPiR: jakie dokumenty?]()

Korygowanie zapisów w KPiR: jakie dokumenty?

... się zgodnie z przepisami rozporządzenia Ministra Finansów z dnia 28 listopada 2008 r. w sprawie zwrotu podatku niektórym podatnikom, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług (szczegółowe przepisy w tym zakresie znalazły się §13 i §14 tego ...

-

![Źródła przychodu a sprzedaż nieruchomości po 5 latach [© FikMik - Fotolia.com] Źródła przychodu a sprzedaż nieruchomości po 5 latach]()

Źródła przychodu a sprzedaż nieruchomości po 5 latach

... . 1 pkt 8 ustawy o podatku dochodowym od osób fizycznych, upłynął z końcem 2006 roku dla nieruchomości nabytej w 2001 roku. W świetle powyższego dokonanie w 2007 roku odpłatnego zbycia opisanej nieruchomości nie stanowi źródła przychodu w rozumieniu art. 10 ust. 1 pkt 8 lit. a) ustawy o podatku dochodowym od osób fizycznych, ponieważ od końca roku ...

-

![Wynagrodzenie po zmarłym pracowniku [© anna - Fotolia.com] Wynagrodzenie po zmarłym pracowniku]()

Wynagrodzenie po zmarłym pracowniku

... zmarłego zleceniobiorcy należności, podlega podatkowi dochodowemu. Z art. 10 ust. 1 pkt 7 ustawy o podatku dochodowym od osób fizycznych wynika bowiem, że źródłami przychodów są kapitały pieniężne ... prawna: art. 10 ust. 1 pkt 7, art. 18 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (tekst jedn.: Dz.U. z 2000 r. nr 14, poz. 176 ...

-

![Najem prywatny a ewidencja podatkowa [© anna - Fotolia.com] Najem prywatny a ewidencja podatkowa]()

Najem prywatny a ewidencja podatkowa

... oraz spółki partnerskie, o których umowa w art. 24a ust. 1 i 2 ustawy o podatku dochodowym od osób fizycznych (dalej updof). Z kolei art. 24a ust. 1 updof ... ust. 1a ustawy z dnia z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (dalej ustawa o ryczałcie ewidencjonowanym), który ...

-

![Zwrot odprawy a zeznanie roczne [© FikMik - Fotolia.com] Zwrot odprawy a zeznanie roczne]()

Zwrot odprawy a zeznanie roczne

... .(…) Stosownie do art. 26 ust. 1 pkt 5 ww. ustawy o podatku dochodowym od osób fizycznych, podstawę obliczenia podatku, z zastrzeżeniem art. 24 ust. 3, art. 29-30c oraz art. 30e, ... świadczeń brutto, z uwzględnieniem postanowień art. 26 ust. 7h ustawy o podatku dochodowym od osób fizycznych. Mając na uwadze obowiązujące przepisy prawa podatkowego oraz ...

-

![Kilometrówka a przychód pracownika [© anna - Fotolia.com] Kilometrówka a przychód pracownika]()

Kilometrówka a przychód pracownika

... ust. 1 pkt 16 lit. a) updof. Przepis ten mówi mianowicie, że wolne od podatku dochodowego są diety i inne należności za czas podróży służbowej pracownika do ... w stosunku do pracowników służby leśnej i listonoszy. Podsumowując ustawodawca zwalnia od podatku jedynie zwrot wydatków z tytułu używania samochodu prywatnego do celów służbowych ...

-

![Kłopotliwe pakiety medyczne [© whitelook - Fotolia.com] Kłopotliwe pakiety medyczne]()

Kłopotliwe pakiety medyczne

... wartość nie jest wolna od podatku dochodowego od osób fizycznych na podstawie art. 21 ust. 1 pkt 11 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych stanowią ... . Dotychczasowe orzecznictwo sądowe i stanowisko organów podatkowych Ustawa o podatku dochodowym od osób fizycznych (dalej: ustawa o PDOF) stanowi przykład aktu prawnego ...

-

![Transport w UE i krajowy: przeliczanie walut [© anna - Fotolia.com] Transport w UE i krajowy: przeliczanie walut]()

Transport w UE i krajowy: przeliczanie walut

... podatku od towarów i usług określa, w jaki sposób należy dokonywać przeliczenia wartości transakcji na złotówki. Generalna zasada w tym zakresie została umieszczona w art. 31a ust. 1 ustawy o podatku ... taki nakłada §5 ust. 6 przytoczonego rozporządzenia w sprawie faktur VAT: „Kwoty podatku wykazuje się w złotych bez względu na to, w jakiej walucie ...

-

![Preferencyjny zakup mieszkania a podatek [© FikMik - Fotolia.com] Preferencyjny zakup mieszkania a podatek]()

Preferencyjny zakup mieszkania a podatek

... r. o podatku dochodowym od osób fizycznych (t.j. Dz. U. z 2010 r. Nr 51, poz. 307 ze zm.), opodatkowaniu podatkiem dochodowym od osób fizycznych podlegają wszelkiego rodzaju dochody, z wyjątkiem dochodów wymienionych w art. 21, 52, 52a i 52c oraz dochodów, od których na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku. Stosownie ...

-

![Kiedy kara umowna w koszty firmy? [© anna - Fotolia.com] Kiedy kara umowna w koszty firmy?]()

Kiedy kara umowna w koszty firmy?

... o podatku dochodowym od osób prawnych (tekst jedn.: Dz.U. z 2000 r. nr 54, poz. 654 ze zm.) i art. 23 ust. 1 pkt 19 ustawy z 26 lipca 1991 r. o podatku dochodowym od ... podatku dochodowym od osób fizycznych (tekst jedn.: Dz.U. z 2010 r. nr 51, poz. 307 ze zm.), art. 15 ust. 1 i art. 16 ust. 1 pkt 22 ustawy z 15 lutego 1992 r. o podatku dochodowym od ...

-

![Jednorazowa amortyzacja a firma wspólnika [© anna - Fotolia.com] Jednorazowa amortyzacja a firma wspólnika]()

Jednorazowa amortyzacja a firma wspólnika

... już w pierwszym roku jej prowadzenia? Art. 22k ust. 7 ustawy o podatku dochodowym od osób fizycznych (dalej updof) mówi, że podatnicy, w roku podatkowym, w ... się podatnika, u którego wartość przychodu ze sprzedaży (wraz z kwotą należnego podatku od towarów i usług) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej ...

-

![Pożyczka a wartość początkowa środka trwałego [© whitelook - Fotolia.com] Pożyczka a wartość początkowa środka trwałego]()

Pożyczka a wartość początkowa środka trwałego

... z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku. Koryguje ...

-

![Zbiorcza faktura a koszty firmy i VAT [© anna - Fotolia.com] Zbiorcza faktura a koszty firmy i VAT]()

Zbiorcza faktura a koszty firmy i VAT

... kosztami reprezentacji ani reklamy. Przekazanie towarów pracownikowi stanowi przychód ze stosunku pracy. Podlega również opodatkowaniu podatkiem od towarów i usług. Może jednak korzystać ze zwolnienia od podatku dochodowego, jeśli obowiązek ich przekazania wynika z przepisów prawa pracy. W takiej sytuacji przekazanie nie podlega opodatkowaniu VAT ...

-

![Sprzedaż nieruchomości na raty a podatek VAT [© anna - Fotolia.com] Sprzedaż nieruchomości na raty a podatek VAT]()

Sprzedaż nieruchomości na raty a podatek VAT

... otrzyma część należności, obowiązek podatkowy powstaje jedynie w stosunku do tej części. Natomiast płatności uregulowane po 30-stym dniu od wydania nieruchomości nie będą rodzić obowiązku podatkowego w podatku od towarów i usług. W naszym przykładzie zatem obowiązek podatkowy powstanie w czterech różnych okresach: w stosunku do pierwszej zaliczki ...

-

![Nowe stawki VAT: skutki w firmie [© whitelook - Fotolia.com] Nowe stawki VAT: skutki w firmie]()

Nowe stawki VAT: skutki w firmie

... wysokim deficytem, ale też kończącym się w tym roku okresem obowiązywania obniżonych stawek podatku od towarów i usług, wynegocjowanych z Unią Europejską w 2007 roku. Przedsiębiorcy powinni przede wszystkim zastanowić się, w jaki sposób zmiana podatku wpłynie na ich działalność. W przypadku firm usługowych uaktualnienie planów finansowych będzie na ...

-

![Stawki VAT 2011: ułatwienia techniczne [© whitelook - Fotolia.com] Stawki VAT 2011: ułatwienia techniczne]()

Stawki VAT 2011: ułatwienia techniczne

... podatkowych, mimo że powyższe jest nieuniknione. Przedsiębiorcy zdają sobie sprawę, że od nowego roku będą musieli płacić wyższe podatki. Nie jest to powód ... ogłaszania zmian warunków umowy o świadczenie usług telekomunikacyjnych związanych z podniesieniem podatku VAT, zamiast obecnie funkcjonującego obowiązku powiadamiania indywidualnego. ...

-

![Premia pieniężna z UE a rozliczenie VAT [© FikMik - Fotolia.com] Premia pieniężna z UE a rozliczenie VAT]()

Premia pieniężna z UE a rozliczenie VAT

... świadczenie polegające na działaniu, zaniechaniu lub tolerowaniu, czy określonym zachowaniu mieści się w definicji usługi. Pojęcie usługi według ustawy o podatku od towarów i usług jest bowiem szersze od definicji usługi w rozumieniu klasyfikacji statystycznych. Oznacza to, że w definicji tej mieszczą się również określone zachowania, które nie ...

-

![Umowa o pracę: "niska" zaliczka na podatek? [© whitelook - Fotolia.com] Umowa o pracę: "niska" zaliczka na podatek?]()

Umowa o pracę: "niska" zaliczka na podatek?

... podatku dochodowym od osób fizycznych, dalej updof). Zaliczki te za miesiące od stycznia do grudnia wynoszą (art. 32 ust. 1 updof): za miesiące od początku roku do miesiąca włącznie, w którym dochód podatnika uzyskany od ...

-

![Umowa zlecenie dla kierowcy a dieta [© anna - Fotolia.com] Umowa zlecenie dla kierowcy a dieta]()

Umowa zlecenie dla kierowcy a dieta

... co innego wynika z treści zawartej z kierowcą umowy. W przedstawionej sytuacji przepisy o podróżach służbowych mają więc wpływ jedynie na sposób opodatkowania (zwolnienia od podatku) diet i innych świadczeń, jeżeli obowiązek ich dokonywania został określony w umowie. Umowa zlecenia jest umową cywilnoprawną, zawieraną na podstawie przepisów art ...

-

![Domena internetowa a koszty uzyskania przychodu [© anna - Fotolia.com] Domena internetowa a koszty uzyskania przychodu]()

Domena internetowa a koszty uzyskania przychodu

... podatku dochodowym od osób fizycznych nakazuje amortyzować tzw. wartości niematerialne i prawne. Zawiera przy tym wyliczenie, co do nich się zalicza. Czy mieszczą się tutaj także domeny internetowe? Rozpatrzmy następującą sytuację: Przedsiębiorca (dla podatku ... dokonać? Ar. 22b ust. 1 ustawy o podatku dochodowym od osób fizycznych (dalej updof) ...

-

![Senat poparł wzrost akcyzy na papierosy [© Syda Productions - Fotolia.com] Senat poparł wzrost akcyzy na papierosy]()

Senat poparł wzrost akcyzy na papierosy

... , np. dostawców prądu, przed koniecznością wystawiania i wysyłania klientom setek tysięcy korekt faktur VAT, co byłoby konieczne po wprowadzeniu podwyżki tego podatku od 1 stycznia 2011 r. oraz przegłosowany wbrew woli rządu, przepis utrzymujący w 2011 r. ulgi akcyzowe dla biopaliw i tworzący w 2012 r. fundusz promocji wytwarzania i wykorzystania ...

-

![WDT: stawka VAT 0% gdy odpowiednie dokumenty [© whitelook - Fotolia.com] WDT: stawka VAT 0% gdy odpowiednie dokumenty]()

WDT: stawka VAT 0% gdy odpowiednie dokumenty

... bądź sprzedawcy oraz dostawy nowych środków transportu): 1) dokumenty przewozowe otrzymane od przewoźnika (spedytora) odpowiedzialnego za wywóz towarów z terytorium kraju, z których ... podatkowe uważają, że aby podatnik mógł zastosować do WDT stawkę podatku VAT w wysokości 0%, musi posiadać wszystkie dowody wymienione w art. 42 ust. 3 ustawy ...

-

![Zaliczka w VAT a kasa fiskalna [© anna - Fotolia.com] Zaliczka w VAT a kasa fiskalna]()

Zaliczka w VAT a kasa fiskalna

... tym idzie – wykazania z tego tytułu obrotu i podatku należnego), spółka z przykładu powinna zaliczyć podatek należny od tej zaliczki do okresu rozliczeniowego, w którym zgodnie z art. 19 ustawy o VAT powstał od niej obowiązek podatkowy, czyli miesiąca listopada. Obrót oraz kwotę podatku należnego zaewidencjonowane na kasie fiskalnej w listopadzie ...

-

![Wspólne rozliczenie z zarabiającym dzieckiem? [© anna - Fotolia.com] Wspólne rozliczenie z zarabiającym dzieckiem?]()

Wspólne rozliczenie z zarabiającym dzieckiem?

... ulgi są m.in. dochody zwolnione od podatku,(np. stypendia, odszkodowania) dochody opodatkowane z sposób zryczałtowany (np. odsetki z lokat bankowych, dochody z tytułu udziału w funduszach kapitałowych, dochody z dywidend), dochody ze sprzedaży nieruchomości, dochody z najmu opodatkowane ryczałtem od przychodów ewidencjonowanych (stawką 8,5%). W tej ...

-

![Samochód ciężarowy: zaświadczenia a amortyzacja [© anna - Fotolia.com] Samochód ciężarowy: zaświadczenia a amortyzacja]()

Samochód ciężarowy: zaświadczenia a amortyzacja

... 3,5 tony, które nie stanowią jednak samochodów osobowych, przed dokonaniem takiej amortyzacji warto zadbać o stosowne dokumenty. Art. 22k ust. 7 ustawy o podatku dochodowym od osób fizycznych (dalej updof) mówi, że podatnicy, w roku podatkowym, w którym rozpoczęli prowadzenie działalności gospodarczej oraz mali podatnicy, mogą dokonywać jednorazowo ...

-

![Usługi budowlane: zapłata w ratach a podatek VAT [© whitelook - Fotolia.com] Usługi budowlane: zapłata w ratach a podatek VAT]()

Usługi budowlane: zapłata w ratach a podatek VAT

... podatku od towarów i usług, na jednakowych zasadach ustawodawca potraktował usługi transportowe, spedycyjne, przeładunkowe, czy budowlane, mimo że stawki podatku VAT mogą być ... netto metodą „w stu”. Zakładając, że świadczona usługa była opodatkowana 23% stawką podatku, od otrzymanej kwoty podatnik wykaże podatek VAT w wysokości: 23%/123% x 20 000 ...

-

![Zmiany w VAT: nabycie towaru z zagranicy [© whitelook - Fotolia.com] Zmiany w VAT: nabycie towaru z zagranicy]()

Zmiany w VAT: nabycie towaru z zagranicy

... w kraju i chciał odzyskać VAT naliczony od tych zakupów. W związku z tym, rejestrował się na potrzeby tego podatku w Polsce i składał deklaracje VAT, wykazując zarówno ... o VAT - dostawca (usługodawca) zagraniczny nie rozlicza podatku należnego (nawet jeżeli jest zarejestrowany na potrzeby VAT w Polsce). Od tej zasady istnieje tylko jeden wyjątek ...

-

![Zeznanie roczne po terminie: czynny żal Zeznanie roczne po terminie: czynny żal]()

Zeznanie roczne po terminie: czynny żal

... Podstawowymi obowiązkami podatnika jest złożenie w ustawowym terminie rocznego zeznania oraz zapłata podatku. W myśl art. 45 ust. 1 ustawy o pdof, podatnicy są obowiązani składać urzędom ... o ten czyn zabroniony. Podstawa prawna Ustawa z dnia 26.07.1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2010 r. nr 51, poz. 307 ze zm.) Ustawa z ...

-

![Rachunek walutowy: podatkowe różnice kursowe [© anna - Fotolia.com] Rachunek walutowy: podatkowe różnice kursowe]()

Rachunek walutowy: podatkowe różnice kursowe

... podatkowych w oparciu o kurs średni NBP jako kurs faktycznie zastosowany uzasadnia brzmienie art. 15a ust. 4 i 5 ustawy o podatku dochodowym od osób prawnych oraz art. 24c ust. 4 i 5 ustawy o podatku dochodowym od osób fizycznych". Zwróć uwagę! Ministerstwo Finansów podziela pogląd, iż zarówno dla celów bilansowych, jak i podatkowych przeliczenia ...

-

![Zaniechanie inwestycji a koszty podatkowe [© FikMik - Fotolia.com] Zaniechanie inwestycji a koszty podatkowe]()

Zaniechanie inwestycji a koszty podatkowe

... wstępnych czynności z nią związanych, a także poczynionych, konkretnych nakładów materialnych. Koszty zaniechanych inwestycji są, w myśl art. 15 ust. 4f ustawy o podatku dochodowym od osób prawnych, kosztem podatkowym w dacie zbycia lub likwidacji inwestycji. Zatem, wydatki poniesione na niedokończoną inwestycję mogą zostać zaliczone do kosztów ...

-

![Jak ochronić lokaty bankowe przed inflacją? Jak ochronić lokaty bankowe przed inflacją?]()

Jak ochronić lokaty bankowe przed inflacją?

... dane makro, lokata musiałaby gwarantować oprocentowanie netto na poziomie minimum 5% w skali roku, co odpowiada ponad 6% brutto, czyli przed uwzględnieniem 19% podatku od zysków kapitałowych. Ekspert ZFDF sugeruje wybór lokaty z dzienną kapitalizacją odsetek, gdzie operuje się wartościami netto, z zastrzeżeniem, że minimalna wartość oprocentowania ...

-

![Stawka VAT na usługi krótkotrwałego zakwaterowania [© anna - Fotolia.com] Stawka VAT na usługi krótkotrwałego zakwaterowania]()

Stawka VAT na usługi krótkotrwałego zakwaterowania

... pkt 1 ustawy o VAT). Wiele czynności jest jednak zwolnionych od podatku lub opodatkowanych obniżoną stawką 8%. Do ... podatku od towarów i usług (Dz. U. Nr 54, poz. 535 ze zm.); • § 7 ust. 1 pkt 1 w związku z pozycją 7 załącznika do rozporządzenia Ministra Finansów z 4 kwietnia 2011 r. w sprawie wykonania niektórych przepisów ustawy o podatku od ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Wartości niematerialne i prawne a jednorazowa amortyzacja [© anna - Fotolia.com] Wartości niematerialne i prawne a jednorazowa amortyzacja](https://s3.egospodarka.pl/grafika/amortyzacja-jednorazowa/Wartosci-niematerialne-i-prawne-a-jednorazowa-amortyzacja-skVsXY.jpg)

![Karta przedpłacona z ZFŚS a podatek dochodowy [© whitelook - Fotolia.com] Karta przedpłacona z ZFŚS a podatek dochodowy](https://s3.egospodarka.pl/grafika/bony-towarowe/Karta-przedplacona-z-ZFSS-a-podatek-dochodowy-JbjmWj.jpg)

![Korygowanie zapisów w KPiR: jakie dokumenty? [© anna - Fotolia.com] Korygowanie zapisów w KPiR: jakie dokumenty?](https://s3.egospodarka.pl/grafika/PKPiR/Korygowanie-zapisow-w-KPiR-jakie-dokumenty-skVsXY.jpg)

![Źródła przychodu a sprzedaż nieruchomości po 5 latach [© FikMik - Fotolia.com] Źródła przychodu a sprzedaż nieruchomości po 5 latach](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Zrodla-przychodu-a-sprzedaz-nieruchomosci-po-5-latach-ZKDwv5.jpg)

![Wynagrodzenie po zmarłym pracowniku [© anna - Fotolia.com] Wynagrodzenie po zmarłym pracowniku](https://s3.egospodarka.pl/grafika/PIT-11/Wynagrodzenie-po-zmarlym-pracowniku-skVsXY.jpg)

![Najem prywatny a ewidencja podatkowa [© anna - Fotolia.com] Najem prywatny a ewidencja podatkowa](https://s3.egospodarka.pl/grafika/najem-lokalu/Najem-prywatny-a-ewidencja-podatkowa-skVsXY.jpg)

![Zwrot odprawy a zeznanie roczne [© FikMik - Fotolia.com] Zwrot odprawy a zeznanie roczne](https://s3.egospodarka.pl/grafika/zeznania-roczne/Zwrot-odprawy-a-zeznanie-roczne-ZKDwv5.jpg)

![Kilometrówka a przychód pracownika [© anna - Fotolia.com] Kilometrówka a przychód pracownika](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Kilometrowka-a-przychod-pracownika-skVsXY.jpg)

![Kłopotliwe pakiety medyczne [© whitelook - Fotolia.com] Kłopotliwe pakiety medyczne](https://s3.egospodarka.pl/grafika/przychod-pracownika/Klopotliwe-pakiety-medyczne-JbjmWj.jpg)

![Transport w UE i krajowy: przeliczanie walut [© anna - Fotolia.com] Transport w UE i krajowy: przeliczanie walut](https://s3.egospodarka.pl/grafika/faktura-VAT/Transport-w-UE-i-krajowy-przeliczanie-walut-skVsXY.jpg)

![Preferencyjny zakup mieszkania a podatek [© FikMik - Fotolia.com] Preferencyjny zakup mieszkania a podatek](https://s3.egospodarka.pl/grafika/zrodla-przychodow-podatkowych/Preferencyjny-zakup-mieszkania-a-podatek-ZKDwv5.jpg)

![Kiedy kara umowna w koszty firmy? [© anna - Fotolia.com] Kiedy kara umowna w koszty firmy?](https://s3.egospodarka.pl/grafika/kary-umowne/Kiedy-kara-umowna-w-koszty-firmy-skVsXY.jpg)

![Jednorazowa amortyzacja a firma wspólnika [© anna - Fotolia.com] Jednorazowa amortyzacja a firma wspólnika](https://s3.egospodarka.pl/grafika/amortyzacja-jednorazowa/Jednorazowa-amortyzacja-a-firma-wspolnika-skVsXY.jpg)

![Pożyczka a wartość początkowa środka trwałego [© whitelook - Fotolia.com] Pożyczka a wartość początkowa środka trwałego](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Pozyczka-a-wartosc-poczatkowa-srodka-trwalego-JbjmWj.jpg)

![Zbiorcza faktura a koszty firmy i VAT [© anna - Fotolia.com] Zbiorcza faktura a koszty firmy i VAT](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Zbiorcza-faktura-a-koszty-firmy-i-VAT-skVsXY.jpg)

![Sprzedaż nieruchomości na raty a podatek VAT [© anna - Fotolia.com] Sprzedaż nieruchomości na raty a podatek VAT](https://s3.egospodarka.pl/grafika/obowiazek-podatkowy-VAT/Sprzedaz-nieruchomosci-na-raty-a-podatek-VAT-skVsXY.jpg)

![Nowe stawki VAT: skutki w firmie [© whitelook - Fotolia.com] Nowe stawki VAT: skutki w firmie](https://s3.egospodarka.pl/grafika/zmiany-w-VAT/Nowe-stawki-VAT-skutki-w-firmie-JbjmWj.jpg)

![Stawki VAT 2011: ułatwienia techniczne [© whitelook - Fotolia.com] Stawki VAT 2011: ułatwienia techniczne](https://s3.egospodarka.pl/grafika/zmiany-w-VAT/Stawki-VAT-2011-ulatwienia-techniczne-JbjmWj.jpg)

![Premia pieniężna z UE a rozliczenie VAT [© FikMik - Fotolia.com] Premia pieniężna z UE a rozliczenie VAT](https://s3.egospodarka.pl/grafika/premia-pieniezna/Premia-pieniezna-z-UE-a-rozliczenie-VAT-ZKDwv5.jpg)

![Umowa o pracę: "niska" zaliczka na podatek? [© whitelook - Fotolia.com] Umowa o pracę: "niska" zaliczka na podatek?](https://s3.egospodarka.pl/grafika/umowa-o-prace/Umowa-o-prace-niska-zaliczka-na-podatek-JbjmWj.jpg)

![Umowa zlecenie dla kierowcy a dieta [© anna - Fotolia.com] Umowa zlecenie dla kierowcy a dieta](https://s3.egospodarka.pl/grafika/podroz-sluzbowa/Umowa-zlecenie-dla-kierowcy-a-dieta-skVsXY.jpg)

![Domena internetowa a koszty uzyskania przychodu [© anna - Fotolia.com] Domena internetowa a koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika/Wartosci-niematerialne-i-prawne/Domena-internetowa-a-koszty-uzyskania-przychodu-skVsXY.jpg)

![Senat poparł wzrost akcyzy na papierosy [© Syda Productions - Fotolia.com] Senat poparł wzrost akcyzy na papierosy](https://s3.egospodarka.pl/grafika/akcyza-na-papierosy/Senat-poparl-wzrost-akcyzy-na-papierosy-d8i3B3.jpg)

![WDT: stawka VAT 0% gdy odpowiednie dokumenty [© whitelook - Fotolia.com] WDT: stawka VAT 0% gdy odpowiednie dokumenty](https://s3.egospodarka.pl/grafika/WDT/WDT-stawka-VAT-0-gdy-odpowiednie-dokumenty-JbjmWj.jpg)

![Zaliczka w VAT a kasa fiskalna [© anna - Fotolia.com] Zaliczka w VAT a kasa fiskalna](https://s3.egospodarka.pl/grafika/zaliczka-VAT/Zaliczka-w-VAT-a-kasa-fiskalna-skVsXY.jpg)

![Wspólne rozliczenie z zarabiającym dzieckiem? [© anna - Fotolia.com] Wspólne rozliczenie z zarabiającym dzieckiem?](https://s3.egospodarka.pl/grafika/zeznania-roczne/Wspolne-rozliczenie-z-zarabiajacym-dzieckiem-skVsXY.jpg)

![Samochód ciężarowy: zaświadczenia a amortyzacja [© anna - Fotolia.com] Samochód ciężarowy: zaświadczenia a amortyzacja](https://s3.egospodarka.pl/grafika/srodki-trwale/Samochod-ciezarowy-zaswiadczenia-a-amortyzacja-skVsXY.jpg)

![Usługi budowlane: zapłata w ratach a podatek VAT [© whitelook - Fotolia.com] Usługi budowlane: zapłata w ratach a podatek VAT](https://s3.egospodarka.pl/grafika/obowiazek-podatkowy-VAT/Uslugi-budowlane-zaplata-w-ratach-a-podatek-VAT-JbjmWj.jpg)

![Zmiany w VAT: nabycie towaru z zagranicy [© whitelook - Fotolia.com] Zmiany w VAT: nabycie towaru z zagranicy](https://s3.egospodarka.pl/grafika/transakcje-wewnatrzwspolnotowe/Zmiany-w-VAT-nabycie-towaru-z-zagranicy-JbjmWj.jpg)

![Rachunek walutowy: podatkowe różnice kursowe [© anna - Fotolia.com] Rachunek walutowy: podatkowe różnice kursowe](https://s3.egospodarka.pl/grafika/podatek-dochodowy/Rachunek-walutowy-podatkowe-roznice-kursowe-skVsXY.jpg)

![Zaniechanie inwestycji a koszty podatkowe [© FikMik - Fotolia.com] Zaniechanie inwestycji a koszty podatkowe](https://s3.egospodarka.pl/grafika/likwidacja-inwestycji/Zaniechanie-inwestycji-a-koszty-podatkowe-ZKDwv5.jpg)

![Stawka VAT na usługi krótkotrwałego zakwaterowania [© anna - Fotolia.com] Stawka VAT na usługi krótkotrwałego zakwaterowania](https://s3.egospodarka.pl/grafika/stawki-VAT/Stawka-VAT-na-uslugi-krotkotrwalego-zakwaterowania-skVsXY.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025 [© Freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-sierpniu-2025-268073-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne [© pexels] Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne](https://s3.egospodarka.pl/grafika2/leasing/Leasing-w-2025-roku-stabilny-wzrost-i-boom-na-auta-elektryczne-270728-150x100crop.jpg)

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)

![Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu [© pixabay] Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu](https://s3.egospodarka.pl/grafika2/awaria-rur/Peknieta-rura-zagrozenie-dla-nieruchomosci-zdrowia-i-budzetu-270708-150x100crop.jpg)

![Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia [© pexels] Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-IT-gdzie-spada-popyt-a-gdzie-rosna-wynagrodzenia-270707-150x100crop.jpg)