-

![Odliczenie VAT od zakupu nieruchomości w budowie [© S. Engels - Fotolia.com] Odliczenie VAT od zakupu nieruchomości w budowie]()

Odliczenie VAT od zakupu nieruchomości w budowie

... w art. 15 ust. 2 ustawy, definicję działalności gospodarczej, jeżeli wykonywana jest w sposób ciągły dla celów zarobkowych (zawierane umowy najmu mają zazwyczaj długotrwały charakter, a uzyskiwane korzyści z tego tytułu są w zasadzie stałe), bez względu na to, czy najem będzie prowadzony w ramach działalności gospodarczej, czy jako odrębne źródło ...

-

![Podmioty lecznicze bez kas fiskalnych on-line? [© pixabay.com] Podmioty lecznicze bez kas fiskalnych on-line?]()

Podmioty lecznicze bez kas fiskalnych on-line?

... lub fizjoterapeutę wykonujących zawód w ramach działalności leczniczej jako praktykę zawodową, o której mowa w art. 5. Zgodnie z art. 5 ust. 2 pkt 1 ustawy o działalności leczniczej, działalność lecznicza lekarzy, może być wykonywana w formie: a. jednoosobowej działalności gospodarczej jako indywidualna praktyka lekarska, indywidualna praktyka ...

-

![Sprzedaż nieruchomości to nie dochód firmy? [© FikMik - Fotolia.com] Sprzedaż nieruchomości to nie dochód firmy?]()

Sprzedaż nieruchomości to nie dochód firmy?

... na potrzeby tej działalności, * wydatki związane z utrzymaniem tej nieruchomości nie zostały zaliczone do kosztów uzyskania przychodów prowadzonej działalności gospodarczej, stwierdzić należy, iż przychody uzyskane ze sprzedaży tej nieruchomości nie mogą być uznane za przychody z pozarolniczej działalności gospodarczej. Odrębnym źródłem przychodów ...

-

![Sprzedaż prywatnych działek budowlanych a podatek VAT [© FikMik - Fotolia.com] Sprzedaż prywatnych działek budowlanych a podatek VAT]()

Sprzedaż prywatnych działek budowlanych a podatek VAT

... osobistego, jako osoba fizyczna nie prowadząca działalności gospodarczej w tym zakresie, a dostawa nie będzie miała charakteru działalności profesjonalnej, stałej i zorganizowanej. W związku z powyższym, sprzedaż działek dokonywana przez Wnioskodawczynię nie będzie stanowiła działalności gospodarczej lecz związana jest z przysługującym jej prawem ...

-

![Prywatny handel walutami a przychody podatkowe [© FikMik - Fotolia.com] Prywatny handel walutami a przychody podatkowe]()

Prywatny handel walutami a przychody podatkowe

... w ramach działalności gospodarczej, to przychody z tytułu zakupu i sprzedaży walut Wnioskodawca winien zaliczyć do źródła przychodów określonego w art. 10 ust. 1 pkt 3 ww. ustawy, tj. pozarolniczej działalności gospodarczej. Dla zaliczenia dochodów z tytułu zakupu i sprzedaży walut do przychodów z pozarolniczej działalności gospodarczej decydujące ...

-

!["Prywatne" wyposażenie a koszty podatkowe firmy [© anna - Fotolia.com] "Prywatne" wyposażenie a koszty podatkowe firmy]()

"Prywatne" wyposażenie a koszty podatkowe firmy

... dla celów prowadzonej działalności gospodarczej, lecz służą celom osobistym podatnika, pracowników lub innych osób, albo bez uzasadnienia znajdują się poza siedzibą przedsiębiorstwa. Przytoczony przepis mówi zatem, że nie wystarczy samo zakwalifikowanie danej rzeczy jako składnika majątku prowadzonej działalności gospodarczej, ale niezbędne jest ...

-

![Polscy przedsiębiorcy o perspektywach na rok 2012 Polscy przedsiębiorcy o perspektywach na rok 2012]()

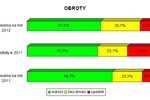

Polscy przedsiębiorcy o perspektywach na rok 2012

... Izby Gospodarczej, komentując wyniki badań nastrojów przedsiębiorców przeprowadzonych przez Krajową Izbę Gospodarczą w ramach projektu European Economic Survey 2012. Już kolejny rok z rzędu Krajowa Izba Gospodarcza przeprowadziła badanie nastrojów wśród polskich przedsiębiorców, co do oczekiwanych warunków prowadzenia działalności gospodarczej oraz ...

-

![Amortyzacja gdy nieużywany środek trwały [© anna - Fotolia.com] Amortyzacja gdy nieużywany środek trwały]()

Amortyzacja gdy nieużywany środek trwały

... , w której zaprzestano działalności, w której dany składnik był używany, ale równocześnie podatnik kontynuował prowadzenie działalności gospodarczej. Tym samym taka sytuacja umożliwia kontynuowanie dokonywania odpisów amortyzacyjnych. Tylko więc całkowite zaprzestanie prowadzenia danego rodzaju działalności gospodarczej (...)uzasadnia zaprzestanie ...

-

![Zmiana formy opodatkowania nowej firmy? [© olly - Fotolia.com] Zmiana formy opodatkowania nowej firmy?]()

Zmiana formy opodatkowania nowej firmy?

... przedmiotowego pisma nie uzyskała z tytułu prowadzonej działalności gospodarczej żadnego przychodu. Zadała pytanie, czy korzystając z ustanowionego w przepisie art. 9a ust. 2 ustawy o podatku dochodowym od osób fizycznych, uprawnienia wyboru opodatkowania dochodów z pozarolniczej działalności gospodarczej na zasadach określonych w art. 30c ww ...

-

![Rejestracja REGON VI 2013 [© RTimages - Fotolia.com] Rejestracja REGON VI 2013]()

Rejestracja REGON VI 2013

... , jak i takie, które zostały czasowo zawieszone. Przedsiębiorca, który czasowo nie osiąga przychodów z prowadzonej działalności, może ją zawiesić i nie płacić dzięki temu składek ZUS i składać deklaracji VAT. Do zawieszenia działalności gospodarczej mają prawo przedsiębiorcy, którzy nie zatrudniają pracowników – za wyjątkiem umów o pracę na czas ...

-

![Stawka ryczałtu na handel używanymi telefonami komórkowymi [© Art Photo Picture - Fotolia.com] Stawka ryczałtu na handel używanymi telefonami komórkowymi]()

Stawka ryczałtu na handel używanymi telefonami komórkowymi

... lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2012 r. poz. 361 ze zm.), ilekroć w ustawie jest mowa o działalności gospodarczej albo pozarolniczej działalności gospodarczej oznacza to działalność zarobkową: a. wytwórczą, budowlaną, handlową, usługową, b. polegającą na poszukiwaniu, rozpoznawaniu i wydobywaniu kopalin ze złóż ...

-

![Parkowanie samochodu u pracownika z pełnym odliczeniem VAT? [© majorosl66 - Fotolia.com] Parkowanie samochodu u pracownika z pełnym odliczeniem VAT?]()

Parkowanie samochodu u pracownika z pełnym odliczeniem VAT?

... VAT, przepis ten nie ma zastosowania w przypadku, gdy pojazdy są wykorzystywane wyłącznie do działalności gospodarczej podatnika. Natomiast pojazd może być uznany za wykorzystywany wyłącznie do działalności gospodarczej podatnika w przypadku gdy sposób jego wykorzystywania przez podatnika, zwłaszcza określony w ustalonych przez niego zasadach ...

-

![Garnitur szefa w koszty uzyskania przychodu firmy? [© chamillew - Fotolia.com] Garnitur szefa w koszty uzyskania przychodu firmy?]()

Garnitur szefa w koszty uzyskania przychodu firmy?

... odzieży osobistej nie może być zatem uznany za koszt uzyskania przychodu z działalności gospodarczej, gdyż jego poniesienie uwarunkowane jest socjalnie i kulturowo oraz konieczne jest niezależnie od faktu prowadzenia działalności gospodarczej w kancelarii prawnej. Koszty podatkowe to natomiast koszty poniesione "w celu uzyskania przychodu ...

-

![Jak założyć firmę we Francji? [© Leo Lintang - Fotolia.com] Jak założyć firmę we Francji?]()

Jak założyć firmę we Francji?

... jest to dobrze widziane na spotkaniach biznesowych. Zakładanie firmy Prowadzenie działalności gospodarczej przez zagranicznego przedsiębiorcę we Francji może przybierać różne formy, w zależności od przyjętej przez inwestora strategii i rodzaju działalności firmy. Inwestor zagraniczny chcący prowadzić we Francji działalność gospodarczą może działać ...

-

![Działalność nierejestrowa na świadczenie usług dla firmy małżonka [© Rostislav Sedlacek - Fotolia] Działalność nierejestrowa na świadczenie usług dla firmy małżonka]()

Działalność nierejestrowa na świadczenie usług dla firmy małżonka

... 2018 r. do polskiego systemu prawnego trafiła instytucja działalności nierejestrowej. Zgodnie z art. 5 ustawy z dnia 6 marca 2018 r. - Prawo przedsiębiorców (Dz. U. poz. 646), nie stanowi działalności gospodarczej działalność wykonywana przez osobę fizyczną, której przychód należny z tej działalności nie przekracza w żadnym miesiącu 50% kwoty ...

Tematy: ulgi dla firm, działalność nierejestrowa, ułatwienia dla przedsiębiorców, Ministerstwo Rozwoju, Konstytucja dla Biznesu, prowadzenie działalności gospodarczej, działalność gospodarcza, ustawa o swobodzie działalności gospodarczej, rok 2018, składki ZUS, podatek dochodowy od osób fizycznych, koszty podatkowe, koszty uzyskania przychodu, koszty uzyskania przychodów -

![Zaliczenie do kosztów podatkowych wartości pracy własnej wspólnika spółki osobowej [© andranik123 - Fotolia.com] Zaliczenie do kosztów podatkowych wartości pracy własnej wspólnika spółki osobowej]()

Zaliczenie do kosztów podatkowych wartości pracy własnej wspólnika spółki osobowej

... indywidualną działalność gospodarczą oraz spółkę – to wykonywanie tych usług w ramach tej działalności gospodarczej nie może być uznane za pracę własną. Wobec powyższego zawarcie umowy ze spółką osobową w ramach indywidualnej działalności gospodarczej i wykonywanie w zw. z tym określonych usług nie kwalifikuje się do ograniczenia wynikającego ...

-

![Logo firmy na samochodzie osobowym: odliczenie podatku VAT [© Kzenon - Fotolia.com] Logo firmy na samochodzie osobowym: odliczenie podatku VAT]()

Logo firmy na samochodzie osobowym: odliczenie podatku VAT

... , że samochód służy zarówno działalności gospodarczej jak i celom prywatnym podatnika bądź innych osób, czyli tzw. celom mieszanym. Ustawodawca przewidział przy tym przypadki, kiedy i takie pojazdy dają prawo do pełnego odliczenia VAT. Będzie tak wtedy, gdy samochód służy wyłącznie prowadzonej działalności gospodarczej. Art. 86a ust ...

-

![To już ostatnia szansa na wybór lub zmianę formy opodatkowania [© apops - Fotolia.com] To już ostatnia szansa na wybór lub zmianę formy opodatkowania]()

To już ostatnia szansa na wybór lub zmianę formy opodatkowania

... spółki, należy więc sprawdzić, czy wybór konkretnej formy opodatkowania jest możliwy dla danej formy działalności. Oczywiście skala podatkowa, stawka liniowa oraz ryczałt ewidencjonowany, to nie jedyne formy opodatkowania działalności gospodarczej. Dla większych przedsiębiorców bardziej optymalnym może okazać się przejście na działalność prowadzoną ...

Tematy: zmiana formy opodatkowania, podatek dochodowy, forma opodatkowania, ryczałt ewidencjonowany, zasady ogólne opodatkowania, podatek liniowy, działalność gospodarcza, podatek od firmy, terminy podatkowe, formy opodatkowania, podatek dochodowy od osób fizycznych, podatek PIT, spółka komandytowa, spółka z o.o., estoński CIT, Polski Ład, Nowy Ład, rok 2022 -

![Zmiany w prawie restrukturyzacyjnym. Czym jest restrukturyzacja zapobiegawcza? [© staras - Fotolia.com] Zmiany w prawie restrukturyzacyjnym. Czym jest restrukturyzacja zapobiegawcza?]()

Zmiany w prawie restrukturyzacyjnym. Czym jest restrukturyzacja zapobiegawcza?

... Dyrektywa zakłada, by długi, które trudno rozdzielić na prywatne i mające źródło w działalności gospodarczej były przedmiotem jednego postępowania upadłościowego. Często bowiem jeden składnik majątku wykorzystywany jest przez przedsiębiorcę zarówno do działalności zawodowej, jak i prywatnej. Przepisy krajowe nie powinny więc stać na przeszkodzie ...

-

![Działalność gospodarcza a samozatrudnienie [© FikMik - Fotolia.com] Działalność gospodarcza a samozatrudnienie]()

Działalność gospodarcza a samozatrudnienie

... w Suwałkach w postanowieniu z dnia 15.01.2007 r. nr U.S.III-415/28/126/06. „(…) Celem modyfikacji definicji pozarolniczej działalności gospodarczej jest wykluczenie sytuacji, w których pracodawcy zmuszaliby pracowników do zakładania działalności gospodarczej jedynie ze względu na chęć obniżenia kosztów pracy, pomimo, że w rzeczywistości charakter ...

-

![Jednorazowa sprzedaż nieruchomości a podatki [© FikMik - Fotolia.com] Jednorazowa sprzedaż nieruchomości a podatki]()

Jednorazowa sprzedaż nieruchomości a podatki

... , adaptację lub remont budynku albo jego części - przeznaczonych na cele rekreacyjne, przychód ze sprzedaży nieruchomości i praw majątkowych stanowi przychód z pozarolniczej działalności gospodarczej lub z działów specjalnych produkcji rolnej w rozumieniu art. 14 ust. 2 pkt 1. Natomiast – stosownie do art. 21 ust 2a ustawy - zwolnienie, o którym ...

-

![Spółka menedżerska a liniowy PIT [© FikMik - Fotolia.com] Spółka menedżerska a liniowy PIT]()

Spółka menedżerska a liniowy PIT

... ) w ramach prowadzonej działalności gospodarczej. Możliwość wyboru opodatkowania podatkiem liniowym normuje przepis zawarty w art. 9a ust. 2 ww. ustawy o podatku dochodowym od osób fizycznych, w myśl którego podatnicy, z zastrzeżeniem ust. 3, mogą wybrać sposób opodatkowania dochodów z pozarolniczej działalności gospodarczej na zasadach określonych ...

-

![Wydatki na wino do degustacji to koszty firmy [© FikMik - Fotolia.com] Wydatki na wino do degustacji to koszty firmy]()

Wydatki na wino do degustacji to koszty firmy

... Reasumując, w niniejszej sprawie wydatki poniesione na zakup win, które zostały zużyte na bezpłatne degustacje, stanowią koszt uzyskania przychodów prowadzonej działalności gospodarczej i podlegają ujęciu w kolumnie 13 prowadzonej przez Wnioskodawcę podatkowej księgi przychodów i rozchodów.(…)” Pełną treść interpretacji można przeczytać na stronie ...

-

![Sprzedaż działek budowlanych przez nie-rolnika a VAT [© FikMik - Fotolia.com] Sprzedaż działek budowlanych przez nie-rolnika a VAT]()

Sprzedaż działek budowlanych przez nie-rolnika a VAT

... ofert kupna. Ponadto, Zainteresowany oświadczył, że nigdy nie był rolnikiem ryczałtowym w myśl ustawy o VAT i nie prowadził działalności gospodarczej. Zaprzestał działalności rolniczej w związku z nieopłacalnością produkcji oraz z ustaleniem miejscowego planu zagospodarowania przestrzennego. Zainteresowany nigdy nie sprzedawał produktów rolnych ...

-

![Szacowanie strat: stawka ryczałtu [© FikMik - Fotolia.com] Szacowanie strat: stawka ryczałtu]()

Szacowanie strat: stawka ryczałtu

... r. o podatku dochodowym od osób fizycznych (t. j. Dz. U. z 2010r. Nr 151poz. 307 ze zm.) - ilekroć w ustawie jest mowa o działalności gospodarczej albo pozarolniczej działalności gospodarczej - oznacza to działalność zarobkową: a. wytwórczą, budowlaną, handlową, usługową, b. polegającą na poszukiwaniu, rozpoznawaniu i wydobywaniu kopalin ze złóż ...

-

![Likwidacja środka trwałego - szerokie pojęcie [© whitelook - Fotolia.com] Likwidacja środka trwałego - szerokie pojęcie]()

Likwidacja środka trwałego - szerokie pojęcie

... jedynie straty powstałe w wyniku likwidacji nie w pełni umorzonych środków trwałych, jeżeli środki te utraciły przydatność gospodarczą na skutek zmiany rodzaju działalności gospodarczej, z czym w nie mamy do czynienia w przypadku spółki. Podkreśliła ona także, że w orzecznictwie NSA pojęcie „likwidacji” należy rozumieć bardzo szeroko – nie ...

-

![Jaka forma zatrudnienia: etat czy działalność? [© nyul - Fotolia.com] Jaka forma zatrudnienia: etat czy działalność?]()

Jaka forma zatrudnienia: etat czy działalność?

... osoba, dla której usługi świadczą różne osoby w ramach prowadzonej przez nie działalności gospodarczej. Pracownik zaś to osoba, która zawiera umowę o pracę, jak również osoba, która świadczy pracę w ramach prowadzonej przez siebie działalności gospodarczej Jak to widzi pracodawca Głównym powodem, dla którego pracodawcy unikają zatrudniania ...

-

![ZFŚS a podatek VAT: ostatnie interpretacje podatkowe [© Gina Sanders - Fotolia.com] ZFŚS a podatek VAT: ostatnie interpretacje podatkowe]()

ZFŚS a podatek VAT: ostatnie interpretacje podatkowe

... finansowej (księgowej) skutkujące ograniczeniem swobody wykorzystania pewnej części majątku przedsiębiorstwa. Działania pracodawcy podejmowane w ramach działalności socjalnej mieszczą się w ww. definicji działalności gospodarczej zawartej w ustawie o podatku od towarów i usług. Podobnie w interpretacji indywidualnej z 26 sierpnia 2011 r. Dyrektor ...

-

![Przenośny garaż jako środek trwały firmy? [© SeanPavonePhoto - Fotolia.com] Przenośny garaż jako środek trwały firmy?]()

Przenośny garaż jako środek trwały firmy?

... treści art. 22f ust. 1 ww. ustawy, podatnicy, z wyjątkiem tych, którzy ze względu na ogłoszoną upadłość obejmującą likwidację majątku nie prowadzą działalności gospodarczej, dokonują odpisów amortyzacyjnych od wartości początkowej środków trwałych oraz wartości niematerialnych i prawnych, o których mowa w art. 22a ust. 1 i ust. 2 pkt 1-3 ...

-

![Start-up bez debetu w koncie [© hin255 - Fotolia.com] Start-up bez debetu w koncie]()

Start-up bez debetu w koncie

... się dopiero w drugim czy trzecim miesiącu działalności, a do tego nie wszyscy zapłacą na czas. W efekcie przedsiębiorca może bardzo szybko stracić płynność finansową. Bardzo krótki okres prowadzenia działalności gospodarczej sprawia, że banki oferujące finansowanie start-upom do 3 miesięcy działalności nie oferują im wysokich kwot. Najwięcej takim ...

-

![Śmierć wspólnika spółki osobowej: proporcja nie wchodzi w grę [© olly - Fotolia.com] Śmierć wspólnika spółki osobowej: proporcja nie wchodzi w grę]()

Śmierć wspólnika spółki osobowej: proporcja nie wchodzi w grę

... rozliczeń międzyokresowych kosztów (art. 22 ust. 5d updof). W myśl art. 24 ust. 1 updof, u podatników, którzy prowadzą księgi rachunkowe, za dochód z działalności gospodarczej uważa się dochód wykazany na podstawie prawidłowo prowadzonych ksiąg, zmniejszony o dochody wolne od podatku i zwiększony o wydatki niestanowiące kosztów uzyskania przychodów ...

-

![Kontrola w firmie – PIP [© Robert Kneschke - Fotolia.com] Kontrola w firmie – PIP]()

Kontrola w firmie – PIP

... . Uprawnienia kontrolne posiadają organy wydające koncesje, zezwolenia i licencje na prowadzenie działalności gospodarczej oraz organy dokonujące wpisów do rejestrów działalności regulowanych w rozumieniu ustawy z dnia z dnia 2 lipca 2004 r. o swobodzie działalności gospodarczej (Dz. U. z 2010 r. Nr 220, poz. 1447, z późn. zm.). W tym przypadku ...

-

![Zapłata podatku od sprzedaży środków trwałych po likwidacji firmy [© fox17 - Fotolia.com] Zapłata podatku od sprzedaży środków trwałych po likwidacji firmy]()

Zapłata podatku od sprzedaży środków trwałych po likwidacji firmy

... z zaprzestaniem prowadzenia działalności gospodarczej, podatnik raz na zawsze rozstaje się ze zlikwidowanym biznesem. Niestety nie będzie tak w przypadku, kiedy znajdzie się kupiec na dawny firmowy majątek. Podatek od polikwidacyjnej sprzedaży firmowej maszyny Polikwidacyjna sprzedaż elementów majątku działalności gospodarczej pozostałych na dzień ...

-

![Przepisy prawne: najważniejsze zmiany I 2017 r. [© serQ - Fotolia.com] Przepisy prawne: najważniejsze zmiany I 2017 r.]()

Przepisy prawne: najważniejsze zmiany I 2017 r.

... , małym lub średnim przedsiębiorcą w rozumieniu przepisów o swobodzie działalności gospodarczej, kwota kosztów kwalifikowanych nie może przekroczyć 50% poniesionych kosztów; ustanowiono dodatkową kwotę zwrotu dla podatników, którzy w roku rozpoczęcia prowadzenia działalności gospodarczej ponieśli stratę albo osiągnęli dochód niższy od kwoty ...

-

![5 zasad rozliczeń z ZUS-em [© ESCALA - Fotolia.com] 5 zasad rozliczeń z ZUS-em]()

5 zasad rozliczeń z ZUS-em

... wykluczeni twórcy i artyści. [3] Przedsiębiorca musi złożyć oświadczenie, że 60 miesięcy przed dniem rozpoczęcia prowadzenia działalności gospodarczej nie prowadził innej, pozarolniczej działalności gospodarczej. [4] Podstawą do wyliczenia obniżonej wysokości składki na ubezpieczenia społeczne dla osób rozpoczynających działalność gospodarczą, jest ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Odliczenie VAT od zakupu nieruchomości w budowie [© S. Engels - Fotolia.com] Odliczenie VAT od zakupu nieruchomości w budowie](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Odliczenie-VAT-od-zakupu-nieruchomosci-w-budowie-226151-150x100crop.jpg)

![Podmioty lecznicze bez kas fiskalnych on-line? [© pixabay.com] Podmioty lecznicze bez kas fiskalnych on-line?](https://s3.egospodarka.pl/grafika2/ksiegi-podatkowe/Podmioty-lecznicze-bez-kas-fiskalnych-on-line-238472-150x100crop.jpg)

![Sprzedaż nieruchomości to nie dochód firmy? [© FikMik - Fotolia.com] Sprzedaż nieruchomości to nie dochód firmy?](https://s3.egospodarka.pl/grafika/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-nieruchomosci-to-nie-dochod-firmy-ZKDwv5.jpg)

![Sprzedaż prywatnych działek budowlanych a podatek VAT [© FikMik - Fotolia.com] Sprzedaż prywatnych działek budowlanych a podatek VAT](https://s3.egospodarka.pl/grafika/sprzedaz-gruntu/Sprzedaz-prywatnych-dzialek-budowlanych-a-podatek-VAT-ZKDwv5.jpg)

![Prywatny handel walutami a przychody podatkowe [© FikMik - Fotolia.com] Prywatny handel walutami a przychody podatkowe](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Prywatny-handel-walutami-a-przychody-podatkowe-ZKDwv5.jpg)

!["Prywatne" wyposażenie a koszty podatkowe firmy [© anna - Fotolia.com] "Prywatne" wyposażenie a koszty podatkowe firmy](https://s3.egospodarka.pl/grafika/wyposazenie/Prywatne-wyposazenie-a-koszty-podatkowe-firmy-skVsXY.jpg)

![Amortyzacja gdy nieużywany środek trwały [© anna - Fotolia.com] Amortyzacja gdy nieużywany środek trwały](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-gdy-nieuzywany-srodek-trwaly-skVsXY.jpg)

![Zmiana formy opodatkowania nowej firmy? [© olly - Fotolia.com] Zmiana formy opodatkowania nowej firmy?](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Zmiana-formy-opodatkowania-nowej-firmy-116049-150x100crop.jpg)

![Rejestracja REGON VI 2013 [© RTimages - Fotolia.com] Rejestracja REGON VI 2013](https://s3.egospodarka.pl/grafika2/REGON/Rejestracja-REGON-VI-2013-121784-150x100crop.jpg)

![Stawka ryczałtu na handel używanymi telefonami komórkowymi [© Art Photo Picture - Fotolia.com] Stawka ryczałtu na handel używanymi telefonami komórkowymi](https://s3.egospodarka.pl/grafika2/handel-elektroniczny/Stawka-ryczaltu-na-handel-uzywanymi-telefonami-komorkowymi-130909-150x100crop.jpg)

![Parkowanie samochodu u pracownika z pełnym odliczeniem VAT? [© majorosl66 - Fotolia.com] Parkowanie samochodu u pracownika z pełnym odliczeniem VAT?](https://s3.egospodarka.pl/grafika2/parkowanie-samochodu-sluzbowego/Parkowanie-samochodu-u-pracownika-z-pelnym-odliczeniem-VAT-154851-150x100crop.jpg)

![Garnitur szefa w koszty uzyskania przychodu firmy? [© chamillew - Fotolia.com] Garnitur szefa w koszty uzyskania przychodu firmy?](https://s3.egospodarka.pl/grafika2/odziez-sluzbowa/Garnitur-szefa-w-koszty-uzyskania-przychodu-firmy-160162-150x100crop.jpg)

![Jak założyć firmę we Francji? [© Leo Lintang - Fotolia.com] Jak założyć firmę we Francji?](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Jak-zalozyc-firme-we-Francji-172315-150x100crop.jpg)

![Działalność nierejestrowa na świadczenie usług dla firmy małżonka [© Rostislav Sedlacek - Fotolia] Działalność nierejestrowa na świadczenie usług dla firmy małżonka](https://s3.egospodarka.pl/grafika2/ulgi-dla-firm/Dzialalnosc-nierejestrowa-na-swiadczenie-uslug-dla-firmy-malzonka-208480-150x100crop.jpg)

![Zaliczenie do kosztów podatkowych wartości pracy własnej wspólnika spółki osobowej [© andranik123 - Fotolia.com] Zaliczenie do kosztów podatkowych wartości pracy własnej wspólnika spółki osobowej](https://s3.egospodarka.pl/grafika2/faktura/Zaliczenie-do-kosztow-podatkowych-wartosci-pracy-wlasnej-wspolnika-spolki-osobowej-216923-150x100crop.jpg)

![Logo firmy na samochodzie osobowym: odliczenie podatku VAT [© Kzenon - Fotolia.com] Logo firmy na samochodzie osobowym: odliczenie podatku VAT](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Logo-firmy-na-samochodzie-osobowym-odliczenie-podatku-VAT-219046-150x100crop.jpg)

![To już ostatnia szansa na wybór lub zmianę formy opodatkowania [© apops - Fotolia.com] To już ostatnia szansa na wybór lub zmianę formy opodatkowania](https://s3.egospodarka.pl/grafika2/zmiana-formy-opodatkowania/To-juz-ostatnia-szansa-na-wybor-lub-zmiane-formy-opodatkowania-243506-150x100crop.jpg)

![Zmiany w prawie restrukturyzacyjnym. Czym jest restrukturyzacja zapobiegawcza? [© staras - Fotolia.com] Zmiany w prawie restrukturyzacyjnym. Czym jest restrukturyzacja zapobiegawcza?](https://s3.egospodarka.pl/grafika2/prawo-restrukturyzacyjne/Zmiany-w-prawie-restrukturyzacyjnym-Czym-jest-restrukturyzacja-zapobiegawcza-244460-150x100crop.jpg)

![Działalność gospodarcza a samozatrudnienie [© FikMik - Fotolia.com] Działalność gospodarcza a samozatrudnienie](https://s3.egospodarka.pl/grafika/dzialalnosc-gospodarcza/Dzialalnosc-gospodarcza-a-samozatrudnienie-ZKDwv5.jpg)

![Jednorazowa sprzedaż nieruchomości a podatki [© FikMik - Fotolia.com] Jednorazowa sprzedaż nieruchomości a podatki](https://s3.egospodarka.pl/grafika/podatek-od-sprzedazy-mieszkan-i-domow/Jednorazowa-sprzedaz-nieruchomosci-a-podatki-ZKDwv5.jpg)

![Spółka menedżerska a liniowy PIT [© FikMik - Fotolia.com] Spółka menedżerska a liniowy PIT](https://s3.egospodarka.pl/grafika/podatek-dochodowy/Spolka-menedzerska-a-liniowy-PIT-ZKDwv5.jpg)

![Wydatki na wino do degustacji to koszty firmy [© FikMik - Fotolia.com] Wydatki na wino do degustacji to koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Wydatki-na-wino-do-degustacji-to-koszty-firmy-ZKDwv5.jpg)

![Sprzedaż działek budowlanych przez nie-rolnika a VAT [© FikMik - Fotolia.com] Sprzedaż działek budowlanych przez nie-rolnika a VAT](https://s3.egospodarka.pl/grafika/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-dzialek-budowlanych-przez-nie-rolnika-a-VAT-ZKDwv5.jpg)

![Szacowanie strat: stawka ryczałtu [© FikMik - Fotolia.com] Szacowanie strat: stawka ryczałtu](https://s3.egospodarka.pl/grafika/ryczalt-ewidencjonowany/Szacowanie-strat-stawka-ryczaltu-ZKDwv5.jpg)

![Likwidacja środka trwałego - szerokie pojęcie [© whitelook - Fotolia.com] Likwidacja środka trwałego - szerokie pojęcie](https://s3.egospodarka.pl/grafika/amortyzacja/Likwidacja-srodka-trwalego-szerokie-pojecie-JbjmWj.jpg)

![Jaka forma zatrudnienia: etat czy działalność? [© nyul - Fotolia.com] Jaka forma zatrudnienia: etat czy działalność?](https://s3.egospodarka.pl/grafika/formy-zatrudnienia/Jaka-forma-zatrudnienia-etat-czy-dzialalnosc-l6V7zj.jpg)

![ZFŚS a podatek VAT: ostatnie interpretacje podatkowe [© Gina Sanders - Fotolia.com] ZFŚS a podatek VAT: ostatnie interpretacje podatkowe](https://s3.egospodarka.pl/grafika2/swiadczenia-zfss/ZFSS-a-podatek-VAT-ostatnie-interpretacje-podatkowe-92853-150x100crop.jpg)

![Przenośny garaż jako środek trwały firmy? [© SeanPavonePhoto - Fotolia.com] Przenośny garaż jako środek trwały firmy?](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Przenosny-garaz-jako-srodek-trwaly-firmy-110137-150x100crop.jpg)

![Start-up bez debetu w koncie [© hin255 - Fotolia.com] Start-up bez debetu w koncie](https://s3.egospodarka.pl/grafika2/konto-firmowe/Start-up-bez-debetu-w-koncie-134842-150x100crop.jpg)

![Śmierć wspólnika spółki osobowej: proporcja nie wchodzi w grę [© olly - Fotolia.com] Śmierć wspólnika spółki osobowej: proporcja nie wchodzi w grę](https://s3.egospodarka.pl/grafika2/opodatkowanie-wspolnikow/Smierc-wspolnika-spolki-osobowej-proporcja-nie-wchodzi-w-gre-159415-150x100crop.jpg)

![Kontrola w firmie – PIP [© Robert Kneschke - Fotolia.com] Kontrola w firmie – PIP](https://s3.egospodarka.pl/grafika2/kontrola-w-firmie/Kontrola-w-firmie-PIP-167642-150x100crop.jpg)

![Zapłata podatku od sprzedaży środków trwałych po likwidacji firmy [© fox17 - Fotolia.com] Zapłata podatku od sprzedaży środków trwałych po likwidacji firmy](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Zaplata-podatku-od-sprzedazy-srodkow-trwalych-po-likwidacji-firmy-168325-150x100crop.jpg)

![Przepisy prawne: najważniejsze zmiany I 2017 r. [© serQ - Fotolia.com] Przepisy prawne: najważniejsze zmiany I 2017 r.](https://s3.egospodarka.pl/grafika2/przepisy-prawne/Przepisy-prawne-najwazniejsze-zmiany-I-2017-r-187623-150x100crop.jpg)

![5 zasad rozliczeń z ZUS-em [© ESCALA - Fotolia.com] 5 zasad rozliczeń z ZUS-em](https://s3.egospodarka.pl/grafika2/obowiazki-przedsiebiorcy/5-zasad-rozliczen-z-ZUS-em-194515-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![KSeF może opóźnić odliczenie i zwrot VAT. Decyduje data w systemie, a nie na fakturze [© wygenerowane przez AI] KSeF może opóźnić odliczenie i zwrot VAT. Decyduje data w systemie, a nie na fakturze](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/KSeF-moze-opoznic-odliczenie-i-zwrot-VAT-Decyduje-data-w-systemie-a-nie-na-fakturze-270201-150x100crop.jpg)

![Bezpłatny bagaż dziecka w Ryanair - sprawdzamy szczegóły [© pexels] Bezpłatny bagaż dziecka w Ryanair - sprawdzamy szczegóły](https://s3.egospodarka.pl/grafika2/Ryanair/Bezplatny-bagaz-dziecka-w-Ryanair-sprawdzamy-szczegoly-270198-150x100crop.jpg)

![Lokaty i konta oszczędnościowe w grudniu: rekord popularności mimo spadającego oprocentowania [© pexels] Lokaty i konta oszczędnościowe w grudniu: rekord popularności mimo spadającego oprocentowania](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Lokaty-i-konta-oszczednosciowe-w-grudniu-rekord-popularnosci-mimo-spadajacego-oprocentowania-270197-150x100crop.jpg)

![Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku [© wygenerowane przez AI] Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku](https://s3.egospodarka.pl/grafika2/zmiany-w-podatkach/Co-czeka-firmy-od-1-stycznia-Kalendarium-najwazniejszych-dat-dla-mikro-i-malych-firm-na-poczatek-2026-roku-270199-150x100crop.png)

![Płaca minimalna 4.806 zł od 2026 r. Jak wzrost wynagrodzeń uderzy w koszty firm [© wygenerowane przez AI] Płaca minimalna 4.806 zł od 2026 r. Jak wzrost wynagrodzeń uderzy w koszty firm](https://s3.egospodarka.pl/grafika2/placa-minimalna/Placa-minimalna-4-806-zl-od-2026-r-Jak-wzrost-wynagrodzen-uderzy-w-koszty-firm-270186-150x100crop.jpg)