-

![Usługi związane z nieruchomościami w podatku VAT [© Jakub Jirsák - Fotolia.com] Usługi związane z nieruchomościami w podatku VAT]()

Usługi związane z nieruchomościami w podatku VAT

... wykonywanej usługi. Podstawową zasadą jest, że miejscem świadczenia usług (czyli krajem opodatkowania transakcji), w przypadku świadczenia usług na rzecz podatnika (w uproszczeniu na rzecz innego przedsiębiorcy) jest miejsce (kraj), w którym podatnik będący usługobiorcą posiada siedzibę działalności gospodarczej (art. 28b ust. 1 ustawy o VAT). Od ...

-

![Faktura od podatnika zwolnionego a odliczenie VAT [© apops - Fotolia.com] Faktura od podatnika zwolnionego a odliczenie VAT]()

Faktura od podatnika zwolnionego a odliczenie VAT

... VAT od zapłaconej kwoty? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z przepisem art. 86 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (t.j. Dz.U. z 2011 r. Nr 177, poz. 1054 ze zm.), zwanej dalej ustawą, w zakresie, w jakim towary i usługi ...

-

![Własna działalność gospodarcza - kiedy rejestrować się do podatku VAT? [© EdwardSamuel - Fotolia.com] Własna działalność gospodarcza - kiedy rejestrować się do podatku VAT?]()

Własna działalność gospodarcza - kiedy rejestrować się do podatku VAT?

... VAT W przypadku podatku VAT, czyli podatku od towarów i usług mamy dwa rodzaje zwolnień: zwolnienie przedmiotowe, zwolnienie ze względu na obroty (podmiotowe). Zwolnienie przedmiotowe Zwolnienie przedmiotowe jak sama nazwa wskazuje zwalnia nas z podatku VAT ze względu na przedmiot naszej działalności. Do tej grupy należą m.in. usługi ...

-

![Licencja na program komputerowy jako import usług w VAT [© kungverylucky - Fotolia.com] Licencja na program komputerowy jako import usług w VAT]()

Licencja na program komputerowy jako import usług w VAT

... W przypadku, gdy przedsiębiorca z Polski nabywa od przedsiębiorcy zagranicznego licencję na program komputerowy, miejscem opodatkowania VAT takiej usługi jest terytorium Polski, zaś obowiązanym do rozliczenia podatku z tego tytułu jest nabywca, a więc polski przedsiębiorca, w ramach importu usług. Ponieważ VAT od tej transakcji ma rozliczyć podmiot ...

-

![Import usług nie wpływa na proporcję VAT [© ESCALA] Import usług nie wpływa na proporcję VAT]()

Import usług nie wpływa na proporcję VAT

... mowa w art. 90 ust. 3 ustawy o VAT (potocznie nazywanej proporcją VAT)? W przedmiotowej sprawie organ podatkowy zgodził się ze stanowiskiem wnioskodawcy i odstąpił od jego uzasadnienia prawnego. Stanowisko to było następujące: „(...) Zgodnie z art. 86 ust. 1 ustawy o VAT w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności ...

-

![Odwrotne obciążenie na usługi budowlane: kim jest podwykonawca? [© Andrey Popov - Fotolia.com] Odwrotne obciążenie na usługi budowlane: kim jest podwykonawca?]()

Odwrotne obciążenie na usługi budowlane: kim jest podwykonawca?

... obciążenia. Z wyjątkiem jednej, są to wyłącznie usługi budowlane. Zgodnie ze znowelizowanym brzmieniem art. 17 ust. 1 pkt 8 ustawy o VAT, obowiązującym od 1 stycznia 2017 r., podatnikami są również osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz osoby fizyczne nabywające usługi wymienione w załączniku nr 14 do ustawy, jeżeli ...

-

![Często pytamy fiskusa o odwrócony VAT w usługach budowlanych [© Halfpoint - Fotolia.com] Często pytamy fiskusa o odwrócony VAT w usługach budowlanych]()

Często pytamy fiskusa o odwrócony VAT w usługach budowlanych

... VAT na usługi budowlane. Fiskus za resortem odsyła do słownika Pierwszą z nich jest brak zawartej w ustawie o VAT definicji podwykonawcy. Do fiskusa zwrócił się przedsiębiorca (podatnik VAT) zajmujący się realizacją robót budowlanych. Zlecał on innym podatnikom VAT ... ), podatnik ma prawo pytać fiskusa o PKWiU, gdy od tego zależy opodatkowanie. W tej ...

-

![Ogłaszanie pokoi na wynajem z importem usług w VAT? [© wbtky - Fotolia] Ogłaszanie pokoi na wynajem z importem usług w VAT?]()

Ogłaszanie pokoi na wynajem z importem usług w VAT?

... rodzajów prowadzonych biznesów niezależnie od osiąganych obrotów. Jedynie usługi wynajmowania na własny rachunek nieruchomości mieszkalnych wyłącznie na cele mieszkaniowe są zwolnione z VAT bez ograniczenia dotyczącego sprzedaży (art. 43 ust. 1 pkt 36 ustawy o VAT). Rejestracja VAT UE mimo zwolnienia z VAT Nierzadko internetowy portal pośredniczący ...

-

![Podatek od nieruchomości i opłata za śmieci z podatkiem VAT? [© fototheobald - Fotolia.com] Podatek od nieruchomości i opłata za śmieci z podatkiem VAT?]()

Podatek od nieruchomości i opłata za śmieci z podatkiem VAT?

... opłata za śmieci oraz podatek od nieruchomości w takim przypadku są obciążone podatkiem VAT. W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(...) Zgodnie art. ... jako świadczenie odrębne od usługi najmu nieruchomości. Traktowanie wskazanych powyżej dostaw towarów oraz świadczenie usług, jako jednej usługi z najmem uzasadnione ...

-

![Świadczenie kompleksowe a faktura VAT [© Andrey Popov - Fotolia.com] Świadczenie kompleksowe a faktura VAT]()

Świadczenie kompleksowe a faktura VAT

... faktura VAT Powyższe stanowisko organów podatkowych prowadzi do odrębnego traktowania świadczenia w przypadku ujęcia na fakturze jednej pozycji („usługa kompleksowa”) od specyfikacji poszczególnych świadczeń na fakturze. Pomimo iż w art. 106e ust. 1 pkt 7) i 8) ustawy o VAT wskazane jest, że faktura powinna zawierać nazwę (rodzaj) towaru lub usługi ...

-

![Rząd wprowadza pakiet Slim VAT [© sosiukin - Fotolia.com] Rząd wprowadza pakiet Slim VAT]()

Rząd wprowadza pakiet Slim VAT

... usługi noclegowe w kwocie brutto 216 zł, następnie refakturuje je na rzecz kontrahenta, odprowadza do budżetu państwa 17,28 zł (216 zł * 8% VAT). Od nowego roku VAT należny zostanie pomniejszony o VAT ...

-

![Odwrotne obciążenie na usługi budowlane w wynajmowanym lokalu? [© kange_one - Fotolia.com] Odwrotne obciążenie na usługi budowlane w wynajmowanym lokalu?]()

Odwrotne obciążenie na usługi budowlane w wynajmowanym lokalu?

... VAT od poniesionych na te usługi wydatków, bo zastosowanie znajdzie tu mechanizm odwrotnego obciążenia - dlatego, że odbiorcą końcowym prac adaptacyjnych w lokalu jest jego najemca, a nie wynajmujący (przedsiębiorca). NSA w wyroku z 28 kwietnia 2021 r. orzekł, że to organy są w błędzie, gdyż to wynajmujący jest odbiorcą usługi od ...

-

![Rolnik na VAT: powrót do zwolnienia [© whitelook - Fotolia.com] Rolnik na VAT: powrót do zwolnienia]()

Rolnik na VAT: powrót do zwolnienia

... od początku marca 2011 r. rolnik zamierza powrócić do zwolnienia w podatku VAT. Na dzień powrotu do zwolnienia posiada on następujące towary i usługi, od których odliczył VAT przy ich nabyciu: oddana do użytku w lutym 2009 r. obora o wartości netto 600 000 zł, podatek VAT ...

-

![Podatek VAT 2013: będą istotne zmiany? [© Yong Hian Lim - Fotolia.com] Podatek VAT 2013: będą istotne zmiany?]()

Podatek VAT 2013: będą istotne zmiany?

... towaru lub usługi. Jednocześnie zniesiony będzie ten obowiązek w przypadku, gdy uzyskanie tego potwierdzenia przez odbiorcę nie jest możliwe, pomimo udokumentowanych prób dostarczenia faktury korygującej. Zwolnienie podmiotowe Resort proponuje wprowadzenie zmian w art. 113 ustawy o VAT. Mają one precyzyjnie określać stosowanie zwolnienia od podatku ...

-

![Stawka VAT na przyłącze wodociągowe [© pixel-kraft - Fotolia.com] Stawka VAT na przyłącze wodociągowe]()

Stawka VAT na przyłącze wodociągowe

... 23% podatku VAT). Innymi słowy, w celu określenia jaką stawką podatku VAT opodatkowana jest dana usługa, konieczne jest dokonanie ustalenia, czy przedmiotem tej usługi jest ... nie stoi na przeszkodzie temu, aby dane państwo członkowskie pobierało podatek VAT od dostawy towarów wyłączonych z tego zwolnienia według stawki zwykłej. ETS w sprawie tej ...

-

![Sponsoring = niższy VAT i podatek dochodowy? [© huebi71 - Fotolia.com] Sponsoring = niższy VAT i podatek dochodowy?]()

Sponsoring = niższy VAT i podatek dochodowy?

... VAT-u z otrzymanej faktury za usługi reklamowe (sponsoringowe) – jeżeli sponsorowany jest podatnikiem VAT. W efekcie jego łączne zobowiązanie z tytułu PIT-u ... przedsiębiorca odliczyłby VAT zapłacony w ich cenie, czyli 748 zł. Dokonując jednak przekazania przedsiębiorca musiałby naliczyć VAT od kwoty netto, co w efekcie dałoby efekt wyzerowania (4 000 ...

-

![Stawka VAT w budownictwie: budynek wielorodzinny [© Natalie Prinz - Fotolia.com] Stawka VAT w budownictwie: budynek wielorodzinny]()

Stawka VAT w budownictwie: budynek wielorodzinny

... podatku VAT różnią się w zależności od tego, z jakim zakresem robót mamy do czynienia i w jakiej nieruchomości. Preferencyjna, 8% stawka VAT ma zastosowanie w tzw. budownictwie mieszkaniowym. Tutaj ustawodawca wprowadza jednak limity powierzchniowe. Gdy nieruchomość jest większa, wartość usługi trzeba dzielić między dwie stawki. 8% stawka VAT ma ...

-

![Wystawianie faktur przy usługach najmu w podatku VAT [© Gajus - Fotolia.com] Wystawianie faktur przy usługach najmu w podatku VAT]()

Wystawianie faktur przy usługach najmu w podatku VAT

... VAT rozliczany jest w sposób szczególny. W zależności od tego, co jest przedmiotem najmu, usługi takie są zwolnione z tego podatku bądź ... jej wystawienia będzie determinować powstanie obowiązku podatkowego w VAT (gdy jej wystawienie będzie miało miejsce przed upływem terminu płatności). Brak VAT od zaliczki Otrzymanie zaliczki na poczet usług ...

-

![Odwrócony VAT a współczynnik proporcji [© kanachaifoto - Fotolia.com] Odwrócony VAT a współczynnik proporcji]()

Odwrócony VAT a współczynnik proporcji

... zawierającymi podatek VAT. Od zakupów związanych wyłącznie ze sprzedażą opodatkowaną naszego przedsiębiorcy (a więc usługi transportowe oraz sprzedaży stali czy złomu dla podmiotów innych aniżeli czynni podatnicy VAT) jak i ze sprzedażą w ramach odwróconego VAT, nasz przedsiębiorca może w pełni odliczyć podatek naliczony. Od zakupów związanych ...

-

![Dane na fakturze VAT dokumentującej odwrotne obciążenie [© Andrey Popov - Fotolia.com] Dane na fakturze VAT dokumentującej odwrotne obciążenie]()

Dane na fakturze VAT dokumentującej odwrotne obciążenie

... VAT od tego typu transakcji jest przeniesiony na nabywcę. Powyższe ma miejsce jedynie wówczas, gdy zarówno dostawca (usługodawca), jak i nabywca (usługobiorca) są czynnymi podatnikami VAT, zaś przedmiotem transakcji są towary wymienione w załączniku nr 11 do ustawy o VAT albo usługi wymienione w załączniku nr 13 do ustawy o VAT ...

-

![Odwrotne obciążenie na usługi budowlane: odliczenie VAT naliczonego [© Andrey Popov - Fotolia.com] Odwrotne obciążenie na usługi budowlane: odliczenie VAT naliczonego]()

Odwrotne obciążenie na usługi budowlane: odliczenie VAT naliczonego

... VAT-27, w której informuje na czyją rzecz i w jakiej wartości usługi takie świadczył. VAT należny i naliczony Z tak otrzymanej faktury następnie to nabywca usług rozlicza podatek należny (czyli ten od sprzedaży). Obliczony podatek, jeżeli tylko nabyte usługi służyły działalności opodatkowanej (bądź będą służyć w przyszłości) przekształca się ...

-

![Remont samochodu za granicą, czyli rozliczenie importu usług w VAT [© artem_goncharov - Fotolia.com] Remont samochodu za granicą, czyli rozliczenie importu usług w VAT]()

Remont samochodu za granicą, czyli rozliczenie importu usług w VAT

... do naprawy. Nadto powyższe rozliczają jako dwie czynności, czyli dostawę towaru oraz świadczenie usługi. Jak zatem powinien zachować się polski przedsiębiorca przy rozliczeniu VAT od takiego zagranicznego remontu samochodu? W podatku VAT obowiązuje zasada, zgodnie z którą jeżeli z wykonaniem jednego świadczenia wiąże się wykonanie kilku innych ...

-

![Zwrot VAT w 15 dni dla firm budowlanych [© ACP prod - Fotolia.com] Zwrot VAT w 15 dni dla firm budowlanych]()

Zwrot VAT w 15 dni dla firm budowlanych

... Od początku tego roku przedsiębiorca, który w roli podwykonawcy świadczy określone usługi budowalne, nie otrzymuje od ich nabywcy kwoty VAT, co za tym idzie, nie odprowadza VAT do urzędu skarbowego. Jednocześnie jednak płaci VAT przy zakupach i ten VAT ...

-

![Stawka VAT na wynajem i podnajem mieszkania [© Piotr Adamowicz - Fotolia.com] Stawka VAT na wynajem i podnajem mieszkania]()

Stawka VAT na wynajem i podnajem mieszkania

... art. 43 ust. 1 pkt 36 ustawy o VAT zwalnia się od podatku usługi w zakresie wynajmowania lub wydzierżawiania nieruchomości o ... od towarów i usług pod warunkiem łącznego spełnienia przesłanek co do podmiotu, przedmiotu i celu takiej umowy. Podatnik podatku VAT będzie mógł skorzystać ze zwolnienia z opodatkowania podatkiem od towarów i usług ww. usługi ...

-

![Najem "środka transportu" z UE w podatku VAT [© Yuri Bizgaimer - Fotolia.com] Najem "środka transportu" z UE w podatku VAT]()

Najem "środka transportu" z UE w podatku VAT

... za taką usługę - wówczas obowiązek podatkowy powstanie w dacie tej zapłaty. Odliczenie VAT Odliczenie VAT od importu usług budzi liczne kontrowersje. Zbyt późne rozpoznanie takiej usługi może bowiem wiązać się ze wstecznym wykazaniem VAT należnego oraz bieżącym rozliczeniem podatku naliczonego. Nadto środki transportowe są na cenzurowanym ...

-

![Montaż markiz zewnętrznych z odwrotnym obciążeniem w VAT? [© beerphotographer - Fotolia.com ] Montaż markiz zewnętrznych z odwrotnym obciążeniem w VAT?]()

Montaż markiz zewnętrznych z odwrotnym obciążeniem w VAT?

... usługi jako podwykonawca. Oznacza to, że główny wykonawca – nabywca usług budowlanych wymienionych w poz. 2-48 załącznika nr 14 do ustawy, świadczonych przez podwykonawcę, staje się odpowiedzialny za rozliczenia podatku VAT od ...

-

![Zakup usług hotelowych i gastronomicznych bez odliczenia VAT [© skvalval - Fotolia.com] Zakup usług hotelowych i gastronomicznych bez odliczenia VAT]()

Zakup usług hotelowych i gastronomicznych bez odliczenia VAT

... VAT od nabytych usług gastronomicznych oraz hotelowych i to także wówczas, gdy te zostały nabyte na potrzeby świadczonej przez siebie usługi ...

-

![Laptopy dla uczniów w podatku VAT [© mvcaspel - Fotolia.com] Laptopy dla uczniów w podatku VAT]()

Laptopy dla uczniów w podatku VAT

Odliczenie podatku VAT uwarunkowane jest tym, aby nabywane towary i usługi były wykorzystywane do wykonywania czynności opodatkowanych podatkiem VAT. Jeżeli efekty danego zadania nie będą generowały dochodu po stronie Gminy i będą wykorzystywane do czynności niepodlegających opodatkowaniu VAT, od dokonanych zakupów odliczenia tego nie może mieć ...

-

![Handel mieszkaniami z rynku wtórnego w podatku VAT [© BartekMagierowski - Fotolia.com] Handel mieszkaniami z rynku wtórnego w podatku VAT]()

Handel mieszkaniami z rynku wtórnego w podatku VAT

... ) ww. lokalu mieszkalnego, ponieważ towary i usługi nabywane w związku z remontem (odnowieniem) ww. lokalu będą wykorzystywane do czynności zwolnionych od podatku VAT. W konsekwencji, Wnioskodawca pomimo ponoszenia nakładów na remont (odnowienie) lokalu mieszkalnego będzie miał prawo do zastosowania zwolnienia z podatku VAT do sprzedaży tego lokalu ...

-

![Proporcjonalne odliczenie podatku VAT: kiedy stosować i jak obliczyć współczynnik oraz prewspółczynnik VAT? [© Andrey Popov - Fotolia.com] Proporcjonalne odliczenie podatku VAT: kiedy stosować i jak obliczyć współczynnik oraz prewspółczynnik VAT?]()

Proporcjonalne odliczenie podatku VAT: kiedy stosować i jak obliczyć współczynnik oraz prewspółczynnik VAT?

... w takich przypadkach nie powinien odliczać VAT od faktury, którą mógł bezpośrednio przypisać do działalności nieopodatkowanej VAT. Jednak wiele wydatków związanych jest ... znajdą przepisy o proporcjonalnym odliczeniu podatku VAT. Prewspółczynnik VAT Przedsiębiorcy nabywający towary i usługi wykorzystywane zarówno w działalności gospodarczej, ...

-

![Handel towarami: VAT a transakcje wewnątrzwspólnotowe Handel towarami: VAT a transakcje wewnątrzwspólnotowe]()

Handel towarami: VAT a transakcje wewnątrzwspólnotowe

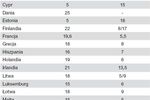

... czy usługi stawki VAT wyższej od stawki podstawowej obowiązującej w danym kraju. Część działów gospodarki jest zwolniona z podatku VAT. W przeważającej części dotyczy to usług publicznych. Przykładem może tu być szkolnictwo czy służba zdrowia. Firmy i organizacje świadczące usługi zwolnione z podatku nie doliczają tego podatku do ceny usługi. Nie ...

-

![Faktura na zakup usługi hotelarskiej [© kartos - Fotolia.com] Faktura na zakup usługi hotelarskiej]()

Faktura na zakup usługi hotelarskiej

... VAT). Jeżeli więc nie możemy odliczyć VAT od faktur na paliwo czy usługi hotelowe, to nie wykazujemy ich w ewidencji zakupu prowadzonej na potrzeby VAT ...

-

![Import usług a rozliczanie VAT [© anna - Fotolia.com] Import usług a rozliczanie VAT]()

Import usług a rozliczanie VAT

... VAT w imporcie usług uzyskuje się wówczas, gdy nabywa się usługi świadczone przez podmiot mający siedzibę, miejsce zamieszkania albo pobytu poza terytorium kraju i z tytułu ich świadczenia (nabycia) to podatnik krajowy (nabywca) jest zobowiązany do rozliczenia VAT od ...

-

![Handel domenami internetowymi w UE a podatek VAT [© anna - Fotolia.com] Handel domenami internetowymi w UE a podatek VAT]()

Handel domenami internetowymi w UE a podatek VAT

... od kontrahenta unijnego, miejscem świadczenia takiej usługi będzie Polska (jako kraj usługobiorcy) i tutaj należy ją opodatkować. Oznacza to, iż na naszym podatniku będzie ciążył obowiązek rozliczenia podatku VAT od ...

-

![Usługi "doradcze" a zwolnienie podmiotowe z VAT [© FikMik - Fotolia.com] Usługi "doradcze" a zwolnienie podmiotowe z VAT]()

Usługi "doradcze" a zwolnienie podmiotowe z VAT

... od podatku, jeżeli przewidywana przez niego wartość sprzedaży nie przekroczy, w proporcji do okresu prowadzonej działalności gospodarczej w roku podatkowym, kwoty określonej w ust. 1. Stosownie do art. 113 ust. 13 pkt 2 ustawy o VAT zwolnień, o których mowa ust. 1 i 9, nie stosuje się do podatników świadczących usługi prawnicze oraz usługi ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Usługi związane z nieruchomościami w podatku VAT [© Jakub Jirsák - Fotolia.com] Usługi związane z nieruchomościami w podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Uslugi-zwiazane-z-nieruchomosciami-w-podatku-VAT-126512-150x100crop.jpg)

![Faktura od podatnika zwolnionego a odliczenie VAT [© apops - Fotolia.com] Faktura od podatnika zwolnionego a odliczenie VAT](https://s3.egospodarka.pl/grafika2/faktura-VAT/Faktura-od-podatnika-zwolnionego-a-odliczenie-VAT-136701-150x100crop.jpg)

![Własna działalność gospodarcza - kiedy rejestrować się do podatku VAT? [© EdwardSamuel - Fotolia.com] Własna działalność gospodarcza - kiedy rejestrować się do podatku VAT?](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wlasna-dzialalnosc-gospodarcza-kiedy-rejestrowac-sie-do-podatku-VAT-142045-150x100crop.jpg)

![Licencja na program komputerowy jako import usług w VAT [© kungverylucky - Fotolia.com] Licencja na program komputerowy jako import usług w VAT](https://s3.egospodarka.pl/grafika2/import/Licencja-na-program-komputerowy-jako-import-uslug-w-VAT-145084-150x100crop.jpg)

![Import usług nie wpływa na proporcję VAT [© ESCALA] Import usług nie wpływa na proporcję VAT](https://s3.egospodarka.pl/grafika2/proporcja-VAT/Import-uslug-nie-wplywa-na-proporcje-VAT-160885-150x100crop.jpg)

![Odwrotne obciążenie na usługi budowlane: kim jest podwykonawca? [© Andrey Popov - Fotolia.com] Odwrotne obciążenie na usługi budowlane: kim jest podwykonawca?](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Odwrotne-obciazenie-na-uslugi-budowlane-kim-jest-podwykonawca-188659-150x100crop.jpg)

![Często pytamy fiskusa o odwrócony VAT w usługach budowlanych [© Halfpoint - Fotolia.com] Często pytamy fiskusa o odwrócony VAT w usługach budowlanych](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Czesto-pytamy-fiskusa-o-odwrocony-VAT-w-uslugach-budowlanych-194435-150x100crop.jpg)

![Ogłaszanie pokoi na wynajem z importem usług w VAT? [© wbtky - Fotolia] Ogłaszanie pokoi na wynajem z importem usług w VAT?](https://s3.egospodarka.pl/grafika2/import-uslug/Oglaszanie-pokoi-na-wynajem-z-importem-uslug-w-VAT-195324-150x100crop.jpg)

![Podatek od nieruchomości i opłata za śmieci z podatkiem VAT? [© fototheobald - Fotolia.com] Podatek od nieruchomości i opłata za śmieci z podatkiem VAT?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Podatek-od-nieruchomosci-i-oplata-za-smieci-z-podatkiem-VAT-195730-150x100crop.jpg)

![Świadczenie kompleksowe a faktura VAT [© Andrey Popov - Fotolia.com] Świadczenie kompleksowe a faktura VAT](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Swiadczenie-kompleksowe-a-faktura-VAT-222327-150x100crop.jpg)

![Rząd wprowadza pakiet Slim VAT [© sosiukin - Fotolia.com] Rząd wprowadza pakiet Slim VAT](https://s3.egospodarka.pl/grafika2/rozliczenia-podatkowe/Rzad-wprowadza-pakiet-Slim-VAT-232495-150x100crop.jpg)

![Odwrotne obciążenie na usługi budowlane w wynajmowanym lokalu? [© kange_one - Fotolia.com] Odwrotne obciążenie na usługi budowlane w wynajmowanym lokalu?](https://s3.egospodarka.pl/grafika2/ustawa-o-podatku-od-towarow-i-uslug/Odwrotne-obciazenie-na-uslugi-budowlane-w-wynajmowanym-lokalu-240046-150x100crop.jpg)

![Rolnik na VAT: powrót do zwolnienia [© whitelook - Fotolia.com] Rolnik na VAT: powrót do zwolnienia](https://s3.egospodarka.pl/grafika/zwolnienie-podmiotowe-VAT/Rolnik-na-VAT-powrot-do-zwolnienia-JbjmWj.jpg)

![Podatek VAT 2013: będą istotne zmiany? [© Yong Hian Lim - Fotolia.com] Podatek VAT 2013: będą istotne zmiany?](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Podatek-VAT-2013-beda-istotne-zmiany-94581-150x100crop.jpg)

![Stawka VAT na przyłącze wodociągowe [© pixel-kraft - Fotolia.com] Stawka VAT na przyłącze wodociągowe](https://s3.egospodarka.pl/grafika2/stawki-VAT/Stawka-VAT-na-przylacze-wodociagowe-104197-150x100crop.jpg)

![Sponsoring = niższy VAT i podatek dochodowy? [© huebi71 - Fotolia.com] Sponsoring = niższy VAT i podatek dochodowy?](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Sponsoring-nizszy-VAT-i-podatek-dochodowy-110851-150x100crop.jpg)

![Stawka VAT w budownictwie: budynek wielorodzinny [© Natalie Prinz - Fotolia.com] Stawka VAT w budownictwie: budynek wielorodzinny](https://s3.egospodarka.pl/grafika2/stawki-VAT/Stawka-VAT-w-budownictwie-budynek-wielorodzinny-168843-150x100crop.jpg)

![Wystawianie faktur przy usługach najmu w podatku VAT [© Gajus - Fotolia.com] Wystawianie faktur przy usługach najmu w podatku VAT](https://s3.egospodarka.pl/grafika2/wystawienie-faktury/Wystawianie-faktur-przy-uslugach-najmu-w-podatku-VAT-177885-150x100crop.jpg)

![Odwrócony VAT a współczynnik proporcji [© kanachaifoto - Fotolia.com] Odwrócony VAT a współczynnik proporcji](https://s3.egospodarka.pl/grafika2/proporcja-VAT/Odwrocony-VAT-a-wspolczynnik-proporcji-182039-150x100crop.jpg)

![Dane na fakturze VAT dokumentującej odwrotne obciążenie [© Andrey Popov - Fotolia.com] Dane na fakturze VAT dokumentującej odwrotne obciążenie](https://s3.egospodarka.pl/grafika2/sprzedaz-zlomu/Dane-na-fakturze-VAT-dokumentujacej-odwrotne-obciazenie-186620-150x100crop.jpg)

![Odwrotne obciążenie na usługi budowlane: odliczenie VAT naliczonego [© Andrey Popov - Fotolia.com] Odwrotne obciążenie na usługi budowlane: odliczenie VAT naliczonego](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Odwrotne-obciazenie-na-uslugi-budowlane-odliczenie-VAT-naliczonego-191435-150x100crop.jpg)

![Remont samochodu za granicą, czyli rozliczenie importu usług w VAT [© artem_goncharov - Fotolia.com] Remont samochodu za granicą, czyli rozliczenie importu usług w VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Remont-samochodu-za-granica-czyli-rozliczenie-importu-uslug-w-VAT-193178-150x100crop.jpg)

![Zwrot VAT w 15 dni dla firm budowlanych [© ACP prod - Fotolia.com] Zwrot VAT w 15 dni dla firm budowlanych](https://s3.egospodarka.pl/grafika2/zwrot-VAT/Zwrot-VAT-w-15-dni-dla-firm-budowlanych-196539-150x100crop.jpg)

![Stawka VAT na wynajem i podnajem mieszkania [© Piotr Adamowicz - Fotolia.com] Stawka VAT na wynajem i podnajem mieszkania](https://s3.egospodarka.pl/grafika2/wynajem/Stawka-VAT-na-wynajem-i-podnajem-mieszkania-199123-150x100crop.jpg)

![Najem "środka transportu" z UE w podatku VAT [© Yuri Bizgaimer - Fotolia.com] Najem "środka transportu" z UE w podatku VAT](https://s3.egospodarka.pl/grafika2/miejsce-swiadczenia-uslug/Najem-srodka-transportu-z-UE-w-podatku-VAT-203156-150x100crop.jpg)

![Montaż markiz zewnętrznych z odwrotnym obciążeniem w VAT? [© beerphotographer - Fotolia.com ] Montaż markiz zewnętrznych z odwrotnym obciążeniem w VAT?](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Montaz-markiz-zewnetrznych-z-odwrotnym-obciazeniem-w-VAT-206361-150x100crop.jpg)

![Zakup usług hotelowych i gastronomicznych bez odliczenia VAT [© skvalval - Fotolia.com] Zakup usług hotelowych i gastronomicznych bez odliczenia VAT](https://s3.egospodarka.pl/grafika2/faktura-VAT/Zakup-uslug-hotelowych-i-gastronomicznych-bez-odliczenia-VAT-215004-150x100crop.jpg)

![Laptopy dla uczniów w podatku VAT [© mvcaspel - Fotolia.com] Laptopy dla uczniów w podatku VAT](https://s3.egospodarka.pl/grafika2/laptop/Laptopy-dla-uczniow-w-podatku-VAT-232252-150x100crop.jpg)

![Handel mieszkaniami z rynku wtórnego w podatku VAT [© BartekMagierowski - Fotolia.com] Handel mieszkaniami z rynku wtórnego w podatku VAT](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Handel-mieszkaniami-z-rynku-wtornego-w-podatku-VAT-236535-150x100crop.jpg)

![Proporcjonalne odliczenie podatku VAT: kiedy stosować i jak obliczyć współczynnik oraz prewspółczynnik VAT? [© Andrey Popov - Fotolia.com] Proporcjonalne odliczenie podatku VAT: kiedy stosować i jak obliczyć współczynnik oraz prewspółczynnik VAT?](https://s3.egospodarka.pl/grafika2/proporcja-VAT/Proporcjonalne-odliczenie-podatku-VAT-kiedy-stosowac-i-jak-obliczyc-wspolczynnik-oraz-prewspolczynnik-VAT-242340-150x100crop.jpg)

![Faktura na zakup usługi hotelarskiej [© kartos - Fotolia.com] Faktura na zakup usługi hotelarskiej](https://s3.egospodarka.pl/grafika/faktura-VAT/Faktura-na-zakup-uslugi-hotelarskiej-9ABtnB.jpg)

![Import usług a rozliczanie VAT [© anna - Fotolia.com] Import usług a rozliczanie VAT](https://s3.egospodarka.pl/grafika/import/Import-uslug-a-rozliczanie-VAT-skVsXY.jpg)

![Handel domenami internetowymi w UE a podatek VAT [© anna - Fotolia.com] Handel domenami internetowymi w UE a podatek VAT](https://s3.egospodarka.pl/grafika/podatek-VAT/Handel-domenami-internetowymi-w-UE-a-podatek-VAT-skVsXY.jpg)

![Usługi "doradcze" a zwolnienie podmiotowe z VAT [© FikMik - Fotolia.com] Usługi "doradcze" a zwolnienie podmiotowe z VAT](https://s3.egospodarka.pl/grafika/uslugi-w-VAT/Uslugi-doradcze-a-zwolnienie-podmiotowe-z-VAT-ZKDwv5.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2025 [© Tatiana Goskova na Freepik] Dni wolne od pracy i kalendarz świąt 2025](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2025-263099-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Koniec uproszczeń dla Ukraińców. Pracodawcy pod presją nowych przepisów [© wygenerowane przez AI] Koniec uproszczeń dla Ukraińców. Pracodawcy pod presją nowych przepisów](https://s3.egospodarka.pl/grafika2/zezwolenie-na-prace/Koniec-uproszczen-dla-Ukraincow-Pracodawcy-pod-presja-nowych-przepisow-270657-150x100crop.jpg)

![Kreatywność - kluczowa kompetencja współczesnego lidera [© wygenerowane przez AI] Kreatywność - kluczowa kompetencja współczesnego lidera](https://s3.egospodarka.pl/grafika2/cechy-dobrego-lidera/Kreatywnosc-kluczowa-kompetencja-wspolczesnego-lidera-270603-150x100crop.jpg)

![Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę [© wygenerowane przez AI] Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę](https://s3.egospodarka.pl/grafika2/inwestycja/Oplacalnosc-inwestycji-w-praktyce-Ekspert-wyjasnia-na-co-zwrocic-uwage-270656-150x100crop.jpg)

![Zakaz palenia węglem: bardziej niż smog przerażają koszty ogrzewania? [© pexels] Zakaz palenia węglem: bardziej niż smog przerażają koszty ogrzewania?](https://s3.egospodarka.pl/grafika2/koszty-ogrzewania/Zakaz-palenia-weglem-bardziej-niz-smog-przerazaja-koszty-ogrzewania-270645-150x100crop.jpg)

![Raport płacowy Hays: zarobki, satysfakcja i plany zawodowe Polaków [© pexels] Raport płacowy Hays: zarobki, satysfakcja i plany zawodowe Polaków](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Raport-placowy-Hays-zarobki-satysfakcja-i-plany-zawodowe-Polakow-270639-150x100crop.jpg)

![Dlaczego mamy płacić więcej poza Allegro? ERLI pozywa Allegro o nadużywanie pozycji dominującej [© wygenerowane przez AI] Dlaczego mamy płacić więcej poza Allegro? ERLI pozywa Allegro o nadużywanie pozycji dominującej](https://s3.egospodarka.pl/grafika2/Allegro/Dlaczego-mamy-placic-wiecej-poza-Allegro-ERLI-pozywa-Allegro-o-naduzywanie-pozycji-dominujacej-270635-150x100crop.jpg)

![Miesiąc z jawnością wynagrodzeń - czy coś się zmieniło? [© wygenerowane przez AI] Miesiąc z jawnością wynagrodzeń - czy coś się zmieniło?](https://s3.egospodarka.pl/grafika2/jawnosc-zarobkow/Miesiac-z-jawnoscia-wynagrodzen-czy-cos-sie-zmienilo-270621-150x100crop.jpg)