-

![Do kiedy wystawiać faktury VAT do paragonu? [© anna - Fotolia.com] Do kiedy wystawiać faktury VAT do paragonu?]()

Do kiedy wystawiać faktury VAT do paragonu?

... dnia 11 marca 2004 r. o podatku od towarów i usług rozporządzenie Ministra Finansów z dnia 25 maja 2005 r. w sprawie zwrotu podatku niektórym podatnikom, zaliczkowego zwrotu podatku, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług Art. 87 Ordynacji ...

-

![Przychód należy pomniejszyć o bonifikaty [© FikMik - Fotolia.com] Przychód należy pomniejszyć o bonifikaty]()

Przychód należy pomniejszyć o bonifikaty

... zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług.Z powyższego należy wnioskować, że zmniejszenie ceny ...

-

![Faktoring - jakie koszty i formalności? Faktoring - jakie koszty i formalności?]()

Faktoring - jakie koszty i formalności?

... faktoranta. Dość często występuje też minimalna liczba odbiorców usług czy towarów faktoranta - waha się ona z reguły od 3 do 5 kontrahentów. Sprzedaż faktoranta musi być bezwzględnie udokumentowana ... . Na pieniądze nie mogą też liczyć przedsiębiorstwa nie przekazujące towarów lub usług w formie klasycznej umowy sprzedaży (wyklucza to umowy komisu ...

-

![Użytkowanie wieczyste: korekta faktury VAT [© FikMik - Fotolia.com] Użytkowanie wieczyste: korekta faktury VAT]()

Użytkowanie wieczyste: korekta faktury VAT

... towarów lub świadczenie usług. W przepisach § 16 ust. 1 i § 17 ust. 1 rozporządzenia Ministra Finansów z dnia 25 maja 2005r. w sprawie zwrotu podatku niektórym podatnikom, zaliczkowego zwrotu podatku, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług ...

-

![Zakupy na raty a odliczenie podatku VAT [© anna - Fotolia.com] Zakupy na raty a odliczenie podatku VAT]()

Zakupy na raty a odliczenie podatku VAT

... w § 12 ust. 1 rozporządzenia Ministra Finansów z dnia 27 kwietnia 2004 r. w sprawie wykonania niektórych przepisów ustawy o podatku od towarów i usług. Zgodnie z nim „W przypadku nabycia towarów i usług udokumentowanych fakturą oznaczoną zgodnie z odrębnymi przepisami "FAKTURA VAT-MP", podatnik może obniżyć kwotę podatku należnego o kwotę podatku ...

-

![Faktury VAT RR: kiedy podatek to koszty podatkowe? [© FikMik - Fotolia.com] Faktury VAT RR: kiedy podatek to koszty podatkowe?]()

Faktury VAT RR: kiedy podatek to koszty podatkowe?

... towarów i usług ( Dz. U. nr 54, poz. 535 z późn. zm. ), który stanowi, że w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych , podatnikowi podatku od towarów i usług przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego. Na gruncie przepisów ustawy o podatku od towarów i usług ...

-

![100% zaliczka a przychód w CIT [© FikMik - Fotolia.com] 100% zaliczka a przychód w CIT]()

100% zaliczka a przychód w CIT

... gospodarczej planuje zawieranie umów z odbiorcami towarów i usług, za które będzie pobierać od kontrahentów zaliczki w wysokości 100% ustalonego wynagrodzenia umownego. Zadano w związku z tym pytanie, czy zaliczki te będą stanowić przychód podlegający opodatkowaniu w myśl ustawy o podatku dochodowym od osób prawnych z chwilą ich otrzymania ...

-

![Przekazanie samochodu osobowego na cele osobiste a VAT [© anna - Fotolia.com] Przekazanie samochodu osobowego na cele osobiste a VAT]()

Przekazanie samochodu osobowego na cele osobiste a VAT

... ? Jak wskazuje art. 7 ust. 2 ustawy o podatku od towarów i usług, na równi z dostawą towarów rozumie się także przekazania przez podatnika towarów należących do jego przedsiębiorstwa na cele inne niż związane z prowadzonym przez niego przedsiębiorstwem, w szczególności: przekazanie lub zużycie towarów na cele osobiste podatnika lub jego pracowników ...

-

![PKPP Lewiatan: nowa ordynacja podatkowa [© Syda Productions - Fotolia.com] PKPP Lewiatan: nowa ordynacja podatkowa]()

PKPP Lewiatan: nowa ordynacja podatkowa

... charakter. Oznacza to, że ekonomiczny ciężar opodatkowania towarów i usług ponoszą nabywcy towarów i usług podlegających opodatkowaniu. Dlatego też, w każdym przypadku, niezależnie od tego czy podatek został zapłacony należnie, czy też nie, faktyczny ciężar opodatkowania towarów czy usług poniesie ich ostateczny nabywca (konsument). Taki punkt ...

-

![Przetargi publiczne 2009: mniej zamówień niż rok temu Przetargi publiczne 2009: mniej zamówień niż rok temu]()

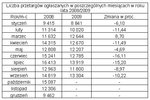

Przetargi publiczne 2009: mniej zamówień niż rok temu

... towarów i usług dla sektora publicznego? Inwestycje i zakupy sektora publicznego są jednym z poważniejszych źródeł przychodów dla wielu przedsiębiorstw. Dostawcy usług i towarów dla ... są dostawy usług - od początku roku w tej kategorii ogłoszono niespełna 5,75 procent mniej przetargów, podczas gdy wskaźnik ten dla dostaw towarów wyniósł minus 8, ...

-

![Kwartalne informacje podsumowujące VAT-UE [© whitelook - Fotolia.com] Kwartalne informacje podsumowujące VAT-UE]()

Kwartalne informacje podsumowujące VAT-UE

... od towarów i usług do dnia 31 grudnia 2011 r. kwota ta wynosi 500 000 zł), wewnątrzwspólntowego nabycia towarów jeżeli całkowita wartość tych transakcji, bez podatku, nie przekracza w danym kwartale 50 000 zł usług ...

-

![Amortyzacja "używanego" samochodu osobowego [© FikMik - Fotolia.com] Amortyzacja "używanego" samochodu osobowego]()

Amortyzacja "używanego" samochodu osobowego

... oraz pomniejszoną o podatek od towarów i usług, z wyjątkiem przypadków, gdy zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. Powyższe oznacza, że ...

-

![Ulga na złe długi: istotny termin odliczenia [© FikMik - Fotolia.com] Ulga na złe długi: istotny termin odliczenia]()

Ulga na złe długi: istotny termin odliczenia

... stanowisko: „(…) Zgodnie art. 89a ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U.Nr 54, poz. 535 ze zm.), podatnik może skorygować podatek należny z tytułu dostawy towarów lub świadczenia usług na terytorium kraju w przypadku wierzytelności, których nieściągalność została uprawdopodobniona, z zastrzeżeniem ust. 2-5 ...

-

![ZBP: podatek bankowy zahamuje rozwój gospodarczy ZBP: podatek bankowy zahamuje rozwój gospodarczy]()

ZBP: podatek bankowy zahamuje rozwój gospodarczy

... na Bankowy Fundusz Gwarancyjny dbając o stabilność sektora, opłaty na organy nadzoru. Banki nie mają także możliwości odliczenia podatku od towarów i usług naliczonego przy zakupach towarów i usług, co w praktyce oznacza podwyższenie kosztów ich działalności. Udział podatku dochodowego wpłacanego przez banki w całości dochodów budżetowych z tego ...

-

![Usługi szkoleniowe: moment powstania przychodu [© anna - Fotolia.com] Usługi szkoleniowe: moment powstania przychodu]()

Usługi szkoleniowe: moment powstania przychodu

... towarów i usług, które zostaną wykonane w następnych okresach sprawozdawczych (art. 14 ust. 3 pkt 1 ustawy o PDOF). Ugruntowana linia orzecznictwa i doktryna są przy tym zgodne, że użyte w przytoczonym przepisie sformułowanie "pobrane wpłaty lub zarachowane należności" odnosi się do pobranych przez podatnika zaliczek (przedpłat) na poczet towarów ... od ...

-

![Import towaru: odliczenie VAT [© FikMik - Fotolia.com] Import towaru: odliczenie VAT]()

Import towaru: odliczenie VAT

... Stosownie do art. 2 pkt 7 ustawy przez import towarów rozumieć należy przywóz towarów z terytorium państwa trzeciego na terytorium kraju. Przepisy ustawy o podatku od towarów i usług nie precyzują, jaki oraz w jakiej formie powinien być sporządzony dokument potwierdzający przywóz towarów spoza terytorium Wspólnoty. W myśl Słownika języka polskiego ...

-

![Podatek VAT: podatkowy status rolnika [© whitelook - Fotolia.com] Podatek VAT: podatkowy status rolnika]()

Podatek VAT: podatkowy status rolnika

... , który zrezygnował ze zwolnienia z podatku od towarów i usług może po upływie 3 lat od daty rezygnacji z tego zwolnienia ponownie z niego skorzystać. W tym celu trzeba oczywiście pisemnie zawiadomić naczelnika urzędu skarbowego w określonym terminie (tj. przed początkiem miesiąca lub kwartału, od którego rolnik ponownie zamierza skorzystać ze ...

-

![Dla kogo kredyt technologiczny? Dla kogo kredyt technologiczny?]()

Dla kogo kredyt technologiczny?

... uzyskanie kredytu technologicznego ma być łatwiejsze. Niewątpliwie najistotniejszą zmianą jest zniesienie uzależnienia wypłaty premii technologicznej od osiągnięcia przychodów ze sprzedaży nowych towarów czy usług. Na nowych zasadach premia wypłacana będzie jednorazowo, bezpośrednio po realizacji inwestycji. Ponadto za koszty kwalifikowane ...

-

![Transakcje łańcuchowe w VAT: miejsce świadczenia [© anna - Fotolia.com] Transakcje łańcuchowe w VAT: miejsce świadczenia]()

Transakcje łańcuchowe w VAT: miejsce świadczenia

... towarów z terytorium państwa trzeciego na terytorium kraju - zob. art. 2 pkt 7 ustawy o VAT). Jak czytamy w interpretacji indywidualnej Dyrektora Izby Skarbowej w Bydgoszczy z 11 lutego 2010 r. (sygn. ITPP2/443-993b/09/RS): (...) Z przestawionego we wniosku zdarzenia przyszłego wynika, że nie będąc czynnym podatnikiem podatku od towarów i usług ...

-

![Najem maszyny z importu: podatek VAT i dochodowy [© anna - Fotolia.com] Najem maszyny z importu: podatek VAT i dochodowy]()

Najem maszyny z importu: podatek VAT i dochodowy

... warunek, aby podmiot zagraniczny musiał być zarejestrowanym podatnikiem podatku od towarów i usług na terytorium kraju (warunek taki przewidywało obowiązujące do końca marca 2011 r. rozporządzenie Ministra Finansów z dnia 24 grudnia 2009 r. w sprawie zwrotu podatku od towarów i usług niektórym podmiotom - Dz. U. Nr 224, poz. 1801). Możliwe będzie ...

-

![Stawka VAT na prace remontowe w bloku [© ITALIAPUGLIA73 - Fotolia.com] Stawka VAT na prace remontowe w bloku]()

Stawka VAT na prace remontowe w bloku

... od towarów i usług (t.j. z 2011 r. Dz. U. Nr 177, poz. 1054), zwanej dalej ustawą, dla towarów i usług wymienionych w załączniku nr 3 do ustawy, stawka podatku wynosi 7%, z zastrzeżeniem ust. 12 i art. 114 ust. 1. W myśl art. 146a pkt 1 ustawy w okresie od ... . Przepisy ustawy o podatku od towarów i usług nie definiują pojęcia remont, dlatego też ...

-

![Gdy faktura korygująca nie wypływa na podatek VAT [© Kzenon - Fotolia.com] Gdy faktura korygująca nie wypływa na podatek VAT]()

Gdy faktura korygująca nie wypływa na podatek VAT

... skorygowania). W takich sytuacjach wystawione dokumenty korygujące należy bezwzględnie ująć we właściwych rejestrach oraz deklaracjach podatku od towarów i usług. Zasady ujmowania takich korekt są różne w zależności od tego, czy powodują one zwiększenie czy też zmniejszenie wartości wykazanych na dokumencie pierwotnym oraz powodu dokonania ...

-

![Rabat i zwrot towaru a korekta przychodu [© Torbz - Fotolia.com] Rabat i zwrot towaru a korekta przychodu]()

Rabat i zwrot towaru a korekta przychodu

... od osób fizycznych. Są to kwoty należne, choćby nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług ...

-

![Spam 2012 [© fuzzbones - Fotolia.com] Spam 2012]()

Spam 2012

... użytkownicy zaczęli podrabiać e-maile pochodzące od głównych serwisów kuponowych, wykorzystując oryginały do reklamowania swoich własnych towarów lub usług lub zwabienia użytkowników na szkodliwą stronę. Ta migracja na legalne platformy mogłaby mieć potencjalnie korzystny wpływ na promowanie legalnych towarów i usług. Odnosi się to w szczególności ...

-

![Podatek VAT: kiedy faktury uproszczone? [© Vangelis Thomaidis - Fotolia.com] Podatek VAT: kiedy faktury uproszczone?]()

Podatek VAT: kiedy faktury uproszczone?

... (cena jednostkowa netto), wartość dostarczonych towarów lub wykonanych usług, objętych transakcją, bez kwoty podatku (wartość sprzedaży netto), stawka podatku, suma wartości sprzedaży netto, z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku, kwota podatku od sumy wartości sprzedaży netto, z podziałem ...

-

![Ryczałt ewidencjonowany: koszty przesyłki a przychód firmy [© Benjamin Haas - Fotolia.com] Ryczałt ewidencjonowany: koszty przesyłki a przychód firmy]()

Ryczałt ewidencjonowany: koszty przesyłki a przychód firmy

... nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. W myśl art. 14 ust. 2 tej ustawy, przychodem ...

-

![Pilot do dekodera satelitarnego z kasą fiskalną [© Paylessimages - Fotolia.com] Pilot do dekodera satelitarnego z kasą fiskalną]()

Pilot do dekodera satelitarnego z kasą fiskalną

... stanowisko: „(…) Obowiązek prowadzenia ewidencji sprzedaży przy zastosowaniu kas rejestrujących wynika z zapisu art. 111 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (t.j. z 2011 r. Dz. U. Nr 177, poz. 1054 ze zm.). Zgodnie z tym przepisem, podatnicy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności ...

-

![Dwa terminy zwrotu podatku VAT w deklaracji? [© Ruff - Fotolia.com] Dwa terminy zwrotu podatku VAT w deklaracji?]()

Dwa terminy zwrotu podatku VAT w deklaracji?

... oraz zapłata podatków wynikających z ujętych w tej deklaracji dokumentów celnych. Na tle powyższej analizy należy zatem przyjąć, że przepisy ustawy o podatku od towarów i usług nie pozwalają na dzielenie kwoty podatku naliczonego z faktur zapłaconych i w tej części wnioskowania o zwrot podatku w terminie przyspieszonym, zaś w pozostałej (tj ...

-

![Sprzedaż nieruchomości: przychód w dacie aktu notarialnego [© Constantinos - Fotolia.com] Sprzedaż nieruchomości: przychód w dacie aktu notarialnego]()

Sprzedaż nieruchomości: przychód w dacie aktu notarialnego

... , choćby nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Stosownie do przepisu art. 14 ust. 1c ...

-

![Handel internetowy: koszty przesyłki a przychód firmy [© Oleksandr Moroz - Fotolia.com] Handel internetowy: koszty przesyłki a przychód firmy]()

Handel internetowy: koszty przesyłki a przychód firmy

... towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Przychodem z działalności gospodarczej na podstawie art. 14 ust. 2 pkt 2 ww. ustawy o podatku dochodowym od ...

-

![Umorzenie wierzytelności bez faktury korygującej [© apops - Fotolia.com] Umorzenie wierzytelności bez faktury korygującej]()

Umorzenie wierzytelności bez faktury korygującej

... można wystawić fakturę korygującą in minus gdy strony zawierają ugodę w ramach której dochodzi do umorzenia należności? Przepisy ustawy o podatku od towarów i usług wprost wskazują w jakich okolicznościach istnieje obowiązek wystawienia faktury korygującej. Najważniejszą przesłanką obligującą do wystawienia tego typu dokumentu jest okoliczność, iż ...

-

![Koniec zwolnienia z VAT przy sprzedaży samochodów osobowych [© Syda Productions - Fotolia.com] Koniec zwolnienia z VAT przy sprzedaży samochodów osobowych]()

Koniec zwolnienia z VAT przy sprzedaży samochodów osobowych

... do odliczenia VAT-u. Otóż § 3 ust. 1 pkt 20 obowiązującego od 01 stycznia 2014 r. rozporządzenia Ministra Finansów z dnia 20 grudnia 2013 r. w sprawie zwolnień od podatku od towarów i usług oraz warunków stosowania tych zwolnień (Dz. U. z 2013 r. poz. 1772) zwalniał od tego podatku dostawę samochodów osobowych i innych pojazdów samochodowych przez ...

-

![Kasa fiskalna przy sprzedaży internetowej [© Stauke - Fotolia.com] Kasa fiskalna przy sprzedaży internetowej]()

Kasa fiskalna przy sprzedaży internetowej

... sprzedaży przy pomocy kasy fiskalnej. Prawo przewiduje jednak zwolnienia od powyższej zasady. Zgodnie z Rozporządzeniem Ministra Finansów z dnia 29.11.2012 ... zwolnione z ewidencji na kasie fiskalnej przekraczają 80% całkowitego obrotu. Istnieje lista towarów i usług, które bezwzględnie podlegają obowiązkowi posiadania kasy fiskalnej. Są to między ...

-

![Licencja na znak towarowy to przychód z działalności gospodarczej? [© Sergey Nivens - Fotolia.com] Licencja na znak towarowy to przychód z działalności gospodarczej?]()

Licencja na znak towarowy to przychód z działalności gospodarczej?

... faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Ponadto, przywołany artykuł u.p.d.o.f. stwierdza w ust ...

-

![Kasa fiskalna: wynajem limuzyny to nie przejazd taksówką [© gdvcom - Fotolia.com] Kasa fiskalna: wynajem limuzyny to nie przejazd taksówką]()

Kasa fiskalna: wynajem limuzyny to nie przejazd taksówką

... wynika z zapisu art. 111 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (t.j. Dz.U. Nr 177, poz. 1054 ze zm.), zwanej dalej ustawą o VAT. ... 2016 r. podatników rozpoczynających po dniu 31 grudnia 2014 r. dostawę towarów lub świadczenie usług na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Do kiedy wystawiać faktury VAT do paragonu? [© anna - Fotolia.com] Do kiedy wystawiać faktury VAT do paragonu?](https://s3.egospodarka.pl/grafika/faktura-VAT/Do-kiedy-wystawiac-faktury-VAT-do-paragonu-skVsXY.jpg)

![Przychód należy pomniejszyć o bonifikaty [© FikMik - Fotolia.com] Przychód należy pomniejszyć o bonifikaty](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Przychod-nalezy-pomniejszyc-o-bonifikaty-ZKDwv5.jpg)

![Użytkowanie wieczyste: korekta faktury VAT [© FikMik - Fotolia.com] Użytkowanie wieczyste: korekta faktury VAT](https://s3.egospodarka.pl/grafika/uzytkowanie-wieczyste/Uzytkowanie-wieczyste-korekta-faktury-VAT-ZKDwv5.jpg)

![Zakupy na raty a odliczenie podatku VAT [© anna - Fotolia.com] Zakupy na raty a odliczenie podatku VAT](https://s3.egospodarka.pl/grafika/odliczenie-podatku-VAT/Zakupy-na-raty-a-odliczenie-podatku-VAT-skVsXY.jpg)

![Faktury VAT RR: kiedy podatek to koszty podatkowe? [© FikMik - Fotolia.com] Faktury VAT RR: kiedy podatek to koszty podatkowe?](https://s3.egospodarka.pl/grafika/faktura-VAT-RR/Faktury-VAT-RR-kiedy-podatek-to-koszty-podatkowe-ZKDwv5.jpg)

![100% zaliczka a przychód w CIT [© FikMik - Fotolia.com] 100% zaliczka a przychód w CIT](https://s3.egospodarka.pl/grafika/podatek-CIT/100-zaliczka-a-przychod-w-CIT-ZKDwv5.jpg)

![Przekazanie samochodu osobowego na cele osobiste a VAT [© anna - Fotolia.com] Przekazanie samochodu osobowego na cele osobiste a VAT](https://s3.egospodarka.pl/grafika/odliczenie-podatku-VAT/Przekazanie-samochodu-osobowego-na-cele-osobiste-a-VAT-skVsXY.jpg)

![PKPP Lewiatan: nowa ordynacja podatkowa [© Syda Productions - Fotolia.com] PKPP Lewiatan: nowa ordynacja podatkowa](https://s3.egospodarka.pl/grafika/ordynacja-podatkowa/PKPP-Lewiatan-nowa-ordynacja-podatkowa-d8i3B3.jpg)

![Kwartalne informacje podsumowujące VAT-UE [© whitelook - Fotolia.com] Kwartalne informacje podsumowujące VAT-UE](https://s3.egospodarka.pl/grafika/deklaracje-podatkowe/Kwartalne-informacje-podsumowujace-VAT-UE-JbjmWj.jpg)

![Amortyzacja "używanego" samochodu osobowego [© FikMik - Fotolia.com] Amortyzacja "używanego" samochodu osobowego](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-uzywanego-samochodu-osobowego-ZKDwv5.jpg)

![Ulga na złe długi: istotny termin odliczenia [© FikMik - Fotolia.com] Ulga na złe długi: istotny termin odliczenia](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Ulga-na-zle-dlugi-istotny-termin-odliczenia-ZKDwv5.jpg)

![Usługi szkoleniowe: moment powstania przychodu [© anna - Fotolia.com] Usługi szkoleniowe: moment powstania przychodu](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Uslugi-szkoleniowe-moment-powstania-przychodu-skVsXY.jpg)

![Import towaru: odliczenie VAT [© FikMik - Fotolia.com] Import towaru: odliczenie VAT](https://s3.egospodarka.pl/grafika/import/Import-towaru-odliczenie-VAT-ZKDwv5.jpg)

![Podatek VAT: podatkowy status rolnika [© whitelook - Fotolia.com] Podatek VAT: podatkowy status rolnika](https://s3.egospodarka.pl/grafika/rolnik-ryczaltowy/Podatek-VAT-podatkowy-status-rolnika-JbjmWj.jpg)

![Transakcje łańcuchowe w VAT: miejsce świadczenia [© anna - Fotolia.com] Transakcje łańcuchowe w VAT: miejsce świadczenia](https://s3.egospodarka.pl/grafika/transakcje-trojstronne/Transakcje-lancuchowe-w-VAT-miejsce-swiadczenia-skVsXY.jpg)

![Najem maszyny z importu: podatek VAT i dochodowy [© anna - Fotolia.com] Najem maszyny z importu: podatek VAT i dochodowy](https://s3.egospodarka.pl/grafika/import/Najem-maszyny-z-importu-podatek-VAT-i-dochodowy-skVsXY.jpg)

![Stawka VAT na prace remontowe w bloku [© ITALIAPUGLIA73 - Fotolia.com] Stawka VAT na prace remontowe w bloku](https://s3.egospodarka.pl/grafika2/stawki-VAT/Stawka-VAT-na-prace-remontowe-w-bloku-93951-150x100crop.jpg)

![Gdy faktura korygująca nie wypływa na podatek VAT [© Kzenon - Fotolia.com] Gdy faktura korygująca nie wypływa na podatek VAT](https://s3.egospodarka.pl/grafika2/faktura-VAT/Gdy-faktura-korygujaca-nie-wyplywa-na-podatek-VAT-101773-150x100crop.jpg)

![Rabat i zwrot towaru a korekta przychodu [© Torbz - Fotolia.com] Rabat i zwrot towaru a korekta przychodu](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Rabat-i-zwrot-towaru-a-korekta-przychodu-110806-150x100crop.jpg)

![Spam 2012 [© fuzzbones - Fotolia.com] Spam 2012](https://s3.egospodarka.pl/grafika2/ilosc-spamu/Spam-2012-112177-150x100crop.jpg)

![Podatek VAT: kiedy faktury uproszczone? [© Vangelis Thomaidis - Fotolia.com] Podatek VAT: kiedy faktury uproszczone?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Podatek-VAT-kiedy-faktury-uproszczone-114027-150x100crop.jpg)

![Ryczałt ewidencjonowany: koszty przesyłki a przychód firmy [© Benjamin Haas - Fotolia.com] Ryczałt ewidencjonowany: koszty przesyłki a przychód firmy](https://s3.egospodarka.pl/grafika2/ryczalt-od-przychodow-ewidencjonowanych/Ryczalt-ewidencjonowany-koszty-przesylki-a-przychod-firmy-115470-150x100crop.jpg)

![Pilot do dekodera satelitarnego z kasą fiskalną [© Paylessimages - Fotolia.com] Pilot do dekodera satelitarnego z kasą fiskalną](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Pilot-do-dekodera-satelitarnego-z-kasa-fiskalna-115548-150x100crop.jpg)

![Dwa terminy zwrotu podatku VAT w deklaracji? [© Ruff - Fotolia.com] Dwa terminy zwrotu podatku VAT w deklaracji?](https://s3.egospodarka.pl/grafika2/zwrot-VAT/Dwa-terminy-zwrotu-podatku-VAT-w-deklaracji-116305-150x100crop.jpg)

![Sprzedaż nieruchomości: przychód w dacie aktu notarialnego [© Constantinos - Fotolia.com] Sprzedaż nieruchomości: przychód w dacie aktu notarialnego](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Sprzedaz-nieruchomosci-przychod-w-dacie-aktu-notarialnego-118899-150x100crop.jpg)

![Handel internetowy: koszty przesyłki a przychód firmy [© Oleksandr Moroz - Fotolia.com] Handel internetowy: koszty przesyłki a przychód firmy](https://s3.egospodarka.pl/grafika2/ryczalt-od-przychodow-ewidencjonowanych/Handel-internetowy-koszty-przesylki-a-przychod-firmy-121059-150x100crop.jpg)

![Umorzenie wierzytelności bez faktury korygującej [© apops - Fotolia.com] Umorzenie wierzytelności bez faktury korygującej](https://s3.egospodarka.pl/grafika2/faktura-VAT/Umorzenie-wierzytelnosci-bez-faktury-korygujacej-134535-150x100crop.jpg)

![Koniec zwolnienia z VAT przy sprzedaży samochodów osobowych [© Syda Productions - Fotolia.com] Koniec zwolnienia z VAT przy sprzedaży samochodów osobowych](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Koniec-zwolnienia-z-VAT-przy-sprzedazy-samochodow-osobowych-134996-150x100crop.jpg)

![Kasa fiskalna przy sprzedaży internetowej [© Stauke - Fotolia.com] Kasa fiskalna przy sprzedaży internetowej](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Kasa-fiskalna-przy-sprzedazy-internetowej-140690-150x100crop.jpg)

![Licencja na znak towarowy to przychód z działalności gospodarczej? [© Sergey Nivens - Fotolia.com] Licencja na znak towarowy to przychód z działalności gospodarczej?](https://s3.egospodarka.pl/grafika2/oplaty-licencyjne/Licencja-na-znak-towarowy-to-przychod-z-dzialalnosci-gospodarczej-148449-150x100crop.jpg)

![Kasa fiskalna: wynajem limuzyny to nie przejazd taksówką [© gdvcom - Fotolia.com] Kasa fiskalna: wynajem limuzyny to nie przejazd taksówką](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Kasa-fiskalna-wynajem-limuzyny-to-nie-przejazd-taksowka-153292-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Czy można zamienić się miejscami w samolocie? Sprawdź, co warto wiedzieć [© wygenerowane przez AI] Czy można zamienić się miejscami w samolocie? Sprawdź, co warto wiedzieć](https://s3.egospodarka.pl/grafika2/podroz-samolotem/Czy-mozna-zamienic-sie-miejscami-w-samolocie-Sprawdz-co-warto-wiedziec-271043-150x100crop.jpg)

![Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki [© wygenerowane przez AI] Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki](https://s3.egospodarka.pl/grafika2/podatki-w-firmie/Kalendarz-ksiegowy-na-marzec-2026-Najwazniejsze-daty-i-obowiazki-271045-150x100crop.jpg)

![Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania [© wygenerowane przez AI] Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania](https://s3.egospodarka.pl/grafika2/KSeF/Znikajace-i-odrzucone-faktury-w-KSeF-balagan-po-pierwszym-miesiacu-dzialania-271044-150x100crop.jpg)

![Luka płacowa w Polsce. Nowy raport pokazuje skalę nierówności w wynagrodzeniach [© pexels] Luka płacowa w Polsce. Nowy raport pokazuje skalę nierówności w wynagrodzeniach](https://s3.egospodarka.pl/grafika2/luka-placowa/Luka-placowa-w-Polsce-Nowy-raport-pokazuje-skale-nierownosci-w-wynagrodzeniach-271029-150x100crop.jpg)

![Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać? [© wygenerowane przez AI] Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać?](https://s3.egospodarka.pl/grafika2/certyfikat-KSeF/Certyfikat-trybu-offline-vs-uwierzytelniajacy-w-KSeF-Czym-sie-roznia-i-ktory-wybrac-271026-150x100crop.jpg)