-

![NIP: obowiązki płatnika i podatnika [© anna - Fotolia.com] NIP: obowiązki płatnika i podatnika]()

NIP: obowiązki płatnika i podatnika

... Druga sytuacja dotyczy aktualizacji danych z uwagi na fakt otrzymania nowego dowodu osobistego. Tutaj podatnicy (rozumiani jako osoby fizyczne nieprowadzące działalności gospodarczej) mogą dokonać zgłoszenia aktualizacyjnego za pośrednictwem organu wydającego dowód osobisty. Organ ten obowiązany jest do poinformowania podatnika o obowiązku złożenia ...

-

![Ulga odsetkowa tylko na cele mieszkaniowe [© FikMik - Fotolia.com] Ulga odsetkowa tylko na cele mieszkaniowe]()

Ulga odsetkowa tylko na cele mieszkaniowe

... , zakup nowo wybudowanego budynku mieszkalnego lub lokalu mieszkalnego w takim budynku od gminy albo od osoby, która wybudowała ten budynek w wykonywaniu działalności gospodarczej, nadbudowę lub rozbudowę budynku na cele mieszkalne, przebudowę strychu, suszarni albo przystosowanie innego pomieszczenia na cele mieszkalne oraz wykończenie lokalu ...

-

![Samochód osobowy: różnice w CIT i PIT [© anna - Fotolia.com] Samochód osobowy: różnice w CIT i PIT]()

Samochód osobowy: różnice w CIT i PIT

... od osób prawnych ustawodawca wskazał, że nie uważa się za koszty uzyskania przychodów jedynie wydatków z tytułu kosztów używania, dla potrzeb działalności gospodarczej, samochodów osobowych niestanowiących składników majątku podatnika - w części przekraczającej kwotę wynikającą z pomnożenia liczby kilometrów faktycznego przebiegu pojazdu dla celów ...

-

![Ochrona majątku przed wierzycielami na granicy prawa [© freshidea - Fotolia.com] Ochrona majątku przed wierzycielami na granicy prawa]()

Ochrona majątku przed wierzycielami na granicy prawa

... obu zachowaniach skutek będzie ten sam, lecz z zasady przy bankructwie oszukańczym będziemy mieli do czynienia z zamiarem przemyślanym, gdzie prowadzenie działalności gospodarczej jest tylko sposobem koniecznym do uzyskania bezpodstawnych korzyści majątkowych kosztem swoich wierzycieli, a sama upadłość lub niewypłacalność jest niejako wkalkulowana ...

-

![Przekształcenie spółki z o.o. w spółkę komandytową [© freshidea - Fotolia.com] Przekształcenie spółki z o.o. w spółkę komandytową]()

Przekształcenie spółki z o.o. w spółkę komandytową

... przepisów podatkowych, podatnikiem jest każdy ze wspólników a nie spółka, natomiast przychody uzyskiwane przez wspólników traktowane są jako przychody z działalności gospodarczej. W przypadku, w którym zostaną spełnione przesłanki wynikające z ustawy o podatku dochodowym od osób fizycznych, w grę może wchodzić zastosowanie preferencyjnej stawki ...

-

![Handel samochodami: części zamienne w KPiR [© whitelook - Fotolia.com] Handel samochodami: części zamienne w KPiR]()

Handel samochodami: części zamienne w KPiR

... materiałów, a co za tym idzie, prawidłowym jest ujmowanie takich wydatków w kolumnie 10 księgi podatkowej. Inaczej byłoby w przypadku samochodów użytkowanych w prowadzonej działalności gospodarczej (np. będących środkami trwałymi). Tutaj wydatki na remonty (w tym m.in. na zakup części zamiennych) winny być ujęte w kolumnie 13 księgi ...

-

![Kradzież pracownika a koszty podatkowe firmy [© whitelook - Fotolia.com] Kradzież pracownika a koszty podatkowe firmy]()

Kradzież pracownika a koszty podatkowe firmy

... wyniku kradzieży można zakwalifikować jako uboczny element prowadzonej działalności gospodarczej. W konsekwencji, jeżeli straty powstałe w skutek zdarzeń nieprzewidywalnych, ... . Nie ulega również wątpliwości, że straty te są efektem prowadzonej działalności gospodarczej, a więc są z nią pośrednio związane. W tym duchu wypowiedział się również WSA ...

-

![Kontrola skarbowa: zmiany w ustawie [© whitelook - Fotolia.com] Kontrola skarbowa: zmiany w ustawie]()

Kontrola skarbowa: zmiany w ustawie

... , także bez jego wiedzy i zgody. W krzyżowym ogniu kontroli Zmiany w ustawie przewidują również możliwość występowania do kontrahentów kontrolowanego, także tych nieprowadzących działalności gospodarczej, ale dokonujących nabycia towarów i usług w związku z realizacją swoich zadań np. fundacji lub zakładów opieki zdrowotnej. Czynności tzw. kontroli ...

-

![Ciągnik siodłowy a amortyzacja jednorazowa [© FikMik - Fotolia.com] Ciągnik siodłowy a amortyzacja jednorazowa]()

Ciągnik siodłowy a amortyzacja jednorazowa

... przy określaniu dochodu z odpłatnego zbycia rzeczy określonych w art. 10 ust. 1 pkt 8 lit. d), oraz gdy odpłatne zbycie rzeczy i praw jest przedmiotem działalności gospodarczej, a także w przypadku odpłatnego zbycia składników majątku związanych z działalnością gospodarczą, o których mowa w art. 14 ust. 2 pkt 1, bez względu na czas ich ...

-

![Aport nieruchomości: sprzedaż a koszty firmy [© FikMik - Fotolia.com] Aport nieruchomości: sprzedaż a koszty firmy]()

Aport nieruchomości: sprzedaż a koszty firmy

... . Działki te zostały nabyte w latach 1999-2009 z zamiarem darowizny na rzecz dzieci. Grunty te nigdy nie były wykorzystywane w prowadzonej przez wnioskodawcę działalności gospodarczej. Wnioskodawca wskazał także, że nie posiada, ani nie posiadał wcześniej statusu rolnika ryczałtowego, nie jest czynnym podatnikiem VAT, a nieruchomości nie ...

-

![Drobni podatnicy VAT: uproszczona ewidencja [© anna - Fotolia.com] Drobni podatnicy VAT: uproszczona ewidencja]()

Drobni podatnicy VAT: uproszczona ewidencja

... nieprowadzących działalności gospodarczej i rolników ryczałtowych musi jednak kasę fiskalną posiadać. Ustawodawca przewidział tutaj szereg zwolnień, np. z uwagi na obroty, które mówi, że zwalnia się z obowiązku ewidencjonowania podatników, u których kwota obrotu z tytułu sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej ...

-

![Zwolnienie podmiotowe: ewidencja VAT [© whitelook - Fotolia.com] Zwolnienie podmiotowe: ewidencja VAT]()

Zwolnienie podmiotowe: ewidencja VAT

... roku podatkowym kwoty 100 000 zł. Z kolei podatnicy rozpoczynający prowadzenie działalności gospodarczej w trakcie roku podatkowego są zwolnieni od podatku, jeżeli przewidywana przez nich wartość sprzedaży nie przekroczy, w proporcji do okresu prowadzonej działalności gospodarczej w roku podatkowym wskazanej wcześniej kwoty 100 000 zł. Jak łatwo ...

-

![Ulga internetowa: rachunek zamiast faktury VAT? [© FikMik - Fotolia.com] Ulga internetowa: rachunek zamiast faktury VAT?]()

Ulga internetowa: rachunek zamiast faktury VAT?

... z art. 106 ust. 4 ustawy, podatnicy, o których mowa w ust. 1-3, nie mają obowiązku wystawiania faktur, o których mowa w ust. 1 i 2, osobom fizycznym nieprowadzącym działalności gospodarczej. Jednakże na żądanie tych osób podatnicy są obowiązani do wystawienia faktury. Na mocy § 4 ust. 1 rozporządzenia Ministra Finansów z dnia 28 listopada ...

-

![Wewnętrzna faktura korygująca a odliczenie VAT [© FikMik - Fotolia.com] Wewnętrzna faktura korygująca a odliczenie VAT]()

Wewnętrzna faktura korygująca a odliczenie VAT

... przyjąć, iż nie ma możliwości stosowania cytowanych wyżej przepisów w tej części. Z informacji zawartych we wniosku wynika, iż w ramach prowadzonej działalności gospodarczej Wnioskodawca dokonuje nieodpłatnych przekazań towarów należących do jego przedsiębiorstwa, które w pierwotnej ocenie Spółki zostały rozpoznane jako czynności opodatkowane VAT ...

-

![Punkt kontaktowy dla usługodawców i usługobiorców [© Gina Sanders - Fotolia.com] Punkt kontaktowy dla usługodawców i usługobiorców]()

Punkt kontaktowy dla usługodawców i usługobiorców

... zostanie utworzony system informacji, który ułatwi zainteresowanym podmiotom z kraju i z zagranicy szybsze i bezpośrednie pozyskanie podstawowych informacji o przepisach i urzędach, niezbędnych do prowadzenia działalności gospodarczej. Sprawniejsza wymiana informacji może przynieść poprawę warunków dla prowadzenia działalności gospodarczej.

-

![Sprzedaż rolnej nieruchomości a podatek [© FikMik - Fotolia.com] Sprzedaż rolnej nieruchomości a podatek]()

Sprzedaż rolnej nieruchomości a podatek

... w ewidencji gruntów i budynków jako użytki rolne lub jako grunty zadrzewione i zakrzewione na użytkach rolnych, z wyjątkiem gruntów zajętych na prowadzenie działalności gospodarczej innej niż rolnicza, o łącznej powierzchni przekraczającej 1 ha lub 1 ha przeliczeniowy, stanowiący własność lub znajdujący się w posiadaniu osoby fizycznej, osoby ...

-

![Mieszkanie na wynajem kup na obrzeżach Mieszkanie na wynajem kup na obrzeżach]()

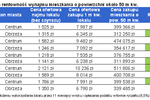

Mieszkanie na wynajem kup na obrzeżach

... ogólne (stawki progresywne 18% i 32%), Tzw. „podatek liniowy” (stawka 19%). Będąc osobą fizyczną nieprowadzącą działalności gospodarczej można wybrać między dwoma pierwszymi formami rozliczeń. W przypadku działalności gospodarczej natomiast podatnik musi zdecydować się na opłacanie podatku liniowego lub na zasadach ogólnych. Jedynie w przypadku ...

-

![Prywatny najem: opłaty za media a koszty podatkowe [© FikMik - Fotolia.com] Prywatny najem: opłaty za media a koszty podatkowe]()

Prywatny najem: opłaty za media a koszty podatkowe

... pokrywa koszty mediów oraz opłaty z tytułu użytkowania lokalu do spółdzielni z otrzymanych od najemcy środków. Najem nie jest prowadzony w ramach pozarolniczej działalności gospodarczej. Faktury rozliczeniowe za prąd i gaz (uwzględniające faktyczne zużycie oraz opłacone zaliczki), jakie otrzymuje wnioskodawca od dostawców, są wystawiane dwa razy ...

-

![Najem mieszkania jako koszty firmy? [© FikMik - Fotolia.com] Najem mieszkania jako koszty firmy?]()

Najem mieszkania jako koszty firmy?

... ustawy o podatku dochodowym od osób fizycznych, będą mogły w okresie świadczenia tych usług stanowić koszty uzyskania przychodów prowadzonej pozarolniczej działalności gospodarczej. Bez wątpienia bowiem, w złożonym wniosku Wnioskodawca wykazał związek przyczynowo-skutkowy pomiędzy ww. wydatkami a uzyskiwaniem przychodów z ww. źródła przychodów oraz ...

-

![Zwrot towaru a zapisy w KPiR [© anna - Fotolia.com] Zwrot towaru a zapisy w KPiR]()

Zwrot towaru a zapisy w KPiR

... zdarzenie to ująć w księdze przychodów i rozchodów? Zmniejszyć wartość przychodu, zwiększyć pozostałe koszty a może wykazać jako zakup towarów handlowych? Za przychód z działalności gospodarczej uważa się kwoty należne, choćby nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. Tak stanowi art ...

-

![Wspólność majątkowa: zakup samochodu a zgoda małżonka [© zimmytws-Fotolia.com] Wspólność majątkowa: zakup samochodu a zgoda małżonka]()

Wspólność majątkowa: zakup samochodu a zgoda małżonka

... zarząd odnosi się również do przedmiotów majątkowych służących małżonkowi do wykonywania zawodu lub prowadzenia działalności zarobkowej. O tym, czy dany przedmiot służy do wykonywania zawodu lub prowadzenia działalności gospodarczej, decyduje konkretna sytuacja. Przykładowo, przyjmuje się, że małżonek będący przedstawicielem handlowym może sam ...

-

![Najem nieruchomości: forma opodatkowania [© anna - Fotolia.com] Najem nieruchomości: forma opodatkowania]()

Najem nieruchomości: forma opodatkowania

... , ale uzyskiwane w ramach prowadzonej działalności gospodarczej będzie mógł opodatkować podatkiem liniowym czy też wg skali podatkowej. Nie wiąże go w tym zakresie złożone wcześniej oświadczenie dla sposobu opodatkowania przychodów z najmu prywatnego. Jeżeli przedmiotem najmu (w ramach prowadzonej działalności gospodarczej) będą nieruchomości, inna ...

-

![Internet a przetwarzanie danych osobowych [© zimmytws-Fotolia.com] Internet a przetwarzanie danych osobowych]()

Internet a przetwarzanie danych osobowych

... szczególności, jak podaje ustawodawca, będzie to marketing bezpośredni własnych produktów lub usług administratora danych, czy dochodzenie roszczeń z tytułu prowadzonej działalności gospodarczej. W tym miejscu trzeba zwrócić uwagę, że dane osobowe użytkowników serwisu, przetwarzane i przechowywane w danym celu przez operatora, mogą być wykorzystane ...

-

![Ulga odsetkowa: ślub a prawo do odliczenia [© anna - Fotolia.com] Ulga odsetkowa: ślub a prawo do odliczenia]()

Ulga odsetkowa: ślub a prawo do odliczenia

... zakup nowo wybudowanego budynku mieszkalnego lub lokalu mieszkalnego w takim budynku od gminy albo od osoby, która wybudowała ten budynek w wykonywaniu działalności gospodarczej, e) nadbudowę lub rozbudowę budynku na cele mieszkalne, f) przebudowę strychu, suszarni albo przystosowanie innego pomieszczenia na cele mieszkalne oraz wykończenie lokalu ...

-

![Najistotniejsze zmiany w VAT w 2011 r. [© whitelook - Fotolia.com] Najistotniejsze zmiany w VAT w 2011 r.]()

Najistotniejsze zmiany w VAT w 2011 r.

... i usług (Dz. U. z 2009 r., Nr 215, poz. 1666) Podatnicy rozpoczynający w 2010 r. działalność gospodarczą u których łączna wartość sprzedaży, w proporcji do okresu prowadzonej działalności gospodarczej, przekroczyła 100.000 zł i nie przekroczyła 150.000 zł, mogą skorzystać ze zwolnienia od podatku od towarów i usług, pod warunkiem ...

-

![Podatek VAT - limity 2011 [© Kurhan - Fotolia.com] Podatek VAT - limity 2011]()

Podatek VAT - limity 2011

... sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej i rolników ryczałtowych przy użyciu kasy rejestrującej 40 000 Wysokość obrotu uprawniająca do korzystania ze zwolnienia z obowiązku ewidencjonowania sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej i rolników ryczałtowych przy użyciu kasy ...

-

![Zmiana stawki VAT: rozliczenie zaliczki [© FikMik - Fotolia.com] Zmiana stawki VAT: rozliczenie zaliczki]()

Zmiana stawki VAT: rozliczenie zaliczki

... . 106 ust. 4 ustawy o VAT, podatnicy, o których mowa w ust. 1-3, nie mają obowiązku wystawiania faktur, o których mowa w ust. 1 i 2, osobom fizycznym nieprowadzącym działalności gospodarczej. Jednakże na żądanie tych osób podatnicy są obowiązani do wystawienia faktury. Jak wynika z przytoczonych przepisów, art. 106 ust. 1, 3 i 4 ustawy o podatku ...

-

![Kto zainstaluje kasy fiskalne w 2011r. ? [© whitelook - Fotolia.com] Kto zainstaluje kasy fiskalne w 2011r. ?]()

Kto zainstaluje kasy fiskalne w 2011r. ?

... ewidencji sprzedaży za pomocą kas fiskalnych obciąża, co do zasady, wszystkich podatników dokonujących sprzedaży na rzecz osób fizycznych, nieprowadzących działalności gospodarczej oraz rolników ryczałtowych. Rozporządzenie określa podatników zwolnionych z tego obowiązku. Jakie zmiany, w stosunku do poprzednio obowiązujących przepisów, wprowadziło ...

-

![Zyskowny wynajem małego mieszkania Zyskowny wynajem małego mieszkania]()

Zyskowny wynajem małego mieszkania

... Zasady ogólne (stawki progresywne 18% i 32%), Tzw. „podatek liniowy” (stawka 19%). Będąc osobą fizyczną nieprowadzącą działalności gospodarczej można wybrać między dwoma pierwszymi formami rozliczeń. W przypadku działalności gospodarczej natomiast podatnik musi zdecydować się na opłacanie podatku liniowego lub na zasadach ogólnych. W rozważanym ...

-

![Zamiana i sprzedaż działek a dochód w PIT [© FikMik - Fotolia.com] Zamiana i sprzedaż działek a dochód w PIT]()

Zamiana i sprzedaż działek a dochód w PIT

... , że źródłem przychodu jest m.in. odpłatne zbycie nieruchomości lub ich części oraz udziału w nieruchomości, jeżeli odpłatne zbycie nie następuje w wykonaniu działalności gospodarczej i zostało dokonane przed upływem pięciu lat, licząc od końca roku kalendarzowego, w którym nastąpiło ich nabycie. Przez pojęcie "nabycie" należy rozumieć ...

-

![Pożyczka od wspólnika a przychody podatkowe [© FikMik - Fotolia.com] Pożyczka od wspólnika a przychody podatkowe]()

Pożyczka od wspólnika a przychody podatkowe

... konkretny wymiar finansowy. Z przedstawionego zdarzenia przyszłego wynika, iż Wnioskodawca będący wspólnikiem spółki komandytowej, planuje, jako osoba fizyczna nie prowadząca działalności gospodarczej, udzielanie Spółce nieoprocentowanych pożyczek. Stosownie do art. 8 § 1 ustawy z dnia 15 września 2000 r. – Kodeks spółek handlowych (Dz. U. Nr 94 ...

-

![Nazwa firmy chroniona przez prawo [© freshidea - Fotolia.com] Nazwa firmy chroniona przez prawo]()

Nazwa firmy chroniona przez prawo

... do firmy ze strony innych uczestników obrotu może pojawić się zarówno na etapie rejestracji nowej firmy, jak i już w toku prowadzenia działalności gospodarczej. W pierwszym przypadku właściwą kontrolę powinien prowadzić odpowiedni organ rejestrowy. W drugim przypadku, przedsiębiorca sam powinien podejmować odpowiednie kroki prawne, celem ochrony ...

-

![Sprzedaż nieruchomości: cele mieszkaniowe [© FikMik - Fotolia.com] Sprzedaż nieruchomości: cele mieszkaniowe]()

Sprzedaż nieruchomości: cele mieszkaniowe

... w określonym czasie tj. przed upływem pięciu lat, licząc od końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie i nie następuje w wykonaniu działalności gospodarczej. Przepis art. 10 ust. 1 pkt 8 ww. ustawy formułuje także generalną zasadę, że sprzedaż nieruchomości, jej części lub udziału w nieruchomości przed ...

-

![Darowizna i sprzedaż mieszkania a podatek [© FikMik - Fotolia.com] Darowizna i sprzedaż mieszkania a podatek]()

Darowizna i sprzedaż mieszkania a podatek

... w określonym czasie tj. przed upływem pięciu lat, licząc od końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie i nie następuje w wykonaniu działalności gospodarczej. Jednocześnie wskazać należy, że dla zastosowania zasad opodatkowania uzyskanych przychodów istotne znaczenie ma data nabycia nieruchomości lub prawa. Ustawą z dnia ...

-

![Zeznania roczne: dochody z zagranicy po kursie NBP [© whitelook - Fotolia.com] Zeznania roczne: dochody z zagranicy po kursie NBP]()

Zeznania roczne: dochody z zagranicy po kursie NBP

... o podatku dochodowym od osób fizycznych (dalej updof) w stanie prawnym obowiązującym do końca 2010 r. Zasady te muszą stosować m.in. podatnicy nieprowadzący działalności gospodarczej, którzy osiągają dochody w walutach obcych (np. wynagrodzenia z pracy zagranicą). Co do zasady w takich przypadkach są oni zobowiązani stosować kurs faktyczny ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![NIP: obowiązki płatnika i podatnika [© anna - Fotolia.com] NIP: obowiązki płatnika i podatnika](https://s3.egospodarka.pl/grafika/NIP/NIP-obowiazki-platnika-i-podatnika-skVsXY.jpg)

![Ulga odsetkowa tylko na cele mieszkaniowe [© FikMik - Fotolia.com] Ulga odsetkowa tylko na cele mieszkaniowe](https://s3.egospodarka.pl/grafika/ulgi/Ulga-odsetkowa-tylko-na-cele-mieszkaniowe-ZKDwv5.jpg)

![Samochód osobowy: różnice w CIT i PIT [© anna - Fotolia.com] Samochód osobowy: różnice w CIT i PIT](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Samochod-osobowy-roznice-w-CIT-i-PIT-skVsXY.jpg)

![Ochrona majątku przed wierzycielami na granicy prawa [© freshidea - Fotolia.com] Ochrona majątku przed wierzycielami na granicy prawa](https://s3.egospodarka.pl/grafika/wierzytelnosci/Ochrona-majatku-przed-wierzycielami-na-granicy-prawa-IvEZM7.jpg)

![Przekształcenie spółki z o.o. w spółkę komandytową [© freshidea - Fotolia.com] Przekształcenie spółki z o.o. w spółkę komandytową](https://s3.egospodarka.pl/grafika/spolki/Przeksztalcenie-spolki-z-o-o-w-spolke-komandytowa-IvEZM7.jpg)

![Handel samochodami: części zamienne w KPiR [© whitelook - Fotolia.com] Handel samochodami: części zamienne w KPiR](https://s3.egospodarka.pl/grafika/pkpir/Handel-samochodami-czesci-zamienne-w-KPiR-JbjmWj.jpg)

![Kradzież pracownika a koszty podatkowe firmy [© whitelook - Fotolia.com] Kradzież pracownika a koszty podatkowe firmy](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Kradziez-pracownika-a-koszty-podatkowe-firmy-JbjmWj.jpg)

![Kontrola skarbowa: zmiany w ustawie [© whitelook - Fotolia.com] Kontrola skarbowa: zmiany w ustawie](https://s3.egospodarka.pl/grafika/kontrola-skarbowa/Kontrola-skarbowa-zmiany-w-ustawie-JbjmWj.jpg)

![Ciągnik siodłowy a amortyzacja jednorazowa [© FikMik - Fotolia.com] Ciągnik siodłowy a amortyzacja jednorazowa](https://s3.egospodarka.pl/grafika/srodki-trwale/Ciagnik-siodlowy-a-amortyzacja-jednorazowa-ZKDwv5.jpg)

![Aport nieruchomości: sprzedaż a koszty firmy [© FikMik - Fotolia.com] Aport nieruchomości: sprzedaż a koszty firmy](https://s3.egospodarka.pl/grafika/srodki-trwale/Aport-nieruchomosci-sprzedaz-a-koszty-firmy-ZKDwv5.jpg)

![Drobni podatnicy VAT: uproszczona ewidencja [© anna - Fotolia.com] Drobni podatnicy VAT: uproszczona ewidencja](https://s3.egospodarka.pl/grafika/VAT-nalezny/Drobni-podatnicy-VAT-uproszczona-ewidencja-skVsXY.jpg)

![Zwolnienie podmiotowe: ewidencja VAT [© whitelook - Fotolia.com] Zwolnienie podmiotowe: ewidencja VAT](https://s3.egospodarka.pl/grafika/ewidencja-VAT-ewidencjonowanie-sprzedazy/Zwolnienie-podmiotowe-ewidencja-VAT-JbjmWj.jpg)

![Ulga internetowa: rachunek zamiast faktury VAT? [© FikMik - Fotolia.com] Ulga internetowa: rachunek zamiast faktury VAT?](https://s3.egospodarka.pl/grafika/ulga-na-internet/Ulga-internetowa-rachunek-zamiast-faktury-VAT-ZKDwv5.jpg)

![Wewnętrzna faktura korygująca a odliczenie VAT [© FikMik - Fotolia.com] Wewnętrzna faktura korygująca a odliczenie VAT](https://s3.egospodarka.pl/grafika/faktura-VAT/Wewnetrzna-faktura-korygujaca-a-odliczenie-VAT-ZKDwv5.jpg)

![Punkt kontaktowy dla usługodawców i usługobiorców [© Gina Sanders - Fotolia.com] Punkt kontaktowy dla usługodawców i usługobiorców](https://s3.egospodarka.pl/grafika/punkt-kontaktowy/Punkt-kontaktowy-dla-uslugodawcow-i-uslugobiorcow-0bIGY0.jpg)

![Sprzedaż rolnej nieruchomości a podatek [© FikMik - Fotolia.com] Sprzedaż rolnej nieruchomości a podatek](https://s3.egospodarka.pl/grafika/sprzedaz-gruntu/Sprzedaz-rolnej-nieruchomosci-a-podatek-ZKDwv5.jpg)

![Prywatny najem: opłaty za media a koszty podatkowe [© FikMik - Fotolia.com] Prywatny najem: opłaty za media a koszty podatkowe](https://s3.egospodarka.pl/grafika/najem-lokalu/Prywatny-najem-oplaty-za-media-a-koszty-podatkowe-ZKDwv5.jpg)

![Najem mieszkania jako koszty firmy? [© FikMik - Fotolia.com] Najem mieszkania jako koszty firmy?](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Najem-mieszkania-jako-koszty-firmy-ZKDwv5.jpg)

![Zwrot towaru a zapisy w KPiR [© anna - Fotolia.com] Zwrot towaru a zapisy w KPiR](https://s3.egospodarka.pl/grafika/zwrot-towaru/Zwrot-towaru-a-zapisy-w-KPiR-skVsXY.jpg)

![Wspólność majątkowa: zakup samochodu a zgoda małżonka [© zimmytws-Fotolia.com] Wspólność majątkowa: zakup samochodu a zgoda małżonka](https://s3.egospodarka.pl/grafika/wspolnosc-majatkowa/Wspolnosc-majatkowa-zakup-samochodu-a-zgoda-malzonka-SCMgVG.jpg)

![Najem nieruchomości: forma opodatkowania [© anna - Fotolia.com] Najem nieruchomości: forma opodatkowania](https://s3.egospodarka.pl/grafika/najem-lokalu/Najem-nieruchomosci-forma-opodatkowania-skVsXY.jpg)

![Internet a przetwarzanie danych osobowych [© zimmytws-Fotolia.com] Internet a przetwarzanie danych osobowych](https://s3.egospodarka.pl/grafika/dane-osobowe/Internet-a-przetwarzanie-danych-osobowych-SCMgVG.jpg)

![Ulga odsetkowa: ślub a prawo do odliczenia [© anna - Fotolia.com] Ulga odsetkowa: ślub a prawo do odliczenia](https://s3.egospodarka.pl/grafika/ulgi/Ulga-odsetkowa-slub-a-prawo-do-odliczenia-skVsXY.jpg)

![Najistotniejsze zmiany w VAT w 2011 r. [© whitelook - Fotolia.com] Najistotniejsze zmiany w VAT w 2011 r.](https://s3.egospodarka.pl/grafika/zmiany-w-VAT/Najistotniejsze-zmiany-w-VAT-w-2011-r-JbjmWj.jpg)

![Podatek VAT - limity 2011 [© Kurhan - Fotolia.com] Podatek VAT - limity 2011](https://s3.egospodarka.pl/grafika/limity-podatkowe/Podatek-VAT-limity-2011-ZvtAjK.jpg)

![Zmiana stawki VAT: rozliczenie zaliczki [© FikMik - Fotolia.com] Zmiana stawki VAT: rozliczenie zaliczki](https://s3.egospodarka.pl/grafika/faktura-zaliczkowa/Zmiana-stawki-VAT-rozliczenie-zaliczki-ZKDwv5.jpg)

![Kto zainstaluje kasy fiskalne w 2011r. ? [© whitelook - Fotolia.com] Kto zainstaluje kasy fiskalne w 2011r. ?](https://s3.egospodarka.pl/grafika/kasy-fiskalne/Kto-zainstaluje-kasy-fiskalne-w-2011r-JbjmWj.jpg)

![Zamiana i sprzedaż działek a dochód w PIT [© FikMik - Fotolia.com] Zamiana i sprzedaż działek a dochód w PIT](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Zamiana-i-sprzedaz-dzialek-a-dochod-w-PIT-ZKDwv5.jpg)

![Pożyczka od wspólnika a przychody podatkowe [© FikMik - Fotolia.com] Pożyczka od wspólnika a przychody podatkowe](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Pozyczka-od-wspolnika-a-przychody-podatkowe-ZKDwv5.jpg)

![Nazwa firmy chroniona przez prawo [© freshidea - Fotolia.com] Nazwa firmy chroniona przez prawo](https://s3.egospodarka.pl/grafika/kreowanie-wizerunku-firmy/Nazwa-firmy-chroniona-przez-prawo-IvEZM7.jpg)

![Sprzedaż nieruchomości: cele mieszkaniowe [© FikMik - Fotolia.com] Sprzedaż nieruchomości: cele mieszkaniowe](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Sprzedaz-nieruchomosci-cele-mieszkaniowe-ZKDwv5.jpg)

![Darowizna i sprzedaż mieszkania a podatek [© FikMik - Fotolia.com] Darowizna i sprzedaż mieszkania a podatek](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Darowizna-i-sprzedaz-mieszkania-a-podatek-ZKDwv5.jpg)

![Zeznania roczne: dochody z zagranicy po kursie NBP [© whitelook - Fotolia.com] Zeznania roczne: dochody z zagranicy po kursie NBP](https://s3.egospodarka.pl/grafika/PIT-y/Zeznania-roczne-dochody-z-zagranicy-po-kursie-NBP-JbjmWj.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Jawność wynagrodzeń a luka płacowa. Co mówią liczby? [© pexels] Jawność wynagrodzeń a luka płacowa. Co mówią liczby?](https://s3.egospodarka.pl/grafika2/dyskryminacja-placowa/Jawnosc-wynagrodzen-a-luka-placowa-Co-mowia-liczby-270211-150x100crop.jpg)

![Koniec awiza. Jak e-Doręczenia zmienią kontakt z administracją? [© pexels] Koniec awiza. Jak e-Doręczenia zmienią kontakt z administracją?](https://s3.egospodarka.pl/grafika2/e-Doreczenia/Koniec-awiza-Jak-e-Doreczenia-zmienia-kontakt-z-administracja-270204-150x100crop.jpg)

![Postanowienia noworoczne 2026 dla freelancerów: 5 kroków, które odmienią Twoje życie zawodowe [© wygenerowane przez AI] Postanowienia noworoczne 2026 dla freelancerów: 5 kroków, które odmienią Twoje życie zawodowe](https://s3.egospodarka.pl/grafika2/freelancerzy/Postanowienia-noworoczne-2026-dla-freelancerow-5-krokow-ktore-odmienia-Twoje-zycie-zawodowe-270206-150x100crop.jpg)

![KSeF może opóźnić odliczenie i zwrot VAT. Decyduje data w systemie, a nie na fakturze [© wygenerowane przez AI] KSeF może opóźnić odliczenie i zwrot VAT. Decyduje data w systemie, a nie na fakturze](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/KSeF-moze-opoznic-odliczenie-i-zwrot-VAT-Decyduje-data-w-systemie-a-nie-na-fakturze-270201-150x100crop.jpg)