-

![3 dobre i 3 gorsze pomysły deregulacji zespołu Brzoski 3 dobre i 3 gorsze pomysły deregulacji zespołu Brzoski]()

3 dobre i 3 gorsze pomysły deregulacji zespołu Brzoski

... jest to szczególnie uciążliwe dla eksporterów, branży budowlanej (działających w systemie odwrotnego obciążenia), firm produkcyjnych (szczególnie przy inwestycjach w drogie maszyny), a także w handlu detalicznym i hurtowym (przy nadpłatach VAT ... . Informacja na temat zastrzeżeń jest kierowana do wnioskującego co jest automatycznym ostrzeżeniem. Trudno ...

-

![Mały ZUS Plus 2026: Jak wykorzystać 'czystą kartę' i obniżyć składki na 36 miesięcy? [© wygenerowane przez AI] Mały ZUS Plus 2026: Jak wykorzystać 'czystą kartę' i obniżyć składki na 36 miesięcy?]()

Mały ZUS Plus 2026: Jak wykorzystać 'czystą kartę' i obniżyć składki na 36 miesięcy?

... co najmniej 60 dni, tj. przedsiębiorca podlegał z tego tytułu ubezpieczeniom społecznym lub zdrowotnemu w Polsce przez minimum 60 dni; przedsiębiorca rozlicza się na KPiR (skala podatkowa lub podatek liniowy) lub ryczałtem, a jeśli stosuje kartę podatkową – to dodatkowo zgłosił działalność do VAT ...

-

![Kryzys w nowych samochodach [© Scanrail - Fotolia.com] Kryzys w nowych samochodach]()

Kryzys w nowych samochodach

... VAT, stopniowe podwyżki cen samochodów oraz wysoka podaż samochodów używanych sprowadzonych z zagranicy. W listopadzie Polacy zakupili 19 tysięcy 85 aut osobowych, o 3,64 procent mniej niż w poprzednim miesiącu i o 37 procent mniej niż rok wcześniej. Jest to ... rankingu Skoda sprzedała w listopadzie 2.400 aut, co oznacza spadek o 37,4 procent, a łączny ...

-

![Kto może ubiegać się o stanowisko głównego księgowego? [© kartos - Fotolia.com] Kto może ubiegać się o stanowisko głównego księgowego?]()

Kto może ubiegać się o stanowisko głównego księgowego?

... się o stanowisko głównego księgowego w placówce oświatowej, która jest jednostką organizacyjną jednostki samorządu terytorialnego? Nie ... Ponadto muszą one mieć co najmniej sześcioletnią praktykę w księgowości. Niestety ustawa o finansach publicznych nie określa, co należy rozumieć pod ... - Poradnik księgowego jednostki sektora finansów publicznych” to ...

-

![Działalność gospodarcza prowadzona w domu [© anna - Fotolia.com] Działalność gospodarcza prowadzona w domu]()

Działalność gospodarcza prowadzona w domu

... nią opłaty stanowić będą jej koszt. Jeśli jest to niemożliwe, musisz racjonalnie i wiarygodnie określić, jaka ... jest powszechnie akceptowany przez organy podatkowe. Według takiej samej proporcji możesz odliczać podatek VAT ... przypadkach - przedmiot operacji gospodarczych i wysokość poniesionego kosztu. „Poradnik Podatnika” podpowiada, co zrobić, by w ...

-

![Motoryzacja: firmy ratują rynek [© Scanrail - Fotolia.com] Motoryzacja: firmy ratują rynek]()

Motoryzacja: firmy ratują rynek

... jest segment samochodów klasy niższej średniej (dla rynku segment samochodów małych). Jego udział w rejestracjach na firmy wyniósł po trzech kwartałach bieżącego roku 27,39 procent, co ...

-

![Kasa fiskalna - o czym należy pamiętać [© anna - Fotolia.com] Kasa fiskalna - o czym należy pamiętać]()

Kasa fiskalna - o czym należy pamiętać

... VAT rozporządzenie w sprawie kas rejestrujących, a to dlatego, że jest ono bardzo skomplikowane i - co ...

-

![Prognozy dla private banking w Polsce [© denphumi - Fotolia.com] Prognozy dla private banking w Polsce]()

Prognozy dla private banking w Polsce

... jest imponująca, stosunkowo niski jest poziom penetracji usług asset management przez klientów prywatnych, Polska to dosyć płytki rynek na innowacje finansowe. Szwajcaria, która jest ... Normandzkie. W ostatnich latach bardzo wzrosło znaczenie dalekowschodnich centrów finansowych, co jest efektem dynamicznego wzrostu bogactwa i wzrostu liczby milionerów ...

-

![Tydzień 28/2008 (07-13.07.2008) [© RVNW - Fotolia.com] Tydzień 28/2008 (07-13.07.2008)]()

Tydzień 28/2008 (07-13.07.2008)

... VAT w sektorze usług. Niemiecki fiskus mógłby w ten sposób stracić 3,6 mld euro, gdyby usługi w hotelarstwie i gastronomii VAT obniżono z 19 do 7%. Obniżenia VAT w gastronomii ... liczby budów w mieszkalnictwie, co pociągnęło za sobą spadek koniunktury w całej gospodarce. Według Insee (to francuski odpowiednik GUS) we Francji jest najniższa od 25 ...

-

![Zadatek a podatek dochodowy [© anna - Fotolia.com] Zadatek a podatek dochodowy]()

Zadatek a podatek dochodowy

... . Inne skutki (w porównaniu z podatkiem VAT) wywołuje także jego przekształcenie się w odszkodowanie. Zgodnie z ... jest możliwe, zadatek ulega zwrotowi. Natomiast w razie rozwiązania umowy zadatek powinien być zwrócony, a obowiązek zapłaty sumy dwukrotnie wyższej odpada. To ... netto, nie wywiązał się z umowy, przez co musiał zwrócić kontrahentowi 20 tys. ...

-

![Okulary korekcyjne: zakup a koszty firmy [© FikMik - Fotolia.com] Okulary korekcyjne: zakup a koszty firmy]()

Okulary korekcyjne: zakup a koszty firmy

... Jest to zatem wydatek o ... do kosztów uzyskania przychodów na podstawie posiadanej faktury VAT. Zadał pytanie, czy ma do tego prawo? W przedmiotowej sprawie organ ... jest ścisłe powiązanie kosztów ponoszonych przez podatnika z celem osiągnięcia przychodów, przy czym cel ten musi być widoczny, a ponoszone koszty winny go bezpośrednio realizować lub co ...

-

![Tydzień 23/2009 (01-07.06.2009) [© RVNW - Fotolia.com] Tydzień 23/2009 (01-07.06.2009)]()

Tydzień 23/2009 (01-07.06.2009)

... , którą przeszliśmy i miejsce w którym jesteśmy dziś oraz na to, co jest jeszcze przed nami i co nas czeka jutro... Świętując w ostatnich dniach mieliśmy mieszane uczucia ... spadki wpływów do budżetu z VAT, bo jest to podstawa wpływów budżetowych. Jest to jednak skutkiem coraz lepszego bilansu zagranicznego ( z VAT zwolnione są towary eksportowane ...

-

![KIG: ocena pracy rządu X-XII 2009 KIG: ocena pracy rządu X-XII 2009]()

KIG: ocena pracy rządu X-XII 2009

... VAT. Jednak ze względu na trudną sytuację budżetową zaproponowano stopniowe podwyższanie tego limitu: w 2010 r. – 20 tys. euro, a w 2011 r. – 30 tys. euro. Nie są to co ... przedstawiono zbiorczy (ogólny) indeks przyjazności gospodarczej (ZPG), który jest średnią arytmetyczną wyników indeksów poszczególnych partii przy poszczególnych głosowaniach. ...

-

![Jakie są terminy przedawnienia długu? Jakie są terminy przedawnienia długu?]()

Jakie są terminy przedawnienia długu?

... to już się nie przedawniło? Sprawa jest sprzed czterech lat.” Odkąd zaczyna się przedawnienie W takim przypadku prawne przedawnienie długu to ... VAT ...

-

![Wynajem pokoju w condohotel zyskowny Wynajem pokoju w condohotel zyskowny]()

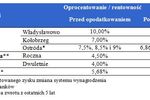

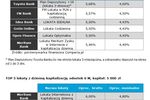

Wynajem pokoju w condohotel zyskowny

... jest uzyskanie zwrotu podatku VAT. Pokój w hotelu od 168 tysięcy Home Broker podaje, iż jeden z ciekawych projektów tego typu jest zlokalizowany we Władysławowie. Apartament w trzygwiazdkowym hotelu to wydatek rzędu zaledwie 168 tys. zł netto. Gwarantowany roczny przychód z najmu takiego pokoju hotelowego to ...

-

![Faktury korygujące: ważne prawo unijne [© whitelook - Fotolia.com] Faktury korygujące: ważne prawo unijne]()

Faktury korygujące: ważne prawo unijne

... to z opodatkowania podatkiem od towarów i usług (VAT) dostawy towarów oraz świadczenia usług, a nie samoistnych płatności. Stanowisko to zostało poparte przytoczonymi wyrokami ETSu. Warto w tym miejscu zwrócić uwagę na fakt, iż krajowa linia orzecznicza jest ...

-

![Samochód z kratką: odpisy amortyzacyjne [© FikMik - Fotolia.com] Samochód z kratką: odpisy amortyzacyjne]()

Samochód z kratką: odpisy amortyzacyjne

... homologacji. Z faktury zakupu odliczyła cały podatek VAT. Nie posiada ona jednak zaświadczenia ... od osób fizycznych, ilekroć w ustawie jest mowa o samochodzie osobowym, oznacza to pojazd samochodowy o dopuszczalnej masie całkowitej ... przez Wnioskodawczynię samochód traktowany jest jako samochód osobowy (co zresztą sama Wnioskodawczyni przyznaje w ...

-

![Jak oszczędzać gdy rosną podatki i inflacja? Jak oszczędzać gdy rosną podatki i inflacja?]()

Jak oszczędzać gdy rosną podatki i inflacja?

... co będzie najlepsze dla Twojego portfela przez najbliższe pół roku. Najpierw stopy... Najpierw Rada Polityki Pieniężnej podniosła stopy procentowe. Na początek o 25 punktów bazowych. Powolne wychodzenie z kryzysu to czas zacieśniania polityki pieniężnej – mówią jedni. Wzrost podatku VAT ... jest tak: jeśli odsetki wynoszą 2,49 zł, to podatek jest ...

-

![Podatek dochodowy: działalność rolnicza [© anna - Fotolia.com] Podatek dochodowy: działalność rolnicza]()

Podatek dochodowy: działalność rolnicza

... wystawia przedsiębiorcy za wykonane usługi fakturę VAT. Czy usługi te rolnik może zaliczyć do działalności rolniczej, a co za tym idzie, ich wartości nie opodatkowywać ... produkcji rolnej. Art. 2 ust. 2 updof mówi z kolei, co należy rozumieć przez działalność rolniczą. Otóż jest to działalność polegająca na wytwarzaniu produktów roślinnych lub ...

-

![PKPP Lewiatan: Czarna Lista Barier 2011 [© Scanrail - Fotolia.com] PKPP Lewiatan: Czarna Lista Barier 2011]()

PKPP Lewiatan: Czarna Lista Barier 2011

... przedsiębiorców jest możliwość wystawiania faktur VAT w wersji elektronicznej. Jeżeli podwyżka VAT była nieunikniona ze względu na sytuację finansów publicznych, to szkoda, ... na oczekiwanie miesiącami na zwrot zainwestowanych zgodnie z umową środków. Jak co roku, należy przypomnieć, iż bariery występujące w poszczególnych regionach i programach są ...

-

![Konferencja a koszty uzyskania przychodów firmy [© anna - Fotolia.com] Konferencja a koszty uzyskania przychodów firmy]()

Konferencja a koszty uzyskania przychodów firmy

... skierowany w zasadzie do całej społeczności lokalnej i m.in. przez to budować pozytywny wizerunek przedsiębiorstwa. ... jest w tym wypadku realizowany. Ważne orzeczenie WSA O ponoszeniu wydatku w celu osiągnięcia przychodu mówimy wówczas, gdy jest ... budowanie wizerunku przedsiębiorstwa w taki sposób łączy się - co do zasady - z wystawnością, i odmawiają ... VAT ...

-

![Rosną nakłady na działania BTL Rosną nakłady na działania BTL]()

Rosną nakłady na działania BTL

... B2C, zaś 44% na aktywnościach skierowanych do partnerów biznesowych. To odpowiednio 4% i 3% więcej, niż w roku 2009. Wyniki badania ... jest na 3,2%. Firmy działające w sektorze B2C najczęściej wybierały nagrody rzeczowe i gotówkę (58% i 55%), zaś w kolejnym roku najbardziej dynamiczne wzrosty spodziewane są także w przypadku kuponów, o 6,1%. Co ...

-

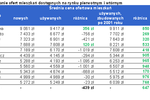

![Mieszkania używane droższe niż nowe Mieszkania używane droższe niż nowe]()

Mieszkania używane droższe niż nowe

... to wiązałoby się to z kosztem na poziomie 369 zł (z VAT). W efekcie zakup lokalu od dewelopera wiąże się z niższymi kosztami transakcyjnymi niż w przypadku mieszkania używanego. Różnica wynosi około 2% wartości nieruchomości, a więc mowa jest o kwocie rzędu 10 tys. zł w przypadku mieszkania wartego 500 tys. zł. Tańsze to ...

-

![Podróż służbowa: dowody księgowe [© anna - Fotolia.com] Podróż służbowa: dowody księgowe]()

Podróż służbowa: dowody księgowe

... co do zasady pracownikowi wszelkie udokumentowane wydatki związane z odbytą podróżą służbową. Nie zawsze jednak możliwe jest zdobycie zewnętrznego dowodu potwierdzającego poniesienie takiego wydatku. Mimo to pracodawca i tak jest ...

-

![Pojektor Sanyo PLC-WU3800 Pojektor Sanyo PLC-WU3800]()

Pojektor Sanyo PLC-WU3800

... jest ... to atrakcyjność prezentacji i pozwala przekazywać w nich więcej informacji. Zabezpieczenie kodem PIN, blokada klawiatury i gniazdo blokady standardu Kensington chronią projektor przed kradzieżą. Cena, dostępność i gwarancja Projektor dostępny będzie w Polsce jesienią 2011 roku. Sugerowana cena detaliczna: 8.299 zł (z VAT ...

-

![Projektory Sanyo PLC-WL2503A i PLC-WL2500A Projektory Sanyo PLC-WL2503A i PLC-WL2500A]()

Projektory Sanyo PLC-WL2503A i PLC-WL2500A

... jest oślepiany i nie rzuca na ekran cieni. Zgodność z RoomViewTM Obydwa nowe projektory SANYO są wyposażone w Crestron RoomViewTM. Jest to ... powietrza wymieniać trzeba nie częściej niż co 4.000 godzin pracy. To samo dotyczy lampy. Długi czas ... 2011 roku. Sugerowane ceny detaliczne: PLC-WL2500A – 4.579 zł (z VAT) i PLC-WL2503A - 5.999 zł (z VAT). ...

-

![Podróż służbowa a PIT od świadczeń pracowniczych [© FikMik - Fotolia.com] Podróż służbowa a PIT od świadczeń pracowniczych]()

Podróż służbowa a PIT od świadczeń pracowniczych

... w pobliżu spółki akcyjnej oddziału X, miasta… Miejsce to jest wskazane w umowach o pracę z pracownikami jako miejsce ... za hotel – pod warunkiem, że nocleg trwał co najmniej 6 godzin między godzinami 21:00 i 7:00. ... robotniczym, w związku z czym zostanie wystawiona faktura VAT na Spółkę. Spowoduje to, że odbywający podróż służbową pracownicy nie ...

-

![Wynajem maszyn: przychód podatkowy firmy [© anna - Fotolia.com] Wynajem maszyn: przychód podatkowy firmy]()

Wynajem maszyn: przychód podatkowy firmy

... jest każdy przychód należny, choćby nie został jeszcze faktycznie otrzymany, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont, a w przypadku podatników opodatkowanych podatkiem od towarów i usług, przychód taki dodatkowo pomniejsza się o należny podatek VAT ... jest wyrażone w walutach obcych. Co ...

-

![Budżet środków pieniężnych Budżet środków pieniężnych]()

Budżet środków pieniężnych

... VAT) i wpisać tę wartość jako wartość należności od odbiorców na koniec roku. Ten model nie uwzględnia jednak ewentualnych wahań sezonowych lub stopniowego, comiesięcznego wzrostu obrotów. Tracisz poza tym to, co jest ...

-

![Osiedle Przy Dębach w Rogalinie Osiedle Przy Dębach w Rogalinie]()

Osiedle Przy Dębach w Rogalinie

... największe w Europie skupisko dębów pomników przyrody. To ulubione miejsca poznaniaków na rodzinne ... granic Parku Krajobrazowego, a ograniczona liczba działek, a co za tym idzie ... jest zdecydować się na zakup nieruchomości z działką, niż samej ziemi, ponieważ podatek VAT od zakupu domu wynosi 7 proc., a od zakupu gruntu 23 proc. Kalkulacja jest ...

-

![Warto inwestować w lokal użytkowy Warto inwestować w lokal użytkowy]()

Warto inwestować w lokal użytkowy

... . Przeważnie to właśnie najemca dostosowuje lokal do planowanej działalności, za co jednak często oczekuje wakacji czynszowych. Czynsz najmu to jednak nie jedyne potencjalne ... zmniejszenia (przez amortyzację czy odsetki od kredytu), a także możliwość odliczenia podatku VAT. Jest to jednak temat na tyle szeroki, że zasługuje na odrębną analizę. Artur ...

-

![Podatek dochodowy: upominki z logo firmy [© Manta_m - Fotolia.com] Podatek dochodowy: upominki z logo firmy]()

Podatek dochodowy: upominki z logo firmy

... wynika, że reklama to ... co może wpłynąć na poszerzenie kręgu potencjalnych klientów. A zatem wydatki na takie upominki mają związek z przychodami firmy i mogą być zaliczone do kosztów pośrednio związanych uzyskaniem przychodu. Ważna interpretacja IS Jeżeli wręczane prezenty są opatrzone w sposób trwały logo firmy, ich wartość jednostkowa jest ... VAT ...

-

![Niestabilny system podatkowy kłopotem biznesu [© bzyxx - Fotolia.com] Niestabilny system podatkowy kłopotem biznesu]()

Niestabilny system podatkowy kłopotem biznesu

... jest od konkretnego działu w urzędzie skarbowym, 21% badanych zgłaszało problemy we współpracy z działem CIT, a prawie 20% z działem VAT. Ponad połowa respondentów międzynarodowego badania uznała, że niepewność podatkowa to istotny czynnik wpływający niekorzystnie na bieżące działania operacyjne firmy. Szczególnie mocno odczuwają to ...

-

![Kasy fiskalne 2013 - planowane zmiany [© uwimages - Fotolia.com] Kasy fiskalne 2013 - planowane zmiany]()

Kasy fiskalne 2013 - planowane zmiany

... podatku od towarów i usług (Dz.U.04.54.535 ze zm.), co do zasady do ewidencji przy ... szczególności sytuację budżetu państwa (art. 111 ust. 8 ustawy o VAT). Aktualny zakres zwolnień od ewidencji przy zastosowaniu kas fiskalnych ... rocznego obrotu nie przekracza 20 tys. zł (obecnie jest to 40 tys. zł). W przypadku podatników rozpoczynających działalność w ...

-

![Jakie konto firmowe wybrać? [© tankist276 - Fotolia.com] Jakie konto firmowe wybrać?]()

Jakie konto firmowe wybrać?

... Konieczność posiadania przez przedsiębiorcę rachunku bankowego wynika również z ustawy o podatku VAT (której zapisy przewidują, że podatnik ma prawo do zwrotu różnicy pomiędzy podatkiem ... lub serwisy aukcyjne, dobrym wyjściem jest wybranie rachunku z możliwością automatycznego dostępu elektronicznego (to nie to samo co dostęp przez stronę internetową ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Mały ZUS Plus 2026: Jak wykorzystać 'czystą kartę' i obniżyć składki na 36 miesięcy? [© wygenerowane przez AI] Mały ZUS Plus 2026: Jak wykorzystać 'czystą kartę' i obniżyć składki na 36 miesięcy?](https://s3.egospodarka.pl/grafika2/maly-ZUS-plus/Maly-ZUS-Plus-2026-Jak-wykorzystac-czysta-karte-i-obnizyc-skladki-na-36-miesiecy-270333-150x100crop.jpg)

![Kryzys w nowych samochodach [© Scanrail - Fotolia.com] Kryzys w nowych samochodach](https://s3.egospodarka.pl/grafika/rynek-motoryzacyjny/Kryzys-w-nowych-samochodach-apURW9.jpg)

![Kto może ubiegać się o stanowisko głównego księgowego? [© kartos - Fotolia.com] Kto może ubiegać się o stanowisko głównego księgowego?](https://s3.egospodarka.pl/grafika/glowny-ksiegowy/Kto-moze-ubiegac-sie-o-stanowisko-glownego-ksiegowego-9ABtnB.jpg)

![Działalność gospodarcza prowadzona w domu [© anna - Fotolia.com] Działalność gospodarcza prowadzona w domu](https://s3.egospodarka.pl/grafika/podatek-od-firmy/Dzialalnosc-gospodarcza-prowadzona-w-domu-skVsXY.jpg)

![Motoryzacja: firmy ratują rynek [© Scanrail - Fotolia.com] Motoryzacja: firmy ratują rynek](https://s3.egospodarka.pl/grafika/sprzedaz-samochodow/Motoryzacja-firmy-ratuja-rynek-apURW9.jpg)

![Kasa fiskalna - o czym należy pamiętać [© anna - Fotolia.com] Kasa fiskalna - o czym należy pamiętać](https://s3.egospodarka.pl/grafika/kasy-fiskalne/Kasa-fiskalna-o-czym-nalezy-pamietac-skVsXY.jpg)

![Prognozy dla private banking w Polsce [© denphumi - Fotolia.com] Prognozy dla private banking w Polsce](https://s3.egospodarka.pl/grafika/klienci-bankow/Prognozy-dla-private-banking-w-Polsce-iQjz5k.jpg)

![Tydzień 28/2008 (07-13.07.2008) [© RVNW - Fotolia.com] Tydzień 28/2008 (07-13.07.2008)](https://s3.egospodarka.pl/grafika/gospodarka/Tydzien-28-2008-07-13-07-2008-sNRO59.jpg)

![Zadatek a podatek dochodowy [© anna - Fotolia.com] Zadatek a podatek dochodowy](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Zadatek-a-podatek-dochodowy-skVsXY.jpg)

![Okulary korekcyjne: zakup a koszty firmy [© FikMik - Fotolia.com] Okulary korekcyjne: zakup a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Okulary-korekcyjne-zakup-a-koszty-firmy-ZKDwv5.jpg)

![Tydzień 23/2009 (01-07.06.2009) [© RVNW - Fotolia.com] Tydzień 23/2009 (01-07.06.2009)](https://s3.egospodarka.pl/grafika/gospodarka/Tydzien-23-2009-01-07-06-2009-vgmzEK.jpg)

![Faktury korygujące: ważne prawo unijne [© whitelook - Fotolia.com] Faktury korygujące: ważne prawo unijne](https://s3.egospodarka.pl/grafika/VAT-nalezny/Faktury-korygujace-wazne-prawo-unijne-JbjmWj.jpg)

![Samochód z kratką: odpisy amortyzacyjne [© FikMik - Fotolia.com] Samochód z kratką: odpisy amortyzacyjne](https://s3.egospodarka.pl/grafika/Amortyzacja/Samochod-z-kratka-odpisy-amortyzacyjne-ZKDwv5.jpg)

![Podatek dochodowy: działalność rolnicza [© anna - Fotolia.com] Podatek dochodowy: działalność rolnicza](https://s3.egospodarka.pl/grafika/dzialalnosc-rolnicza/Podatek-dochodowy-dzialalnosc-rolnicza-skVsXY.jpg)

![PKPP Lewiatan: Czarna Lista Barier 2011 [© Scanrail - Fotolia.com] PKPP Lewiatan: Czarna Lista Barier 2011](https://s3.egospodarka.pl/grafika/Czarna-Lista-Barier/PKPP-Lewiatan-Czarna-Lista-Barier-2011-apURW9.jpg)

![Konferencja a koszty uzyskania przychodów firmy [© anna - Fotolia.com] Konferencja a koszty uzyskania przychodów firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Konferencja-a-koszty-uzyskania-przychodow-firmy-skVsXY.jpg)

![Podróż służbowa: dowody księgowe [© anna - Fotolia.com] Podróż służbowa: dowody księgowe](https://s3.egospodarka.pl/grafika/podroz-sluzbowa/Podroz-sluzbowa-dowody-ksiegowe-skVsXY.jpg)

![Podróż służbowa a PIT od świadczeń pracowniczych [© FikMik - Fotolia.com] Podróż służbowa a PIT od świadczeń pracowniczych](https://s3.egospodarka.pl/grafika/przychod-pracownika/Podroz-sluzbowa-a-PIT-od-swiadczen-pracowniczych-ZKDwv5.jpg)

![Wynajem maszyn: przychód podatkowy firmy [© anna - Fotolia.com] Wynajem maszyn: przychód podatkowy firmy](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Wynajem-maszyn-przychod-podatkowy-firmy-skVsXY.jpg)

![Podatek dochodowy: upominki z logo firmy [© Manta_m - Fotolia.com] Podatek dochodowy: upominki z logo firmy](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Podatek-dochodowy-upominki-z-logo-firmy-93301-150x100crop.jpg)

![Niestabilny system podatkowy kłopotem biznesu [© bzyxx - Fotolia.com] Niestabilny system podatkowy kłopotem biznesu](https://s3.egospodarka.pl/grafika2/badania-przedsiebiorcow/Niestabilny-system-podatkowy-klopotem-biznesu-98093-150x100crop.jpg)

![Kasy fiskalne 2013 - planowane zmiany [© uwimages - Fotolia.com] Kasy fiskalne 2013 - planowane zmiany](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Kasy-fiskalne-2013-planowane-zmiany-102849-150x100crop.jpg)

![Jakie konto firmowe wybrać? [© tankist276 - Fotolia.com] Jakie konto firmowe wybrać?](https://s3.egospodarka.pl/grafika2/konto-firmowe/Jakie-konto-firmowe-wybrac-109958-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2025? [© snowing na Freepik] Długie weekendy - jak wygląda kalendarz 2025?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2025-263192-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)

![Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu [© pixabay] Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu](https://s3.egospodarka.pl/grafika2/awaria-rur/Peknieta-rura-zagrozenie-dla-nieruchomosci-zdrowia-i-budzetu-270708-150x100crop.jpg)

![Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia [© pexels] Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-IT-gdzie-spada-popyt-a-gdzie-rosna-wynagrodzenia-270707-150x100crop.jpg)

![Drukarki: Kluczowe Wybory dla Twoich Potrzeb Druku [© wygenerowane przez AI] Drukarki: Kluczowe Wybory dla Twoich Potrzeb Druku](https://s3.egospodarka.pl/grafika2//Drukarki-Kluczowe-Wybory-dla-Twoich-Potrzeb-Druku-269687-150x100crop.png)