-

![Darowizna domu bez podatku VAT [© franz massard - Fotolia.com] Darowizna domu bez podatku VAT]()

Darowizna domu bez podatku VAT

... części działki wykorzystywanej w prowadzonym GOTK (a zaliczonej do środków trwałych). Od wydatków na budowę bramy wjazdowej oraz tej części drogi dojazdowej, która przebiega przez część prywatną działki, nie odliczono podatku VAT. Podatek ten odliczono natomiast od tej części ... o VAT są rzeczy oraz ich części, a także wszelkie postacie energii. W ...

-

![Nieruchomości firmy na cele prywatne w podatku VAT [© Alexander Raths - Fotolia.com] Nieruchomości firmy na cele prywatne w podatku VAT]()

Nieruchomości firmy na cele prywatne w podatku VAT

... VAT dla dostawy nieruchomości Podstawowe zwolnienie z VAT dla dostawy nieruchomości zabudowanych wynika z art. 43 ust. 1 pkt 10 ustawy o VAT. Zgodnie z nim dostawa budynków, budowli lub ich części jest zwolniona z VAT, jeżeli następuje po 2 latach od tzw. pierwszego zasiedlenia. Art. 2 pkt 14 ustawy o VAT ...

-

![Przekazanie nieruchomości firmy na cele prywatne w podatku VAT [© MG - Fotolia.com] Przekazanie nieruchomości firmy na cele prywatne w podatku VAT]()

Przekazanie nieruchomości firmy na cele prywatne w podatku VAT

... VAT należny. Dla dostawy sporej części nieruchomości zabudowanych bowiem ustawa o VAT przewiduje zwolnienia. Podstawowe zwolnienie dla dostawy nieruchomości zabudowanych znajduje się w art. 43 ust. 1 pkt 10 ustawy o VAT. Zgodnie z nim zwalnia się od tego podatku dostawę budynków, budowli lub ich części ...

-

![Kiedy sprzedaż lokalu zwolniona z VAT i bez korekty podatku? [© ra2 studio - Fotolia.com] Kiedy sprzedaż lokalu zwolniona z VAT i bez korekty podatku?]()

Kiedy sprzedaż lokalu zwolniona z VAT i bez korekty podatku?

... VAT. W świetle powyższego należy więc przyjąć, że jeżeli podatnik użytkował dany budynek, budowlę lub ich części i spełnia warunek korzystania z budynku, budowli lub ich części przez wymagany czas, to do zbycia tego budynku, budowli lub ich części ...

-

![VAT marża na sprzedaż używanych części samochodowych [© sveta - Fotolia.com] VAT marża na sprzedaż używanych części samochodowych]()

VAT marża na sprzedaż używanych części samochodowych

... rozumieć rzeczy oraz ich części, a także wszelkie postacie energii (art. 2 pkt 6 ustawy o VAT). W myśl art. 7 ust. 1 ustawy o VAT, przez dostawę towarów, o której mowa w ... opisu sprawy, Wnioskodawca nabywa używane części samochodowe, które spełniają definicję towarów używanych według art. 120 ust. 1 pkt 4 ustawy o VAT. Części samochodowe zakupione ...

-

![Komornik też sprzedaje nieruchomość bez VAT [© Sensay - Fotolia.com] Komornik też sprzedaje nieruchomość bez VAT]()

Komornik też sprzedaje nieruchomość bez VAT

... VAT. W świetle wykładni językowej, jak i celowościowej systemu VAT, w ocenie NSA, należy więc przyjąć, że jeżeli podatnik użytkował dany budynek, budowlę lub ich części i spełnia warunek korzystania z budynku, budowli lub ich części przez wymagany czas, to do sprzedaży prawa własności tego budynku, budowli lub ich części ...

-

![Zakup i sprzedaż mieszkań do remontu w podatku VAT [© purplequeue - Fotolia.com] Zakup i sprzedaż mieszkań do remontu w podatku VAT]()

Zakup i sprzedaż mieszkań do remontu w podatku VAT

... części, pod warunkiem, że dokonujący dostawy i nabywca budynku, budowli lub ich części: 1. są zarejestrowani jako podatnicy VAT ...

-

![VAT od sprzedaży nieruchomości: oświadczenie musi być złożone na czas [© Gajus - Fotolia.com] VAT od sprzedaży nieruchomości: oświadczenie musi być złożone na czas]()

VAT od sprzedaży nieruchomości: oświadczenie musi być złożone na czas

... VAT. W świetle wykładni językowej, jak i celowościowej systemu VAT, w ocenie NSA, należy więc przyjąć, że jeżeli podatnik użytkował dany budynek, budowlę lub ich części i spełnia warunek korzystania z budynku, budowli lub ich części przez wymagany czas, to do sprzedaży prawa własności tego budynku, budowli lub ich części ...

-

![Sprzedaż VAT marża w nowym JPK_VAT z deklaracją [© sosiukin - Fotolia.com] Sprzedaż VAT marża w nowym JPK_VAT z deklaracją]()

Sprzedaż VAT marża w nowym JPK_VAT z deklaracją

... również GTU_07 (Pojazdy oraz części samochodowe). Szerzej o oznaczeniach GTU w nowym JPK_VAT pisaliśmy m.in. w artykułach: Nowy JPK_VAT z deklaracją: korekta oznaczeń GTU, Kody GTU: oznaczanie towarów i usług w nowym JPK_VAT Ważne W przypadku dostawy towarów opodatkowanych na zasadach marży, w części deklaracyjnej nie należy uwzględniać wartości ...

Tematy: kody GTU, oznaczanie towarów i usług, podatki, podatki w firmie, system podatkowy, jednolity plik kontrolny, Ordynacja podatkowa, rok 2020, kontrola podatkowa, postępowanie podatkowe, JPK, podatek vat, rozliczenie vat, ewidencje vat, deklaracje vat, procedura marży, dostawa towarów używanych, samochody używane, opodatkowanie vat, zakup aut używanych, rozliczenie vat -

![Handel mieszkaniami z rynku wtórnego w podatku VAT [© BartekMagierowski - Fotolia.com] Handel mieszkaniami z rynku wtórnego w podatku VAT]()

Handel mieszkaniami z rynku wtórnego w podatku VAT

... opodatkowanych, czyli w przypadku ich wykorzystania do czynności zwolnionych od podatku VAT oraz niepodlegających temu podatkowi. Ponadto podkreślić należy, że ustawodawca zapewnił podatnikowi prawo do odliczenia podatku naliczonego w całości lub w części, pod warunkiem spełnienia przez niego zarówno przesłanek pozytywnych, wynikających z art ...

-

![Wycofanie nieruchomości z firmy możliwe bez podatku VAT? [© S. Engels - Fotolia.com] Wycofanie nieruchomości z firmy możliwe bez podatku VAT?]()

Wycofanie nieruchomości z firmy możliwe bez podatku VAT?

... części, z podstawy opodatkowania podatkiem VAT nie wyodrębnia się wartości gruntu. Nadto do dostawy gruntu należy tutaj stosować stawkę VAT właściwą do dostawy budynku, budowli lub ich części. Stawka VAT W przypadku dostawy „używanych” budynków i budowli zastosowanie ma co do zasady zwolnienie z podatku VAT ...

-

![Sprzedaż gruntu z budynkiem po pierwszym zasiedleniu zwolniona z VAT Sprzedaż gruntu z budynkiem po pierwszym zasiedleniu zwolniona z VAT]()

Sprzedaż gruntu z budynkiem po pierwszym zasiedleniu zwolniona z VAT

... części, pod warunkiem że dokonujący dostawy i nabywca budynku, budowli lub ich części: 1. są zarejestrowani jako podatnicy VAT ...

-

![Sprzedaż mieszkania i miejsca postojowego a stawka VAT [© FikMik - Fotolia.com] Sprzedaż mieszkania i miejsca postojowego a stawka VAT]()

Sprzedaż mieszkania i miejsca postojowego a stawka VAT

... dyskwalifikuje lokalu mieszkalnego jako pomieszczenia służącego zaspokajaniu potrzeb mieszkaniowych społeczeństwa. Zgodnie z art. 29 ust. 5 ustawy o VAT w przypadku dostawy budynków lub budowli trwale z gruntem związanych albo części takich budynków lub budowli z podstawy opodatkowania nie wyodrębnia się wartości gruntu. Oznacza to, że do dostawy ...

-

![Korzystna sprzedaż nieruchomości z VAT? [© whitelook - Fotolia.com] Korzystna sprzedaż nieruchomości z VAT?]()

Korzystna sprzedaż nieruchomości z VAT?

... części, pod warunkiem że dokonujący dostawy i nabywca budynku, budowli lub ich części: są zarejestrowani jako podatnicy VAT ...

-

![Z jakich faktur nie można odliczyć podatku VAT? [© lagom - Fotolia.com] Z jakich faktur nie można odliczyć podatku VAT?]()

Z jakich faktur nie można odliczyć podatku VAT?

... jeżeli faktura zawiera kilka pozycji, a tylko jedna z nich nie odzwierciedla faktycznie dokonanej transakcji, podatnik nie może odliczyć VAT tylko w tej części. Zakaz odliczania VAT obejmuje także faktury w części, w jakiej podają kwoty niezgodne z rzeczywistością. Dotyczy to faktur, w których wykazano większą ilość sprzedanego towaru niż to ...

-

![Wyłączenia przedmiotowe z odliczenia podatku VAT [© Ruff - Fotolia.com] Wyłączenia przedmiotowe z odliczenia podatku VAT]()

Wyłączenia przedmiotowe z odliczenia podatku VAT

... , pierwsza faktura uprawnia do odliczenia VAT, a kolejny jej egzemplarz już takiego prawa nie daje; przypadków gdy wystawione faktury, faktury korygujące lub dokumenty celne: a) stwierdzają czynności, które nie zostały dokonane - w części dotyczącej tych czynności, b) podają kwoty niezgodne z rzeczywistością - w części dotyczącej tych pozycji, dla ...

-

![Remont samochodu we własnym warsztacie samochodowym z korektą VAT [© minicel73 - Fotolia.com] Remont samochodu we własnym warsztacie samochodowym z korektą VAT]()

Remont samochodu we własnym warsztacie samochodowym z korektą VAT

... podatku VAT. W tej sytuacji Wnioskodawca nie traci prawa do odliczenia podatku VAT od zakupionych części, gdyż części są nadal wykorzystywane w ramach prowadzonej działalności do czynności opodatkowanych, jednak zmianie ulega wysokość kwoty podatku VAT, jaką Wnioskodawca ma prawo odliczyć, zgodnie z ostatecznym wykorzystaniem przedmiotowych części ...

-

![Sprzedaż działki budowlanej z 8% stawką VAT? [© ArTo - Fotolia.com] Sprzedaż działki budowlanej z 8% stawką VAT?]()

Sprzedaż działki budowlanej z 8% stawką VAT?

... symbole statystyczne. Przydatne narzędzia: Kalkulator podatku od sprzedaży nieruchomości Towarami w rozumieniu art. 2 pkt 6 ustawy o VAT są rzeczy oraz ich części, a także wszelkie postacie energii. W myśl art. 7 ust. 1 ustawy o VAT, przez dostawę towarów, o której mowa w art. 5 ust. 1 pkt 1, rozumie się przeniesienie prawa do rozporządzania ...

-

![Rozliczenie VAT od zakupu, remontu i sprzedaży mieszkań [© photo 5000 - Fotolia.com ] Rozliczenie VAT od zakupu, remontu i sprzedaży mieszkań]()

Rozliczenie VAT od zakupu, remontu i sprzedaży mieszkań

... części upłynął okres krótszy niż 2 lata. Na podstawie ww. przepisu dostawa budynków, budowli lub ich części, spełniająca określone w tym przepisie warunki, może korzystać ze zwolnienia od podatku VAT ... przepisów ustawy o VAT, regulujących wyżej wskazane prawo do zwolnienia od podatku dostawy budynków, budowli lub ich części, prowadzi do wniosku ...

-

![Wyłączenie samochodu osobowego z firmy bez podatku VAT? [© Syda Productions - Fotolia.com] Wyłączenie samochodu osobowego z firmy bez podatku VAT?]()

Wyłączenie samochodu osobowego z firmy bez podatku VAT?

... VAT (nie przysługiwało Mu prawo do odliczenia VAT, gdyż Wnioskodawca nie był wtedy czynnym podatnikiem). Poza tym Wnioskodawca nie dokonał zakupów części ...

-

![Licytacja komornicza działki zabudowanej z 23% podatkiem VAT? [© Matthias Stolt - Fotolia.com] Licytacja komornicza działki zabudowanej z 23% podatkiem VAT?]()

Licytacja komornicza działki zabudowanej z 23% podatkiem VAT?

... przepisu. Według art. 43 ust. 1 pkt 10a ustawy o VAT, zwalnia się od podatku dostawę budynków, budowli lub ich części nieobjętą zwolnieniem, o którym mowa w pkt 10, pod ... rozstrzyga art. 29a ust. 8 ustawy o VAT, w myśl którego w przypadku dostawy budynków lub budowli trwale z gruntem związanych albo części takich budynków lub budowli z podstawy ...

-

![Sprzedaż VAT marża czyli towary używane w JPK_VAT z deklaracją Sprzedaż VAT marża czyli towary używane w JPK_VAT z deklaracją]()

Sprzedaż VAT marża czyli towary używane w JPK_VAT z deklaracją

... marży, z podaniem jedynie wartości brutto w polu ZakupVAT_Marza, w części deklaracji - wykazać zbiorcze wartości podstawy opodatkowania i podatku należnego dla poszczególnych stawek VAT, które wynikają z części ewidencji. W zbiorczych wartościach podstawy opodatkowania dla poszczególnych stawek VAT nie ujmuje się ujemnych kwot marż, dla których ...

Tematy: kody GTU, oznaczanie towarów i usług, podatki, podatki w firmie, system podatkowy, jednolity plik kontrolny, Ordynacja podatkowa, kontrola podatkowa, postępowanie podatkowe, JPK, podatek vat, rozliczenie vat, ewidencje vat, deklaracje vat, procedura marży, dostawa towarów używanych, samochody używane, opodatkowanie vat, zakup aut używanych, rozliczenie vat, rok 2021 -

![Handel towarami: VAT a transakcje wewnątrzwspólnotowe Handel towarami: VAT a transakcje wewnątrzwspólnotowe]()

Handel towarami: VAT a transakcje wewnątrzwspólnotowe

... VAT, na której podajesz jego numer identyfikacyjny VAT. W takiej fakturze nie doliczasz podatku VAT do ceny towaru. Za to firma belgijska musi wystawić sobie fakturę wewnętrzną i naliczyć podatek VAT należny (według belgijskich stawek). W tej samej deklaracji odlicza ona podatek naliczony. Do produkcji kosiarek używasz części ...

-

![Przestępstwa podatkowe: podatek VAT Przestępstwa podatkowe: podatek VAT]()

Przestępstwa podatkowe: podatek VAT

... Sytuacje, które potocznie określa się przestępczością w zakresie podatku VAT w piśmiennictwie karnistycznym i orzecznictwie sądowym definiuje się jako: wyłudzenie podatku VAT, uchylenie się od wykonania w części lub całości zobowiązania podatkowego. Wyłudzenie podatku VAT, najogólniej wyjaśniając ten proceder, polega na nieuprawnionym uzyskaniu od ...

-

![Kiedy sprzedaż budynku jest zwolniona z VAT? [© anna - Fotolia.com] Kiedy sprzedaż budynku jest zwolniona z VAT?]()

Kiedy sprzedaż budynku jest zwolniona z VAT?

... do korekty odliczonego VAT. Korekta ta nie będzie dotyczyła całego odliczonego podatku, lecz jedynie części proporcjonalnej do pozostałego okresu korekty (patrz przykład 1). Gdyby transakcja omawiana w przykładzie 1 została opodatkowana, to sprzedawca nie musiałby korygować uprzednio odliczonego VAT, a nabywca (podatnik VAT) miałby prawo do ...

-

![Jak wystawiać faktury zaliczkowe i końcowe VAT? Jak wystawiać faktury zaliczkowe i końcowe VAT?]()

Jak wystawiać faktury zaliczkowe i końcowe VAT?

... VAT), co do zasady, podatnik ma obowiązek wystawić fakturę zaliczkową w przypadku otrzymania przez niego całości lub części zapłaty przed dokonaniem sprzedaży. Na marginesie przypomnijmy, że stosownie do art. 2 pkt 22 ustawy o VAT ... VAT wyliczona według następującego wzoru: KP - oznacza kwotę podatku ZB - oznacza kwotę otrzymanej całości lub części ...

-

![Przekazanie części firmy małżonkowi: podatek VAT [© anna - Fotolia.com] Przekazanie części firmy małżonkowi: podatek VAT]()

Przekazanie części firmy małżonkowi: podatek VAT

... zorganizowanej części przedsiębiorstwa, która nie podlega opodatkowaniu VAT na mocy art. 6 pkt 1 ustawy o VAT. Kiedy obowiązek korekty? Przy przekazaniu zorganizowanej części przedsiębiorstwa należy dodatkowo pamiętać, że w art. 91 ust. 9 ustawy o VAT wskazano, iż w przypadku transakcji zbycia przedsiębiorstwa lub jego zorganizowanej części korekta ...

-

![Podatek VAT od sprzedaży gruntu z cudzym budynkiem [© hansenn - Fotolia.com] Podatek VAT od sprzedaży gruntu z cudzym budynkiem]()

Podatek VAT od sprzedaży gruntu z cudzym budynkiem

... niniejszej sprawie ma art. 29 ust. 5 ustawy VAT, w myśl z którego dostawa budynków lub budowli trwale z gruntem związanych albo części takich budynków lub budowli z podstawy ... podstawie art. 43 ust. 1 pkt 10 ustawy o VAT, zwalnia się od podatku dostawę budynków, budowli lub ich części, z wyjątkiem gdy: dostawa jest dokonywana w ramach pierwszego ...

-

![Podatek VAT: luka jest coraz większa [© Comugnero Silvana - Fotolia.com] Podatek VAT: luka jest coraz większa]()

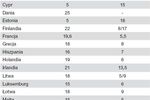

Podatek VAT: luka jest coraz większa

... podatku VAT. Wskaźnik efektywności nie jest wskaźnikiem idealnym w ocenie właściwego poziomu stawki podatku VAT. Jednak powyższa tabela zgodnie z dość powszechną wiedzą pokazuje, że efektywność podatku VAT w części krajów europejskich jest stosunkowo niska. Prymusem w efektywności jest Nowa Zelandia z 12.5% stawką podstawową podatku VAT, która ...

-

![Sprzedaż nieruchomości: wybór opodatkowania VAT [© dundersztyc - Fotolia.com] Sprzedaż nieruchomości: wybór opodatkowania VAT]()

Sprzedaż nieruchomości: wybór opodatkowania VAT

... VAT, przewidujący zwolnienie z opodatkowania VAT. Jednakże, w takiej sytuacji, zgodnie z art. 43 ust. 10 ustawy o VAT, podatnik może zrezygnować ze zwolnienia od podatku, o którym mowa w ust. 1 pkt 10, i wybrać opodatkowanie dostawy budynków, budowli lub ich części ...

-

![Odliczenie VAT z faktury "metoda kasowa" [© Ruff - Fotolia.com] Odliczenie VAT z faktury "metoda kasowa"]()

Odliczenie VAT z faktury "metoda kasowa"

... tym pamiętać, że otrzymanie zapłaty w części powoduje powstanie obowiązku podatkowego w tej części. Ponadto wybór metody kasowej jest równoznaczny z rozliczaniem podatku VAT za okresy kwartalne. Przykład 10 kwietnia 2013 r. mały podatnik rozliczający się metodą kasową wystawił kontrahentowi (czynny podatnik VAT) fakturę za sprzedane tego samego ...

-

![Pierwsze zasiedlenie a podatek VAT od sprzedaży nieruchomości [© vege - Fotolia.com] Pierwsze zasiedlenie a podatek VAT od sprzedaży nieruchomości]()

Pierwsze zasiedlenie a podatek VAT od sprzedaży nieruchomości

... VAT analogiczna jak przy dostawie budynków, budowli lub ich części trwale z tym gruntem związanych. Tym samym, w sytuacji, gdy budynki, budowle lub ich części korzystają ze zwolnienia od podatku VAT, również sprzedaż gruntu i prawa wieczystego użytkowania gruntu będzie korzystała ze zwolnienia od podatku VAT ...

-

![Zwolnienie z VAT dla sprzedaży nieruchomości zabudowanych [© hansenn - Fotolia.com] Zwolnienie z VAT dla sprzedaży nieruchomości zabudowanych]()

Zwolnienie z VAT dla sprzedaży nieruchomości zabudowanych

... części, pod warunkiem że dokonujący dostawy i nabywca budynku, budowli lub ich części: 1. są zarejestrowani jako podatnicy VAT ...

-

![Opodatkowanie i zwolnienie z podatku VAT sprzedaży nieruchomości [© industrieblick - Fotolia.com] Opodatkowanie i zwolnienie z podatku VAT sprzedaży nieruchomości]()

Opodatkowanie i zwolnienie z podatku VAT sprzedaży nieruchomości

Sprzedaż wybudowanego budynku w części oddanej pod najem podlega zwolnieniu z podatku VAT, jako że dla tej części nastąpiło pierwsze zasiedlenie. Z kolei sprzedaż wybudowanego budynku w części wykorzystywanej jedynie na potrzeby własnej działalności gospodarczej nastąpi w ramach pierwszego zasiedlenia i będzie opodatkowana stawką podstawową. W taki ...

-

![Darowizna gruntu budowlanego w podatku VAT [© Igor Mojzes - Fotolia.com] Darowizna gruntu budowlanego w podatku VAT]()

Darowizna gruntu budowlanego w podatku VAT

... opodatkowaniu podatkiem VAT, co należy rozumieć w ten sposób, że opodatkowanie planowanej dostawy trzeba oprzeć na przepisach ustawy o VAT. Mając jednakże na uwadze powołany art. 7 ust. 2 ustawy o VAT – który nakazuje opodatkowanie nieodpłatnej dostawy towarów wyłącznie w sytuacji gdy podatnikowi przysługiwało, w całości lub w części, prawo do ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Darowizna domu bez podatku VAT [© franz massard - Fotolia.com] Darowizna domu bez podatku VAT](https://s3.egospodarka.pl/grafika2/wylaczenie-z-VAT/Darowizna-domu-bez-podatku-VAT-193507-150x100crop.jpg)

![Nieruchomości firmy na cele prywatne w podatku VAT [© Alexander Raths - Fotolia.com] Nieruchomości firmy na cele prywatne w podatku VAT](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Nieruchomosci-firmy-na-cele-prywatne-w-podatku-VAT-195174-150x100crop.jpg)

![Przekazanie nieruchomości firmy na cele prywatne w podatku VAT [© MG - Fotolia.com] Przekazanie nieruchomości firmy na cele prywatne w podatku VAT](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Przekazanie-nieruchomosci-firmy-na-cele-prywatne-w-podatku-VAT-197505-150x100crop.jpg)

![Kiedy sprzedaż lokalu zwolniona z VAT i bez korekty podatku? [© ra2 studio - Fotolia.com] Kiedy sprzedaż lokalu zwolniona z VAT i bez korekty podatku?](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Kiedy-sprzedaz-lokalu-zwolniona-z-VAT-i-bez-korekty-podatku-205050-150x100crop.jpg)

![VAT marża na sprzedaż używanych części samochodowych [© sveta - Fotolia.com] VAT marża na sprzedaż używanych części samochodowych](https://s3.egospodarka.pl/grafika2/procedura-marzy/VAT-marza-na-sprzedaz-uzywanych-czesci-samochodowych-210874-150x100crop.jpg)

![Komornik też sprzedaje nieruchomość bez VAT [© Sensay - Fotolia.com] Komornik też sprzedaje nieruchomość bez VAT](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Komornik-tez-sprzedaje-nieruchomosc-bez-VAT-211621-150x100crop.jpg)

![Zakup i sprzedaż mieszkań do remontu w podatku VAT [© purplequeue - Fotolia.com] Zakup i sprzedaż mieszkań do remontu w podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Zakup-i-sprzedaz-mieszkan-do-remontu-w-podatku-VAT-212383-150x100crop.jpg)

![VAT od sprzedaży nieruchomości: oświadczenie musi być złożone na czas [© Gajus - Fotolia.com] VAT od sprzedaży nieruchomości: oświadczenie musi być złożone na czas](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/VAT-od-sprzedazy-nieruchomosci-oswiadczenie-musi-byc-zlozone-na-czas-222590-150x100crop.jpg)

![Sprzedaż VAT marża w nowym JPK_VAT z deklaracją [© sosiukin - Fotolia.com] Sprzedaż VAT marża w nowym JPK_VAT z deklaracją](https://s3.egospodarka.pl/grafika2/kody-GTU/Sprzedaz-VAT-marza-w-nowym-JPK-VAT-z-deklaracja-233598-150x100crop.jpg)

![Handel mieszkaniami z rynku wtórnego w podatku VAT [© BartekMagierowski - Fotolia.com] Handel mieszkaniami z rynku wtórnego w podatku VAT](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Handel-mieszkaniami-z-rynku-wtornego-w-podatku-VAT-236535-150x100crop.jpg)

![Wycofanie nieruchomości z firmy możliwe bez podatku VAT? [© S. Engels - Fotolia.com] Wycofanie nieruchomości z firmy możliwe bez podatku VAT?](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Wycofanie-nieruchomosci-z-firmy-mozliwe-bez-podatku-VAT-236881-150x100crop.jpg)

![Sprzedaż mieszkania i miejsca postojowego a stawka VAT [© FikMik - Fotolia.com] Sprzedaż mieszkania i miejsca postojowego a stawka VAT](https://s3.egospodarka.pl/grafika/stawki-VAT/Sprzedaz-mieszkania-i-miejsca-postojowego-a-stawka-VAT-ZKDwv5.jpg)

![Korzystna sprzedaż nieruchomości z VAT? [© whitelook - Fotolia.com] Korzystna sprzedaż nieruchomości z VAT?](https://s3.egospodarka.pl/grafika/podatek-od-sprzedazy-nieruchomosci/Korzystna-sprzedaz-nieruchomosci-z-VAT-JbjmWj.jpg)

![Z jakich faktur nie można odliczyć podatku VAT? [© lagom - Fotolia.com] Z jakich faktur nie można odliczyć podatku VAT?](https://s3.egospodarka.pl/grafika2/stawki-VAT/Z-jakich-faktur-nie-mozna-odliczyc-podatku-VAT-101479-150x100crop.jpg)

![Wyłączenia przedmiotowe z odliczenia podatku VAT [© Ruff - Fotolia.com] Wyłączenia przedmiotowe z odliczenia podatku VAT](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Wylaczenia-przedmiotowe-z-odliczenia-podatku-VAT-101844-150x100crop.jpg)

![Remont samochodu we własnym warsztacie samochodowym z korektą VAT [© minicel73 - Fotolia.com] Remont samochodu we własnym warsztacie samochodowym z korektą VAT](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Remont-samochodu-we-wlasnym-warsztacie-samochodowym-z-korekta-VAT-147173-150x100crop.jpg)

![Sprzedaż działki budowlanej z 8% stawką VAT? [© ArTo - Fotolia.com] Sprzedaż działki budowlanej z 8% stawką VAT?](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-dzialki-budowlanej-z-8-stawka-VAT-157189-150x100crop.jpg)

![Rozliczenie VAT od zakupu, remontu i sprzedaży mieszkań [© photo 5000 - Fotolia.com ] Rozliczenie VAT od zakupu, remontu i sprzedaży mieszkań](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Rozliczenie-VAT-od-zakupu-remontu-i-sprzedazy-mieszkan-207906-150x100crop.jpg)

![Wyłączenie samochodu osobowego z firmy bez podatku VAT? [© Syda Productions - Fotolia.com] Wyłączenie samochodu osobowego z firmy bez podatku VAT?](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Wylaczenie-samochodu-osobowego-z-firmy-bez-podatku-VAT-231101-150x100crop.jpg)

![Licytacja komornicza działki zabudowanej z 23% podatkiem VAT? [© Matthias Stolt - Fotolia.com] Licytacja komornicza działki zabudowanej z 23% podatkiem VAT?](https://s3.egospodarka.pl/grafika2/czynnosci-zwolnione-z-opodatkowania/Licytacja-komornicza-dzialki-zabudowanej-z-23-podatkiem-VAT-232009-150x100crop.jpg)

![Kiedy sprzedaż budynku jest zwolniona z VAT? [© anna - Fotolia.com] Kiedy sprzedaż budynku jest zwolniona z VAT?](https://s3.egospodarka.pl/grafika/podatek-od-sprzedazy-nieruchomosci/Kiedy-sprzedaz-budynku-jest-zwolniona-z-VAT-skVsXY.jpg)

![Przekazanie części firmy małżonkowi: podatek VAT [© anna - Fotolia.com] Przekazanie części firmy małżonkowi: podatek VAT](https://s3.egospodarka.pl/grafika/zorganizowana-czesc-przedsiebiorstwa/Przekazanie-czesci-firmy-malzonkowi-podatek-VAT-skVsXY.jpg)

![Podatek VAT od sprzedaży gruntu z cudzym budynkiem [© hansenn - Fotolia.com] Podatek VAT od sprzedaży gruntu z cudzym budynkiem](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Podatek-VAT-od-sprzedazy-gruntu-z-cudzym-budynkiem-107404-150x100crop.jpg)

![Podatek VAT: luka jest coraz większa [© Comugnero Silvana - Fotolia.com] Podatek VAT: luka jest coraz większa](https://s3.egospodarka.pl/grafika2/podatek-VAT/Podatek-VAT-luka-jest-coraz-wieksza-108547-150x100crop.jpg)

![Sprzedaż nieruchomości: wybór opodatkowania VAT [© dundersztyc - Fotolia.com] Sprzedaż nieruchomości: wybór opodatkowania VAT](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-nieruchomosci-wybor-opodatkowania-VAT-117296-150x100crop.jpg)

![Odliczenie VAT z faktury "metoda kasowa" [© Ruff - Fotolia.com] Odliczenie VAT z faktury "metoda kasowa"](https://s3.egospodarka.pl/grafika2/metoda-kasowa-rozliczenia-VAT/Odliczenie-VAT-z-faktury-metoda-kasowa-119087-150x100crop.jpg)

![Pierwsze zasiedlenie a podatek VAT od sprzedaży nieruchomości [© vege - Fotolia.com] Pierwsze zasiedlenie a podatek VAT od sprzedaży nieruchomości](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Pierwsze-zasiedlenie-a-podatek-VAT-od-sprzedazy-nieruchomosci-128161-150x100crop.jpg)

![Zwolnienie z VAT dla sprzedaży nieruchomości zabudowanych [© hansenn - Fotolia.com] Zwolnienie z VAT dla sprzedaży nieruchomości zabudowanych](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Zwolnienie-z-VAT-dla-sprzedazy-nieruchomosci-zabudowanych-147076-150x100crop.jpg)

![Opodatkowanie i zwolnienie z podatku VAT sprzedaży nieruchomości [© industrieblick - Fotolia.com] Opodatkowanie i zwolnienie z podatku VAT sprzedaży nieruchomości](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Opodatkowanie-i-zwolnienie-z-podatku-VAT-sprzedazy-nieruchomosci-159028-150x100crop.jpg)

![Darowizna gruntu budowlanego w podatku VAT [© Igor Mojzes - Fotolia.com] Darowizna gruntu budowlanego w podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Darowizna-gruntu-budowlanego-w-podatku-VAT-174977-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2025 roku [© Freepik] Święta i dni wolne od pracy w Niemczech w 2025 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2025-roku-263408-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![700 mln zł na innowacje: PARP uruchamia nową edycję "Ścieżki SMART" z uproszczonymi zasadami [© wygenerowane przez AI] 700 mln zł na innowacje: PARP uruchamia nową edycję "Ścieżki SMART" z uproszczonymi zasadami](https://s3.egospodarka.pl/grafika2/badania-i-rozwoj/700-mln-zl-na-innowacje-PARP-uruchamia-nowa-edycje-Sciezki-SMART-z-uproszczonymi-zasadami-270788-150x100crop.jpg)

![Faktury poza KSeF a koszty i VAT. Co się zmieniło po 1 lutego 2026 i czy można je rozliczać? [© wygenerowane przez AI] Faktury poza KSeF a koszty i VAT. Co się zmieniło po 1 lutego 2026 i czy można je rozliczać?](https://s3.egospodarka.pl/grafika2/prawo-do-odliczenia-VAT/Faktury-poza-KSeF-a-koszty-i-VAT-Co-sie-zmienilo-po-1-lutego-2026-i-czy-mozna-je-rozliczac-270769-150x100crop.jpg)

![Ile kosztuje remont mieszkania w 2026? Blisko 70 tys. zł to wariant ekonomiczny [© pexels] Ile kosztuje remont mieszkania w 2026? Blisko 70 tys. zł to wariant ekonomiczny](https://s3.egospodarka.pl/grafika2/remont-mieszkania/Ile-kosztuje-remont-mieszkania-w-2026-Blisko-70-tys-zl-to-wariant-ekonomiczny-270777-150x100crop.jpg)

![KSeF dla zwolnionych z VAT: Przewodnik po nowych zasadach fakturowania [© wygenerowane przez AI] KSeF dla zwolnionych z VAT: Przewodnik po nowych zasadach fakturowania](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/KSeF-dla-zwolnionych-z-VAT-Przewodnik-po-nowych-zasadach-fakturowania-270768-150x100crop.jpg)

![Zaangażowanie umiera w ciszy. Te drobne sygnały powinny cię zaalarmować [© wygenerowane przez AI] Zaangażowanie umiera w ciszy. Te drobne sygnały powinny cię zaalarmować](https://s3.egospodarka.pl/grafika2/zaangazowanie-w-prace/Zaangazowanie-umiera-w-ciszy-Te-drobne-sygnaly-powinny-cie-zaalarmowac-270756-150x100crop.jpg)

![Małe firmy zyskają prawo do kontroli L4. Każdy pracodawca będzie mógł sam sprawdzić pracownika na zwolnieniu [© wygenerowane przez AI] Małe firmy zyskają prawo do kontroli L4. Każdy pracodawca będzie mógł sam sprawdzić pracownika na zwolnieniu](https://s3.egospodarka.pl/grafika2/kontrola-zwolnien-lekarskich/Male-firmy-zyskaja-prawo-do-kontroli-L4-Kazdy-pracodawca-bedzie-mogl-sam-sprawdzic-pracownika-na-zwolnieniu-270753-150x100crop.jpg)