Internet i handel napędzają rynek reklamy

2025-05-26 13:29

Przeczytaj także: Rynek reklamy wart 13 mld zł. Reklama kinowa z dużym wzrostem

Z tego tekstu dowiesz się m.in.:

- Ile wydały na reklamę badane sektory?

- Który z sektorów może pochwalić się największym wolumenem wzrostu inwestycji reklamowych?

- Jak zmieniała się wartość reklamy w poszczególnych mediach?

- Co działo się w reklamie radiowej?

fot. mat. prasowe

Wartość rynku reklamowego netto w latach 2015 – 2025

Estymowana wartość netto rynku reklamowego w Polsce w pierwszym kwartale 2025 r. wyniosła blisko 3 mld zł

SEKTORY REKLAMOWE

W pierwszym kwartale 2025 r. rynek reklamy w Polsce wzrósł o 5,3% wobec analogicznego okresu 2024 r. Jedenaście sektorów zwiększyło budżety reklamowe, a pięć zredukowało inwestycje.

Największy wzrost wolumenu inwestycji wygenerował sektor handel – firmy z tego sektora przeznaczyły na reklamę o ponad 90,5 mln zł więcej, co stanowi 15,3% więcej rok do roku. Liderami inwestycji w tej branży są bez zmian: Media Expert, Lidl oraz Jeronimo Martins.

Największy spadek wolumenu inwestycji reklamowych miał miejsce w sektorze telekomunikacja – firmy z tego sektora przeznaczyły na reklamę mniej o ponad 53,8 mln zł (dynamika -30,0%). Inwestycje reklamowe zmniejszyła większość topowych reklamodawców w tym sektorze: Cyfrowy Polsat i Polkomtel, a także P4 i Orange.

fot. mat. prasowe

Wydatki poszczególnych sektorów reklamowych, 2025 vs 2024

Największy wzrost wolumenu inwestycji wygenerował sektor handel

KANAŁY KOMUNIKACJI

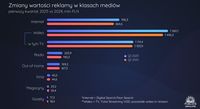

W okresie od stycznia do marca 2025 r. wzrosły inwestycje reklamowe w internet, wideo, radio, reklamę out-of-home oraz kino. Zmalały natomiast nakłady na prasę. Najszybciej rosła reklama internetowa, która osiągnęła dynamikę na poziomie 8,3%. Drugi w kolejności wzrost, również wyższy niż cały rynek, odnotowało radio. Trzecie pod względem szybkości wzrostu było wideo (+4,3%), przy czym dynamika przychodów samej tylko telewizji wyniosła 0,9%, zaś wideo online ponad 13,6% w pierwszym kwartale 2025 r. Znacznie wolniej rosły przychody z reklamy zewnętrznej o 1,1% oraz kinowej o 0,8%.

Z analizy wolumenowej wynika, że budżety internetowe zwiększyły się o 71,7 mln zł, wideo o 63,8 mln, a radiowe o 13,5 mln. W prasie spadek inwestycji wyniósł 2,3 mln zł.

fot. mat. prasowe

Zmiany wartości reklamy w klasach mediów, 2025 vs 202

Budżety internetowe zwiększyły się o 71,7 mln zł

fot. mat. prasowe

Dynamika zmian w klasach mediów, 2025 vs 2024

Najszybciej rosła reklama internetowa, która osiągnęła dynamikę na poziomie 8,3%

Z analiz Publicis Groupe wynika, że w pierwszym kwartale 2025 r. największy udział w rynku reklamy miało wideo – 52,7%, czyli mniej o 0,5 p.p. w stosunku do ubiegłego roku. Wartość inwestycji reklamowych przeznaczonych na wideo wyniosła 1,56 mln, co oznacza wzrost o 4,3% rok do roku.

Wśród segmentów wideo największy udział w przychodach ma niezmiennie telewizja linearna (71,4%). Inwestycje reklamowe w to medium wzrosły w okresie od stycznia do marca 2025 r. o 0,9% rok do roku.

Drugim segmentem wideo pod względem udziału w przychodach (26,8%) jest pozostałe wideo in stream, którego dynamika wzrostu przekroczyła 11,4%. Kategoria ta obejmuje dwie składowe: wideo na platformach społecznościowych YouTube, Meta, Tiktok oraz krótkie formy wideo na portalach internetowych. Przychody platform społecznościowych z wideo urosły w pierwszym kwartale 2025 r. o 12,5%. Z kolei dynamika przychodów z krótkich form wideo na portalach internetowych wyniosła w tym samym okresie 7,2%.

W segmencie obejmującym streaming wideo (długie formy wideo na portalach streamingowych, zarówno BVOD, HVOD i pozostałych innych form VOD) analitycy Publicis Groupe wyestymowali wzrost inwestycji reklamowych w wysokości 77,8%. Wysoki wzrost jest wynikiem ubiegłorocznej bazy, kiedy nie było na rynku jeszcze MAXa ani większości kanałów FAST.

fot. mat. prasowe

Udział poszczególnych form wideo w przychodach reklamowych

Wśród segmentów wideo największy udział w przychodach ma niezmiennie telewizja linearna

Z analiz Publicis Groupe wynika, że w pierwszym kwartale 2025 r. wartość inwestycji reklamowych w internecie (poza wydatkami na ogłoszenia), wyniosła blisko 940 mln zł, co oznacza wzrost o 8,3% rok do roku i było to najszybciej rosnące medium. Udział internetu w rynku reklamy w tym okresie wynosił 31,6% (o 0,9 p.p. więcej niż w pierwszym kwartale 2024 r.).

Przychody w segmencie digital search w pierwszych miesiącach 2025 wzrosły o 15,7% rok do roku. Na polskim rynku reklamy główna część inwestycji w digital search ulokowana jest w Google, zaś retail search odpowiada za około 7% przychodów w segmencie digital search. Jednak dynamika tej formy reklamy znajduje się w trendzie rosnącym i w okresie od stycznia do marca 2025 r. wyniosła 26%.

Z kolei reklama digital non-search osiągnęła 1,3% wzrostu rok do roku. Aż 91,4% tego segmentu online stanowi reklama display, której dynamika oszacowana została na poziomie 0,6%. Motorem wzrostu dla reklamy digital non-search pozostają formaty displayowe w sieciach społecznościowych Mety, jednak w pierwszym kwartale 2025 r. dynamika tych inwestycji spowolniła w stosunku do wcześniejszych kwartałów.

fot. mat. prasowe

Internet: wartość przychodów reklamowych, 2025 vs 2024

Przychody w segmencie digital search w pierwszych miesiącach 2025 wzrosły o 15,7% rok do roku

Według analityków Publicis Groupe w pierwszym kwartale 2025 r. rynek reklamy radiowej odnotował wzrost powyżej dynamiki całego rynku, na poziomie 7,1%, co oznaczało zwiększenie wartości o 13,5 mln zł w porównaniu do analogicznego okresu poprzedniego roku. W pierwszym kwartale 2025 r. spadła słuchalność Grupy Eurozet, Polskiego Radia oraz pozostałych mniejszych rozgłośni, wzrosty nastąpiły natomiast w przypadku Grupy RMF, TIME, a także Audytorium 17.

Niedoścignionym liderem rynku radiowego pozostaje Grupa RMF ze wzrostem słuchalności rok do roku na poziomie 1,5 p.p. Udział w słuchalności Grupy Eurozet spadł o 1,2 p.p . Na wynik Grupy RMF z pewnością wpłynęła główna stacja - RMF FM, której udział wzrósł o 0,9 p.p., co stanowi największy wzrost w tym okresie wśród wszystkich stacji radiowych. Na trzecim miejscu uplasowała się Grupa TIME, której udział w słuchalności wzrósł o 0,3 p.p. (Źródło: Kantar).

W pierwszym kwartale 2025 r. inwestycje reklamowe w reklamę zewnętrzną były wyższe o 1,1% niż przed rokiem, czyli o 1,9 mln zł (we współpracy z OOHLife zaktualizowaliśmy nasze szacunki 2024 r. z uwagi na powiększenie bazy firm). Podobnie jak w zeszłym roku, wzrost ten został wygenerowany przede wszystkim na nośnikach digitalowych. Z analiz OOHlife Izby Gospodarczej oraz Publicis Groupe wynika, że udział nośników digitalowych w przychodach reklamowych zwiększył się z 25,6% w pierwszym kwartale 2024 r. do 30,3% w 2025 r.

Największy wolumenowy wzrost inwestycji reklamowych odnotowałsektor media – o prawie 4,8 mln zł (dynamika 48,3%), do czego w dużej mierze przyczyniły się kampanie Telewizji Polskiej oraz Antyradia. Z kolei największy spadek wolumenu wydatków dotyczył sektora telekomunikacja (mniej o 7,9 mln zł; m.in. brak dużej kampanii Plusa) oraz handel (mniej o 2,1 mln zł; m.in. mniejsze wydatki Biedronki i Castoramy).

Przychody reklamowe netto w kinach wyniosły w okresie od stycznia do marca 2025 r. o blisko 45 mln zł, co stanowi 0,8% wzrostu rok do roku. W top 5 sektorów z największym udziałem w wydatkach na reklamę kinową znalazły się: media, motoryzacja, żywność, handel oraz podróże i turystyka, hotele i restauracje. Pod względem wolumenu wzrostu wyróżnił się sektor motoryzacyjny, który zwiększył inwestycje w reklamy kinowe o ponad 4 mln zł (dyn. 132,1%). Natomiast największy spadek wolumenu budżetu na reklamę w kinie zaliczył sektor finanse - reklamodawcy z tego sektora zmniejszyli wydatki o 4,6 mln zł (dynamika -62,8%).

W pierwszym kwartale 2025 r. inwestycje na reklamę w prasie kolorowej spadły rok do roku o 3,9%, czyli prawie o 1,2 mln zł. Suma stron reklamowych w magazynach skurczyła się aż o 24,2%. (Źródło: Kantar). Sektorem o największym wolumenowym spadku jest sektor pozostałe (mniej o 0,7 mln zł, dynamika -18,5%), który w magazynach ograniczył szczególnie inwestycje fundacji, stowarzyszeń i instytucji publicznych. Największy wzrost wydatków zauważyć można w sektorze media. Firmy z tego sektora przeznaczyły na reklamę więcej o 0,7 mln zł (dynamika 38,8%).

Inwestycje na reklamę w prasie codziennej w pierwszym kwartale 2025 r. spadły rok do roku o 6,3%, to jest o 1,15 mln zł i wyniosły 17,2 mln zł. Największy spadek nastąpił w sektorze podróże i turystyka, hotele i restauracje. Sektor ten zmniejszył swoje inwestycje reklamowe w dziennikach o ponad 0,9 mln zł (dynamika -41,4%). Największy wolumenowy wzrost analitycy Publicis Groupe odnotowali w przypadku budżetów reklamowych sektora mediowego – o 0,5 mln zł (dynamika 50,6%).

UDZIAŁ MEDIÓW W PRZYCHODACH Z REKLAMY

W konsekwencji zróżnicowanej dynamiki zmian poszczególnych klas mediów, zmienia się także ich udział w rynku. Udział wideo (TV, streaming vod oraz pozostałe wideo in stream) spadł z 53,2% do 52,7%, zaś internetu (digital search i non-search) w mediamiksie wzrósł o niespełna 1 p.p. do 31,6%. Łącznie wideo i internet odpowiadają za 84,3% całego rynku reklamy. W przypadku reklamy radiowej udział także wzrósł, o 0,1 p.p. do 6,9%. Natomiast udział pozostałych mediów w mediamiksie spadł: w przypadku reklamy zewnętrznej o 0,2 p.p. do 5,7%, i o 0,1 p.p. jeśli chodzi o kina, magazyny i dzienniki odpowiednio do 1,5%, 1% i 0,6%.

fot. mat. prasowe

Udział klas mediów w rynku reklamowym, 2024 vs 2023

Udział wideo (TV, streaming vod oraz pozostałe wideo in stream) spadł z 53,2% do 52,7%

Komentarz Iwony Jaśkiewicz-Kundery, Chief Investment Officera Publicis Groupe Polska:

Rynek reklamy rozpoczął rok 2025 ze stabilnym wzrostem na poziomie 5,3%, co świadczy o dobrej kondycji naszej branży. Mamy nadzieję, że wynik ten uspokoi nastroje reklamodawców i nadawców, zaniepokojonych informacjami płynącymi z USA na temat polityki celnej, która może destabilizować globalną gospodarkę. Niepewność pozostaje obecnie głównym zagrożeniem dla rozwoju działalności gospodarczej i utrudnia skuteczne prognozowanie. Jednak prognozy dla polskiej gospodarki na 2025 rok są optymistyczne, a my przewidujemy wzrost rynku reklamy na poziomie 8,2%.

W pierwszym kwartale 2025 roku wzrosły inwestycje reklamowe we wszystkich mediach z wyjątkiem prasy. Najszybciej rozwijała się reklama internetowa – o 8,3% rok do roku (przy czym najdynamiczniej rosła kategoria wyszukiwania). Nieco wolniejszy wzrost odnotowało radio – ponad 7%. Pozostałe media osiągnęły dynamikę poniżej średniej rynkowej: inwestycje w reklamę wideo zwiększyły się o 4,3%, w reklamę out-of-home o 1,1%, a nakłady na kina wzrosły o 0,8%. W przypadku prasy odnotowano spadki: w magazynach o 3,9%, a w prasie drukowanej o 6,3%.

Struktura tortu reklamowego uległa niewielkim zmianom – udział internetu wzrósł w pierwszym kwartale 2025 roku z 30,7% do 31,6%, natomiast udział wideo nieznacznie spadł z 53,2% do 52,7%. Łącznie wideo i internet odpowiadają za 84,3% całego rynku reklamy. Radio umocniło swoją pozycję, głównie dzięki intensywnym kampaniom reklamowym sektora motoryzacyjnego w pierwszym kwartale. Reklama out-of-home, pozbawiona siły napędowej w postaci inwestycji podmiotów z sektora „pozostałe” (w szczególności fundacji, stowarzyszeń i instytucji politycznych), zmniejszyła udział z 5,9% do 5,7%, ale nadal, obok radia, stanowi istotną część miksu mediowego.

Jedenaście sektorów zwiększyło budżety reklamowe, a pięć dokonało ich redukcji. Największy wzrost wolumenu wydatków odnotował sektor handlu – firmy z tego sektora zainwestowały w reklamę o 90,5 mln zł więcej, co stanowi wzrost o 15,2% rok do roku. Największy spadek inwestycji reklamowych miał miejsce w sektorze telekomunikacyjnym – firmy z tego sektora przeznaczyły na reklamę o 53,8 mln zł mniej (spadek o 30,0%). Budżety reklamowe zmniejszyła większość kluczowych reklamodawców w tym sektorze, w tym Cyfrowy Polsat, Polkomtel, P4 oraz Orange.

Udział największego sektora na rynku reklamy, czyli handlu, wzrósł o 2,1 p.p. do 23,8%. Od czwartego kwartału 2021 roku drugą pozycję zajmuje sektor produktów farmaceutycznych i leków, który wyprzedził sektor żywność Udział farmacji spadł jednak w analizowanym okresie o 1,2 p.p. do 13,6%. Udział sektora żywności również się zmniejszył – o 1,2 p.p. – i wyniósł 9,3%.

![Polska w czołówce. Rynek reklamy rośnie szybciej niż PKB [© StockCake] Polska w czołówce. Rynek reklamy rośnie szybciej niż PKB](https://s3.egospodarka.pl/grafika2/reklama/Polska-w-czolowce-Rynek-reklamy-rosnie-szybciej-niz-PKB-270072-150x100crop.jpg) Polska w czołówce. Rynek reklamy rośnie szybciej niż PKB

Polska w czołówce. Rynek reklamy rośnie szybciej niż PKB

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Internet i handel napędzają rynek reklamy [© Freepik] Internet i handel napędzają rynek reklamy](https://s3.egospodarka.pl/grafika2/reklama/Internet-i-handel-napedzaja-rynek-reklamy-266961-200x133crop.jpg)

![Reklama kinowa wyprzedza internet i radio. Jak zmienia się rynek? [© pexels] Reklama kinowa wyprzedza internet i radio. Jak zmienia się rynek?](https://s3.egospodarka.pl/grafika2/reklama/Reklama-kinowa-wyprzedza-internet-i-radio-Jak-zmienia-sie-rynek-269816-150x100crop.jpg)

![Rynek reklamy w Polsce: 6,6 mld zł w I półroczu 2025, radio rośnie najszybciej [© pixabay.com] Rynek reklamy w Polsce: 6,6 mld zł w I półroczu 2025, radio rośnie najszybciej](https://s3.egospodarka.pl/grafika2/reklama/Rynek-reklamy-w-Polsce-6-6-mld-zl-w-I-polroczu-2025-radio-rosnie-najszybciej-268362-150x100crop.jpg)

![Rynek reklamy warty blisko 9 mld zł [© Freepik] Rynek reklamy warty blisko 9 mld zł](https://s3.egospodarka.pl/grafika2/reklama/Rynek-reklamy-warty-blisko-9-mld-zl-263476-150x100crop.jpg)

![Rynek reklamy przegania polską gospodarkę [© patpitchaya - Fotolia.com] Rynek reklamy przegania polską gospodarkę](https://s3.egospodarka.pl/grafika2/reklama/Rynek-reklamy-przegania-polska-gospodarke-261825-150x100crop.jpg)

![Reklama zewnętrzna czarnym koniem rynku w 2023 roku [© Shamir Andres z Pixabay] Reklama zewnętrzna czarnym koniem rynku w 2023 roku](https://s3.egospodarka.pl/grafika2/reklama/Reklama-zewnetrzna-czarnym-koniem-rynku-w-2023-roku-258204-150x100crop.jpg)

![Reklama online? Wideo, wideo i jeszcze raz wideo [© weedezign - Fotolia.com] Reklama online? Wideo, wideo i jeszcze raz wideo](https://s3.egospodarka.pl/grafika2/reklama/Reklama-online-Wideo-wideo-i-jeszcze-raz-wideo-260022-150x100crop.jpg)

![Rynek reklamy większy o ponad 7 proc. [© patpitchaya - Fotolia.com] Rynek reklamy większy o ponad 7 proc.](https://s3.egospodarka.pl/grafika2/reklama/Rynek-reklamy-wiekszy-o-ponad-7-proc-256324-150x100crop.jpg)

![Rynek reklamy: wzrost o 6,7 proc. i solidne podstawy na przyszłość [© patpitchaya - Fotolia.com] Rynek reklamy: wzrost o 6,7 proc. i solidne podstawy na przyszłość](https://s3.egospodarka.pl/grafika2/reklama/Rynek-reklamy-wzrost-o-6-7-proc-i-solidne-podstawy-na-przyszlosc-254445-150x100crop.jpg)

![Rynek reklamy: wzrost o 6 proc. i dobre prognozy na przyszłość [© pixabay.com] Rynek reklamy: wzrost o 6 proc. i dobre prognozy na przyszłość](https://s3.egospodarka.pl/grafika2/reklama/Rynek-reklamy-wzrost-o-6-proc-i-dobre-prognozy-na-przyszlosc-252733-150x100crop.jpg)

![Wybory w Polsce, Portugalii i Rumunii, czyli kurs na prawicowy populizm [© Freepik] Wybory w Polsce, Portugalii i Rumunii, czyli kurs na prawicowy populizm](https://s3.egospodarka.pl/grafika2/sytuacja-gospodarcza/Wybory-w-Polsce-Portugalii-i-Rumunii-czyli-kurs-na-prawicowy-populizm-266956-150x100crop.jpg)

![Mniejszy stres w pracy ważniejszy niż wyższe wynagrodzenie [© Freepik] Mniejszy stres w pracy ważniejszy niż wyższe wynagrodzenie](https://s3.egospodarka.pl/grafika2/praca/Mniejszy-stres-w-pracy-wazniejszy-niz-wyzsze-wynagrodzenie-266975-150x100crop.jpg)

![Wigilia 2025: tańsze zakupy, droższy karp. Sprawdzamy ceny [© pexels] Wigilia 2025: tańsze zakupy, droższy karp. Sprawdzamy ceny](https://s3.egospodarka.pl/grafika2/Wigilia/Wigilia-2025-tansze-zakupy-drozszy-karp-Sprawdzamy-ceny-270175-150x100crop.jpg)

![Pieniądze, benefity czy dobrostan? Co buduje motywację do pracy? [© pexels] Pieniądze, benefity czy dobrostan? Co buduje motywację do pracy?](https://s3.egospodarka.pl/grafika2/zadowolenie-z-pracy/Pieniadze-benefity-czy-dobrostan-Co-buduje-motywacje-do-pracy-270177-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych we wrześniu 2025 [© freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych we wrześniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-we-wrzesniu-2025-268649-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

![7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI] 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/inwestycja-w-mieszkanie/7-pulapek-i-okazji-zobacz-co-cie-czeka-podczas-kupna-mieszkania-na-wynajem-270018-50x33crop.jpg) 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

![Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu [© pexels] Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu](https://s3.egospodarka.pl/grafika2/dobry-lider/Praca-w-swieta-5-blednych-przekonan-liderow-ktore-niszcza-urlop-zespolu-270014-150x100crop.jpg)

![Najważniejszy kod podróży lotniczej. Czym jest PNR? [© pexels] Najważniejszy kod podróży lotniczej. Czym jest PNR?](https://s3.egospodarka.pl/grafika2/lot-samolotem/Najwazniejszy-kod-podrozy-lotniczej-Czym-jest-PNR-270138-150x100crop.jpg)

![Awaria KSeF w 2026 - tryb awaryjny, data wystawienia faktury i obowiązki podatnika. Praktyczny poradnik [© wygenerowane przez AI] Awaria KSeF w 2026 - tryb awaryjny, data wystawienia faktury i obowiązki podatnika. Praktyczny poradnik](https://s3.egospodarka.pl/grafika2/KSeF/Awaria-KSeF-w-2026-tryb-awaryjny-data-wystawienia-faktury-i-obowiazki-podatnika-Praktyczny-poradnik-270179-150x100crop.jpg)

![Test Mercedes-AMG SL 55 4MATIC+ Luksusowy kabriolet z napędem na cztery koła i potężnym V8 [© Wojciech Krzemiński] Test Mercedes-AMG SL 55 4MATIC+ Luksusowy kabriolet z napędem na cztery koła i potężnym V8](https://s3.egospodarka.pl/grafika2/Mercedes-AMG-SL-55-4MATIC/Test-Mercedes-AMG-SL-55-4MATIC-Luksusowy-kabriolet-z-napedem-na-cztery-kola-i-poteznym-V8-270058-150x100crop.jpg)

![Jawność wynagrodzeń od 24 grudnia 2025: co naprawdę się zmienia? Poznaj fakty i mity [© wygenerowane przez AI] Jawność wynagrodzeń od 24 grudnia 2025: co naprawdę się zmienia? Poznaj fakty i mity](https://s3.egospodarka.pl/grafika2/dyskryminacja-placowa/Jawnosc-wynagrodzen-od-24-grudnia-2025-co-naprawde-sie-zmienia-Poznaj-fakty-i-mity-270170-150x100crop.jpg)