Firmy na świecie: słabnie popyt, rosną koszty produkcji

2023-09-14 09:13

Przeczytaj także: Jak inflacja wzmaga zadłużenie firm?

Wyniki finansowe za II kwartał potwierdziły, że firmy odczuwają skutki słabnącego popytu i wciąż wysokich kosztów produkcji: Globalne przychody spadły średnio o -1,9% r/r, przy czym wszystkie regiony odnotowały spadki po raz pierwszy od 2020 roku. Przychody w Stanach Zjednoczonych spadły o -0,3% r/r, chociaż warto zauważyć, że spółki z indeksu S&P 500 (czyli duże) uniknęły recesji, a ich sprzedaż wzrosła o +0,5% r/r, dzięki pozytywnemu wkładowi sektora finansowego (+11,3% r/r). Z drugiej strony, po wykazaniu odporności w sezonie wyników za I kwartał, europejskie spółki ostatecznie weszły na ujemne terytorium.Chociaż nie wszystkie spółki z indeksu Stoxx 600 opublikowały swoje wyniki, oczekuje się, że sprzedaż spółek w indeksie spadnie o -6,0% r/r, głównie pod wpływem sektora energetycznego. Wyłączając sektor energetyczny, oczekuje się, że przychody wzrosną o +0,6%. Tymczasem globalne zyski spadły średnio o -1,2% r/r, a spółki po obu stronach Atlantyku odnotowały spadki zysku na akcję (-2,9% r/r dla S&P 500 i -5,0% r/r dla Stoxx 600). Transport morski (-77% r/r), papier i leśnictwo (-52% r/r), chemikalia (-51% r/r) oraz metale i górnictwo (-45% r/r) odnotowały największe spadki, dotknięte słabnącym popytem, spadającymi cenami i wciąż wysokimi kosztami produkcji.

fot. mat. prasowe

Kwartalny wzrost przychodów (r/r) firm w Europie i Stanach Zjednoczonych

Firmy odczuwają skutki słabnącego popytu i wciąż wysokich kosztów produkcji

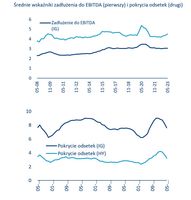

Pełny efekt wyższych stóp procentowych będzie nadal widoczny w nadchodzących kwartałach. Będzie to miało szczególny wpływ na spółki o wysokiej rentowności, które zwiększyły dźwignię finansową od IV kwartału 2022 r. (wykres poniżej) i może spowodować potencjalne obniżenie ratingów. To jeszcze bardziej zwiększy presję, ponieważ niższe ratingi prowadzą do jeszcze wyższych kosztów finansowania i refinansowania.

Firmy nadal mają zdolność do pokrywania odsetek powyżej poziomów sprzed pandemii (2017-2019), ale wskaźnik ten wyraźnie spada zarówno w przypadku segmentów wysokodochodowych, jak i inwestycyjnych. Biorąc pod uwagę ponure perspektywy gospodarcze, które zagrażają generowaniu zysków w drugiej połowie 2023 r., Allianz Trade nie spodziewa się odwrócenia tego trendu spadkowego w perspektywie krótkoterminowej.

fot. mat. prasowe

Średnie wskaźniki zadłużenia do EBITDA (pierwszy) i pokrycia odsetek (drugi)

Efekt wyższych stóp procentowych będzie miał szczególny wpływ na spółki o wysokiej rentowności, które zwiększyły dźwignię finansową

Patrząc w przyszłość, oczekiwać można, że III kwartał będzie niejednoznaczny, ale niestety – w szczególności negatywny dla Europy. W ciągu ostatnich 30 dni oczekiwania dotyczące zysków za III kwartał zmieniły się o -1,0% na całym świecie, przy czym strefa euro odnotowała największą korektę w dół (-8,0%), a następnie cała Europa (-6,0%) i rynki wschodzące (-2,6%). Z kolei w Stanach Zjednoczonych odnotowano niewielką korektę w górę (+3,5%), co sugeruje, że najgorsze dla amerykańskich korporacji być może już minęło.

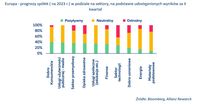

Około 52% europejskich spółek przedstawiło neutralne prognozy na drugą połowę 2023 r., ale stanowi to krok w dół w porównaniu z optymizmem z poprzednich kwartałów. Sektory o najwyższych wskaźnikach obniżania i podwyższania prognoz to materiały (2,6), technologia (1,5) i dobra konsumenckie (1,4), co nie jest zaskoczeniem w kontekście niepewności gospodarczej.

fot. mat. prasowe

Europa - prognozy spółek ( na 2023 r.) w podziale na sektory

Sektory o najwyższych wskaźnikach obniżania i podwyższania prognoz to materiały (2,6), technologia (1,5) i dobra konsumenckie (1,4)

Jednocześnie podwyższone zapasy i wysokie zapotrzebowanie na kapitał obrotowy (WCR) mogą zmusić firmy do obniżenia priorytetów w zakresie redukcji zadłużenia, inwestycji, rozwoju nowej działalności lub badań i rozwoju. Według bilansów opublikowanych za II kwartał 2023 r., spadek zapasów tradycyjnie obserwowany w drugim kwartale roku albo nie zrekompensował trendów z poprzednich kwartałów (USA), albo nie wystąpił (Europa), co jest oznaką nadmiernych zapasów, które przynajmniej częściowo odzwierciedlają sprzedaż, która była mniej dynamiczna niż przewidywano.

Ogólnie rzecz biorąc, zapasy pozostają powyżej poziomów z poprzedniego roku w USA (+2 dni r/r od II kwartału) i Europie (+3 dni r/r). W Stanach Zjednoczonych, pomimo spadku w drugim kwartale (-2 dni kw/kw, w porównaniu do -2 dni dla średniej z lat 2008-2022), większość sektorów (16 z 21) odnotowała wyższe zapasy niż w ubiegłym roku, w szczególności komputery/telekomunikacja, chemikalia i sprzęt transportowy.

W Europie płaskie zapasy w ujęciu kwartalnym i globalnym (+0,4 dnia kw/kw wobec spadku o 1 dzień kw/kw dla średniej z lat 2008-2022) zamaskowały większość sektorów (15 z 21) odnotowujących wyższe zapasy w porównaniu rocznym, przy czym największe wzrosty odnotowano w elektronice, chemikaliach i papierze. Jednocześnie średnie opóźnienia w płatnościach skróciły się w USA i Europie dla większości sektorów w ujęciu rocznym i sekwencyjnym.

Przyspieszenie płatności było jednak bardziej widoczne po stronie dostawców niż po stronie klientów, tak więc efekt netto pozostał dodatni (+1,8 dnia r/r i +0,3 w USA i Europie Zachodniej, odpowiednio). W rezultacie przyczyniło się to do wzrostu wskaźnika WCR (Zapotrzebowanie na kapitał obrotowy (Working Capital Requirement) = aktywa obrotowe - zobowiązania krótkoterminowe), zwłaszcza w przypadku sprzętu gospodarstw domowych w USA i Europie, a także usług B2B i sprzętu transportowego (USA) oraz usług dla konsumentów i motoryzacji (Europa Zachodnia).

fot. mat. prasowe

Zmiana DSO, DPO, zapasów i WCR według sektorów

Ogólnie rzecz biorąc, zapasy pozostają powyżej poziomów z poprzedniego roku w USA (+2 dni r/r od II kwartału) i Europie (+3 dni r/r)

Ogólnie rzecz biorąc, na początku III kwartału prawie trzy czwarte sektorów nadal odnotowywało wyższy wskaźnik WCR (zapotrzebowania na kapitał obrotowy) w porównaniu do ubiegłego roku. Stany Zjednoczone (+3 dni r/r na poziomie krajowym) przewodzą globalnemu odbiciu wskaźnika WCR dla komputerów/telekomunikacji, energii, usług B2B i sprzętu transportowego, podczas gdy usługi konsumenckie, oprogramowanie/usługi IT i sprzęt gospodarstwa domowego odnotowują mniejsze wskaźniki WCR.

W Europie (+3 dni r/r), gdzie Wielka Brytania (+8) najbardziej w regionie odczuwa wzrost wskaźnika WCR (zapotrzebowania na kapitał obrotowy), wyprzedzając Hiszpanię (+7) i Niemcy (+4), wyróżnia się w tym względzie aż osiem sektorów: elektronika, chemia, budownictwo, sprzęt gospodarstwa domowego, metale, papier, usługi dla ludności i tekstylia.

W perspektywie krótkoterminowej Allianz Trade nie spodziewa się znacznego spadku wskaźnika WCR, ponieważ niektóre z wyższych poziomów zapasów można wyjaśnić czynnikami strukturalnymi wynikającymi z niedawnych wydarzeń geopolitycznych i wstrząsów w łańcuchu dostaw, które skłoniły firmy do przejścia ze strategii zarządzania zapasami "just-in-time" na bardziej kosztowną strategię "just-in-case" (near/friend shoring).

Ludovic Subran, Główny ekonomista

Ana Boata, Kierownik działu badań ekonomicznych

Pablo Espinosa Uriel, Strateg inwestycyjny

Roberta Fortes, Starszy ekonomista

Björn Griesbach, Starszy strateg inwestycyjny

Ano Kuhanathan, Kierownik działu badań korporacyjnych

Maria Latorre, Doradca ds. sektora B2B

Maxime Lemerle, Główny analityk ds. badań nad niewypłacalnością

Nikhil Sebastian, Analityk danych

![Kryzys na Morzu Czerwonym to niższa marża w Polsce i w Europie? [© pngcm03 z Pixabay] Kryzys na Morzu Czerwonym to niższa marża w Polsce i w Europie?](https://s3.egospodarka.pl/grafika2/Morze-Czerwone/Kryzys-na-Morzu-Czerwonym-to-nizsza-marza-w-Polsce-i-w-Europie-257644-150x100crop.jpg) Kryzys na Morzu Czerwonym to niższa marża w Polsce i w Europie?

Kryzys na Morzu Czerwonym to niższa marża w Polsce i w Europie?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

Najnowsze w dziale Wiadomości

-

![Polacy lekceważą zagrożenia w sieci - 97% akceptuje politykę prywatności bez czytania [© wygenerowane przez AI] Polacy lekceważą zagrożenia w sieci - 97% akceptuje politykę prywatności bez czytania]()

Polacy lekceważą zagrożenia w sieci - 97% akceptuje politykę prywatności bez czytania

-

![Komunikacja w biznesie: dlaczego warto postawić na LinkedIn? Komunikacja w biznesie: dlaczego warto postawić na LinkedIn?]()

Komunikacja w biznesie: dlaczego warto postawić na LinkedIn?

-

![Jak dbać o psa podczas upałów? Poradnik na lato dla właścicieli czworonogów [© wygenerowane przez AI] Jak dbać o psa podczas upałów? Poradnik na lato dla właścicieli czworonogów]()

Jak dbać o psa podczas upałów? Poradnik na lato dla właścicieli czworonogów

-

![Stabilność zatrudnienia to mit? Nowe trendy i oczekiwania pracowników w Polsce [© wygenerowane przez AI] Stabilność zatrudnienia to mit? Nowe trendy i oczekiwania pracowników w Polsce]()

Stabilność zatrudnienia to mit? Nowe trendy i oczekiwania pracowników w Polsce

![Firmy na świecie: słabnie popyt, rosną koszty produkcji [© pixabay.com] Firmy na świecie: słabnie popyt, rosną koszty produkcji](https://s3.egospodarka.pl/grafika2/wyniki-firm/Firmy-na-swiecie-slabnie-popyt-rosna-koszty-produkcji-254792-200x133crop.jpg)

![GUS: gorsze wyniki przedsiębiorstw, gastronomia i hotelarstwo cierpią najbardziej [© Patryk Kosmider - Fotolia.com] GUS: gorsze wyniki przedsiębiorstw, gastronomia i hotelarstwo cierpią najbardziej](https://s3.egospodarka.pl/grafika2/przedsiebiorstwa/GUS-gorsze-wyniki-przedsiebiorstw-gastronomia-i-hotelarstwo-cierpia-najbardziej-231912-150x100crop.jpg)

![Euler Hermes: w kryzysie firmy gromadzą oszczędności [© Andrey Burmakin - Fotolia.com] Euler Hermes: w kryzysie firmy gromadzą oszczędności](https://s3.egospodarka.pl/grafika2/oszczednosci/Euler-Hermes-w-kryzysie-firmy-gromadza-oszczednosci-230129-150x100crop.jpg)

![GUS: w I kw. 2020 przychody przedsiębiorstw rosły wolniej niż koszty [© Minerva Studio - Fotolia.com] GUS: w I kw. 2020 przychody przedsiębiorstw rosły wolniej niż koszty](https://s3.egospodarka.pl/grafika2/przedsiebiorstwa/GUS-w-I-kw-2020-przychody-przedsiebiorstw-rosly-wolniej-niz-koszty-229714-150x100crop.jpg)

![GUS: lepsze wyniki przedsiębiorstw niefinansowych [© wrangler - Fotolia.com] GUS: lepsze wyniki przedsiębiorstw niefinansowych](https://s3.egospodarka.pl/grafika2/przedsiebiorstwa/GUS-lepsze-wyniki-przedsiebiorstw-niefinansowych-228193-150x100crop.jpg)

![Mikroprzedsiębiorstwa polskie w 2018 r. [© vetkit - Fotolia.com] Mikroprzedsiębiorstwa polskie w 2018 r.](https://s3.egospodarka.pl/grafika2/mikroprzedsiebiorstwa/Mikroprzedsiebiorstwa-polskie-w-2018-r-223456-150x100crop.jpg)

![Wyniki przedsiębiorstw niefinansowych I-VI 2019 [© vetkit - Fotolia.com] Wyniki przedsiębiorstw niefinansowych I-VI 2019](https://s3.egospodarka.pl/grafika2/przedsiebiorstwa/Wyniki-przedsiebiorstw-niefinansowych-I-VI-2019-222058-150x100crop.jpg)

![Wyniki przedsiębiorstw niefinansowych I-III 2019 [© Minerva Studio - Fotolia.com] Wyniki przedsiębiorstw niefinansowych I-III 2019](https://s3.egospodarka.pl/grafika2/przedsiebiorstwa/Wyniki-przedsiebiorstw-niefinansowych-I-III-2019-218868-150x100crop.jpg)

![Wyniki przedsiębiorstw niefinansowych I-XII 2018 [© relif - Fotolia.com] Wyniki przedsiębiorstw niefinansowych I-XII 2018](https://s3.egospodarka.pl/grafika2/przedsiebiorstwa/Wyniki-przedsiebiorstw-niefinansowych-I-XII-2018-216728-150x100crop.jpg)

![Ile trzeba pracować w Polsce, żeby kupić iPhone'a 15 Pro? [© pixabay.com] Ile trzeba pracować w Polsce, żeby kupić iPhone'a 15 Pro?](https://s3.egospodarka.pl/grafika2/iPhone/Ile-trzeba-pracowac-w-Polsce-zeby-kupic-iPhone-a-15-Pro-254766-150x100crop.jpg)

![Rynek reklamy VIII 2023. Kinder detronizuje Media Expert w TV [© pixabay.com] Rynek reklamy VIII 2023. Kinder detronizuje Media Expert w TV](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Rynek-reklamy-VIII-2023-Kinder-detronizuje-Media-Expert-w-TV-254793-150x100crop.jpg)

![Polacy lekceważą zagrożenia w sieci - 97% akceptuje politykę prywatności bez czytania [© wygenerowane przez AI] Polacy lekceważą zagrożenia w sieci - 97% akceptuje politykę prywatności bez czytania](https://s3.egospodarka.pl/grafika2/prywatnosc-w-sieci/Polacy-lekcewaza-zagrozenia-w-sieci-97-akceptuje-polityke-prywatnosci-bez-czytania-267493-150x100crop.png)

![Jak dbać o psa podczas upałów? Poradnik na lato dla właścicieli czworonogów [© wygenerowane przez AI] Jak dbać o psa podczas upałów? Poradnik na lato dla właścicieli czworonogów](https://s3.egospodarka.pl/grafika2/psy/Jak-dbac-o-psa-podczas-upalow-Poradnik-na-lato-dla-wlascicieli-czworonogow-267478-150x100crop.png)

![Stabilność zatrudnienia to mit? Nowe trendy i oczekiwania pracowników w Polsce [© wygenerowane przez AI] Stabilność zatrudnienia to mit? Nowe trendy i oczekiwania pracowników w Polsce](https://s3.egospodarka.pl/grafika2/praca-tymczasowa/Stabilnosc-zatrudnienia-to-mit-Nowe-trendy-i-oczekiwania-pracownikow-w-Polsce-267470-150x100crop.png)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Podróże lotnicze w niestabilnych czasach. Prawa pasażera i odszkodowania za lot - praktyczny poradnik [© wygenerowane przez AI] Podróże lotnicze w niestabilnych czasach. Prawa pasażera i odszkodowania za lot - praktyczny poradnik](https://s3.egospodarka.pl/grafika2/odwolany-lot/Podroze-lotnicze-w-niestabilnych-czasach-Prawa-pasazera-i-odszkodowania-za-lot-praktyczny-poradnik-267482-150x100crop.png)

![Fotowoltaika a awaria prądu. Czy panele słoneczne zapewnią energię podczas przerwy w dostawie prądu? [© wygenerowane przez AI] Fotowoltaika a awaria prądu. Czy panele słoneczne zapewnią energię podczas przerwy w dostawie prądu?](https://s3.egospodarka.pl/grafika2/blackout/Fotowoltaika-a-awaria-pradu-Czy-panele-sloneczne-zapewnia-energie-podczas-przerwy-w-dostawie-pradu-267481-150x100crop.png)

![Wyższe pensje i chudsze portfele. Na co tracimy oszczędności? [© freepik] Wyższe pensje i chudsze portfele. Na co tracimy oszczędności?](https://s3.egospodarka.pl/grafika2/budzet-domowy/Wyzsze-pensje-i-chudsze-portfele-Na-co-tracimy-oszczednosci-267476-150x100crop.jpg)

![Bezprawne podwyżki czesnego na Uniwersytecie SWPS i Politechnice Lubelskiej? [© Freepik] Bezprawne podwyżki czesnego na Uniwersytecie SWPS i Politechnice Lubelskiej?](https://s3.egospodarka.pl/grafika2/studia/Bezprawne-podwyzki-czesnego-na-Uniwersytecie-SWPS-i-Politechnice-Lubelskiej-267480-150x100crop.jpg)

![Ceny mieszkań w Polsce rosną, a sprzedaż spada - co dalej z rynkiem mieszkaniowym? [© wygenerowane przez AI] Ceny mieszkań w Polsce rosną, a sprzedaż spada - co dalej z rynkiem mieszkaniowym?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-Polsce-rosna-a-sprzedaz-spada-co-dalej-z-rynkiem-mieszkaniowym-267477-150x100crop.png)

![Freelancing w Polsce: Zarobki, trendy, wpływ AI i wyzwania [© wygenerowane przez AI] Freelancing w Polsce: Zarobki, trendy, wpływ AI i wyzwania](https://s3.egospodarka.pl/grafika2/etat/Freelancing-w-Polsce-Zarobki-trendy-wplyw-AI-i-wyzwania-267474-150x100crop.png)