Co czeka Chiny, czyli chińska gospodarka w roku smoka

2024-02-13 10:22

Przeczytaj także: Chiny vs Niemcy, czyli zmiana układu sił w handlu

Stosunek jakości do ceny jest kluczową zaletą, która plasuje chińskich producentów pojazdów elektrycznych w czołówce. Według JATO Dynamics, pomimo początkowo wyższej średniej ceny pojazdów elektrycznych (66 819 EUR) w porównaniu z cenami w Europie (48 942 EUR) i USA (53 038 EUR) w 2015 r., Chiny zdołały znacznie obniżyć średnie ceny pojazdów elektrycznych do mniej niż połowy (31 829 EUR) do 2022 r., czyli o jedną trzecią mniej niż średnia cena samochodów benzynowych.

Tymczasem zarówno w Europie, jak i w Stanach Zjednoczonych odnotowano wzrost średnich cen pojazdów elektrycznych do 55 821 EUR i 63 864 EUR, co czyni je odpowiednio o 27% i 43% droższymi od samochodów benzynowych. W rzeczywistości prawie wszystkie oferty pojazdów elektrycznych w Europie i Stanach Zjednoczonych były wyceniane powyżej 20 000 EUR w 2022 r., podczas gdy 30% wszystkich ofert pojazdów elektrycznych w Chinach było poniżej tego progu, co pozwoliło chińskim producentom pojazdów elektrycznych skutecznie pozyskać dużą grupę konsumentów wahających się przed przejściem na pojazdy elektryczne ze względu na wyższe koszty początkowe bez dużej konkurencji zagranicznej.

Oprócz hojnych dotacji rządowych, dobrze ugruntowany lokalny łańcuch dostaw samochodów i ogromny rynek krajowy, który pomaga w osiągnięciu korzyści skali, również przyczyniają się do przewagi kosztowej chińskich producentów pojazdów elektrycznych. Jednak to nie tylko przystępna cena - cecha historycznie kojarzona z chińskimi produktami - ale także jakość dają chińskim producentom pojazdów elektrycznych przewagę.

BYD, największy na świecie eksporter pojazdów elektrycznych, a także wiodący producent akumulatorów do pojazdów elektrycznych, zdołał znacznie obniżyć koszty dzięki wysokiemu stopniowi integracji pionowej. Ponieważ baterie stanowią najwyższy koszt w produkcji pojazdów elektrycznych (około 40% całkowitych kosztów), doświadczenie BYD w zakresie baterii litowo-żelazowo-fosforanowych (LFP), tańszej alternatywy dla baterii niklowo-manganowo-kobaltowych (NMC), pozwala osiągnąć prawie najwyższą gęstość energii przy jednych z najniższych kosztów na świecie.

Ponadto, ponieważ krajowa konkurencja koncentruje się obecnie w dużej mierze na inteligencji pojazdów i łączności, chińscy producenci pojazdów elektrycznych dokonują szybkich postępów w technologiach oprogramowania, takich jak systemy wspomagania jazdy i systemy człowiek-maszyna (HMI).

Pomimo niedawnego spowolnienia globalnego popytu, Allianz Trade oczekuje, że pojazdy elektryczne pozostaną jasnym punktem w sektorze motoryzacyjnym w kontekście trwającej transformacji ekologicznej. Sprzedaż pojazdów elektrycznych odnotowała znaczny wzrost w ciągu ostatniej dekady, przy 80-krotnym wzroście liczby sprzedanych egzemplarzy i wzroście udziału w sprzedaży z 0,2% do 12,1% w latach 2012-2022. W segmencie pojazdów osobowych, w którym pojazdy elektryczne mają się przede wszystkim rozwijać, jeden na siedem samochodów jest obecnie częściowo lub w pełni zasilany bateriami.

Chociaż oczekuje się, że wzrost sprzedaży spadnie do około 30% w 2023 r., a sektor pojazdów elektrycznych wszedł w bardziej dojrzały etap po latach szybkiego wzrostu, nadal istnieje duży popyt do zaspokojenia, ponieważ rządy zachęcają do zakupu pojazdów elektrycznych lub wyznaczają cele wycofywania samochodów napędzanych paliwami kopalnymi w dążeniu do neutralności pod względem emisji dwutlenku węgla.

Na przykład oczekuje się, że Europa, jako drugi co do wielkości rynek pojazdów elektrycznych, znacznie zwiększy swój udział w sprzedaży pojazdów elektrycznych z obecnych 18% po wprowadzeniu zakazu sprzedaży nowych samochodów napędzanych paliwami kopalnymi do 2035 r. w UE i Wielkiej Brytanii. W tym kontekście spodziewamy się utrzymania sekularnego wzrostu w sektorze pojazdów elektrycznych.

fot. mat. prasowe

Globalna sprzedaż pojazdów elektrycznych według regionu

Sprzedaż pojazdów elektrycznych odnotowała znaczny wzrost w ciągu ostatniej dekady

Odnawialne źródła energii i baterie: Dominacja Chin może być kwestionowana w przyszłości

Silna dominacja Chin w dziedzinie odnawialnych źródeł energii i baterii zostanie przetestowana w nadchodzących latach. Pomimo statusu jednego z największych emitentów dwutlenku węgla na świecie, Chiny dokonały spektakularnych osiągnięć w dziedzinie odnawialnych źródeł energii, co jest częścią strategii, która równoważy ekspansję gospodarczą ze zrównoważonym rozwojem. Już w 2009 r. Chiny podjęły zdecydowane zobowiązania w zakresie energii odnawialnej.

Początkowo Chiny zaangażowały się w produkcję czystej energii, aby zyskać kolejny segment eksportu, ale udało im się także stworzyć silny rynek krajowy. Pekin zapewnił zachęty podatkowe i kredyty, aby przyciągnąć inwestorów i zabezpieczyć kluczowe dostawy na całym świecie w celu wsparcia sektora. Dzięki tej silnej integracji pionowej Chiny stworzyły wiodący przemysł solarny, który był w stanie produkować najwięcej i sprzedawać po najniższej cenie. Kiedy Europa lub Stany Zjednoczone nałożyły cła, Chinom udało się szybko przestawić na rynek krajowy.

W rezultacie Chiny odpowiadają za ponad 80% globalnej zdolności produkcyjnej modułów słonecznych (rysunek 11) i ponad 80% eksportu ogniw słonecznych, a także zapewniają ponad 2,7 miliona miejsc pracy w sektorze energii słonecznej.

Oprócz zdolności eksportowych, Chiny mają największą zainstalowaną moc odnawialnych źródeł energii. Z mocą słoneczną przekraczającą 228 gigawatów (GW), Chiny przewyższają łączną produkcję reszty świata. Z mocą 310 GW, moc energii wiatrowej również przewyższa wszystkie inne regiony. Kraj ma ambitny plan nowych projektów wiatrowych i słonecznych o mocy 750 GW, co pozwoliłoby Chinom przekroczyć cel w zakresie energii odnawialnej na 2030 r., wynoszący 1200 GW, znacznie przed terminem.

fot. mat. prasowe

Zdolność produkcyjna PV w Chinach do 2024 r.

Chiny odpowiadają za ponad 80% globalnej zdolności produkcyjnej modułów słonecznych

Trajektoria ta odzwierciedla również szerszą strategiczną zmianę w kierunku zapewnienia dominującej pozycji w globalnej transformacji energetycznej i uczynienia czystej technologii kamieniem węgielnym krajowej polityki przemysłowej. Osiągnięcia te były możliwe dzięki chińskim gigantom korporacyjnym, którzy stali się globalnymi liderami w produkcji technologii wiatrowych i słonecznych. Dzięki silnej polityce rządu i hojnym inwestycjom, firmy te znacznie się rozwinęły.

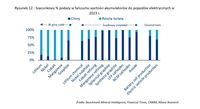

Dominacja Chin jest również silna w sektorze baterii, a firmy takie jak CATL, BYD i CALB kontrolują prawie 56% globalnego udziału w rynku baterii do pojazdów elektrycznych. Podobnie jak w przypadku paneli słonecznych, pozycja ta jest nie tylko kwestią ilości, ale także odzwierciedla kontrolę Chin nad całym łańcuchem dostaw - od wydobycia krytycznych materiałów (np. grafitu, litu, kobaltu itp.), poprzez ich rafinację, aż po produkcję baterii (wykres 12).

fot. mat. prasowe

Szacunkowy % podaży w łańcuchu wartości akumulatorów do pojazdów elektrycznych w 2023 r.

Dominacja Chin jest również silna w sektorze baterii, a firmy takie jak CATL, BYD i CALB kontrolują prawie 56% globalnego udziału w rynku

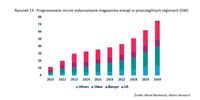

Oprócz akumulatorów do pojazdów elektrycznych, transformacja energetyczna zwiększy również popyt na magazynowanie energii na dużą skalę przemysłową, a Chiny będą miały w tym duży udział (wykres 13).

fot. mat. prasowe

Prognozowane roczne wykorzystanie magazynów energii w poszczególnych regionach

Transformacja energetyczna zwiększy również popyt na magazynowanie energii na dużą skalę przemysłową, a Chiny będą miały w tym duży udział

Pojawiają się przeciwności dla dalszej modernizacji chińskiego przemysłu wytwórczego

Należy mieć na uwadze: wojnę o chipy, protekcjonizm, napięcia geopolityczne i ryzyko powstania innych sytuacji związanych z nadmiarem mocy produkcyjnych, zapasów i dźwigni finansowej. Podczas gdy Chiny wydają się mieć dobrą pozycję w wielu wschodzących branżach, obecna dominacja i przyszły wzrost mogą zostać poddane próbie z wielu powodów.

W ramach globalnego przebudzenia samodzielności, decydenci polityczni na całym świecie zdają sobie sprawę ze znaczenia półprzewodników i podejmują wysiłki w celu utrzymania własnego zaopatrzenia lub zablokowania zaopatrzenia innych krajów.

Ponadto, ponieważ Europa i Stany Zjednoczone zwiększają swoje wsparcie dla czystej energii za pomocą dużych planów przemysłowych (IRA, Fit for 55 itp.), w przyszłości wzrośnie konkurencja dla chińskich firm. Stwierdzając, że Chiny utrzymują ważną pozycję lidera w badaniach związanych z krytycznymi technologiami, ASPI zauważa również, że jedna piąta chińskich artykułów o dużym wpływie jest autorstwa naukowców z podyplomowym szkoleniem w USA, Wielkiej Brytanii, Kanadzie, Australii lub Nowej Zelandii.

Taka współpraca może być zagrożona w coraz bardziej napiętym środowisku geopolitycznym. Wreszcie, doświadczenie mówi nam, że inicjatywy państwowe mające na celu rozwój przemysłu i technologii mogą prowadzić do niewłaściwej alokacji kapitału i zasobów, a ostatecznie do nowych sytuacji nadwyżki mocy produkcyjnych, nadmiernych zapasów i wysokiej dźwigni finansowej.

Wojna na chipy

Stany Zjednoczone zwiększają wysiłki, aby odeprzeć dążenie Chin do dominacji w dziedzinie chipów. Niedobory po pandemii i napięcia na linii Chiny-USA zmusiły wiele głównych gospodarek do opracowania strategii samowystarczalności w zakresie chipów lub opracowania polityk mających na celu zmniejszenie zależności od zagranicznych dostawców. Stany Zjednoczone wzmacniają swoje możliwości w zakresie rozwoju i produkcji wysokiej klasy chipów i sprzętu do produkcji chipów, dzięki ustawie CHIPS and Science Act, przyjętej przez Kongres w lipcu 2022 r., zapewniającej ponad 50 mld USD finansowania na wspieranie inwestycji w badania, produkcję i szkolenie siły roboczej.

Ponadto w 2022 r. zaostrzono kontrole eksportu chipów i sprzętu do produkcji chipów wysyłanych do Chin (przy wsparciu Japonii i Holandii), ograniczając sprzedaż do Chin maszyn potrzebnych do produkcji chipów poniżej 18 nm - które są bardziej zaawansowane.

Stany Zjednoczone przeniosą część produkcji, ale nie będą w stanie przywrócić pozycji lidera z lat 90-tych. Kraj ten nadal zachowuje silne udziały w niektórych segmentach łańcucha wartości: 80% oprogramowania Electronic Design Automation (EDA) i około połowa zarówno podstawowej własności intelektualnej, jak i sprzętu produkcyjnego to aktywa amerykańskie.

Nie wspominając o tym, że wiodący projektanci chipów Qualcomm, Broadcom i Nvidia to również firmy amerykańskie. Niemniej jednak, w innych segmentach sektora, pomimo dotacji i wysiłków ze strony amerykańskich firm, takich jak Intel, nie będzie możliwe dogonienie TSMC i Samsunga. Ci zagraniczni gracze zwiększą do pewnego stopnia swoje możliwości na amerykańskiej ziemi, ale będzie to również zależeć od ich ambicji w Chinach.

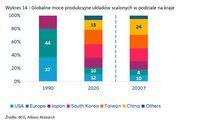

Pomimo ograniczeń zdolności do produkcji najbardziej zaawansowanych chipów, chiński przemysł półprzewodników, prowadzony przez gigantów takich jak Semiconductor Manufacturing International Corporation (SMIC), znajduje się na agresywnej ścieżce ekspansji. Oczekuje się, że chińska zdolność produkcyjna chipów wzrośnie o 60% w ciągu najbliższych trzech lat, potencjalnie podwajając się w ciągu następnych pięciu lat. Wzrost ten koncentruje się głównie na podstawowych procesorach, niezbędnych dla szerokiej gamy towarów konsumpcyjnych.

fot. mat. prasowe

Globalne moce produkcyjne układów scalonych w podziale na kraje

Chiński przemysł półprzewodników znajduje się na agresywnej ścieżce ekspansji

Trend niższego wzrostu

Chociaż japonizacja nie jest uwzględniona w scenariuszu bazowym Allianz Trade, Chiny mogą nie uniknąć niższej ścieżki wzrostu w perspektywie długoterminowej. Obecnie Allianz Trade oczekuje, że chińska gospodarka wzrośnie średnio o +3,9% w latach 2025-2029. W porównaniu z prognozami na poziomie +5% przed wybuchem pandemii Covid-19 i +4,5% przed wybuchem kryzysu na rynku nieruchomości (wykres 15).

fot. mat. prasowe

Długoterminowe prognozy wzrostu PKB (%)

Chiny mogą nie uniknąć niższej ścieżki wzrostu w perspektywie długoterminowej

W scenariuszu bazowym Allianz Trade nie widzimy zatem "japonizacji" chińskiej gospodarki. Z pewnością istnieją podobieństwa między dzisiejszą gospodarką chińską a japońską na początku lat 90-tych: malejąca populacja, a także wysoka zależność od zadłużenia, inwestycji (w szczególności w nieruchomości) i eksportu. I rzeczywiście, punkt zwrotny w cenach nieruchomości w Chinach od III kwartału 2021 r. przypomina to, co wydarzyło się w Japonii około 30 lat temu, kiedy to ceny nieruchomości mieszkaniowych osiągnęły szczyt w I kwartale 1991 roku.

Warto jednak zauważyć, że wcześniejszy wzrost cen w Japonii był jeszcze większy niż w Chinach: +85% w ciągu 10 lat poprzedzających I kwartał 1991 r., w porównaniu z +40% w ciągu 10 lat poprzedzających III kwartał 2021 r. w Chinach. Istnieją również inne ważne różnice, które powinny zapewnić pewne wsparcie dla chińskiego długoterminowego wzrostu: PKB per capita w Chinach wynosi około 40% PKB Japonii w 1991 r., co sugeruje znaczną dalszą przestrzeń do wzrostu (wykres 16).

fot. mat. prasowe

PKB na mieszkańca

PKB per capita w Chinach wynosi około 40% PKB Japonii w 1991 r.

Podobnie, wskaźnik urbanizacji w Chinach wynosi obecnie 66%, wciąż daleko od 78% obserwowanych w Japonii w 1991 roku. Wreszcie, jak pokazaliśmy wcześniej, chińska gospodarka nadal może w pewnym stopniu polegać na eksporcie i w przeciwieństwie do Japonii z 1991 r., Chiny nie mają bańki na rynku akcji, a ich rachunek kapitałowy nie jest w pełni zliberalizowany.

Dalsze rezerwy wzrostu można znaleźć po stronie konsumentów, ale wydaje się, że na razie brakuje wsparcia politycznego na tym froncie. Od lat 2022-2023 zaufanie konsumentów w Chinach znajduje się w dołku . Wiele zależy od rozwoju sytuacji w sektorze nieruchomości, a stabilizacja cen nieruchomości byłaby pomocna w przynajmniej częściowym przywróceniu zaufania. Poza tym decydenci polityczni mogliby również rozważyć środki bardziej skoncentrowane na konsumentach. Udział konsumpcji prywatnej w PKB jest w Chinach niski w porównaniu z innymi gospodarkami azjatyckimi na podobnym poziomie rozwoju (wykres 17).

fot. mat. prasowe

Stosunek spożycia gospodarstw domowych do PKB (%) a logarytm PKB per capita

Udział konsumpcji prywatnej w PKB jest w Chinach niski w porównaniu z innymi gospodarkami azjatyckimi

Bardziej inkluzywny model wzrostu, urbanizacja, starzenie się społeczeństwa i niższa stopa oszczędności w dłuższej perspektywie powinny zwiększyć zależność gospodarki od konsumpcji. Oszczędności krajowe brutto w Chinach, wynoszące prawie 50% PKB, są bardzo wysokie w porównaniu z innymi gospodarkami zarejestrowanymi na podobnych poziomach rozwoju lub podobnych poziomach wskaźnika obciążenia demograficznego. Polityka mająca na celu wzmocnienie sieci bezpieczeństwa socjalnego oraz zwiększone wydatki publiczne na opiekę zdrowotną i usługi emerytalne najprawdopodobniej pozwoliłyby chińskim gospodarstwom domowym oszczędzać mniej i konsumować więcej.

Ludovic Subran, Główny ekonomista

Ana Boata, Kierownik działu badań ekonomicznych

Maxime Darmet, Starszy ekonomista dla USA i Francji

Bjoern Griesbach, Starszy strateg inwestycyjny

Ano Kuhanathan, Kierownik działu badań korporacyjnych

Maria Latorre, Doradca ds. sektora B2B

Maddalena Martini, Starszy ekonomista dla Włoch, krajów Beneluksu i Grecji

![Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu? [© pixabay.com] Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu?](https://s3.egospodarka.pl/grafika2/handel-swiatowy/Czy-gospodarka-Chin-daje-nadzieje-na-lepsze-jutro-swiatowego-handlu-250989-150x100crop.jpg) Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu?

Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![PIE: globalizacja ma się dobrze, podobnie polski eksport [© gustavofrazao - Fotolia.com] PIE: globalizacja ma się dobrze, podobnie polski eksport](https://s3.egospodarka.pl/grafika2/polski-eksport/PIE-globalizacja-ma-sie-dobrze-podobnie-polski-eksport-239309-150x100crop.jpg)

![Handel zagraniczny I-IV 2025. Eksport spadł o 2,4%, a import wzrósł o 3,3% r/r [© Freepik] Handel zagraniczny I-IV 2025. Eksport spadł o 2,4%, a import wzrósł o 3,3% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-IV-2025-Eksport-spadl-o-2-4-a-import-wzrosl-o-3-3-r-r-267234-150x100crop.jpg)

![Handel zagraniczny I-III 2025. Eksport spadł o 2,7%, a import wzrósł o 3,3% r/r [© Freepik] Handel zagraniczny I-III 2025. Eksport spadł o 2,7%, a import wzrósł o 3,3% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-III-2025-Eksport-spadl-o-2-7-a-import-wzrosl-o-3-3-r-r-266677-150x100crop.jpg)

![Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r [© Freepik] Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-II-2025-Eksport-spadl-o-5-a-import-wzrosl-o-1-1-r-r-266067-150x100crop.jpg)

![Wojna handlowa Trumpa nabiera tempa. Cła odwetowe uderzą w USA? [© Freepik] Wojna handlowa Trumpa nabiera tempa. Cła odwetowe uderzą w USA?](https://s3.egospodarka.pl/grafika2/wojna-handlowa/Wojna-handlowa-Trumpa-nabiera-tempa-Cla-odwetowe-uderza-w-USA-265975-150x100crop.jpg)

![Handel zagraniczny I 2025. Eksport spadł o 4,4%, a import wzrósł o 4,3% r/r [© N-Media-Images - Fotolia.com] Handel zagraniczny I 2025. Eksport spadł o 4,4%, a import wzrósł o 4,3% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-2025-Eksport-spadl-o-4-4-a-import-wzrosl-o-4-3-r-r-265440-150x100crop.jpg)

![Polska w TOP4 głównych rynków zbytu niemieckiego eksportu [© Butch - Fotolia.com] Polska w TOP4 głównych rynków zbytu niemieckiego eksportu](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Polska-w-TOP4-glownych-rynkow-zbytu-niemieckiego-eksportu-264912-150x100crop.jpg)

![Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r [© Krasimira Nevenova - Fotolia.com] Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-XII-2024-Eksport-spadl-o-6-3-a-import-o-3-8-r-r-264906-150x100crop.jpg)

![Czy Polska jest gotowa na 4-dniowy tydzień pracy? [© Syda Productions - Fotolia.com] Czy Polska jest gotowa na 4-dniowy tydzień pracy?](https://s3.egospodarka.pl/grafika2/4-dniowy-tydzien-pracy/Czy-Polska-jest-gotowa-na-4-dniowy-tydzien-pracy-258001-150x100crop.jpg)

![Co ludzie powiedzą? Czyli jak przestać się przejmować opinią innych [© wygenerowane przez AI] Co ludzie powiedzą? Czyli jak przestać się przejmować opinią innych](https://s3.egospodarka.pl/grafika2/opinia-innych-ludzi/Co-ludzie-powiedza-Czyli-jak-przestac-sie-przejmowac-opinia-innych-267585-150x100crop.png)

![Wdrożenia sztucznej inteligencji w energetyce: są korzyści i są bariery [© freepik] Wdrożenia sztucznej inteligencji w energetyce: są korzyści i są bariery](https://s3.egospodarka.pl/grafika2/transformacja-energetyczna/Wdrozenia-sztucznej-inteligencji-w-energetyce-sa-korzysci-i-sa-bariery-267569-150x100crop.jpg)

![Temperatura w górę, PKB w dół. Ile gospodarka traci na fali upałów? [© Freepik] Temperatura w górę, PKB w dół. Ile gospodarka traci na fali upałów?](https://s3.egospodarka.pl/grafika2/gospodarka-swiatowa/Temperatura-w-gore-PKB-w-dol-Ile-gospodarka-traci-na-fali-upalow-267568-150x100crop.jpg)

![Nowości Google: AI i VEO 3 zmieniają strategie PPC w e-commerce [© wygenerowane przez AI] Nowości Google: AI i VEO 3 zmieniają strategie PPC w e-commerce](https://s3.egospodarka.pl/grafika2/AI/Nowosci-Google-AI-i-VEO-3-zmieniaja-strategie-PPC-w-e-commerce-267571-150x100crop.png)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

![Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki [© wygenerowane przez AI] Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki [© wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/drapacze-chmur/Ile-kosztuje-mieszkanie-w-najwyzszych-wiezowcach-Polski-Ceny-apartamentow-zapieraja-dech-w-piersiach-podobnie-jak-widoki-267512-50x33crop.png) Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki

Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki

![Praca sezonowa 2025: Rekordowe stawki i nowe wyzwania na rynku pracy letniej [© wygenerowane przez AI] Praca sezonowa 2025: Rekordowe stawki i nowe wyzwania na rynku pracy letniej](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-sezonowa-2025-Rekordowe-stawki-i-nowe-wyzwania-na-rynku-pracy-letniej-267588-150x100crop.png)

![Zakupy online: jak wykryć ukryty dropshipping i fałszywe sklepy internetowe? [© freepik] Zakupy online: jak wykryć ukryty dropshipping i fałszywe sklepy internetowe?](https://s3.egospodarka.pl/grafika2/zakupy/Zakupy-online-jak-wykryc-ukryty-dropshipping-i-falszywe-sklepy-internetowe-267587-150x100crop.jpg)

![Kredyt we frankach: co zmienia wyrok TSUE z 19 czerwca 2025? [© Freepik] Kredyt we frankach: co zmienia wyrok TSUE z 19 czerwca 2025?](https://s3.egospodarka.pl/grafika2/kredyty-frankowe/Kredyt-we-frankach-co-zmienia-wyrok-TSUE-z-19-czerwca-2025-267586-150x100crop.jpg)

![Test Omoda 5 1.6 TDGT: realna alternatywa dla europejskich SUV-ów? [© Wojciech Krzemiński] Test Omoda 5 1.6 TDGT: realna alternatywa dla europejskich SUV-ów?](https://s3.egospodarka.pl/grafika2/Omoda-5-1-6-TDGT/Test-Omoda-5-1-6-TDGT-realna-alternatywa-dla-europejskich-SUV-ow-267583-150x100crop.jpg)

![Praca w upały: limity maksymalnej temperatury w pracy już od 2027 roku [© wygenerowane przez AI] Praca w upały: limity maksymalnej temperatury w pracy już od 2027 roku](https://s3.egospodarka.pl/grafika2/upal/Praca-w-upaly-limity-maksymalnej-temperatury-w-pracy-juz-od-2027-roku-267572-150x100crop.png)

![Balkon podnosi cenę mieszkania? Mit! [© freepik] Balkon podnosi cenę mieszkania? Mit!](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Balkon-podnosi-cene-mieszkania-Mit-267570-150x100crop.jpg)