Fuzje i przejęcia w Polsce w IV kw. 2017 r.

2018-01-11 13:13

Przeczytaj także: Fuzje i przejęcia w Polsce w 2017 r.

Jak już wspomniano we wstępie, największą transakcją przeprowadzoną w ostatnim kwartale 2017 roku było przejęcie 37,5% akcji producenta substancji chemicznych Synthosu przez Michała Sołowowa w drodze wezwania. Cena, za którą biznesmen nabył pakiet papierów wartościowych to ok. 2,45 mld PLN. Celem przejęcia było wycofanie akcji emitenta z obrotu. Synthos był ostatnią kontrolowaną przez Sołowowa firmą notowaną na warszawskim parkiecie. W minionych latach biznesmen wycofał z obrotu producenta podłóg Barlinek oraz Rovese (Cersanit) – spółkę z branży ceramiki łazienkowej.Synthos znajduje się w dobrej kondycji finansowej i przez lata był ulubieńcem inwestorów ze względu na stabilną wypłacalność dywidend. Wkrótce jednak, ze względu na rozmiar prowadzonej działalności oraz poziom konkurencji na rynkach światowych, może okazać się, że giełda nie jest dla niego najlepszym źródłem pozyskania kapitał koniecznego do rozwoju. Stąd zapewne decyzja o wycofaniu Synthosu z warszawskiego parkietu – komentuje Karol Szykowny, Dyrektor w Navigator Capital Group.

Szczególnego podkreślenia wymagają również tendencje konsolidacyjne widoczne w branży FMCG. Ostatni kwartał przyniósł 3 kolejne transakcje w branży mięsnej:

- zakup Staropolskich Specjałów przez ZM Henryk Kania,

- przejęcie firmy Profi (gdzie realizację procesu transakcyjnego wspierała firma FORDATA) przez Bounty Brands oraz

- odkupienie przez SuperDrob od Indykpolu ubojni oraz zakładu wylęgu w okolicach Lublina.

fot. mat. prasowe

Fuzje i przejęcia w Polsce w IV kw. 2017 r.

Czwarty kwartał 2017 r. okazał się nieco lepszy niż analogiczny kwartał poprzedniego roku na rynku fuzji i przejęć w Polsce (59 wobec 56 transakcji).

Głośną transakcją schyłku minionego roku było niewątpliwie przejęcie Hortexu przez Mid Europa Partners od Argan Capital. Sprzedaż udziałów przez dotychczasowego inwestora nastąpiła po 20 latach relacji kapitałowej z producentem soków i mrożonek. Wartość transakcji nie została ujawniona. Ciekawą transakcją był bez wątpienia zakup irlandzkiej marki Lily O’Brien’s przez Colian. Jest to już drugie przejęcie Grupy na Wyspach Brytyjskich. Colian deklaruje chęć wzrostu poprzez przejęcia znanych marek zagranicznych w przyszłości.

fot. mat. prasowe

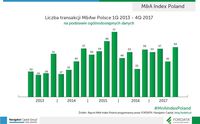

Liczba transakcji M&A w Polsce

W ostatnich latach najlepszy okazał się ostatni kwartał 2015 roku.

W 2016 r. Colian wzbogacił swój portfel produktowy o brytyjską markę Elizabeth Shaw. Obecnie Colian wchodzi na rynek irlandzki, stając się właścicielem marki Lily O’Brien’s. Kolejna akwizycja na rynkach zagranicznych wydaje się słusznym posunięciem Grupy Colian, gdyż budowanie pozycji poza granicami kraju za pomocą znanej marki powinno być łatwiejsze niż rozwój organiczny na nowych rynkach” – ocenia Jan Gaj, Manager w Navigator Capital Group.

W mijającym roku nie zabrakło spektakularnych fuzji i przejęć w sektorze bankowym.

Po przejęciu pakietu akcji Banku Pekao SA przez PZU i Polski Fundusz Rozwoju w 2 kwartale, doszło do przejęcia Deutsche Banku przez BZ WBK w minionym kwartale. Przejął on część działalności banku, w skład której wchodzi bankowość detaliczna, private banking, business banking oraz DB Securities za 1,29 mld PLN. Rok 2018 może przynieść kolejną falę bankowych fuzji i przejęć. Kluczowym bodźcem jest chęć osiągnięcia wyższego poziomu rentowności i wzrostu skali oraz strategiczne decyzje właścicieli – wskazuje Alicja Kukla-Kowalska, Manager w FORDATA.

Największą grupę sprzedających w 4Q 2017, podobnie jak w całym 2017 stanowili inwestorzy prywatni, w 4Q odpowiadali za dwie trzecie zrealizowanych transakcji (67% w porównaniu do 32% w analogicznym okresie roku 2016). Drugą najczęściej zbywającą swoje udziały grupą były Fundusze Private Equity/Venture Capital – 12%. Warto zwrócić uwagę na wysoką aktywność funduszy także po stronie kupujących. Odpowiadały aż za 22% transakcji. Zaraz za nimi znalazły się podmioty z branży Media/IT/Telecom – 14%, oraz FMCG – 8%.

Polskie przedsiębiorstwa cieszą się znaczącym zainteresowaniem funduszy private equity na tle innych krajów regionu CEE. W ubiegłym roku na Polskę szczególnie mocno postawił fundusz Coast2Coast. W 4 kwartale dokonał aż trzech akwizycji – Bezglutenu, Unitop-Optimy oraz Profi. Ciekawą transakcją było również przejęcie 50% udziałów Flavourtecu przez Tar Heel Capital – mówi Jan Kospin, Dyrektor w Navigator Capital Group.

Rośnie świadomość spółek w zakresie bezpieczeństwa informacji.

Nowe unijne regulacje (RODO), które od maja 2018 r. zaostrzają przepisy w zakresie ochrony danych osobowych i wprowadzają restrykcyjny system karania za ich naruszenie, zmobilizowały wiele polskich podmiotów do podniesienia rangi bezpieczeństwa informacji w organizacjach. Ma to także swoje odzwierciedlenie w branży transakcyjnej, w której tematyka bezpieczeństwa nie zawsze stawiana była na pierwszym miejscu. Ostatni kwartał pokazał, że sytuacja ta ulega zmianie, a Virtual Data Room, który gwarantuje odpowiednie standardy bezpieczeństwa informacji w transakcjach, staje się ich niezbędnym elementem – podsumowuje Alicja Kukla Kowalska, Menedżer w FORDATA.

Z ogólnodostępnych danych wynika, ze w 4Q roku 2017 aż 45 % transakcji zostało zorganizowanych z użyciem systemu Virtual Data Room, co jest największym jak dotąd odnotowanym przez nas wynikiem.

WYBRANE TRANSAKCJE W IV KW. 2017 R.

(16 października) Fundusz Tar Heel Capital przejał 50% udziałów w Flavourtec, będącym jednym z głównych europejskich graczy na rynku liquidów do e-papierosów. W ciągu pięciu lat Flavourtec dynamicznie się rozwinął i osiąga przychody przekraczające 20 mln PLN rocznie. W 2015 r. Flavourtec uruchomił w Gdańsku nowoczesny zakład produkcyjny o powierzchni ponad 1200 m2, który został specjalnie przystosowany do podwojenia

zdolnosci produkcyjnych. Transakcja ma pozwolić Flavourtec na jeszcze dynamiczniejszy rozwój biznesu, wzmacniając pozycje spółki poprzez skorzystanie z potencjału i wsparcia

funduszu. Doradca transakcyjnym Flavourtec i jej wspólników był Navigator Capital.

(13 listopada) Fundusz private equity Mid Europa Partners przejął od Argan Capital Grupę Hortex. Transakcja oczekiwana była na rynku już od dłuższego czasu. Cena za sprzedane udziały nie została ujawniona. Hortex jest liderem mrożonek warzywnych i owocowych oraz czołowym producentem soków i nektarów w regionie CEE. Fundusz Mid Europa Partners koncentruje się na inwestycjach w regionie Europy Środkowej i Wschodniej i dysponuje kapitałem w wysokości 4,6 mld EUR. W swoim portfelu posiada już polskie

spółki: Allegro, Polskie Koleje Linowe oraz siec laboratoriów medycznych Diagnostyka. Wchodząc w nowa inwestycje fundusz liczy na wykorzystanie potencjału marki oraz

wzmocnienie konkurencyjności oferty produktowej.

(4 grudnia) Cyfrowy Polsat złożył zlecenia nabycia ok. 32% pakietu akcji notowanej na GPW Netii, jednej z największych polskich firm telekomunikacyjnych. Cyfrowy Polsat docelowo planuje objecie pakietu kontrolnego. W ostatnim czasie Grupa Polsat wykazywała się wysoka aktywnością na rynku M&A - nabyła m.in. szereg stacji telewizyjnych należących do ZRP Media, a niespełna miesiąc wcześniej zakupiła za 27,5 mln PLN siec dystrybucji usług telekomunikacyjnych – firmę Coltex ST działająca na terenie Gdańska, Łodzi i Lublina. Działania te pozwolą na wzmocnienie pozycji rynkowej Grupy Polsat oraz integracje pionowa kanału dystrybucji. Wartość wszystkich transakcji wyniosła łącznie ok. 770 mln PLN.

KOMENTARZE EKSPERTÓW

Alicja Kukla-Kowalska,Key Account Manager z FORDATA

4Q kolejny raz najbardziej aktywny w całym roku

Czwarty kwartał 2017 roku był bardziej spektakularny pod względem ilości transakcji w porównaniu do analogicznego okresu w roku 2016, natomiast osiągnięte wyniki potwierdzają regułę, która obserwujemy od 5 lat, ze w czwartym kwartale domyka się najwięcej transakcji w całym roku. W 4Q 2017 odnotowano 59 transakcji, co stanowi 28% wszystkich procesów, które miały miejsce w roku 2017 (dla porównania w latach 2014-16 było to odpowiednio – 36%, 31%, 30%).

Wartości transakcji bez zaskoczeń

W czwartym kwartale, podobnie jak w całym 2017 roku, dominowały transakcje małe. Zauważalny jest także wzrost odsetka transakcji średnich i dużych, w trzech ostatnich miesiącach roku odnotowaliśmy 12 transakcji o wartości przekraczającej 100 mln PLN – w tym 7 MidCapów. Największa transakcja minionego kwartału było przejęcie 37,5% akcji producenta substancji chemicznych Synthosu przez Michała Sołowowa w drodze wezwania. Cena nabycia pakietu papierów wartościowych wyniosła ok. 2,45 mld PLN.

Umiarkowane zaangażowanie zagranicznych inwestorów

W 4 kwartale dominowały transakcje zawierane pomiędzy polskimi podmiotami. Polskie spółki stanowiły 68% kupujących i aż 78% sprzedających. Zaangażowanie podmiotów zagranicznych po stronie kupujących utrzymuje się na stabilnym poziomie 32% (wzrost o 4% w stosunku do 3 kw.). W tej grupie wciąż dominują spółki europejskie.

Prywatni przedsiębiorcy sprzedają najwięcej

Największa grupę sprzedających w 4Q 2017, podobnie jak w całym 2017 stanowili inwestorzy prywatni, w 4Q odpowiadali za dwie trzecie zrealizowanych transakcji (67% w porównaniu do 32% w analogicznym okresie roku 2016). Druga najczęściej zbywającą swoje udziały grupa były Fundusze Private Equity/Venture Capital – 12%. Jednym z ciekawszych wyjść była sprzedaż Grupy Hortex przez fundusz kontrolowany Argan Capital funduszowi private equity inwestującemu w Europie Centralnej i Południowo Wschodniej - Mid Europa Partners. Warto zwrócić uwagę również na wysoka aktywność funduszy także po stronie kupujących. Odpowiadały one aż za 22% transakcji. Zaraz za nimi znalazły się podmioty z branży Media/IT/Telecom – 14%, oraz FMCG 8%.

Nadciąga fala bankowych fuzji

W mijającym roku nie zabrakło spektakularnych fuzji i przejęć w sektorze bankowym. W czerwcu ubiegłego roku PZU i Polski Fundusz Rozwoju nabyli pakiet akcji Banku Pekao SA. Jednak w 2017 r. warte aż 10,6 mld PLN przejecie Banku Pekao nie było jedyna tego typu transakcja. W połowie grudnia dowiedzieliśmy się, ze właściciela zmienił także Deutsche Bank Polska, a jego nowym właścicielem stał się BZ WBK, który przejął część działalności banku, w skład której wchodzi bankowość detaliczna, private banking, business banking oraz DB Securities za 1,29 mld PLN. O sprzedaży polskiej części Deutsche Banku mówiło się już od roku. To wtedy agencja Reuters podała, ze niemiecka centrala banku rozważa sprzedaż swojego banku w Polsce.

Rok 2018 może przynieść kolejna fale bankowych fuzji i przejęć. Kluczowym bodźcem jest chęć wzrostu skali i strategiczne decyzje właścicieli. Rynek bankowy w Polsce będzie się konsolidował. To samonapędzający się mechanizm, który dla wielu graczy jest najszybszym sposobem na poprawę efektywności poprzez zwiększenie skali działania.

Rośnie świadomość spółek w zakresie bezpieczeństwa informacji

Nowe unijne regulacje (RODO), które od maja 2018 r. zaostrzają przepisy w zakresie ochrony danych osobowych i wprowadzają restrykcyjny system karania za ich naruszenie, zmobilizowały wiele polskich podmiotów do podniesienia rangi bezpieczeństwa informacji w organizacjach. Ma to także swoje odzwierciedlenie w branży transakcyjnej, w której tematyka bezpieczeństwa nie zawsze stawiana była na pierwszym miejscu. Ostatni kwartał pokazał, ze sytuacja ta ulega zmianie, a Virtual Data Rom, który gwarantuje odpowiednie standardy bezpieczeństwa informacji w transakcjach, staje się ich niezbędnym elementem.

Z ogólnodostępnych danych wynika, ze w 4Q roku 2017 aż 45% transakcji zostało zorganizowanych z użyciem systemu Virtual Data Rom, co jest największym jak dotąd odnotowanym przez nas wynikiem.

![Fuzje i przejęcia w Polsce w I kw. 2025 [© Freepik] Fuzje i przejęcia w Polsce w I kw. 2025](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-w-Polsce-w-I-kw-2025-266004-150x100crop.jpg) Fuzje i przejęcia w Polsce w I kw. 2025

Fuzje i przejęcia w Polsce w I kw. 2025

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Fuzje i przejęcia w Polsce w IV kw. 2017 r. [© adiruch na chiangmai - Fotolia.com] Fuzje i przejęcia w Polsce w IV kw. 2017 r.](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-w-Polsce-w-IV-kw-2017-r-201247-200x133crop.jpg)

![Wartość fuzji i przejęć w Polsce spadła w 2024 roku o 49% [© g0d4ather - Fotolia.com] Wartość fuzji i przejęć w Polsce spadła w 2024 roku o 49%](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Wartosc-fuzji-i-przejec-w-Polsce-spadla-w-2024-roku-o-49-264883-150x100crop.jpg)

![Fuzje i przejęcia w Polsce w 2024 roku [© chombosan - Fotolia.com] Fuzje i przejęcia w Polsce w 2024 roku](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-w-Polsce-w-2024-roku-264266-150x100crop.jpg)

![Fuzje i przejęcia: polski rynek IT ma duży potencjał [© villorejo - Fotolia.com] Fuzje i przejęcia: polski rynek IT ma duży potencjał](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-polski-rynek-IT-ma-duzy-potencjal-263351-150x100crop.jpg)

![Fuzje i przejęcia w Polsce w III kw. 2024 [© Freepik] Fuzje i przejęcia w Polsce w III kw. 2024](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-w-Polsce-w-III-kw-2024-262552-150x100crop.jpg)

![Fuzje i przejęcia w Polsce w II kw. 2024 [© Gajus - Fotolia.com] Fuzje i przejęcia w Polsce w II kw. 2024](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-w-Polsce-w-II-kw-2024-260796-150x100crop.jpg)

![Fuzje i przejęcia: co stoi za osłabioną koniunkturą? [© krung99 - Fotolia.com] Fuzje i przejęcia: co stoi za osłabioną koniunkturą?](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-co-stoi-za-oslabiona-koniunktura-259334-150x100crop.jpg)

![Fuzje i przejęcia w Polsce w I kw. 2024 [© fotomek - Fotolia.com] Fuzje i przejęcia w Polsce w I kw. 2024](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-w-Polsce-w-I-kw-2024-259132-150x100crop.jpg)

![Fuzje i przejęcia 2023: Wschodząca Europa odporna na wyzwania [© g0d4ather - Fotolia.com] Fuzje i przejęcia 2023: Wschodząca Europa odporna na wyzwania](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-2023-Wschodzaca-Europa-odporna-na-wyzwania-257624-150x100crop.jpg)

![Przedsiębiorcy nie chcą sprzedawać dłużnikom, ale i tak sprzedają [© olly - Fotolia.com] Przedsiębiorcy nie chcą sprzedawać dłużnikom, ale i tak sprzedają](https://s3.egospodarka.pl/grafika2/zalegle-faktury/Przedsiebiorcy-nie-chca-sprzedawac-dluznikom-ale-i-tak-sprzedaja-201246-150x100crop.jpg)

![Jeszcze nie jest za późno na tanie ferie zimowe w Alpach [© Olha Sydorenko - Fotolia.com] Jeszcze nie jest za późno na tanie ferie zimowe w Alpach](https://s3.egospodarka.pl/grafika2/ferie-zimowe/Jeszcze-nie-jest-za-pozno-na-tanie-ferie-zimowe-w-Alpach-201321-150x100crop.jpg)

![Rynek pracy w Polsce 21 lat po akcesji do UE. Czas na nową jakość zatrudnienia [© Freepik] Rynek pracy w Polsce 21 lat po akcesji do UE. Czas na nową jakość zatrudnienia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-w-Polsce-21-lat-po-akcesji-do-UE-Czas-na-nowa-jakosc-zatrudnienia-266319-150x100crop.jpg)

![Cyberatak DDoS na polski system podatkowy [© Freepik] Cyberatak DDoS na polski system podatkowy](https://s3.egospodarka.pl/grafika2/cyberataki/Cyberatak-DDoS-na-polski-system-podatkowy-266401-150x100crop.jpg)

![Skąd niechęć do podnoszenia umiejętności i kwalifikacji zawodowych? [© Freepik] Skąd niechęć do podnoszenia umiejętności i kwalifikacji zawodowych?](https://s3.egospodarka.pl/grafika2/kwalifikacje-pracownikow/Skad-niechec-do-podnoszenia-umiejetnosci-i-kwalifikacji-zawodowych-266362-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki [© Freepik] Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki [© Freepik]](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Jakie-wynagrodzenie-na-umowie-o-prace-i-B2B-Duze-roznice-i-szerokie-widelki-266257-50x33crop.jpg) Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki

Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki

![6 aspektów, na które warto zwrócić uwagę przy ubezpieczeniu mieszkania [© Freepik] 6 aspektów, na które warto zwrócić uwagę przy ubezpieczeniu mieszkania](https://s3.egospodarka.pl/grafika2/ubezpieczenie-mieszkania/6-aspektow-na-ktore-warto-zwrocic-uwage-przy-ubezpieczeniu-mieszkania-266336-150x100crop.jpg)

![Sejm przyjął I Pakiet Deregulacyjny. Co to oznacza dla MŚP? [© Freepik] Sejm przyjął I Pakiet Deregulacyjny. Co to oznacza dla MŚP?](https://s3.egospodarka.pl/grafika2/Pakiet-Deregulacyjny/Sejm-przyjal-I-Pakiet-Deregulacyjny-Co-to-oznacza-dla-MSP-266400-150x100crop.jpg)

![Majówka pod presją. Hotele liczą długi [© Freepik] Majówka pod presją. Hotele liczą długi](https://s3.egospodarka.pl/grafika2/branza-noclegowa/Majowka-pod-presja-Hotele-licza-dlugi-266399-150x100crop.jpg)

![Branża MICE z problemami [© Freepik] Branża MICE z problemami](https://s3.egospodarka.pl/grafika2/MICE/Branza-MICE-z-problemami-266397-150x100crop.jpg)

![Mniej kredytów dla mikrofirm w III 2025 [© Freepik] Mniej kredytów dla mikrofirm w III 2025](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/Mniej-kredytow-dla-mikrofirm-w-III-2025-266396-150x100crop.jpg)