Finansowanie firm do zmiany

2011-06-06 13:37

Przeczytaj także: Zagraniczne instytucje będą finansować inwestycje polskich przedsiębiorców?

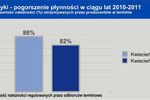

Rozwój wymaga nakładówWiele firm oczekuje, że ich przychody będą rosły w dwucyfrowym tempie. Jak jednak wskazują eksperci HSBC i PwC, osiągnięcie takich wyników będzie wymagało od nich zmiany podejścia do finansowania swojej działalności. „To samo dotyczy polskich firm. Wiele z nich polega na finansowaniu z kapitałów własnych. Zjawisko to było bardzo widoczne u schyłku kryzysu, kiedy mimo poprawy sytuacji rynkowej i większej otwartości banków na finansowanie kredytowe, polskie firmy niechętnie się zadłużały”, mówi Paweł Kusiak, dyrektor zarządzający Pionem Bankowości Komercyjnej i Globalnej HSBC Bank Polska S.A. Obecnie można zaobserwować systematyczny wzrost popytu na kredyty ze strony firm, co potwierdzają dane NBP. Firmy coraz chętniej zaciągają kredyty inwestycyjne z uwagi na rosnące wykorzystanie istniejących mocy produkcyjnych, wymuszające na nich planowanie nowych inwestycji, które pozwolą im zwiększyć konkurencyjność swoich produktów i udziału w rynku.

Przedsiębiorcy najchętniej zaciągają kredyty inwestycyjne na modernizację i usprawnienie parku maszynowego, rozbudowę istniejących linii produkcyjnych, bazy magazynowej czy też systemów logistycznych. A tych w większości przypadków nie są w stanie sfinansować z własnych środków. Obecna faza cyklu koniunkturalnego i umiarkowane wyceny spółek to także okres zwiększonego zainteresowania fuzjami i przejęciami, które w dużej mierze finansowane są środkami zewnętrznymi. „Znaczną słabością polskiego sektora prywatnego jest niedostatek kapitału, co często jest barierą w wykorzystaniu możliwości rozwoju, które kryzys stworzył w krajach Unii Europejskiej czy USA. Finansowanie przestaje tu więc być celem samym w sobie, ale jest częścią strategii zarządzania wartością firmy”, mówi Piotr Zdrojewski, dyrektor w Dziale Doradztwa Biznesowego PwC odpowiedzialny za doradztwo w zakresie pozyskiwania finansowania. „W niektórych branżach następuje odpływ inwestorów zagranicznych przy postępującej prywatyzacji. Sporo jest projektów restrukturyzacji finansowania i będzie ich jeszcze przybywać”, dodaje ekspert PwC.

Nie wystarczy zastąpić finansowanie ze środków własnych kredytem

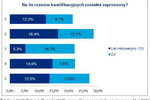

Zmiana podejścia do finansowania działalności powinna polegać nie tylko na przejściu od finansowania ze środków własnych do zaciągania kredytów, ale powinna się również wiązać z większym wykorzystaniem innych produktów służących do zarządzania finansami przedsiębiorstwa. „Obserwujemy coraz większe zainteresowanie faktoringiem, który stanowi ciekawą alternatywę dla kredytu obrotowego, popularnego wśród polskich firm. Rośnie również wykorzystanie różnego rodzaju instrumentów służących do zarządzania środkami finansowymi, finansowania handlu czy zabezpieczania przed ryzykiem kursowym. Odzew ze strony polskich firm, z jakim spotkaliśmy się po uruchomieniu oferty rozliczeń w chińskim juanie, świadczy o tym, że coraz częściej analizują również kwestię walut, w których rozliczają się ze swoimi kontrahentami”, mówi Paweł Kusiak. Stopniowo zmienia się podejście polskich firm zarówno do bieżącego, jak i długoterminowego finansowania. Strategie rozwoju firm coraz częściej uwzględniają finansowanie inwestycji nie tylko z kredytów inwestycyjnych. „Rośnie zainteresowanie rynkiem obligacji, tak krajowym, jak i euroobligacji”, dodaje Piotr Zdrojewski.

Eksperci obu firm apelują jednak o rozwagę w doborze instrumentów finansowania działalności i rozwoju firmy. Decydując się na wybór danego rozwiązania, firma powinna rozumieć mechanizmy jego działania oraz znać jego wady i zalety. „Kryzys dużo kosztował i nauczył polskie firmy. Ważną lekcją były opcje walutowe. Zawirowania na rynku były testem zarządzania ryzykiem operacyjnym i finansowym firm oraz jakości biznesu instytucji finansowych. Opcje wykazały duże niedostatki w obu tych obszarach”, mówi ekspert PwC. „Obecny czas to przednówek – jest jeszcze zimno i trudno; jednak gdy nastanie lato, w najlepszym położeniu znajdą się te firmy, które już teraz myślą o przygotowaniach do finansowania lub refinansowania swojej działalności”, dodaje Piotr Zdrojewski.

![Kredyt kupiecki - co warto o nim wiedzieć? [© ASDF - Fotolia.com] Kredyt kupiecki - co warto o nim wiedzieć?](https://s3.egospodarka.pl/grafika2/kredyt-kupiecki/Kredyt-kupiecki-co-warto-o-nim-wiedziec-216318-150x100crop.jpg) Kredyt kupiecki - co warto o nim wiedzieć?

Kredyt kupiecki - co warto o nim wiedzieć?

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

![Mikrofirmy: kredyty, pożyczki, depozyty IX 2016 r. [© BillionPhotos.com - Fotolia.com] Mikrofirmy: kredyty, pożyczki, depozyty IX 2016 r.](https://s3.egospodarka.pl/grafika2/finansowanie-dzialalnosci-firmy/Mikrofirmy-kredyty-pozyczki-depozyty-IX-2016-r-183634-150x100crop.jpg)

![Mikrofirmy: kredyty, pożyczki, depozyty VIII 2016 r. [© Andrey Popov - Fotolia.com] Mikrofirmy: kredyty, pożyczki, depozyty VIII 2016 r.](https://s3.egospodarka.pl/grafika2/finansowanie-dzialalnosci-firmy/Mikrofirmy-kredyty-pozyczki-depozyty-VIII-2016-r-182200-150x100crop.jpg)

![Mikrofirmy: kredyty, pożyczki, depozyty VII 2016 r. [© Andrey Burmakin - Fotolia.com] Mikrofirmy: kredyty, pożyczki, depozyty VII 2016 r.](https://s3.egospodarka.pl/grafika2/finansowanie-dzialalnosci-firmy/Mikrofirmy-kredyty-pozyczki-depozyty-VII-2016-r-180514-150x100crop.jpg)

![Mikrofirmy: kredyty, pożyczki, depozyty V 2016 r. [© Andrey Popov - Fotolia.com] Mikrofirmy: kredyty, pożyczki, depozyty V 2016 r.](https://s3.egospodarka.pl/grafika2/finansowanie-dzialalnosci-firmy/Mikrofirmy-kredyty-pozyczki-depozyty-V-2016-r-177607-150x100crop.jpg)

![Mikrofirmy: kredyty, pożyczki, depozyty IV 2016 r. [© Andrey Popov - Fotolia.com] Mikrofirmy: kredyty, pożyczki, depozyty IV 2016 r.](https://s3.egospodarka.pl/grafika2/finansowanie-dzialalnosci-firmy/Mikrofirmy-kredyty-pozyczki-depozyty-IV-2016-r-176337-150x100crop.jpg)

![Mikrofirmy: kredyty, pożyczki, depozyty II 2016 r. [© Andrey Popov - Fotolia.com] Mikrofirmy: kredyty, pożyczki, depozyty II 2016 r.](https://s3.egospodarka.pl/grafika2/finansowanie-dzialalnosci-firmy/Mikrofirmy-kredyty-pozyczki-depozyty-II-2016-r-173477-150x100crop.jpg)

![Mikrofirmy: kredyty, pożyczki, depozyty I 2016 r. [© BillionPhotos.com - Fotolia.com] Mikrofirmy: kredyty, pożyczki, depozyty I 2016 r.](https://s3.egospodarka.pl/grafika2/finansowanie-dzialalnosci-firmy/Mikrofirmy-kredyty-pozyczki-depozyty-I-2016-r-171702-150x100crop.jpg)

![Mikrofirmy: kredyty, pożyczki, depozyty XII 2015 r. [© highwaystarz - Fotolia.com] Mikrofirmy: kredyty, pożyczki, depozyty XII 2015 r.](https://s3.egospodarka.pl/grafika2/finansowanie-dzialalnosci-firmy/Mikrofirmy-kredyty-pozyczki-depozyty-XII-2015-r-170381-150x100crop.jpg)

![Mikrofirmy: kredyty, pożyczki, depozyty XI 2015 r. [© Melpomene - Fotolia.com] Mikrofirmy: kredyty, pożyczki, depozyty XI 2015 r.](https://s3.egospodarka.pl/grafika2/finansowanie-dzialalnosci-firmy/Mikrofirmy-kredyty-pozyczki-depozyty-XI-2015-r-168557-150x100crop.jpg)

![Zmiany w szkolnych stołówkach: od września roślinny obiad raz w tygodniu i dieta planetarna [© wygenerowane przez AI] Zmiany w szkolnych stołówkach: od września roślinny obiad raz w tygodniu i dieta planetarna](https://s3.egospodarka.pl/grafika2/stolowka-szkolna/Zmiany-w-szkolnych-stolowkach-od-wrzesnia-roslinny-obiad-raz-w-tygodniu-i-dieta-planetarna-270855-150x100crop.jpg)

![AI jako ukryty kanał komunikacji hakerów. Jak asystenci AI mogą przemycać złośliwe komendy? [© wygenerowane przez AI] AI jako ukryty kanał komunikacji hakerów. Jak asystenci AI mogą przemycać złośliwe komendy?](https://s3.egospodarka.pl/grafika2/AI/AI-jako-ukryty-kanal-komunikacji-hakerow-Jak-asystenci-AI-moga-przemycac-zlosliwe-komendy-270841-150x100crop.jpg)

![Jak pokolenie Z zmienia zakupy online? [© pexels] Jak pokolenie Z zmienia zakupy online?](https://s3.egospodarka.pl/grafika2/zachowania-konsumentow/Jak-pokolenie-Z-zmienia-zakupy-online-270836-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

![Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels] Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels]](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Co-zmienia-darmowy-dostep-do-Rejestru-Cen-Nieruchomosci-270800-50x33crop.jpg) Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?

Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?

![Budowa domu 2026: Co musisz wiedzieć o nowych planach ogólnych gmin i jak wpłyną na Twoją działkę? [© wygenerowane przez AI] Budowa domu 2026: Co musisz wiedzieć o nowych planach ogólnych gmin i jak wpłyną na Twoją działkę?](https://s3.egospodarka.pl/grafika2/budowa-domu/Budowa-domu-2026-Co-musisz-wiedziec-o-nowych-planach-ogolnych-gmin-i-jak-wplyna-na-Twoja-dzialke-270824-150x100crop.jpg)

![Lider i czas pracy, czyli jak stawiać granice, nie tracąc autorytetu? [© wygenerowane przez AI] Lider i czas pracy, czyli jak stawiać granice, nie tracąc autorytetu?](https://s3.egospodarka.pl/grafika2/lider/Lider-i-czas-pracy-czyli-jak-stawiac-granice-nie-tracac-autorytetu-270856-150x100crop.jpg)

![Interpretacja indywidualna PIP: nowe rozwiązanie chroniące przedsiębiorców. Co warto wiedzieć? [© wygenerowane przez AI] Interpretacja indywidualna PIP: nowe rozwiązanie chroniące przedsiębiorców. Co warto wiedzieć?](https://s3.egospodarka.pl/grafika2/interpretacja-indywidualna/Interpretacja-indywidualna-PIP-nowe-rozwiazanie-chroniace-przedsiebiorcow-Co-warto-wiedziec-270854-150x100crop.jpg)

![Program Aktywni Rodzice w Pracy: 1500 zł miesięcznie dla pracujących mam. Jak skorzystać? [© wygenerowane przez AI] Program Aktywni Rodzice w Pracy: 1500 zł miesięcznie dla pracujących mam. Jak skorzystać?](https://s3.egospodarka.pl/grafika2/ZUS/Program-Aktywni-Rodzice-w-Pracy-1500-zl-miesiecznie-dla-pracujacych-mam-Jak-skorzystac-270853-150x100crop.jpg)

![Najwyższe zarobki w Polsce: kto zarabia powyżej 20 tys. zł i jak dołączyć do elity? [© pexels] Najwyższe zarobki w Polsce: kto zarabia powyżej 20 tys. zł i jak dołączyć do elity?](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Najwyzsze-zarobki-w-Polsce-kto-zarabia-powyzej-20-tys-zl-i-jak-dolaczyc-do-elity-270843-150x100crop.jpg)