Emisja obligacji korporacyjnych

2010-12-17 13:01

Przeczytaj także: Obligacje korporacyjne

Koszty pozyskania finansowania

Zazwyczaj pozyskanie finansowania poprzez emisję obligacji wiąże się z angażowaniem doradców. Zadaniem doradców jest wspieranie spółki w przeprowadzeniu emisji oraz jej plasowaniu wśród wybranych grup inwestorów. Do doradców tych należy zaliczyć doradcę biznesowego i zarazem oferującego obligacje, doradcę prawnego oraz audytora. Skutkiem angażowania doradców jest pojawienie się kosztu ich wynagrodzeń po stronie podmiotu pozyskującego kapitał.

Kolejną grupą kosztów są koszty wynikające z dodatkowego obciążenia pracą samej spółki wynikającego z konieczności przeprowadzenia analizy biznesowej we współpracy z doradcą finansowym oraz przygotowania materiałów mających umożliwić doradcy zapoznanie się ze spółką i analizę jej potencjału oraz budowę equity story na potrzeby rozpatrywanej transakcji. W związku z tym, że emisja obligacji jest formą finansowania dłużnego, do kosztów ponoszonych przez udziałowców należy zaliczyć zarówno koszty finansowe wynikające z obsługi zadłużenia jak i jego spłaty.

Czas pozyskania finansowania

fot. mat. prasowe

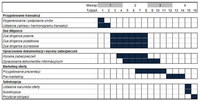

Rysunek: Przykładowy harmonogram ogólny Corporate Bond

Rysunek: Przykładowy harmonogram ogólny Corporate Bond

Powyższy harmonogram przedstawia ogólny przebieg procesu pozyskania finansowania w wyniku przeprowadzenia niepublicznej emisji obligacji.

Czynnikami decydującymi o czasie procesu i występowaniu jego poszczególnych składowych jest specyfika spółki oraz czas niezbędny na oszacowanie zabezpieczeń oraz przeprowadzenie ich wyceny w przypadku obligacji zabezpieczonych. Głównymi czynnikami decydującymi o harmonogramie są: stopień uprzedniego przygotowania spółki w kwestii opracowania analizy biznesowej oraz jej zdolność do efektywnej współpracy z doradcą finansowym.

Decydujący jest tu: rodzaj posiadanych przez spółkę systemów zarządczych i rachunkowych oraz jakość posiadanych przez spółkę projekcji i biznesplanów, a także aktualność posiadanych wycen majątkowych. W przypadku występowania wysokiego stopnia przygotowania spółki w zakresie analizy biznesowo-finansowej przedsięwzięcia możliwe jest znaczne skrócenie czasu procesu. Istotną kwestią wpływającą na harmonogram może być również chęć uzyskania ratingu dla obligacji, który to proces w Polsce zajmuje ok. 4 tygodni. Mając na względzie powyższe kwestie należy stwierdzić, iż okres niezbędny na przeprowadzenie tego typu transakcji to od 2 do 4 miesięcy w zależności od specyfiki danego projektu. Uzyskanie wstępnej informacji o zainteresowaniu inwestorów transakcją jest natomiast możliwe po około 1-2 miesięcy.

Wpływ na decyzje strategiczne

W przypadku pozyskiwania finansowania poprzez emisję obligacji możemy mówić o braku bezpośredniego wpływu dawcy finansowania na kształtowanie strategii spółki.

Wpływ na decyzje operacyjne

W przypadku działań operacyjnych, brak jest bezpośredniego wpływu dawców finansowania na działania spółki, która dysponuje pełną swobodą w zakresie kształtowania swojej polityki operacyjnej o ile nie narusza to wartości oraz formy zabezpieczenia zaciągniętego długu (jeżeli zostały ustanowione).

Wpływ na strukturę organizacyjną

Również w przypadku struktury organizacyjnej dawcy finansowania nie wywierają bezpośredniego wpływu na podmiot emitujący obligacje.

Obligacje jako źródło pozyskiwania kapitału

Obligacje jako źródło pozyskiwania kapitału

oprac. : Jakub Kocjan / ATF Consulting

![Electus SA: obligacje korporacyjne na GPW [© denphumi - Fotolia.com] Electus SA: obligacje korporacyjne na GPW](https://s3.egospodarka.pl/grafika/obligacje-korporacyjne/Electus-SA-obligacje-korporacyjne-na-GPW-iQjz5k.jpg)

![Emisja obligacji w zastępstwie kredytu? [© denphumi - Fotolia.com] Emisja obligacji w zastępstwie kredytu?](https://s3.egospodarka.pl/grafika/obligacje-przedsiebiorstw/Emisja-obligacji-w-zastepstwie-kredytu-iQjz5k.jpg)

![Emitenci obligacji korporacyjnych - ranking 2024 [© gguy - Fotolia.com] Emitenci obligacji korporacyjnych - ranking 2024](https://s3.egospodarka.pl/grafika2/emisja-obligacji/Emitenci-obligacji-korporacyjnych-ranking-2024-264246-150x100crop.jpg)

![Emitenci obligacji korporacyjnych - ranking 2023 [© gustavofrazao - Fotolia.com] Emitenci obligacji korporacyjnych - ranking 2023](https://s3.egospodarka.pl/grafika2/emisja-obligacji/Emitenci-obligacji-korporacyjnych-ranking-2023-257425-150x100crop.jpg)

![Catalyst: publiczne emisje obligacji w liczbach [© gustavofrazao - Fotolia.com] Catalyst: publiczne emisje obligacji w liczbach](https://s3.egospodarka.pl/grafika2/emisja-obligacji/Catalyst-publiczne-emisje-obligacji-w-liczbach-214151-150x100crop.jpg)

![Emisja obligacji - jakie zmiany w 2019 roku? [© Agnieszka - Fotolia.com] Emisja obligacji - jakie zmiany w 2019 roku?](https://s3.egospodarka.pl/grafika2/emisja-obligacji/Emisja-obligacji-jakie-zmiany-w-2019-roku-212588-150x100crop.jpg)

![Obligacje korporacyjne - nie zawsze bezpieczne [© wichapon - Fotolia.com] Obligacje korporacyjne - nie zawsze bezpieczne](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Obligacje-korporacyjne-nie-zawsze-bezpieczne-210493-150x100crop.jpg)

![Rynek obligacji jest za mały, żeby nie sięgać po kapitał zagraniczny? [© adrian_am13 - Fotolia.com] Rynek obligacji jest za mały, żeby nie sięgać po kapitał zagraniczny?](https://s3.egospodarka.pl/grafika2/rynek-obligacji/Rynek-obligacji-jest-za-maly-zeby-nie-siegac-po-kapital-zagraniczny-190217-150x100crop.jpg)

![Dlaczego emisja obligacji się opłaca? [© Piotr Adamowicz - Fotolia.com] Dlaczego emisja obligacji się opłaca?](https://s3.egospodarka.pl/grafika2/emisja-obligacji/Dlaczego-emisja-obligacji-sie-oplaca-186628-150x100crop.jpg)

![Liderzy opinii a preferencje zakupowe [© Minerva Studio - Fotolia.com] Liderzy opinii a preferencje zakupowe](https://s3.egospodarka.pl/grafika/liderzy-opinii/Liderzy-opinii-a-preferencje-zakupowe-iG7AEZ.jpg)

![Bezdomność zwierząt w Polsce, czyli jak wydać 335 mln zł i i nie pomóc [© pexels] Bezdomność zwierząt w Polsce, czyli jak wydać 335 mln zł i i nie pomóc](https://s3.egospodarka.pl/grafika2/ustawa-o-ochronie-zwierzat/Bezdomnosc-zwierzat-w-Polsce-czyli-jak-wydac-335-mln-zl-i-i-nie-pomoc-271023-150x100crop.jpg)

![Bez feedbacku i doceniania trudno o satysfakcję z pracy [© pexels] Bez feedbacku i doceniania trudno o satysfakcję z pracy](https://s3.egospodarka.pl/grafika2/rynek-pracy/Bez-feedbacku-i-doceniania-trudno-o-satysfakcje-z-pracy-271025-150x100crop.jpg)

![W Polsce brakuje pracowników. 57% firm ma problemy z rekrutacją, jakich kompetencji poszukują? [© pexels] W Polsce brakuje pracowników. 57% firm ma problemy z rekrutacją, jakich kompetencji poszukują?](https://s3.egospodarka.pl/grafika2/poszukiwane-kompetencje/W-Polsce-brakuje-pracownikow-57-firm-ma-problemy-z-rekrutacja-jakich-kompetencji-poszukuja-271011-150x100crop.jpg)

![Okiem CEO: generatywna AI i M&A napędzą sektor finansowy [© pexels] Okiem CEO: generatywna AI i M&A napędzą sektor finansowy](https://s3.egospodarka.pl/grafika2/CEO/Okiem-CEO-generatywna-AI-i-M-A-napedza-sektor-finansowy-271010-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025 [© Freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-sierpniu-2025-268073-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Rejestr Cen Nieruchomości bez opłat. Jak sprawdzić cenę mieszkania? [© pexels] Rejestr Cen Nieruchomości bez opłat. Jak sprawdzić cenę mieszkania?](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Rejestr-Cen-Nieruchomosci-bez-oplat-Jak-sprawdzic-cene-mieszkania-271024-150x100crop.jpg)

![Jak świadomie wybrać mieszkanie? Cena to nie jedyny koszt - na co jeszcze zwrócić uwagę? [© wygenerowane przez AI] Jak świadomie wybrać mieszkanie? Cena to nie jedyny koszt - na co jeszcze zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Jak-swiadomie-wybrac-mieszkanie-Cena-to-nie-jedyny-koszt-na-co-jeszcze-zwrocic-uwage-271018-150x100crop.jpg)

![Ustawa o KSC podpisana. Firmy mają tylko miesiąc na przygotowanie do NIS2 [© wygenerowane przez AI] Ustawa o KSC podpisana. Firmy mają tylko miesiąc na przygotowanie do NIS2](https://s3.egospodarka.pl/grafika2/Ustawa-KSC/Ustawa-o-KSC-podpisana-Firmy-maja-tylko-miesiac-na-przygotowanie-do-NIS2-271012-150x100crop.jpg)

![Co naprawdę sprawdzają inwestorzy w due diligence? [© wygenerowane przez AI] Co naprawdę sprawdzają inwestorzy w due diligence?](https://s3.egospodarka.pl/grafika2/due-diligence/Co-naprawde-sprawdzaja-inwestorzy-w-due-diligence-270987-150x100crop.jpg)

![Fiskus przegrywa w sporze o rozliczanie kosztów. Przedsiębiorcy mogą zaoszczędzić miliony [© wygenerowane przez AI] Fiskus przegrywa w sporze o rozliczanie kosztów. Przedsiębiorcy mogą zaoszczędzić miliony](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Fiskus-przegrywa-w-sporze-o-rozliczanie-kosztow-Przedsiebiorcy-moga-zaoszczedzic-miliony-271009-150x100crop.jpg)

![Klątwa trzeciego pokolenia. Jak fundacja rodzinna chroni firmę przed rozdrobnieniem własności i konfliktami? [© wygenerowane przez AI] Klątwa trzeciego pokolenia. Jak fundacja rodzinna chroni firmę przed rozdrobnieniem własności i konfliktami?](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Klatwa-trzeciego-pokolenia-Jak-fundacja-rodzinna-chroni-firme-przed-rozdrobnieniem-wlasnosci-i-konfliktami-270971-150x100crop.jpg)