Inflacja, stopy procentowe, wzrost gospodarczy - Polska na tle CEE-4

2023-02-14 09:28

Przeczytaj także: Budżet państwa niesie inflację i opóźnia obniżki stóp procentowych?

Czynniki wpływające na rynek

- Stagnacja w Niemczech – wzrost liczby niewypłacalnych firm? Upadłości niemieckich przedsiębiorstw wzrastają, jednak w odniesieniu do niskiego poziomu początkowego.

- Nieruchomości w USA – problemy (wciąż) przed nami? Niektóre wskaźniki rynku mieszkaniowego ustabilizowały się, ale nadal istnieje ryzyko spadku z powodu osłabienia aktywności krajowej. Perspektywy dla nieruchomości komercyjnych pozostają negatywne, szczególnie dla sektora biurowego.

- Odrabianie inflacji – jak odzyskać spokój. Inwestorzy posiadający portfel 60/40 akcji/obligacji stracili w ubiegłym roku średnio około ~20%; pełne odrobienie strat zajmie im ponad 3 lata.

- Wyniki przedsiębiorstw - czy inflacja będzie nadal ograniczać wydatki w 2023 roku? W sektorach dóbr uznaniowych zyski były słabe, wzrost zysku na akcję (EPS) wynosił średnio -1,6% w skali globalnej, przy czym dystrybutorzy i sektor specjalistycznego handlu detalicznego osiągali znacznie gorsze wyniki.

W centrum uwagi – polityka monetarna w Europie Środkowo-Wschodniej przed zakrętem?

- Perspektywy dla Europy Środkowo-Wschodniej (CEE) w ostatnich tygodniach nieco się poprawiły ze względu na zmniejszenie presji ze strony niższych niż oczekiwano cen energii.

- Niemniej jednak, wzrost w regionie CEE-4 (Polska, Czechy, Rumunia, Węgry) pozostaje ograniczony, ponieważ wpływ utrzymującej się wysokiej inflacji, wzrostu stóp procentowych, słabszego popytu zewnętrznego i niższego zaufania przedsiębiorców będzie w tym roku w pełni odczuwalny.

- W większości gospodarek Europy Środkowo-Wschodniej inflacja osiągnęła szczyt, a proces dezinflacji może przebiegać nieco szybciej niż wcześniej oczekiwano. Jednak w ciągu najbliższych dwóch lat inflacja utrzyma się powyżej założeń banków centralnych.

- Banki centralne w regionie CEE-4 były pierwszymi, które zatrzymały cykl podnoszenia stóp procentowych i – o ile nie wystąpią nowe problemy – w Allianz Trade spodziewamy się, że niektóre z nich również znajdą się na czele, jeśli chodzi o zmianę kierunku. Oczekujemy, że Czechy rozpoczną łagodzenie w czerwcu 2023 roku, następnie Polska w III kwartale, a Rumunia i Węgry pod koniec roku.

Stagnacja w Niemczech – wzrost liczby niewypłacalnych firm?

Perspektywy dla gospodarki niemieckiej pozostają ponure, pomimo poprawy oczekiwań przedsiębiorców. Nieco bardziej optymistyczny przekaz płynący z ostatnich danych sondażowych (wskaźniki nastrojów ifo i ZEW) wynikał wyłącznie z lepszych oczekiwań, które nadal utrzymują się na rekordowo niskim poziomie. Firmy z sektora usług i produkcji nadal sygnalizują słabszy poziom bieżącej działalności (w związku ze spadkiem zamówień), a niepewność w sektorach energochłonnych jeszcze bardziej wzrosła.

Produkcja przemysłowa, szczególnie w sektorach energochłonnych, znacznie zwolniła w grudniu (-3,9% w ujęciu rocznym i -3,1% w ujęciu miesięcznym, w porównaniu z +0,4% w ujęciu miesięcznym w listopadzie). Produkcja w sektorach energochłonnych jest obecnie niższa o prawie -20% w porównaniu z grudniem ubiegłego roku.

Nadal w Allianz Trade przewidujemy umiarkowaną recesję w Niemczech (z ujemnym wzrostem również w I kwartale 2023 roku po spadku o -0,2% w ujęciu kwartalnym w IV kwartale 2022 roku), po której nastąpi umiarkowane ożywienie w drugim półroczu 2023 i niewielki wzrost w 2024 roku, ponieważ warunki finansowania prawdopodobnie dłużej będą się utrzymywać na zaostrzonym poziomie (Wykres 1).

fot. mat. prasowe

Niemcy: produkcja przemysłowa

Allianz Trade przewiduje umiarkowaną recesję w Niemczech

Upadłości niemieckich przedsiębiorstw wzrastają, jednak w odniesieniu do niskiego poziomu początkowego. Obecna słabość gospodarcza nie oszczędziła firm. Pomimo poprawy oczekiwań (i zwiększonego wsparcia rządowego), coraz więcej firm znajduje się pod presją ze względu na utrzymujące się potrójne zagrożenie wyższymi cenami nakładów, rosnącymi kosztami pracy i zaostrzonymi warunkami finansowania, które wpływają na perspektywy biznesowe.

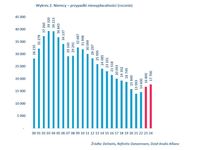

Ekstrapolacja tendencji z oficjalnych danych o upadłościach do października pozwala przypuszczać, że w 2022 roku liczba upadłości osiągnęła 14.600 przypadków, co oznacza wzrost o +4% w ciągu roku po wzroście o +19,5% w ostatnim kwartale.

W tym roku w Allianz Trade spodziewamy się dalszego wzrostu liczby upadłości do 16.800 przypadków (+15%) (Wykres 2). Roczna średnia ruchoma zmian w zakresie liczby przypadków niewypłacalności wskazuje, że tempo wnoszenia nowych spraw do niemieckich sądów jest najwyższe od czasu europejskiego kryzysu zadłużenia (Wykres 3).

W związku z tym zauważalny wzrost liczby upadłości w ciągu ostatnich kilku miesięcy oznacza jedynie stopniową normalizację, a nie nadchodzącą falę bankructw. Niemiecki sektor przedsiębiorstw nadal wygląda stosunkowo stabilnie w porównaniu z innymi krajami. W skali globalnej prognozujemy, że w tym roku liczba upadłości wzrośnie o kolejne +19%, osiągając poziom sprzed pandemii (po wzroście o +10% w ubiegłym roku).

Sektory najbardziej narażone na wpływ cen energii i czynników produkcji są bardziej zagrożone, przy czym występują znaczne różnice w obrębie poszczególnych sektorów, zwłaszcza w przemyśle. Na czele listy znajduje się budownictwo (+207 przypadków od początku roku, +10%), przed produkcją (+54 przypadki, +7%) i transportem/magazynowaniem (+52, +6%). Jak dotąd kilka sektorów zostało jednak oszczędzonych, jak np. hotelarstwo i nieruchomości, gdzie liczba upadłości spadła.

Firmy z sektorów produkcyjnych są narażone na obecne wyzwania w różnym stopniu. Szybszy wzrost niewypłacalności obserwujemy przede wszystkim w sektorze urządzeń do przetwarzania danych i elektroniki (+16), wyrobów z gumy i tworzyw sztucznych (+16), mebli (+14), artykułów spożywczych i pasz (+13). Umiarkowanie wzrosła liczba upadłości w sektorze handlu, który pozostaje drugim co do wielkości źródłem upadłości po budownictwie (Wykres 4).

fot. mat. prasowe

Niemcy – przypadki niewypłacalności (rocznie)

Allianz Trade spodziewa się dalszego wzrostu liczby upadłości do 16.800 przypadków (+15%)

fot. mat. prasowe

Niemcy – wzrost PKB i przypadków niewypłacalności (roczna średnia ruchoma)

Tempo wnoszenia nowych spraw do niemieckich sądów jest najwyższe od czasu europejskiego kryzysu zadłużenia

fot. mat. prasowe

Niemcy – zmiana liczby przypadków niewypłacalności firm (w rozbiciu na sektory)

Umiarkowanie wzrosła liczba upadłości w sektorze handlu, który pozostaje drugim co do wielkości źródłem upadłości po budownictwie

Nieruchomości w USA — problemy (wciąż) przed nami?

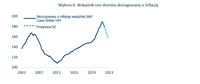

Niektóre wskaźniki rynku mieszkaniowego w USA ustabilizowały się, lecz nadal istnieje ryzyko pogorszenia sytuacji ze względu na osłabienie aktywności krajowej. Gwałtowny wzrost stóp procentowych i zacieśnianie polityki pieniężnej spowodowały zmniejszenie podaży pieniądza, mierzonej wskaźnikiem M2, o ponad -2%, przy jednoczesnym wzroście średnich rat kredytu hipotecznego o ponad +80%.

Spadek dostępności mieszkań jest bezprecedensowy - zanim Bank Rezerw Federalnych zaczął podnosić stopy, około trzy czwarte gospodarstw domowych w USA mogło sobie pozwolić na zakup mieszkania; w ciągu ostatniego roku liczba ta spadła do około 10%. Ponieważ jednak cykl podwyżek jest bliski osiągnięcia szczytu, długoterminowe zyski ustabilizowały się, a oprocentowanie kredytów hipotecznych spadło (Wykres 5). Również gwałtowny spadek przystępności cenowej mieszkań zatrzymał się w ostatnim kwartale 2022 roku i oczekuje się niewielkiej poprawy.

fot. mat. prasowe

Oprocentowanie kredytów hipotecznych a liczba wniosków o kredyt hipoteczny

Długoterminowe zyski ustabilizowały się, a oprocentowanie kredytów hipotecznych spadło

Dalsza korekta cen na rynku mieszkaniowym jest prawdopodobna, jednak nie spowoduje problemów ze stabilnością finansową. Do tej pory nie odnotowano wzrostu liczby zaległych kredytów hipotecznych ani egzekucji z nieruchomości (poza korektą po wygaśnięciu środków związanych z Covid-19), a rynek pracy okazuje się silniejszy niż przewidywano, co może zapobiec wyprzedażom na dużą skalę.

Podczas gdy sprzedaż istniejących domów spadła poniżej najniższego poziomu z okresu Covid-19, to dysproporcja między podażą a popytem na nowe domy uległa w IV kwartale 2022 roku nieznacznej poprawie. Liczba osób planujących kupno domów wzrosła, natomiast nastroje po stronie podaży najwyraźniej osiągnęły dno (Wykres 6). Dynamika inflacji wskazuje ponadto na pewną stabilizację.

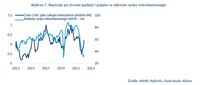

Z punktu widzenia przedsiębiorców budowlanych, po trudnym 2021 roku, inflacja w zakresie materiałów budowlanych w 2022 znacznie zmalała, a w IV kwartale odnotowano wręcz deflację. We wrześniu prognozowaliśmy korektę cen na rynku mieszkaniowym w USA o -15% do końca 2023 roku. Do tej pory zauważyliśmy spadek o nieco ponad -4% (Wykres 7), co jest zgodne z naszą prognozą i perspektywą dla gospodarki USA. W przyszłym tygodniu publikacja danych o rozpoczętych budowach mieszkań da nam sygnał, czy początki odwrócenia trendu spadkowego będą trwały.

fot. mat. prasowe

Wskaźnik cen domów skorygowany o inflację

Liczba osób planujących kupno domów wzrosła, natomiast nastroje po stronie podaży najwyraźniej osiągnęły dno

fot. mat. prasowe

Nastroje po stronie podaży i popytu w zakresie rynku mieszkaniowego

Korekta cen na rynku mieszkaniowym w USA to nieco ponad -4%

Perspektywy dla amerykańskiego sektora nieruchomości komercyjnych pozostają negatywne, szczególnie dla sektora biurowego. Opublikowane niedawno dane za IV kwartał 2022 potwierdzają spadki cen zarówno w sektorze biurowym, jak i handlowym. Również wolumen inwestycji w 2022 roku uległ znacznemu zmniejszeniu.

Wskaźnik pustostanów biurowych wzrósł w ubiegłym roku, co przyczyni się do dalszego spadku cen. Wyższe czynsze rynkowe (których zmiany zwykle są opóźnione) nie dorównały wzrostowi inflacji i stóp procentowych, co sprawiło, że ubiegłoroczne zyski z nieruchomości komercyjnych znalazły się na drugim najniższym poziomie od czasu globalnego kryzysu finansowego (tylko po 2020 roku).

Są pewne oznaki, że fundusze REIT mogą stać się punktem zapalnym, ponieważ inwestorzy zaczynają wycofywać pieniądze w dużych ilościach. Poza dobrym początkiem roku, większość notowanych na giełdzie indeksów REIT w USA jest na minusie - od -15% do -30% w porównaniu z wyceną z końca 2021 roku. Najgorzej radzą sobie REIT-y biurowe, podczas gdy hotele są jedynym wyjątkiem ze względu na opóźnione ożywienie po kryzysie.

Odrabianie inflacji – jak odzyskać spokój

Inwestorzy posiadający portfel 60/40 akcji/obligacji stracili w ubiegłym roku średnio około ~20%; pełne odrobienie strat zajmie im ponad 3 lata. W ostatnich latach, a szczególnie od czasu Covid-19, inwestorzy detaliczni bardziej zaangażowali się w rynki kapitałowe. Jakkolwiek obserwowanie nieobliczalnych zachowań akcji „memów” i kryptowalut było fascynujące, rok 2022 zakończył się implozją rynku, narażając nowych inwestorów detalicznych na duże straty.

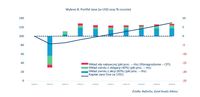

Jak długo potrwa więc odrabianie strat przez przeciętnych inwestorów? Aby się tego dowiedzieć, odtwarzamy prawdopodobną ścieżkę dla przeciętnego portfela 60/40 akcji/obligacji dla inwestorów z USA i strefy euro: Jane Doe i Maxi Müller.

W tym hipotetycznym scenariuszu zakładamy inwestycję 100 USD/EUR w lokalny rynek akcji i lokalne obligacje rządowe na koniec 2021 roku, korygując utratę siły nabywczej z powodu wysokiej inflacji. Nasze wyniki wskazują, że rok 2022 przyniósł inwestorom amerykańskim średnią stratę w wysokości -17%, podczas gdy ich europejscy koledzy ponieśli jeszcze większy cios w wysokości -24%.

W oparciu o nasze aktualne prognozy makroekonomiczne i dotyczące rynku kapitałowego można uznać, że inwestorzy potrzebowaliby aż czterech lat, aby odzyskać swoje pieniądze (przy założeniu, że struktura portfela nie ulegnie zmianie), Wykresy 8 i 9).

fot. mat. prasowe

Portfel Jane (w USD oraz % rocznie)

Rok 2022 przyniósł inwestorom amerykańskim średnią stratę w wysokości -17%

fot. mat. prasowe

Portfel Maxi (w EUR oraz % rocznie)

Rok 2022 przyniósł inwestorom europejskim cios w wysokości -24%.

Jednak w naszym badaniu z 2020 roku okazało się, że tylko 32,4% Amerykanów i 42,2% Niemców posiada podstawowe kompetencje w zakresie wiedzy finansowej. Umiejętności finansowe mogą pomóc gospodarstwom domowym w podejmowaniu najlepszych decyzji finansowych - od budżetowania po oszczędzanie i inwestowanie. Wyposażone w niezbędne narzędzia, gospodarstwa domowe będą w stanie przetrwać wstrząsy gospodarcze lub złagodzić ciosy, które może im zadać nasz nowy, odważny świat.

![Już nie tylko konsumpcja. Polska gospodarka odżyje dzięki inwestycjom? [© creativeart na Freepik] Już nie tylko konsumpcja. Polska gospodarka odżyje dzięki inwestycjom?](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Juz-nie-tylko-konsumpcja-Polska-gospodarka-odzyje-dzieki-inwestycjom-262038-150x100crop.jpg) Już nie tylko konsumpcja. Polska gospodarka odżyje dzięki inwestycjom?

Już nie tylko konsumpcja. Polska gospodarka odżyje dzięki inwestycjom?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Inflacja, stopy procentowe, wzrost gospodarczy - Polska na tle CEE-4 [© pixabay.com] Inflacja, stopy procentowe, wzrost gospodarczy - Polska na tle CEE-4](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Inflacja-stopy-procentowe-wzrost-gospodarczy-Polska-na-tle-CEE-4-250764-200x133crop.jpg)

![Polska gospodarka odżywa [© Warakorn - Fotolia.com] Polska gospodarka odżywa](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Polska-gospodarka-odzywa-259410-150x100crop.jpg)

![Prognozy dla gospodarki: co wojna celna Trumpa zrobi z polskim PKB? [© ekaphon - stock.adobe.com] Prognozy dla gospodarki: co wojna celna Trumpa zrobi z polskim PKB?](https://s3.egospodarka.pl/grafika2/PKB-w-Polsce/Prognozy-dla-gospodarki-co-wojna-celna-Trumpa-zrobi-z-polskim-PKB-266127-150x100crop.jpg)

![W 2025 polska gospodarka jedną z najszybciej rosnących w Europie [© Freepik] W 2025 polska gospodarka jedną z najszybciej rosnących w Europie](https://s3.egospodarka.pl/grafika2/polska-gospodarka/W-2025-polska-gospodarka-jedna-z-najszybciej-rosnacych-w-Europie-262925-150x100crop.jpg)

![Polska gospodarka wchodzi w fazę ekspansji [© Kagenmi - Fotolia.com] Polska gospodarka wchodzi w fazę ekspansji](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Polska-gospodarka-wchodzi-w-faze-ekspansji-258324-150x100crop.jpg)

![Inflacja w Polsce 2024: czy ceny wyhamują i od czego to zależy? [© baloon111 - Fotolia.com] Inflacja w Polsce 2024: czy ceny wyhamują i od czego to zależy?](https://s3.egospodarka.pl/grafika2/inflacja/Inflacja-w-Polsce-2024-czy-ceny-wyhamuja-i-od-czego-to-zalezy-258009-150x100crop.jpg)

![Wzrost gospodarczy w Polsce: perspektywy są obiecujące [© lculig - Fotolia.com] Wzrost gospodarczy w Polsce: perspektywy są obiecujące](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Wzrost-gospodarczy-w-Polsce-perspektywy-sa-obiecujace-257799-150x100crop.jpg)

![Polska gospodarka wraca w 2024 roku na ścieżkę wzrostu [© pixabay.com] Polska gospodarka wraca w 2024 roku na ścieżkę wzrostu](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Polska-gospodarka-wraca-w-2024-roku-na-sciezke-wzrostu-257370-150x100crop.jpg)

![2020 rok: jaka inflacja, stopy procentowe, wzrost gospodarczy? [© alphaspirit - Fotolia.com] 2020 rok: jaka inflacja, stopy procentowe, wzrost gospodarczy?](https://s3.egospodarka.pl/grafika2/prognozy-ekonomiczne/2020-rok-jaka-inflacja-stopy-procentowe-wzrost-gospodarczy-225700-150x100crop.jpg)

![Polska 2018 w liczbach. Rekordy nie tylko w gospodarce [© bnorbert3 - Fotolia.com] Polska 2018 w liczbach. Rekordy nie tylko w gospodarce](https://s3.egospodarka.pl/grafika2/sytuacja-gospodarcza/Polska-2018-w-liczbach-Rekordy-nie-tylko-w-gospodarce-213433-150x100crop.jpg)

![Walentynki: czy satysfakcjonuje nas życie uczuciowe i seksualne? [© pixabay.com] Walentynki: czy satysfakcjonuje nas życie uczuciowe i seksualne?](https://s3.egospodarka.pl/grafika2/Walentynki/Walentynki-czy-satysfakcjonuje-nas-zycie-uczuciowe-i-seksualne-250763-150x100crop.jpg)

![Rok 2022 udany dla branży hotelowej. Jaki będzie 2023? [© pixabay.com] Rok 2022 udany dla branży hotelowej. Jaki będzie 2023?](https://s3.egospodarka.pl/grafika2/branza-hotelowa/Rok-2022-udany-dla-branzy-hotelowej-Jaki-bedzie-2023-250769-150x100crop.jpg)

![5 kroków do bezpieczeństwa dzieci w sieci [© Freepik] 5 kroków do bezpieczeństwa dzieci w sieci](https://s3.egospodarka.pl/grafika2/bezpieczenstwo-dzieci-w-sieci/5-krokow-do-bezpieczenstwa-dzieci-w-sieci-267236-150x100crop.jpg)

![Częsta zmiana pracy w CV jednak nie odstrasza pracodawcy? [© Freepik] Częsta zmiana pracy w CV jednak nie odstrasza pracodawcy?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Czesta-zmiana-pracy-w-CV-jednak-nie-odstrasza-pracodawcy-267235-150x100crop.jpg)

![Wiatraki filarem transformacji energetycznej w Polsce [© Freepik] Wiatraki filarem transformacji energetycznej w Polsce](https://s3.egospodarka.pl/grafika2/farmy-wiatrowe/Wiatraki-filarem-transformacji-energetycznej-w-Polsce-267215-150x100crop.jpg)

![Handel zagraniczny I-IV 2025. Eksport spadł o 2,4%, a import wzrósł o 3,3% r/r [© Freepik] Handel zagraniczny I-IV 2025. Eksport spadł o 2,4%, a import wzrósł o 3,3% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-IV-2025-Eksport-spadl-o-2-4-a-import-wzrosl-o-3-3-r-r-267234-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku? [© katemangostar na Freepik] Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku?](https://s3.egospodarka.pl/grafika2/skladka-zdrowotna/Skladka-zdrowotna-co-sie-zmieni-po-1-stycznia-2025-roku-262018-150x100crop.jpg)

![Ceny ofertowe nowych mieszkań w V 2025 [© Freepik] Ceny ofertowe nowych mieszkań w V 2025 [© Freepik]](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-ofertowe-nowych-mieszkan-w-V-2025-267155-50x33crop.jpg) Ceny ofertowe nowych mieszkań w V 2025

Ceny ofertowe nowych mieszkań w V 2025

![Jak zmieniły się wynagrodzenia członków zarządów na przestrzeni ostatnich 20 lat? [© Freepik] Jak zmieniły się wynagrodzenia członków zarządów na przestrzeni ostatnich 20 lat?](https://s3.egospodarka.pl/grafika2/wynagrodzenia-czlonkow-zarzadow/Jak-zmienily-sie-wynagrodzenia-czlonkow-zarzadow-na-przestrzeni-ostatnich-20-lat-267214-150x100crop.jpg)

![Oszczędzanie pieniędzy: poduszka finansowa wystarcza na 3 miesiące [© Freepik] Oszczędzanie pieniędzy: poduszka finansowa wystarcza na 3 miesiące](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-poduszka-finansowa-wystarcza-na-3-miesiace-267216-150x100crop.jpg)

![Bliski Wschód w chaosie: zamknięta przestrzeń powietrzna, loty odwołane. Jakie prawa pasażerów? [© Freepik] Bliski Wschód w chaosie: zamknięta przestrzeń powietrzna, loty odwołane. Jakie prawa pasażerów?](https://s3.egospodarka.pl/grafika2/odwolany-lot/Bliski-Wschod-w-chaosie-zamknieta-przestrzen-powietrzna-loty-odwolane-Jakie-prawa-pasazerow-267237-150x100crop.jpg)

![Zatory płatnicze wiecznie żywe. 64 dni w roku firmy odzyskują płatności [© Freepik] Zatory płatnicze wiecznie żywe. 64 dni w roku firmy odzyskują płatności](https://s3.egospodarka.pl/grafika2/zalegle-platnosci/Zatory-platnicze-wiecznie-zywe-64-dni-w-roku-firmy-odzyskuja-platnosci-267205-150x100crop.jpg)