Fundusze venture capital pobiły rekord

2019-02-11 00:35

![Fundusze venture capital pobiły rekord [© Egor - Fotolia.com] Fundusze venture capital pobiły rekord](https://s3.egospodarka.pl/grafika2/venture-capital/Fundusze-venture-capital-pobily-rekord-214998-200x133crop.jpg)

Venture capital © Egor - Fotolia.com

Przeczytaj także: Inwestycje funduszy venture capital idą na rekord

Rekordowe inwestycje funduszy venture capital w 2018 r.

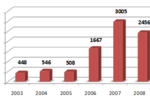

W IV kwartale minionego roku inwestycje funduszy venture capital osiągnęły poziom 64 mld USD, a cały miniony rok zakończył się rekordowym rezultatem 254 mld USD. Największa inwestycja ostatnich trzech miesięcy miała związek z amerykańskim producentem papierosów elektronicznych. W minionym roku zainwestowano również w 94 jednorożce (spółki z wyceną ponad 1 mld USD), co względem 2017 roku oznacza wzrost o ponad 80%. Okazuje się również, że dziś fundusze legitymujące się dużym doświadczeniem rynkowym nie mają w zasadzie żadnych problemów z pozyskaniem nowego kapitału: największy obecnie fundusz pochodzi z Japonii (z pozyskanym kapitałem 100 mld USD), ale w 2018 r. także 4 inne fundusze pozyskały ponad 1 mld USD.

Analizy wykonane przez KPMG pokazują też, że fundusze venture capital działają coraz bardziej w sposób zbliżony do funduszy typu private capital, skupiając się na inwestycjach w dojrzałe już spółki. Mediana wartości inwestycji w startupy znajdujące się w fazie stabilnego wzrostu wyniosła 11,5 mln USD, czyli dwukrotnie więcej niż w 2010 r. (wówczas było to 5,5 mln USD). Również dwukrotnie wzrosła wartość inwestycji w fazie zalążkowej (ang. seed) z 0,5 mln USD w 2010 r. do w 1,1 mln USD w 2018 r., przy medianie wyceny spółek pozyskujących takie finansowanie na poziomie 6,5 mln USD.

Fundusze venture capital dojrzewają równie szybko jak rynek startupów. Dzisiaj w inwestycjach preferuje się te spółki, które zbudowały już innowacyjne rozwiązania technologiczne i z powodzeniem konkurują na międzynarodowych rynkach. Takie spółki potrzebują znacznych środków finansowych na ekspansję rynkową oraz doskonalenie swoich produktów, ale są też obarczone znacznie mniejszym ryzykiem niż startupy, które znajdują się jeszcze we wczesnej fazie rozwoju innowacyjnych rozwiązań. Warto zwrócić uwagę na statystyki inwestycji funduszy venture capital z punktu widzenia polskiego rynku. Obawiam się, że jeśli na całym świecie w fazie zalążkowej inwestuje się w spółki średnio ponad 4 mln PLN, a te pieniądze idą w tej fazie przede wszystkim na budowę i rozwój innowacyjnych produktów, to polskim startupom może być trudno zbudować naprawdę konkurencyjne produkty, gdy w istniejącym obecnie systemie finansowania startupów w Polsce, takie inwestycje są ograniczone praktycznie do 1 mln PLN – mówi dr Jerzy Kalinowski, doradca zarządu KPMG w Polsce.

fot. Egor - Fotolia.com

Venture capital

W 2018 r. fundusze venture capital zainwestowały na świecie 254 mld USD, aż o 46% więcej niż w dotychczas rekordowym 2017 r.

Wszyscy szukają spółek posiadających sprawdzone, innowacyjne produkty

W 2018 r. ponad 100 mld USD zainwestowano w spółki, które mają lub budują innowacyjne oprogramowanie, wspomagające obsługę cyfrowych klientów oraz cyfrową transformację biznesową przedsiębiorstw. Ponad 23 mld USD (ponad 40% więcej niż w 2017 r.) przeznaczono na sektor biotechnologii i cyfrowego zdrowia. Nadal dużym zainteresowaniem cieszą się fintechy – w przypadku mniej rozwiniętych rynków finansowych są to przede wszystkim spółki oferujące usługi płatności oraz pożyczki, podczas gdy na najbardziej rozwiniętych rynkach fundusze interesują się spółkami posiadającymi cyfrowe rozwiązania wspomagające usługi finansowe (np. regtechy, wykrywanie nadużyć czy automatyzacja funkcji wsparcia). W miarę dojrzewania handlu elektronicznego, fundusze coraz mniej środków przeznaczają na startupy związane z platformami e-commerce (obecnie 5% wartości wszystkich inwestycji vs. 10% w 2010 r.).

Cyfryzacja to najważniejszy trend na całym świecie i nie ma się co dziwić, że fundusze tak chętnie inwestują w spółki, które rozwijają innowacyjny software wykorzystywany we wszystkich branżach. Zdrowie jest aspektem naszego życia, na które konsumenci przeznaczają coraz większe środki, a dynamiczny rozwój biotechnologii oraz cyfrowych rozwiązań wspomagających prewencję zdrowotną, diagnostykę oraz leczenie stwarza zupełnie nowe możliwości biznesowe, więc fundusze w naturalny sposób coraz chętniej inwestują w tę branżę – mówi dr Jerzy Kalinowski, doradca zarządu KPMG w Polsce.

Europa to tylko 10% światowych inwestycji funduszy venture capital

W Europie fundusze venture capital zainwestowały 24 mld USD w 2018 r., tylko 8% więcej niż w 2017 r. Jest to mniej niż 10% globalnych inwestycji, podczas gdy Europa reprezentuje obecnie jedną czwartą światowej gospodarki. W 2018 r. w Europie zainwestowano w 10 jednorożców (w tym cyfrowy serwis muzyczny Spotify i holenderski fintech Adyen) z 6 różnych krajów. Podobnie jak na całym świecie w Europie znacząco spadła (o 37% r/r) liczba inwestycji w fazie zalążkowej – mimo wyższych wycen w tej fazie zainwestowano też mniej środków finansowych w startupy znajdujące się we wczesnej fazie rozwoju (2,3 mld USD w 2018 vs. 2,8 mld USD w 2017 r.). Podobnie jak na całym świecie w Europie największym zainteresowaniem cieszyły się spółki oferujące oprogramowanie. Fundusze poszukują też w Europie startupów ze sprawdzonymi rozwiązaniami w biotechnologii i cyfrowym zdrowiu, wykorzystującymi sztuczną inteligencję, a także fintechów.

Pomimo bardzo dużej niepewności związanej z brexitem, Wielka Brytania to nadal główna scena inwestycji venture capital w Europie. Bardzo ważną rolę odgrywają też Niemcy (4,1 mld USD zainwestowanych w 2018 r.). Coraz ważniejszym rynkiem staje się Francja (3,1 mld USD) – w IV kwartale 2018 r. zainwestowano 117 mln USD we francuski startup, który stworzył platformę do wspólnych przejazdów samochodem, co było jedną z największych inwestycji funduszy w Europie w tym okresie.

W 2018 r. w Europie bardzo silną rolę odgrywały korporacyjne fundusze venture capital. Takie fundusze odpowiadały za 25% transakcji w IV kwartale 2018 r. (i ponad 41% wartości wszystkich inwestycji).

Polska jest jeszcze bardzo małym rynkiem z punktu widzenia globalnych funduszy venture capital. Naszą szansą jest obecna faza rozwoju globalnego rynku, w której fundusze coraz bardziej koncentrują się na dużych i dojrzałych już startupach. Coraz mniej jest inwestycji na całym świecie w projekty we wczesnej fazie zalążkowej i jeśli stworzymy w Polsce warunki, w których prawdziwie innowacyjne spółki będą mogły pozyskać środki na rozwój swoich produktów i skuteczne wejście na światowe rynki, to wykorzystując niszę w perspektywie kilku lat możemy się stać znaczącym graczem na europejskim rynku – mówi dr Jerzy Kalinowski, doradca zarządu KPMG w Polsce.

O RAPORCIE:

Raport pt. „Venture Pulse Q4 2018” to kwartalna publikacja dotycząca sektora venture capital, opracowany przez KPMG International. Raport przedstawia sytuację sektora venture capital w ujęciu globalnym i regionalnym, a ponadto zawiera dane nt. głównych trendów. Badanie zostało przeprowadzone na spółkach prywatnych, finansowanych przez fundusze venture capital, w tym firmy venture capital, podmioty korporacyjne bądź inwestorów prywatnych typu tzw. super angel. Analiza obejmuje dane pochodzące z całego 2018 roku.

![Rekordowe inwestycje funduszy venture capital [© Egor - Fotolia.com] Rekordowe inwestycje funduszy venture capital](https://s3.egospodarka.pl/grafika2/venture-capital/Rekordowe-inwestycje-funduszy-venture-capital-209480-150x100crop.jpg) Rekordowe inwestycje funduszy venture capital

Rekordowe inwestycje funduszy venture capital

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

Najnowsze w dziale Wiadomości

-

![Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi? [© wygenerowane przez AI] Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi?]()

Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi?

-

![Badania internetu Gemius/PBI II 2026 [© pexels] Badania internetu Gemius/PBI II 2026]()

Badania internetu Gemius/PBI II 2026

-

![Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce? [© pexels] Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce?]()

Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce?

-

![Świadome zarządzanie ryzykiem ratuje życie i biznes. Czego mogą nauczyć nas Wall Street i ośmiotysięczniki? [© wygenerowane przez AI] Świadome zarządzanie ryzykiem ratuje życie i biznes. Czego mogą nauczyć nas Wall Street i ośmiotysięczniki?]()

Świadome zarządzanie ryzykiem ratuje życie i biznes. Czego mogą nauczyć nas Wall Street i ośmiotysięczniki?

![Fundusze venture capital inwestują w prężne startupy [© photon_photo - Fotolia.com] Fundusze venture capital inwestują w prężne startupy](https://s3.egospodarka.pl/grafika2/venture-capital/Fundusze-venture-capital-inwestuja-w-prezne-startupy-206200-150x100crop.jpg)

![Fundusze venture capital coraz częściej inwestują w startupy [© Sikov - Fotolia.com] Fundusze venture capital coraz częściej inwestują w startupy](https://s3.egospodarka.pl/grafika2/venture-capital/Fundusze-venture-capital-coraz-czesciej-inwestuja-w-startupy-195951-150x100crop.jpg)

![Fundusze venture capital lubią dojrzałe spółki [© ar130405 - Fotolia.com] Fundusze venture capital lubią dojrzałe spółki](https://s3.egospodarka.pl/grafika2/venture-capital/Fundusze-venture-capital-lubia-dojrzale-spolki-179303-150x100crop.jpg)

![Aktywność sektora venture capital mocno w górę [© pichetw - Fotolia.com] Aktywność sektora venture capital mocno w górę](https://s3.egospodarka.pl/grafika2/venture-capital/Aktywnosc-sektora-venture-capital-mocno-w-gore-162715-150x100crop.jpg)

![Fundusze Venture Capital i Private Equity cenią Polskę [© Pixelbliss - Fotolia.com] Fundusze Venture Capital i Private Equity cenią Polskę](https://s3.egospodarka.pl/grafika2/venture-capital/Fundusze-Venture-Capital-i-Private-Equity-cenia-Polske-123536-150x100crop.jpg)

![Private Equity i Venture Capital: ryzyko i duże zyski [© photo-dave - Fotolia.com] Private Equity i Venture Capital: ryzyko i duże zyski](https://s3.egospodarka.pl/grafika2/venture-capital/Private-Equity-i-Venture-Capital-ryzyko-i-duze-zyski-108963-150x100crop.jpg)

![Ponad 100 mln zł na rozwój i ekspansję dolnośląskich firm. Wystartował fundusz Lowercap [© wygenerowane przez AI] Ponad 100 mln zł na rozwój i ekspansję dolnośląskich firm. Wystartował fundusz Lowercap](https://s3.egospodarka.pl/grafika2/Lowercap/Ponad-100-mln-zl-na-rozwoj-i-ekspansje-dolnoslaskich-firm-Wystartowal-fundusz-Lowercap-269945-150x100crop.jpg)

![5 kroków do pozyskania finansowania od venture capital [© Sikov - Fotolia.com] 5 kroków do pozyskania finansowania od venture capital](https://s3.egospodarka.pl/grafika2/startup/5-krokow-do-pozyskania-finansowania-od-venture-capital-240660-150x100crop.jpg)

![Pracownicy z Ukrainy jednak zostają? [© bannafarsai - Fotolia.com] Pracownicy z Ukrainy jednak zostają?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Pracownicy-z-Ukrainy-jednak-zostaja-214948-150x100crop.jpg)

![Walentynki 2019 okiem Polaków [© Studio Romantic - Fotolia.com] Walentynki 2019 okiem Polaków](https://s3.egospodarka.pl/grafika2/walentynki/Walentynki-2019-okiem-Polakow-214978-150x100crop.jpg)

![Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi? [© wygenerowane przez AI] Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi?](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Kiedy-sukces-przestaje-smakowac-Wypalenie-przedsiebiorcy-w-czasach-wzrostu-firmy-Jak-je-rozpoznac-i-czym-grozi-271016-150x100crop.jpg)

![Badania internetu Gemius/PBI II 2026 [© pexels] Badania internetu Gemius/PBI II 2026](https://s3.egospodarka.pl/grafika2/badania-internetu/Badania-internetu-Gemius-PBI-II-2026-271031-150x100crop.jpg)

![Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce? [© pexels] Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Ceny-ropy-rosna-firmy-licza-koszty-Czy-konflikt-na-Bliskim-Wschodzie-uderzy-w-rynek-pracy-w-Polsce-271032-150x100crop.jpg)

![Świadome zarządzanie ryzykiem ratuje życie i biznes. Czego mogą nauczyć nas Wall Street i ośmiotysięczniki? [© wygenerowane przez AI] Świadome zarządzanie ryzykiem ratuje życie i biznes. Czego mogą nauczyć nas Wall Street i ośmiotysięczniki?](https://s3.egospodarka.pl/grafika2/zarzadzanie-ryzykiem-w-przedsiebiorstwie/Swiadome-zarzadzanie-ryzykiem-ratuje-zycie-i-biznes-Czego-moga-nauczyc-nas-Wall-Street-i-osmiotysieczniki-271017-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Składka zdrowotna 2026: wyższe obciążenia dla przedsiębiorców i nowe zasady wyliczania [© wygenerowane przez AI] Składka zdrowotna 2026: wyższe obciążenia dla przedsiębiorców i nowe zasady wyliczania](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Skladka-zdrowotna-2026-wyzsze-obciazenia-dla-przedsiebiorcow-i-nowe-zasady-wyliczania-270001-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki [© wygenerowane przez AI] Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki](https://s3.egospodarka.pl/grafika2/podatki-w-firmie/Kalendarz-ksiegowy-na-marzec-2026-Najwazniejsze-daty-i-obowiazki-271045-150x100crop.jpg)

![Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania [© wygenerowane przez AI] Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania](https://s3.egospodarka.pl/grafika2/KSeF/Znikajace-i-odrzucone-faktury-w-KSeF-balagan-po-pierwszym-miesiacu-dzialania-271044-150x100crop.jpg)

![Luka płacowa w Polsce. Nowy raport pokazuje skalę nierówności w wynagrodzeniach [© pexels] Luka płacowa w Polsce. Nowy raport pokazuje skalę nierówności w wynagrodzeniach](https://s3.egospodarka.pl/grafika2/luka-placowa/Luka-placowa-w-Polsce-Nowy-raport-pokazuje-skale-nierownosci-w-wynagrodzeniach-271029-150x100crop.jpg)

![Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać? [© wygenerowane przez AI] Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać?](https://s3.egospodarka.pl/grafika2/certyfikat-KSeF/Certyfikat-trybu-offline-vs-uwierzytelniajacy-w-KSeF-Czym-sie-roznia-i-ktory-wybrac-271026-150x100crop.jpg)

![Rejestr Cen Nieruchomości bez opłat. Jak sprawdzić cenę mieszkania? [© pexels] Rejestr Cen Nieruchomości bez opłat. Jak sprawdzić cenę mieszkania?](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Rejestr-Cen-Nieruchomosci-bez-oplat-Jak-sprawdzic-cene-mieszkania-271024-150x100crop.jpg)